市场押注“Trump Trade”,美国大选将如何影响资产价格?

时间:2024-07-15 来源:区块链网络 作者:techflow深潮

大选本身不能作为交易看涨的理由。 作者:Lisa,LD Capital

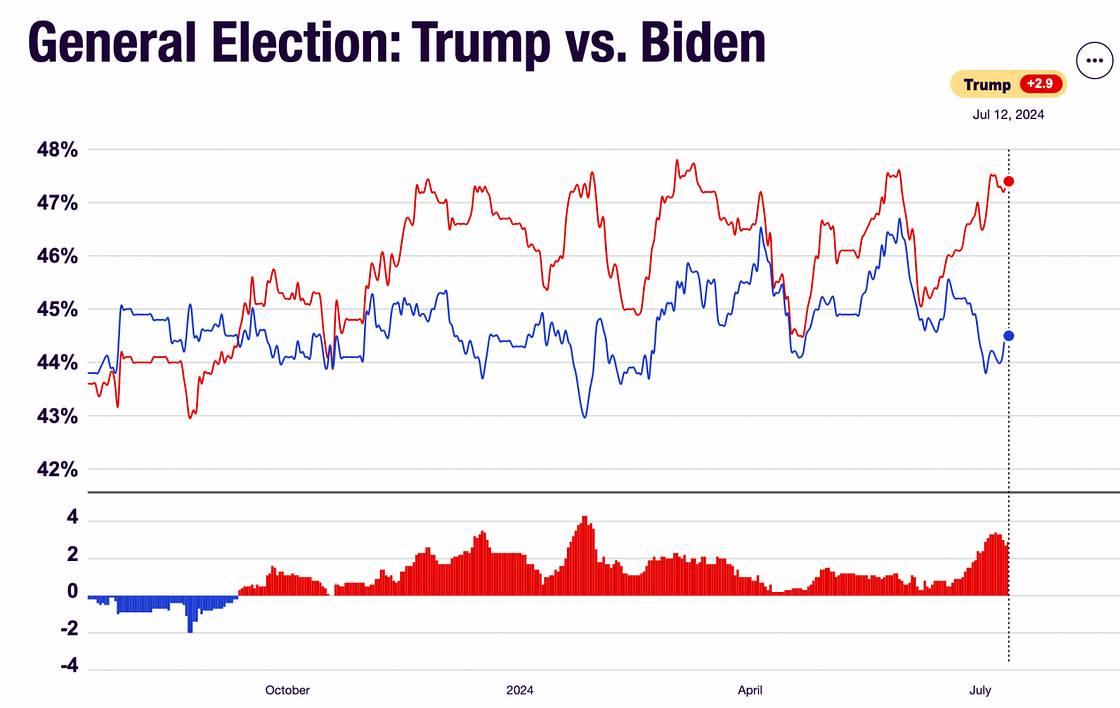

一、大选概况 北京时间6月28日拜登和特朗普进行了2024年大选首场辩论,特朗普表现显著占上风,拜登则表现不佳引发了民众对其高龄精神状态能否胜任的普遍担忧。辩论后特朗普支持率大幅走高。同时特朗普在摇摆州也具有压倒性的优势,在主要7个摇摆州(北卡罗莱纳、亚利桑那州、佐治亚州、内华达州、威斯康星州、密歇根以及宾夕法尼亚州)均处于领先地位。

来源: https://www.realclearpolling.com/polls/president/general/2024/trump-vs-biden 未来竞选有三个较为关键的时点: 1)两党全国代表大会:2024年7月15–18日共和党全国代表大会,8月19–22日民主党全国代表大会将分别选出该党的总统和副总统候选人。 2)第二轮候选人辩论:2024年9月10日。 3)总统大选日:2024年11月5日。 二、主要政策差异 特朗普和拜登在基建、贸易、外交、扩大投资支出和鼓励制造业回流等方面主张相对一致,二者在财税、移民和新能源产业上政策分歧较大。 1)财税 特朗普主张继续将企业所得税从21%减至15%,并不主张直接加大财政支出力度;而拜登推行的“平衡法案(Balancing Act)”主张对企业和富人阶级提高税率,将企业税率提高到28%,同时继续减免学生贷款。上一执政周期中特朗普的减税政策提振美股盈利促进海外资金回流,本轮竞选中提出的减税幅度弱于当年(上一轮税改将税率从35%调整至21%),提振效果也相对弱于当年。中金测算2025年标普500指数净利润增速可以从市场一致预期的13.7%提升3.4ppt至17%。 2)移民 2021年拜登宣誓就职以来美国非法移民的大幅增加。相较于拜登温和的移民政策,特朗普主张继续收紧移民政策,但相对放宽对“高水平”人才的要求。移民政策的收紧可能削弱美国经济增长的动能并推动工资增长的再加速。 3)产业政策 两者在能源等领域两者有较大分歧。特朗普主张回归传统能源,加快发放石油、天然气勘探许可,增加传统化石能源开发等以确保美国在能源和电力上的成本领先优势,同时或将取消新能源车和电池的绿色补贴;拜登则主张继续推进清洁能源领域的发展。 4)贸易政策 拜登和特朗普均推行高关税政策,可能推升美国进口原材料成本和商品价格上涨进而对CPI下行形成阻力。两者相比较特朗普的政策更为激进。拜登已于5月宣布加征对中国进口商品的关税,拜登的加征范围仅包含180亿美元的商品且部分加征在2026年才执行。而特朗普表示将对进入美国的商品征收10%的基准关税,同时对中国征收60%或更高的额外关税,针对某些地区或行业还会征收“特定税”。

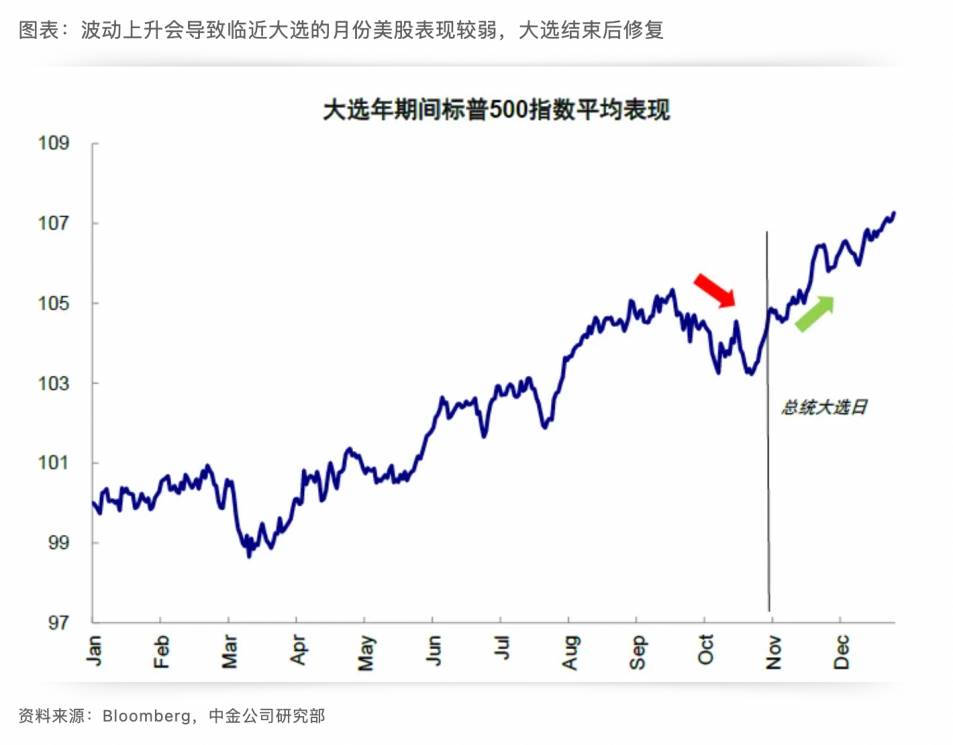

可以发现上图中特朗普的绿色箭头明显更多,其关税政策、对内减税和移民政策都不利于通胀的回落。 三、大选年资产价格的一般特点 首先从全年的角度看,大选全年市场的整体表现和联邦基金利率变化幅度与其他年份并不存在显著差异。 按季度和月份看,在大选前期(主要指大选年3季度),联邦基金利率的变化幅度要明显小于其他季度,而资产价格则在此期间表现出更高的波动率。背后的原因可能是货币政策在大选临近为了避嫌倾向于按兵不动,而资产价格由于大选结果的不确定性产生波动。与非大选年10~12月往往较强的季节性规律相反,大选前的10月份股价表现明显弱于非大选年份。

四、特朗普上轮当选后市场情况回顾 2016年11月9日,美国总统选举初步结果揭晓,共和党总统候选人唐纳德·特朗普赢得总统选举,成为美国第45任总统。当时特朗普胜选超出市场预期引发资产价格波动,市场押注“Trump Trade”,2016年11–12月呈现高美债利率、强美元和强美股,预期消化后交易衰减。以下是各类资产当时的价格变化(均为周线图)。

美债收益率走高后回落

对应美债收益率的波动情况黄金先跌再涨

标普上涨

纳指上涨

BTC上涨 本轮“Trump Trade”开启时间大大提前,第一次候选人辩论后市场对特朗普胜选预期明显增强,市场开始提前布局“Trump Trade”。10年期美债收益率在辩论第二天最高上涨至4.5%附近。

叠加7月14日特朗普遭遇枪击事件可能为其带来的额外选票,最有可能的结果是特朗普当选总统并且共和党掌控参众两院,可以预见周末特朗普遭遇枪击事件将为即将到来的周一美股带来上涨行情。 五、总结 美国大选对市场的影响: 1)大选本身不能作为交易看涨的理由,民主党为了赢得大选所以需要美股保持上涨的朴素逻辑并不成立; 2)常规大选年10月份前后市场因波动性增加而存在下行风险; 3)交易大选结果(Trump Trade)主要的方向为多CPI、多美债利率(这里“多”是相对于市场向下的预期而言,其意义为对CPI和美债利率下行产生阻力而非绝对上涨)、空黄金、多美股但力度没有上次特朗普当选时大;多BTC(认为BTC更多地是跟着美股走,与美股的背离情况在长期不具备持续性&特朗普crypto友好)。 |

玩币族移动版

玩币族移动版