原文标题:《7 月议息会议在即,市场购买力开始上升|WTR 7.22》

原文来源:WTR 研究院

本周回顾

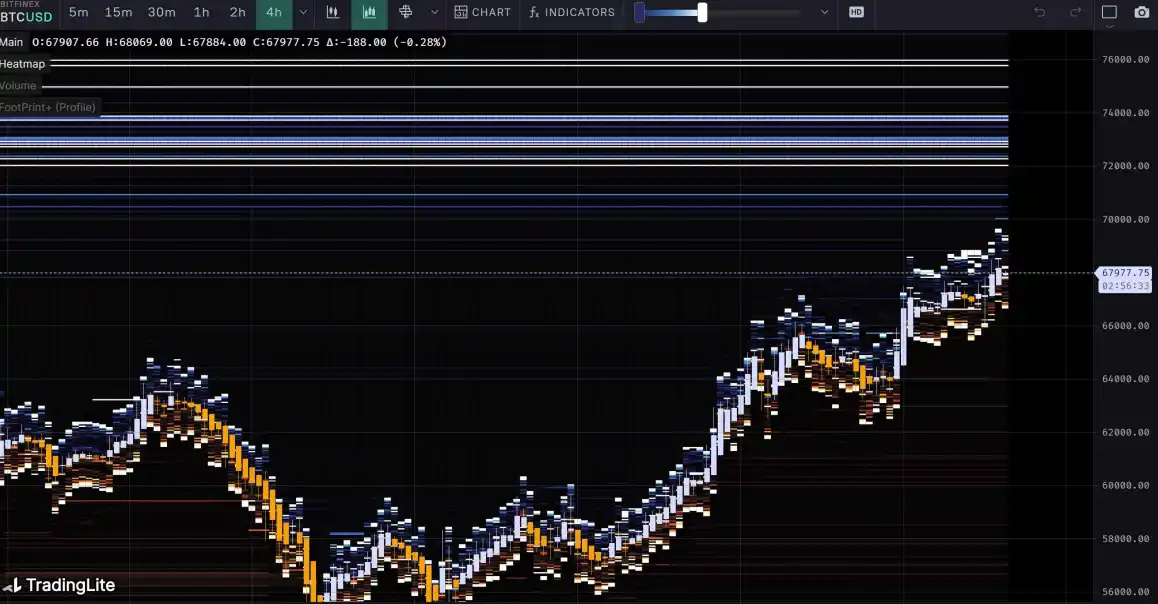

本周从 7 月 15 日到 7 月 22 日,冰糖橙最高附近$68474,最低接近$60632,震荡幅度达到 12.9% 左右。

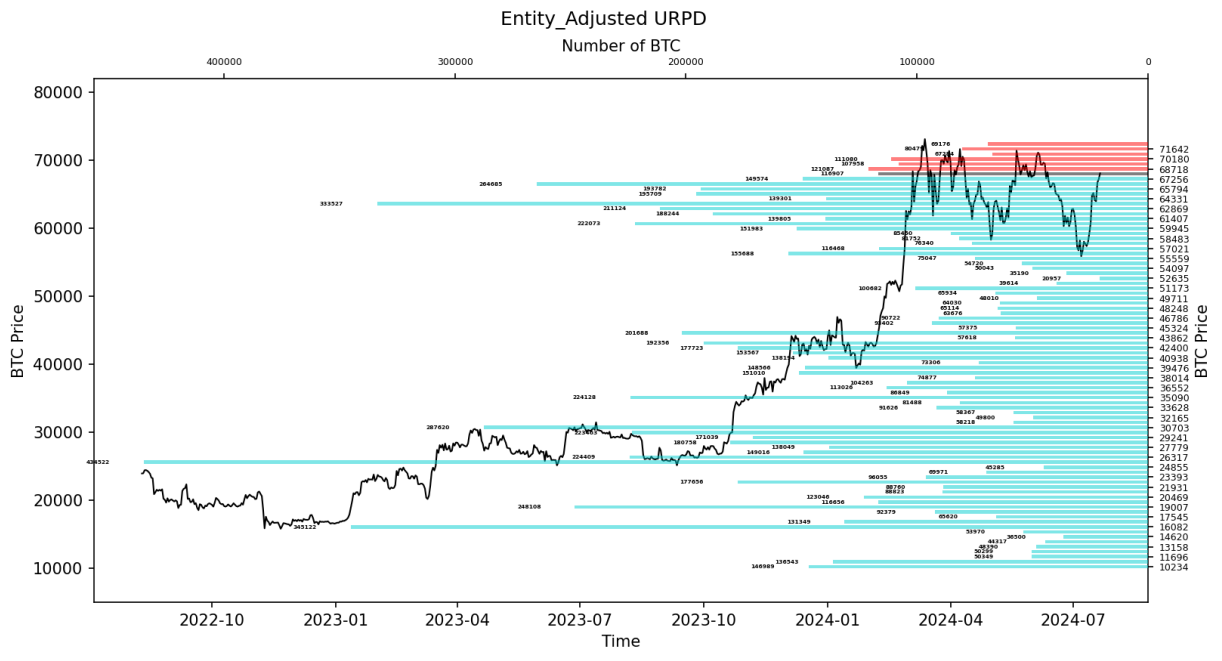

观察筹码分布图,在约 65000 附近有大量筹码成交,将有?定的支撑或压力。

? 分析:

1. 59000-63000 约 133 万枚;

2. 64000-68000 约 117 万枚;

? 短期内跌不破在 57000~61000 概率为 82%;

? 其中短期内涨不破 71000?74000 的概率为 67%。

重要消息方面

经济消息方面

1. 欧洲央行利率决议,将三大利率分别维持在 4.25%、3.75% 和 4.5% 的水平不变。

2. 其中,主要再融资利率 4.25%,预期 4.25%,前值 4.25%。

3. 欧洲央行行长拉加德表示:未来几周、几个月将会有更多信息,这将是?个忙碌的夏天,9 月份要做的事情是完全开放的,不预设利率路径,9 月(降息)的大门敞开。

4. 瑞银、汇丰银行、德意志银行、美国银行等认为欧洲央行将在 9 月份降息。

5. 经济学家 Stefan gerlach 表示,由于美联储可能在 9 月份降息,欧洲央行也会这样做,预计欧洲央行还会在 12 月或明年 1 月再次降息。

6. 美银表示:预计欧洲央行 2024 年累计降息 75 个基点,9 月和 12 月各降?次,2025 年将累计降息 5 次。

7. 美联储进入 7 月 30 日议息会议前的噤声阶段,预计 7 月会议新的货币政策声明可能改变对经济和前景的描述,为 9 月降息奠定基础。

8. 周三,美联储理事沃勒称:将在「不久的将来」降息。在即将举行 7 月政策会议之前,美联储成员们认为,通胀可能会继续放缓,如果通胀放缓,降息将是合适的。

9. 投资者将目光锁定在美联储 9 月的议息会议上,预计届时该央行将开始降息。美联储主管鲍威尔表示,这将标志着货币政策的「重大」转变,从对抗通胀的紧缩周期转向宽松阶段。

10. 在即将举行 7 月政策会议之前,美联储成员们认为,通胀可能会继续放缓,如果通胀放缓,降息将是合适的。

加密生态消息方面

1. Reddit 调查投票结果显示,约 260 名 MtGox 债权人(占 467 名调查参与者的 56%)计划在收到赔付后继续持有 BTC,88 名债权人(约占所有调查成员的 20%)表示,他们将出售赔付的全部 BTC,这项调查或许能反映出 MtGox 债权人整体情绪。

2. 媒体称,首批现货 ETH ETF 可能于下周?(7 月 23 日)推出。

3. 随着各发行商相继向美证券交易委员会提交现货 ETH ETF 的 S-1/A 等文件后,目前 9?现货 ETH ETF 费用均已公布,贝莱德现货 ETH ETF 费用为 0.25%(前 25 亿美元或前 12 个月为 0.12%)。

4. Bitwise CIO Matt Hougan 表示,预计 ETH ETF 上线后的前几周,ETH 的价格将波动不定,因为在价值 110 亿美元的灰度 ETH 信托转换为现货 ETF 后,资金可能会流出该信托,他认为 ETH 年底的价格将突破 5000 美元并创下历史新高。

5. 花旗报告表示,ETH 现货 ETF 前 6 个月的净流入范围为 47 亿至 54 亿美元。

长期洞察:用于观察我们长期境遇;牛市/熊市/结构性改变/中性状态

中期探查:用于分析我们目前处于什么阶段,在此阶段会持续多久,会面临什么情况

短期观测:用于分析短期市场状况;以及出现?些方向和在某前提下发生某种事件的可能性

长期洞察

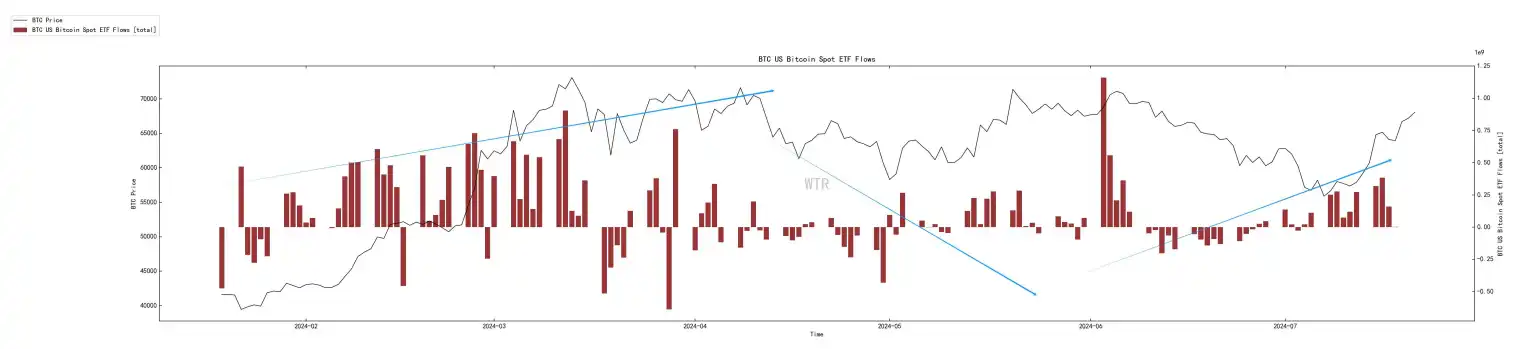

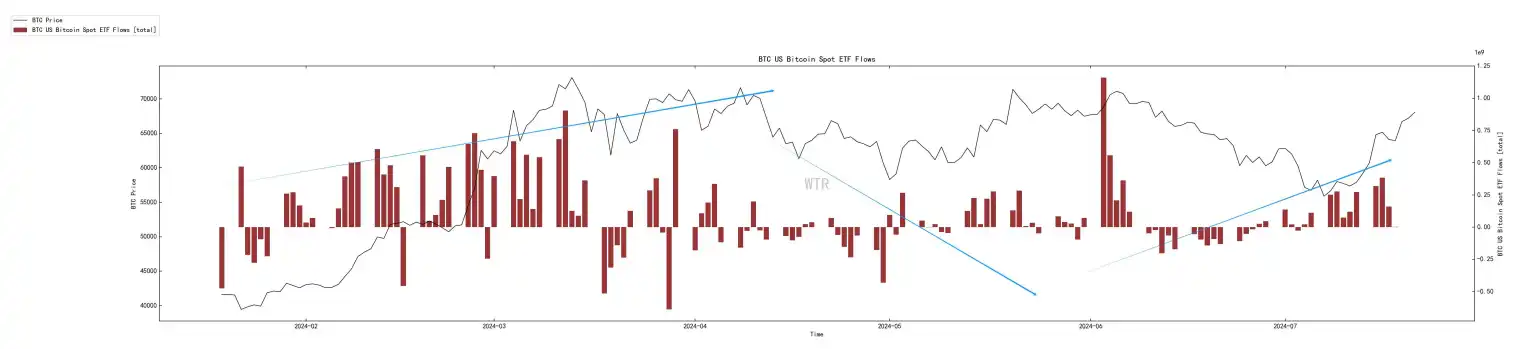

? 美国加密 ETF 钱包净头寸

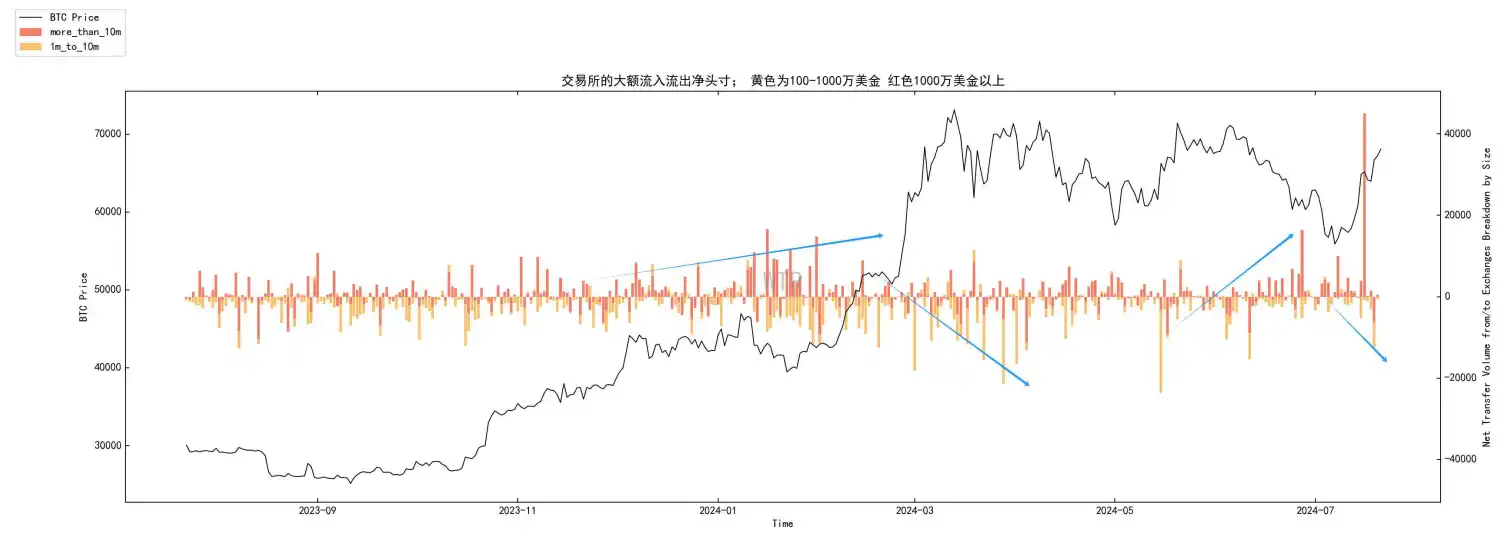

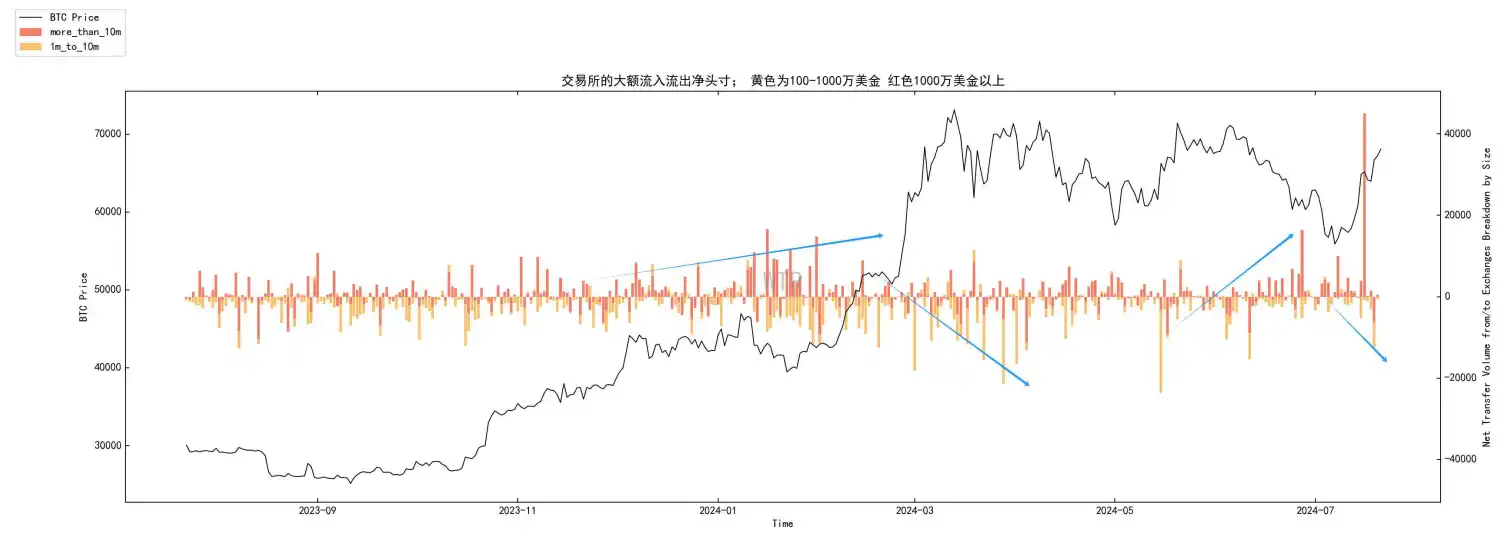

? 交易所大额净头寸

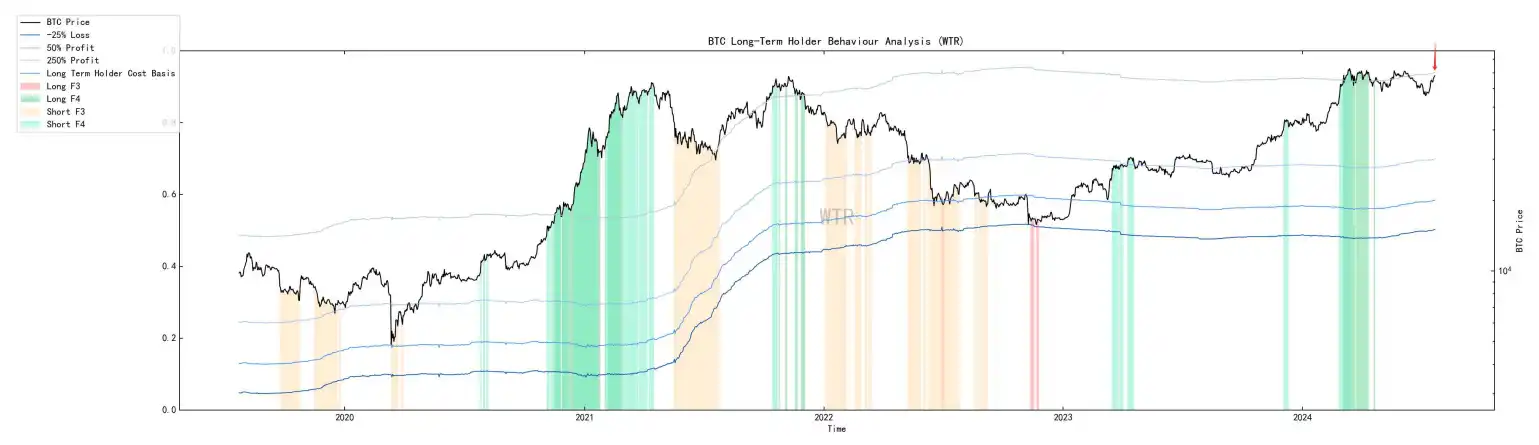

? 长短期参与者盈利水平

(下图 美国加密 ETF 钱包净头寸)

从 ETF 钱包总数来看,依然为正溢价,场外的 ETF 依然有人购买。

(下图 交易所大额净头寸)

交易所大额净头寸开始呈现流出,这是?个相对立好的概念,表明着有?额的参与者开始不断地购买。

市场的购买力逐渐回升。

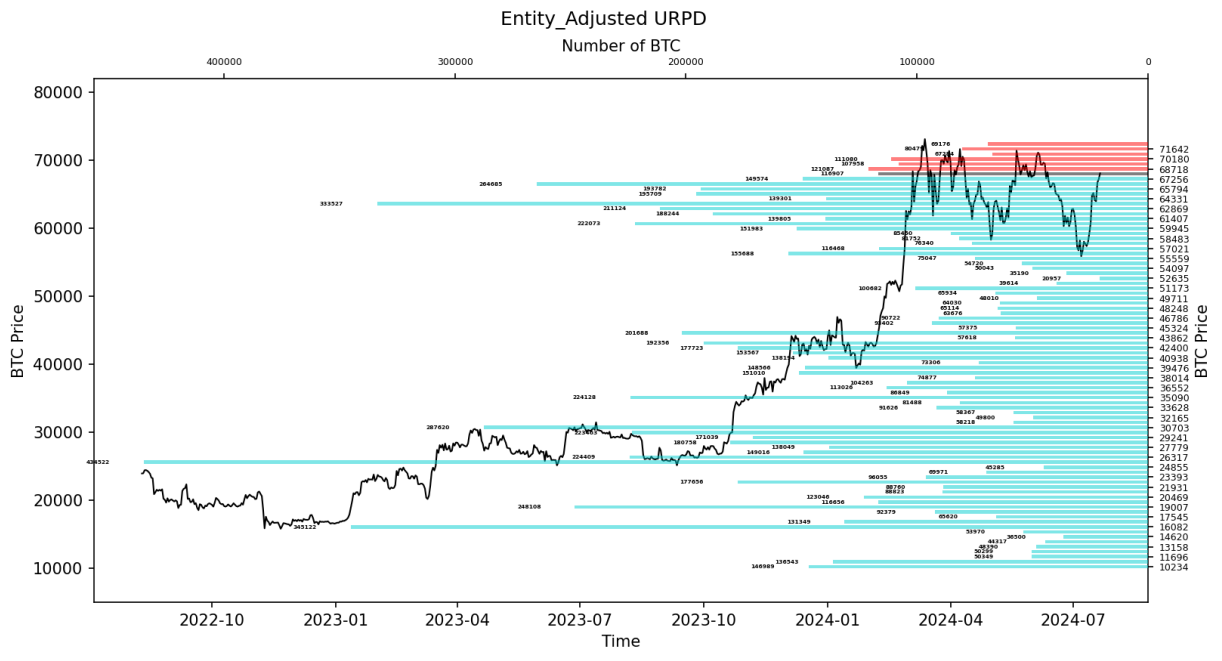

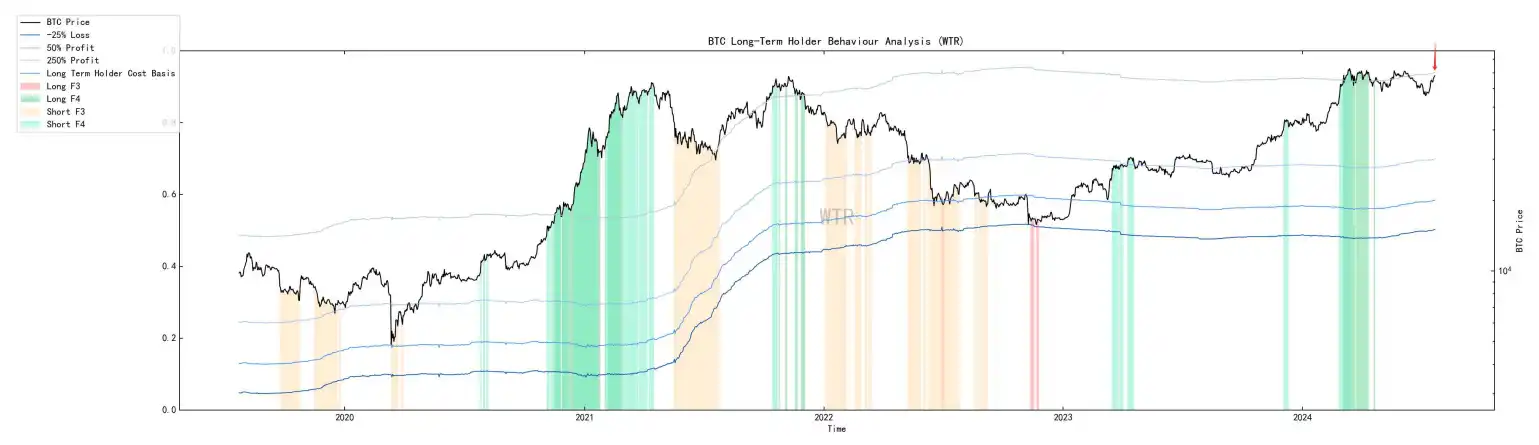

(下图 长短期参与者盈利水平)

长期参与者 250% 的利润表示市场的阶段性压力可能在 695,00 到 70,000 之间,在这个价位附近关注市场风险。

市场?般在阶段性价格的附近,都会呈现徘徊和叙利,积累?够的能量才能持续突破。

中期探查

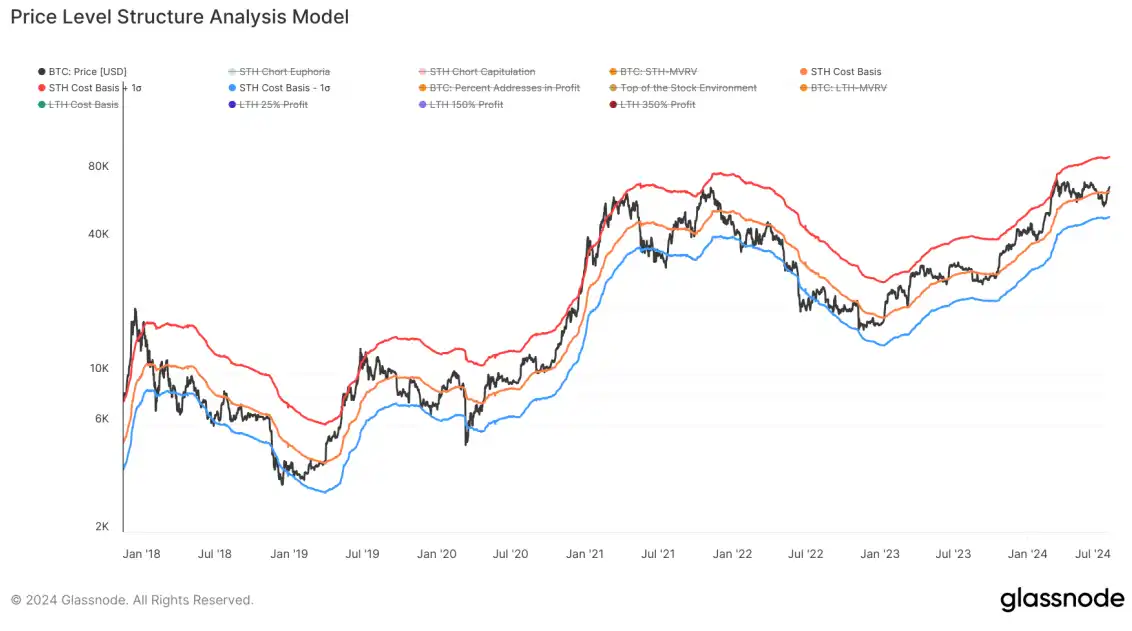

? 价格水平结构分析模型

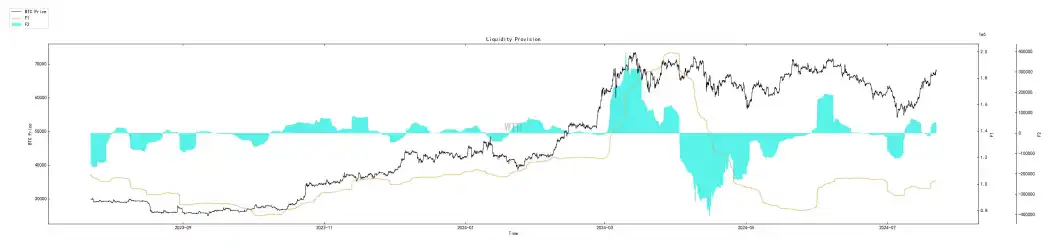

? 流动性供应量

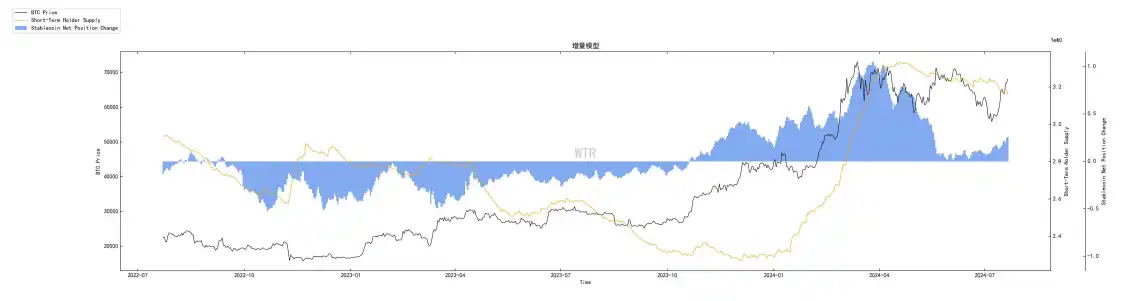

? 增量模型

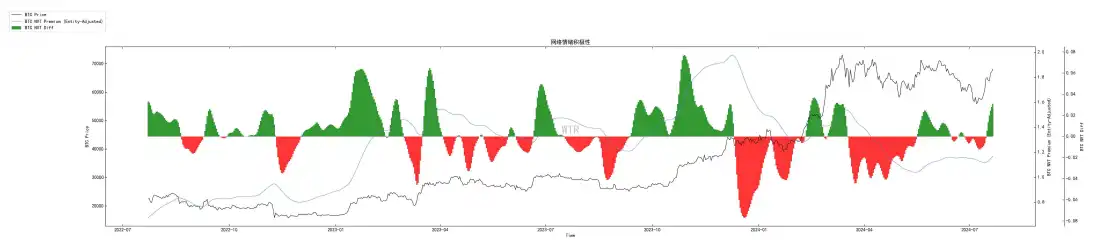

? 网络情绪积极性

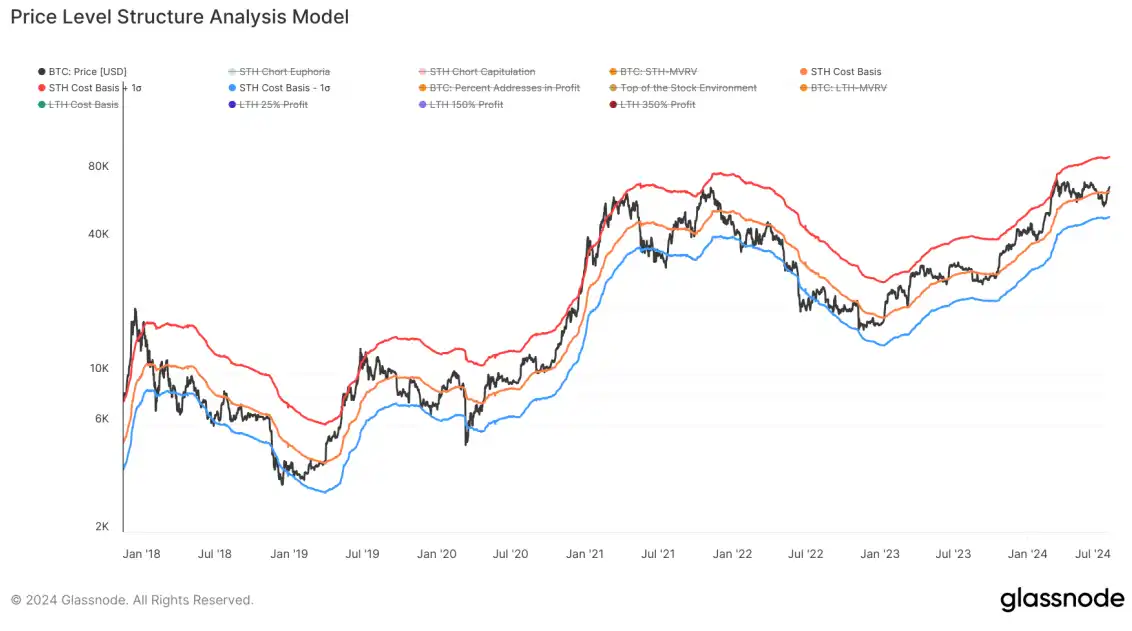

(下图 价格水平结构分析模型)

关于市场上下限的思考,在市场由流动性决定的条件下,?般性市场规律奏效。

通过短期成本测算出行情的上下限,即 91000 左右,49000 左右为市场的上限和下限。

此时市场会处于流动性通道当中,受供需关系的强关联。

同样,在市场处于增量行情时,上限值可能会被打破,市场若处于杠杆清算,较差的周期或场内出现黑天鹅等危机状况,可能下限值会被打破。

可能市场打破下限时,3-5 年的持有者会是相对有性价比的增持位置。打破上限时,可能需要考虑卖出部分。

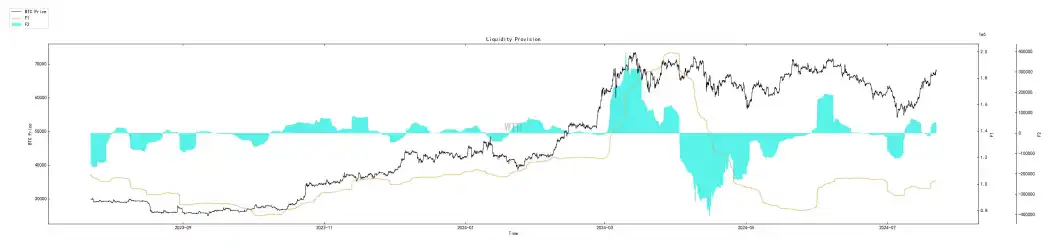

(下图 流动性供应量)

流动性供应量少量增加,在之前的基础上,再次增加?些,

可能持续性的流动性注入,会让市场的上限抬高,上行通畅。

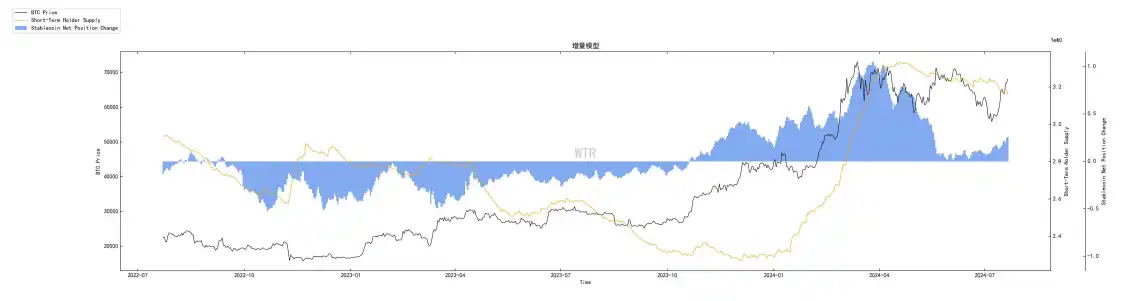

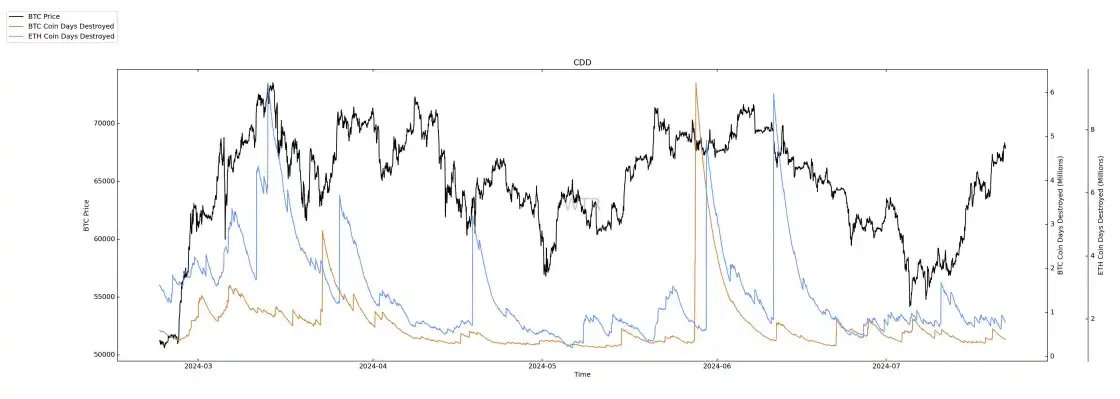

(下图 增量模型)

可能市场目前的问题是,短期参与者整体的动向不明确,

但稳定币供应量增加也在给市场提供较好的上行基础。

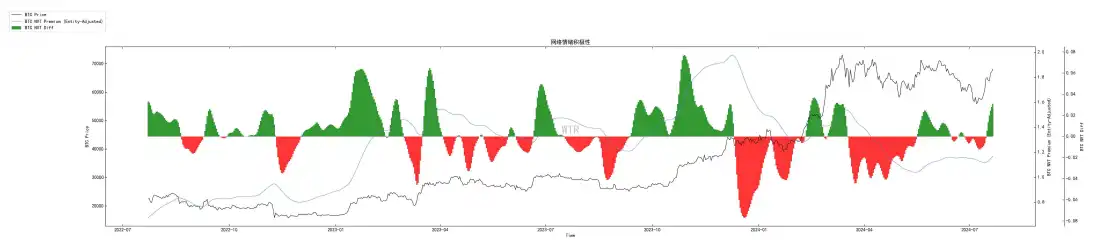

(下图 网络情绪积极性)

此模型用于趋势追踪,能够在行情震荡或调整期间有提前表现。

随着时间不断推移,目前仍有较好的趋势性,可能趋势短时间内未出现减退状况。

短期观测

? 衍生品风险系数

? 期权意向成交比

? 衍生品成交量

? 期权隐含波动率

? 盈利亏损转移量

? 新增地址和活跃地址

? 冰糖橙交易所净头寸

? 姨太交易所净头寸

? 高权重抛压

? 全球购买力状态

? 稳定币交易所净头寸

? 链下交易所数据

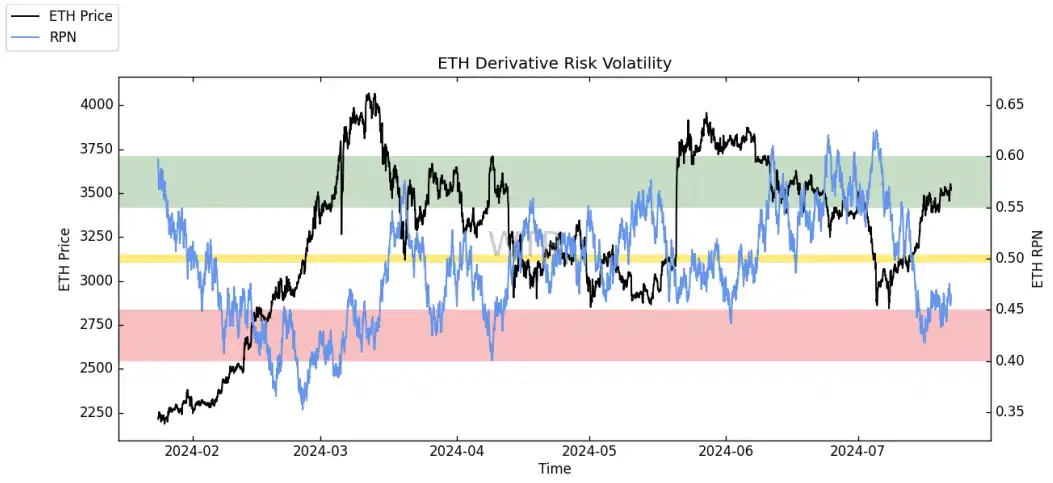

衍生品评级:风险系数处于红色区域。衍生品风险增加。

(下图 衍生品风险系数)

风险系数从上周的中性区域回落至红色区域,走了预期概率较低的轧空。本周单从风险系数来看仍有轧空空间。

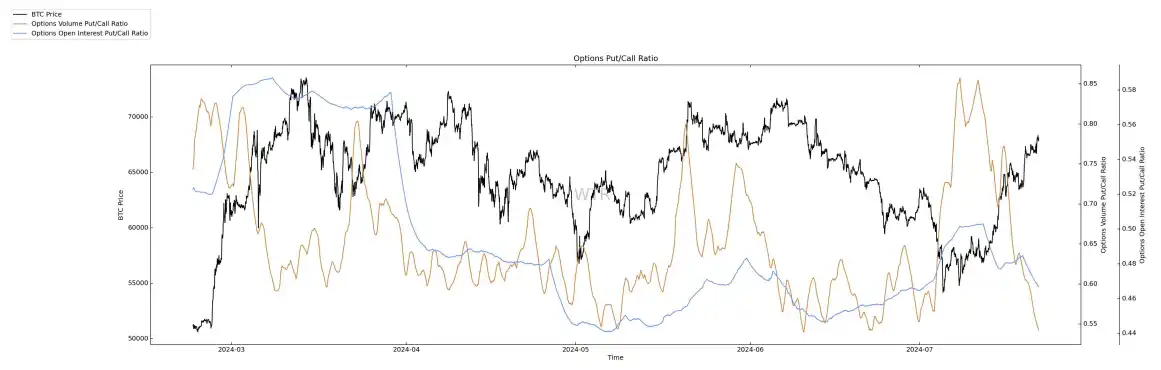

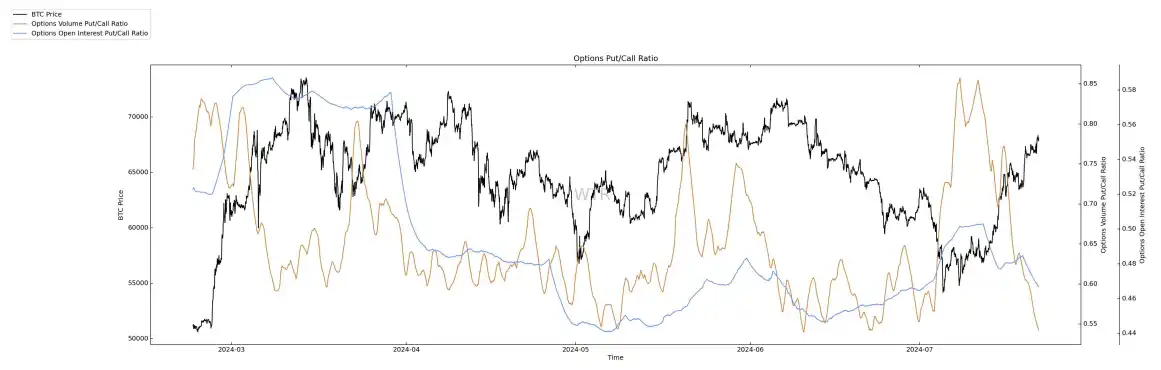

(下图 期权意向成交比)

期权成交量大量下降,看跌期权比例处于低位。

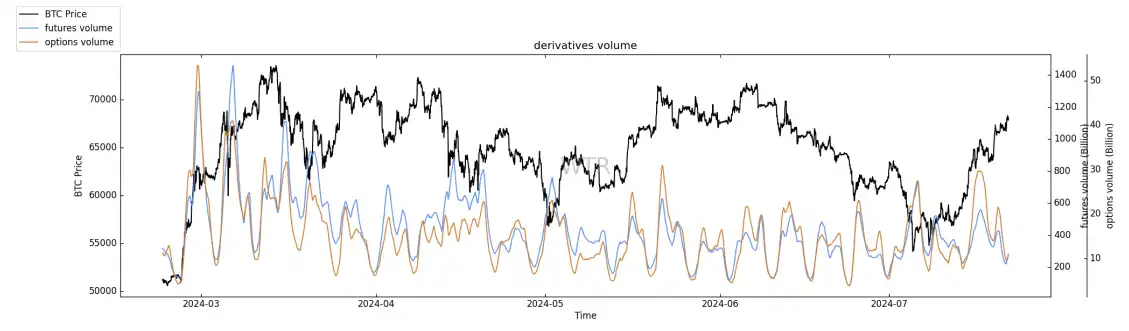

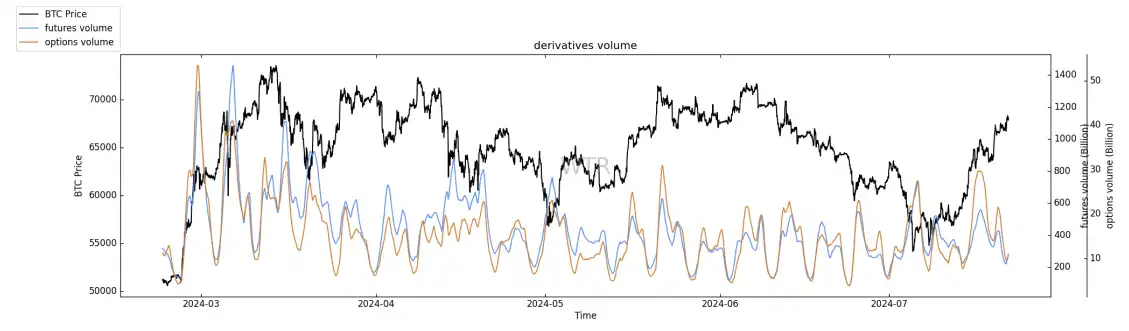

(下图 衍生品成交量)

衍生品交易量处于低位水平。

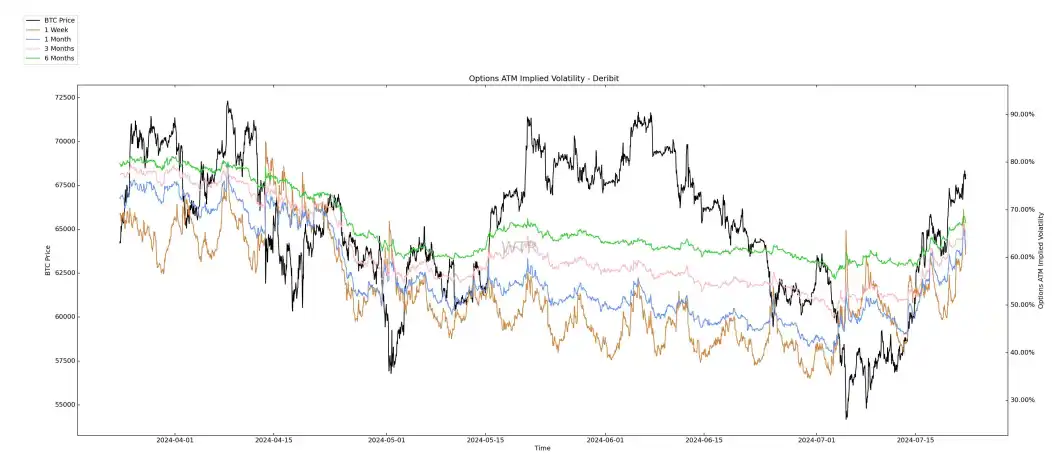

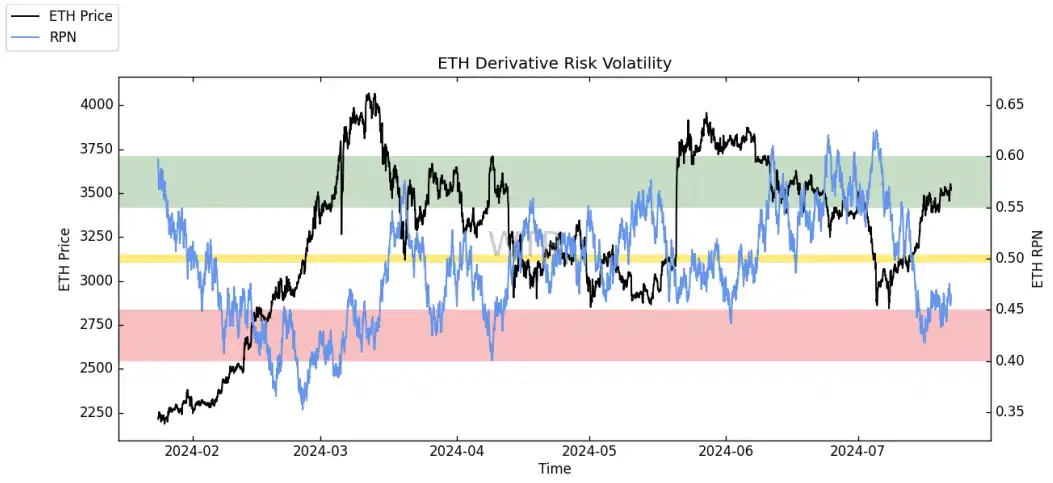

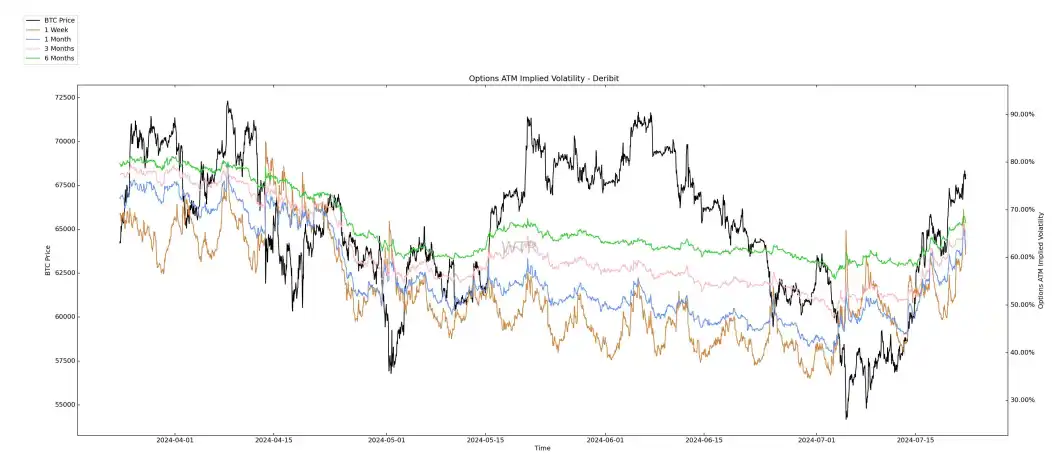

(下图 期权隐含波动率)

隐含波动率有大量增加。

情绪状态评级:中性

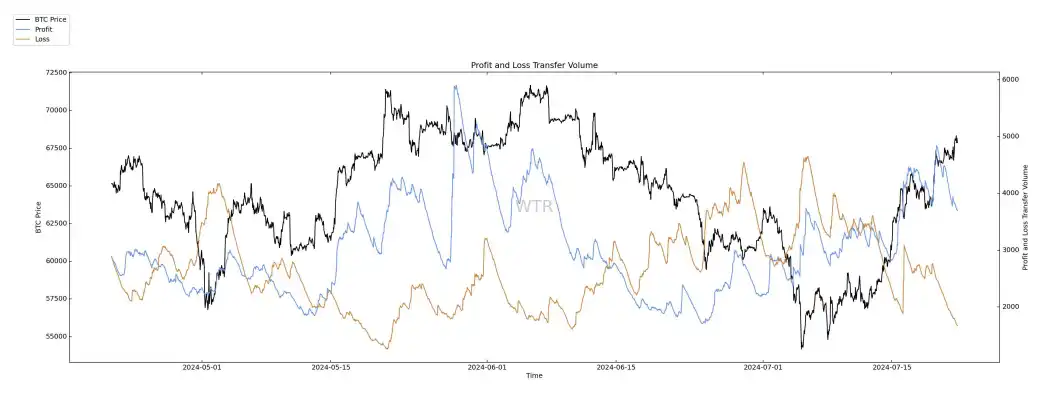

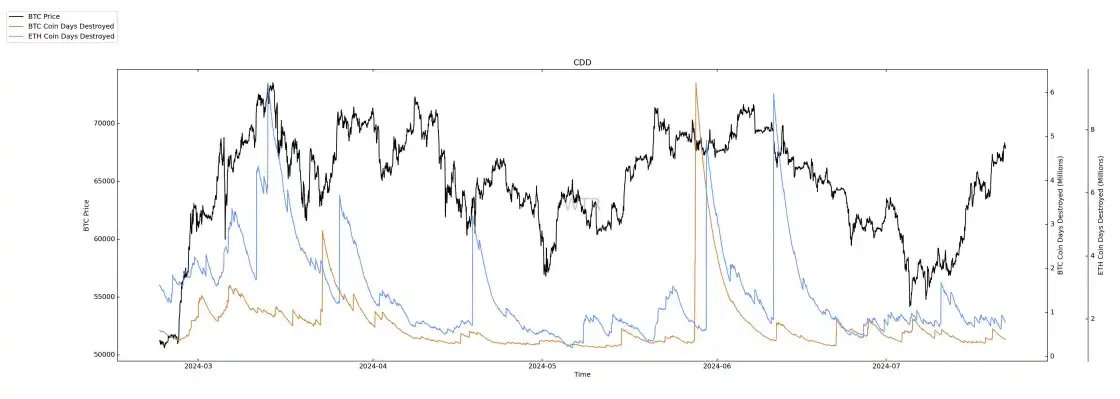

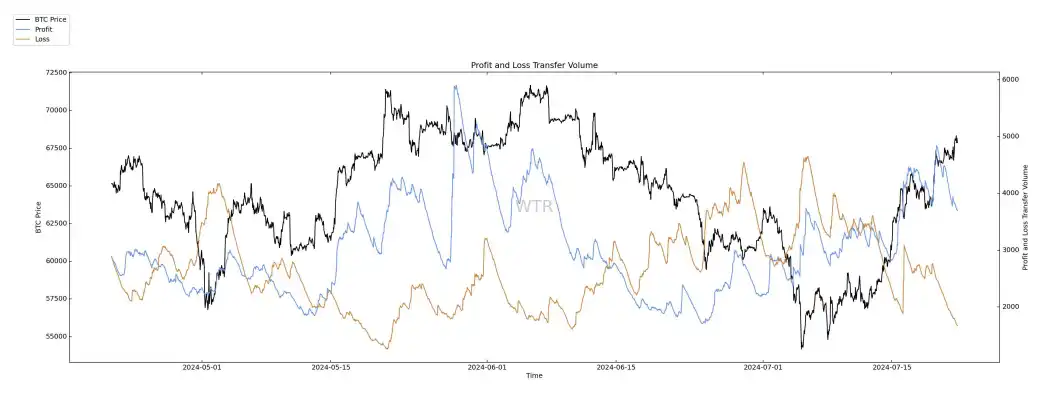

(下图 盈利亏损转移量)

上周随着市场的轧空,积极情绪 (蓝线) 也有所上涨,恐慌情绪 (橙线) 持续性下降。当前结合风险系数来看,需要蓝线持续性增加才能突破现有的价格阻力区间。

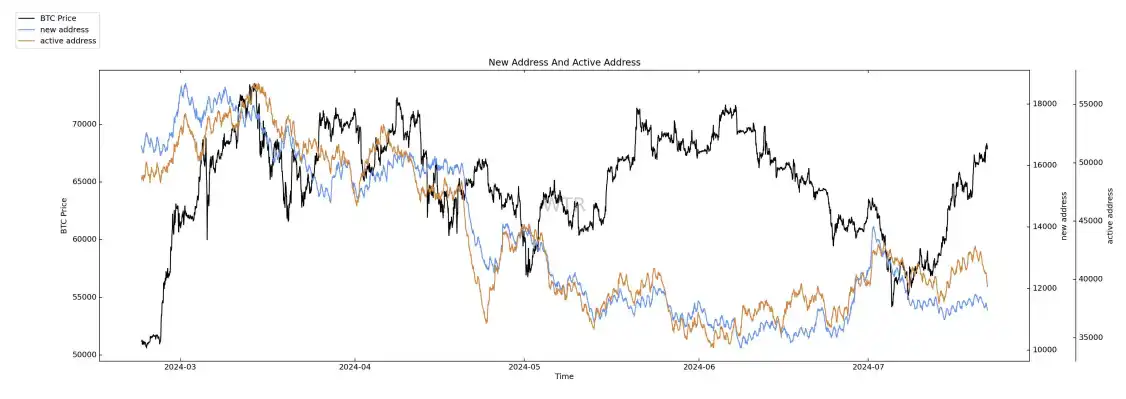

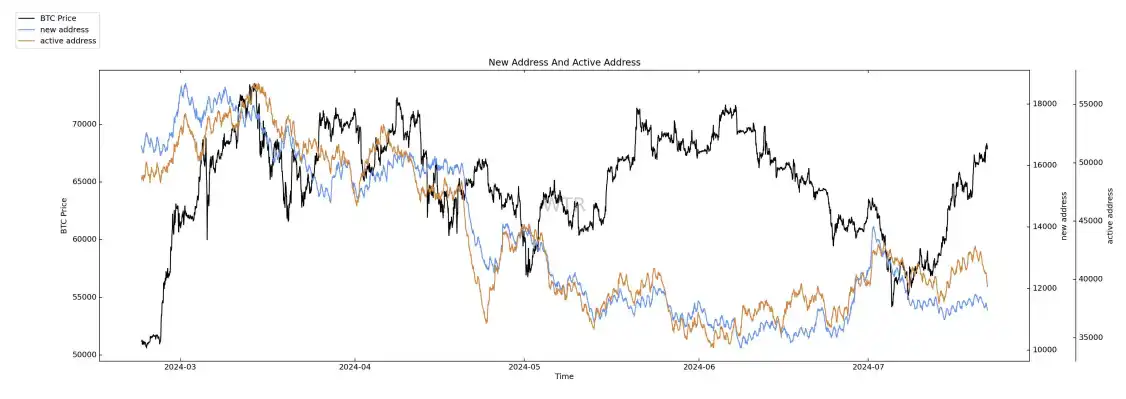

(下图 新增地址和活跃地址)

新增和活跃地址处于低位水平。

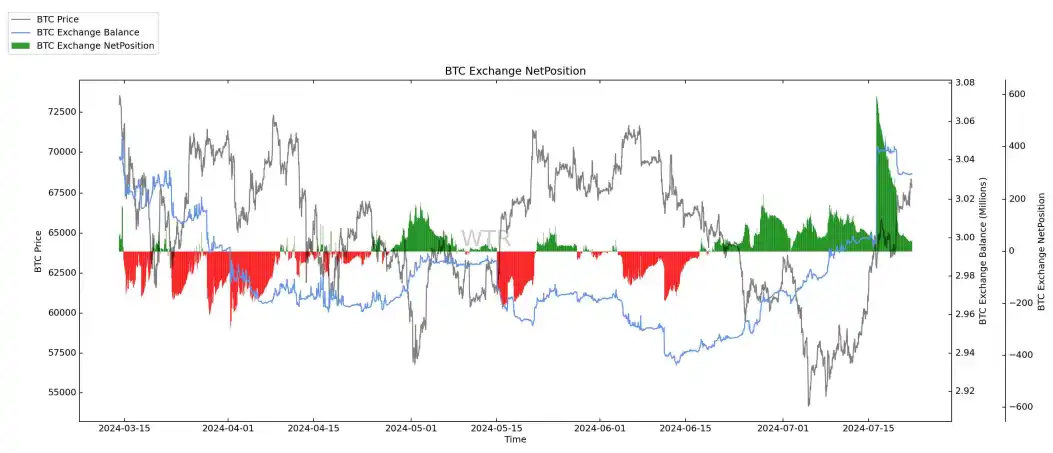

现货以及抛压结构评级:BTC 有大量流入累积,ETH 流出累积。

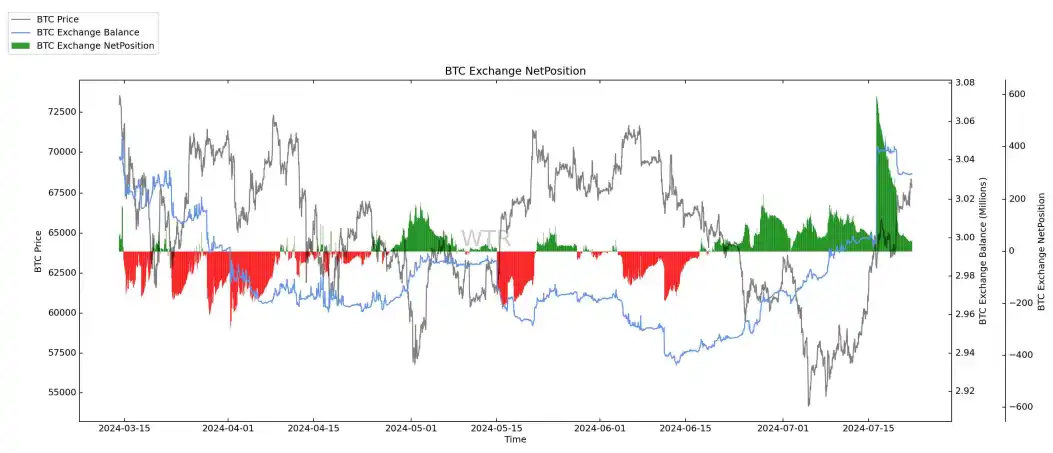

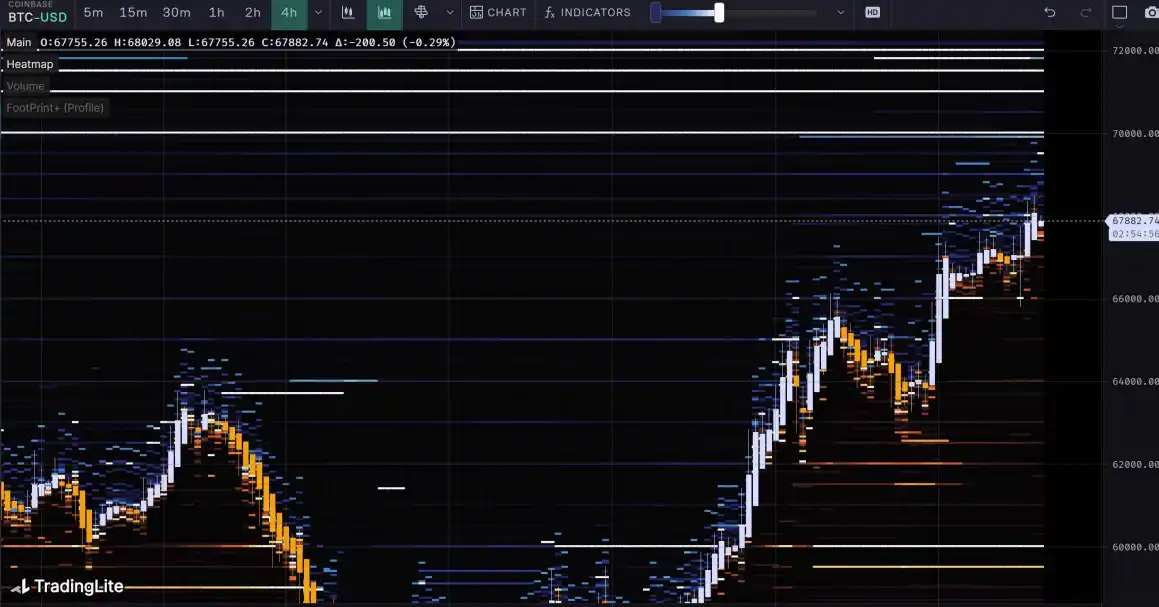

(下图 冰糖橙交易所净头寸)

BTC 交易所净头寸有大量流入累积,当前流入筹码仅有少量被消化。本周需要关注这些潜在的抛压。

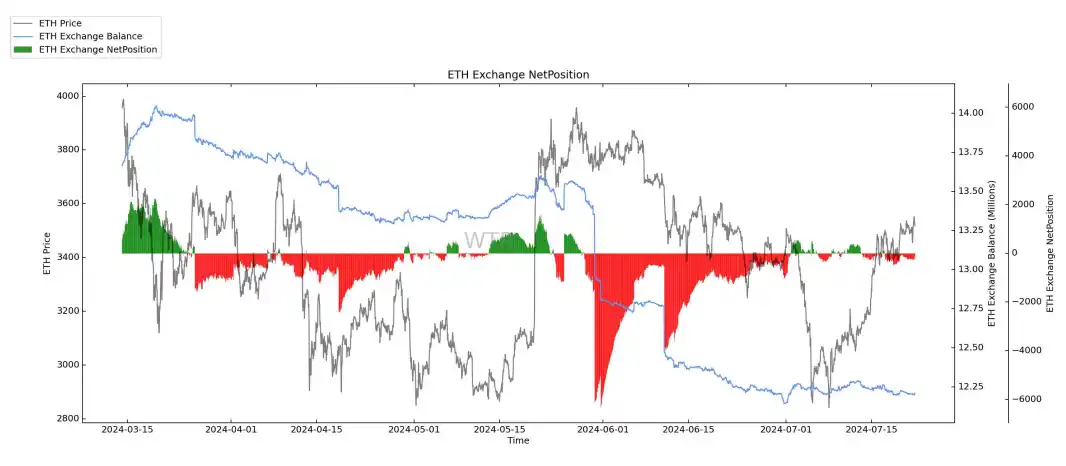

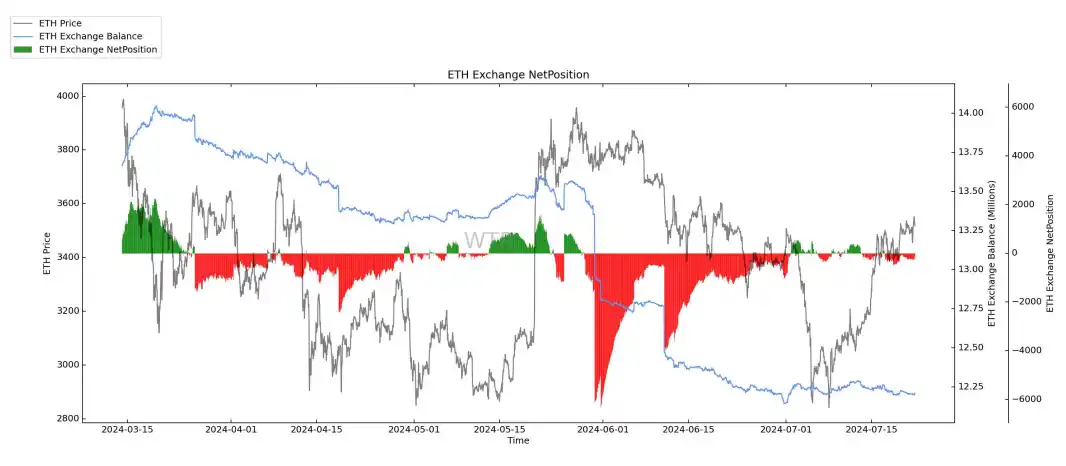

(下图 E 太交易所净头寸)

ETH 交易所净头寸处于流出累积状态。

(下图 高权重抛压)

当前暂无高权重抛压。

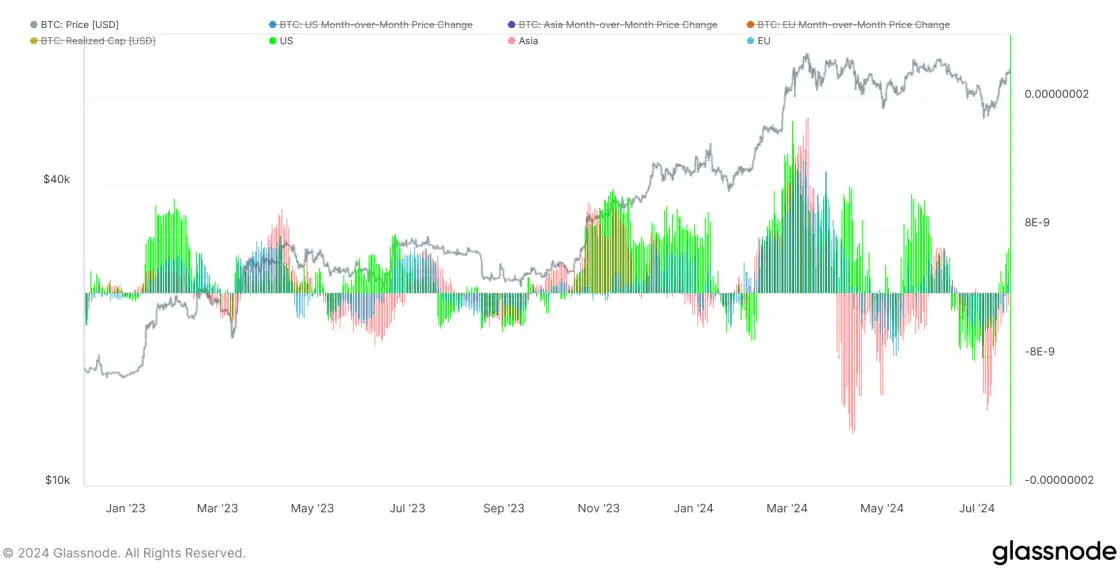

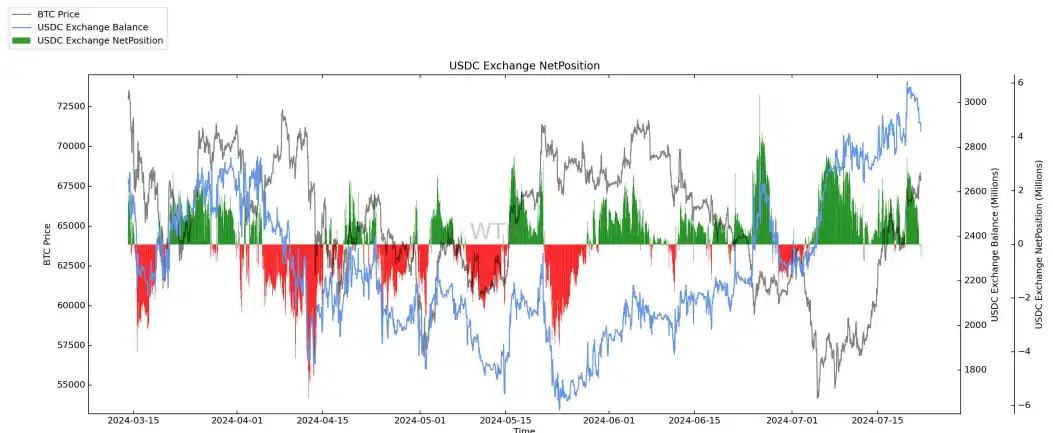

购买力评级:全球购买力少量回升,稳定币购买力大量增加。

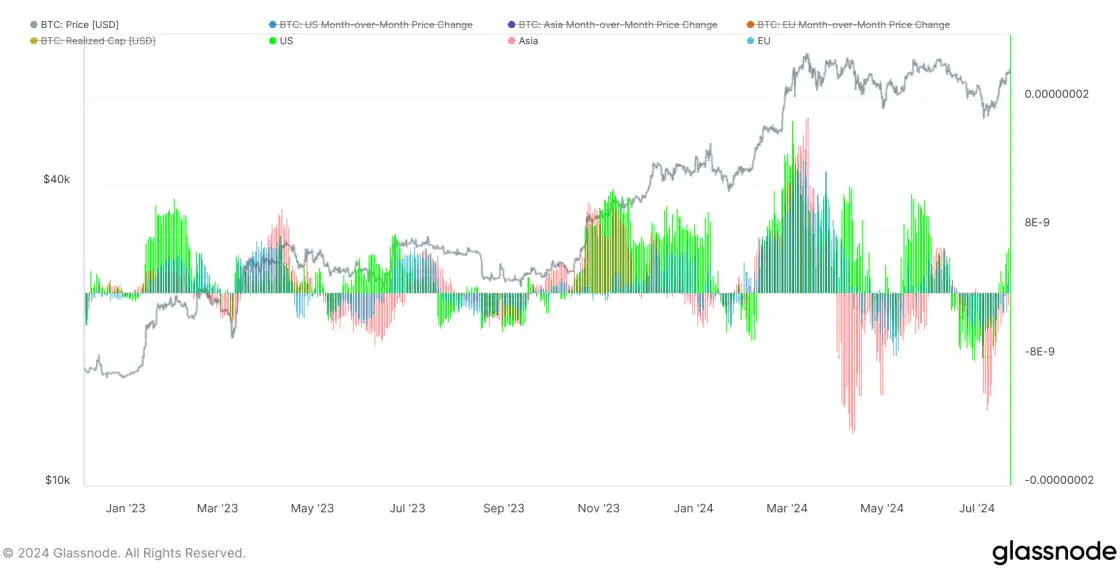

(下图 全球购买力状态)

购买力经过几周的流失状态后,本周占权重最高的美洲购买力已经转正,亚欧购买力仍处于流失状态。

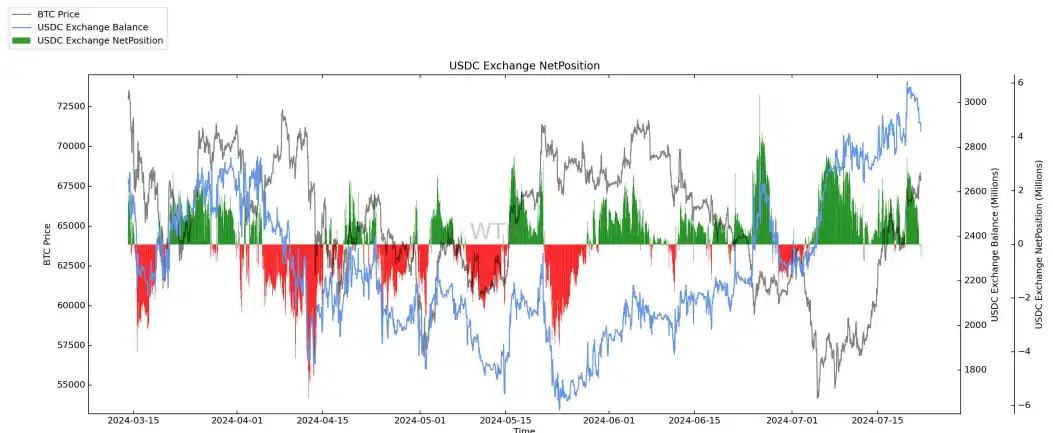

(下图 USDC 交易所净头寸)

USDC 本周有大量流入。

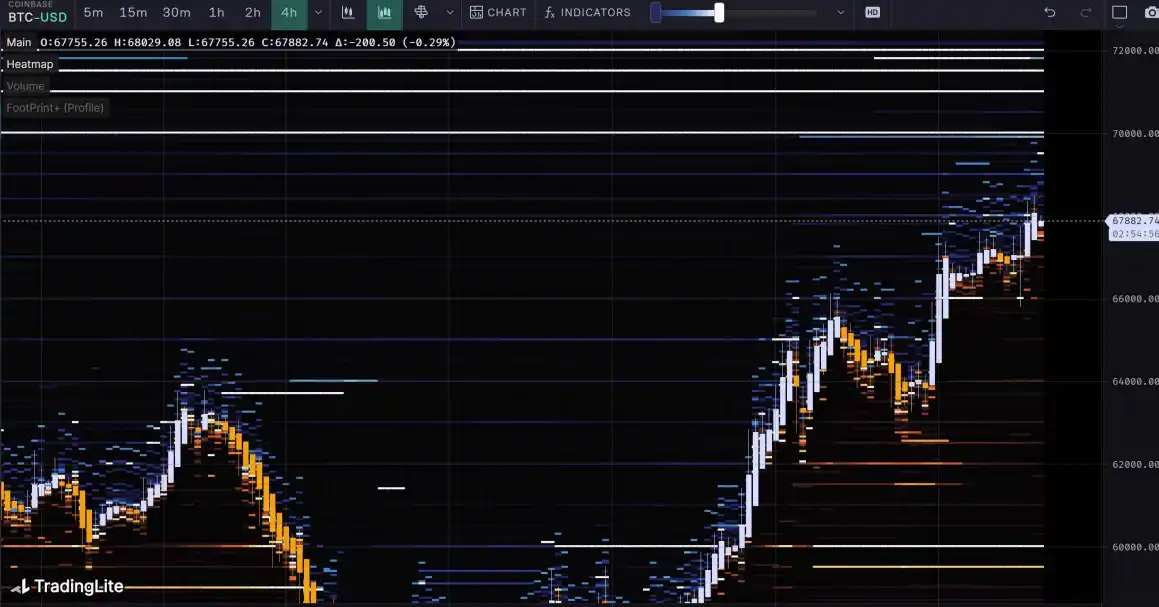

链下交易数据评级:在 64000 有购买意愿;在 70000 有抛售意愿。

(下图 Coinbase 链下数据)

在 60000~64000 附近价位有购买意愿;

在 70000 附近价位有抛售意愿。

(下图 Binance 链下数据)

在 60000~64000 附近价位有购买意愿;

在 70000 附近价位有抛售意愿。

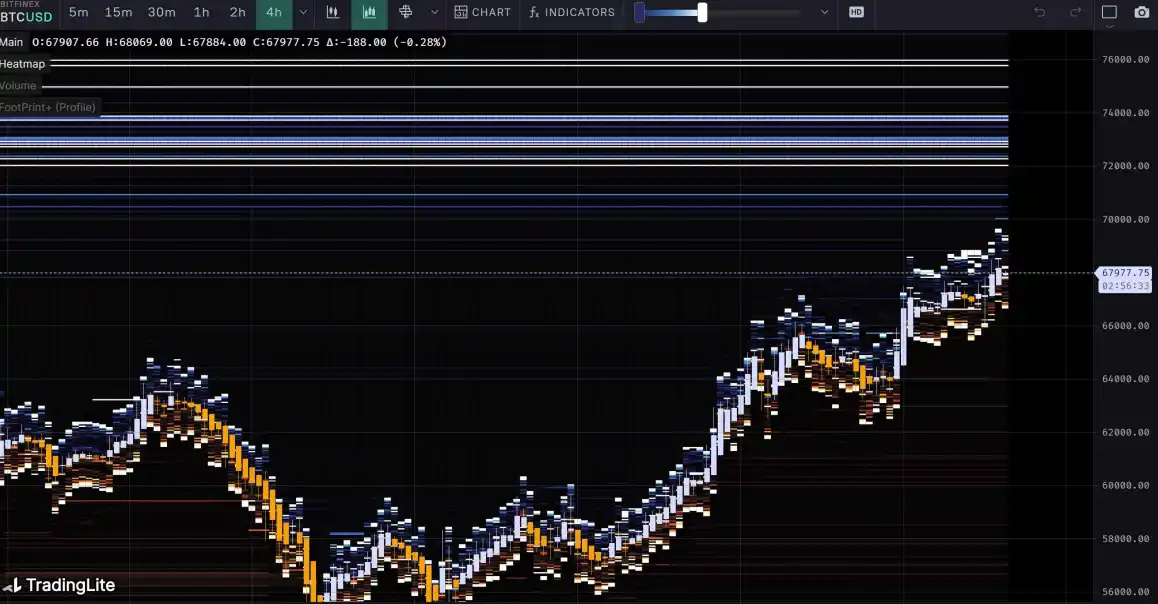

(下图 Bitfinex 链下数据)

在 70000 附近价位有抛售意愿。

本周总结:

消息面总结:

1. 目前仍处在 MtGox 赔付的逆风,预计 7 月底和 8 月初进行赔付。据调查显示,大概有 20% 的人愿意立即全部卖出 BTC。

2. 利空落地后,美、欧两家央行开始为货币宽松/降息做准备,来自传统市场的 BTC 现货 ETF 持续流入,对 BTC 是很好的推动作用。

3. 留意 7 月至 8 月通胀数据,决定着 9 月份降息的概率。

链上长期洞察:

1. 市场的 ETF 从净头寸上看依然属于正值,美国的加密参与者还在有购买意愿;

2. 交易所大额头寸逐渐转为流出,购买意愿开始增加;

3. 根据长期参与者的 250% 利润位置,市场可能在 69500-70000 之间产生?部分压力。

? 市场定调:

情绪缓和,购买意愿增加。

链上中期探查:

1. 市场的基本面上下限为 49000-91000;

2. 流动性有少量增加;

3. 稳定币供应量增加,短期参与者动向不明确;

4. 目前仍在趋势状态中。

? 市场定调:

缓和

短期参与者的动向不明确,稳定币供应量增加,可能近期的趋势表现会有?定的振幅。

链上短期观测:

1. 风险系数处于红色区域,风险增加。

2. 新增活跃地址较处于低位。

3. 市场情绪状态评级:中性。

4. 交易所净头寸整体呈现 BTC 有大量流入累积,ETH 流出累积。

5. 全球购买力少量回升,稳定币购买力大量增加。

6. 链下交易数据显示在 64000 有购买意愿;在 70000 有抛售意愿。

7. 短期内跌不破在 57000~61000 概率为 82%;其中短期内涨不破 71000?74000 的概率为 67%。

? 市场定调:

市场购买力和积极情绪都已有所回升,轧空空间仍有,但也需注意潜在抛压,另外本周仍有 ETF 和 BTC 大会等消息面影响,市场短期来看,本周预期仅需注意轧空后的小幅度回调。

风险提示:

以上均为市场讨论和探索,对投资不具有指向性意见;请谨慎看待和预防市场黑天鹅风险。

本文来自投稿,不代表 BlockBeats 观点。

|

玩币族移动版

玩币族移动版