流动性集大成者,估值 8 亿美金的 Elixir 如何成为 DeFi 救星?

时间:2024-08-01 来源:区块链网络 作者:techflow深潮

作为重要的 DeFi 基础组件,见证了 DeFi 的辉煌与困境的 Elixir,有潜力在可见的未来重振 DeFi,不断刷新市场对 DeFi 的预期。 撰文:深潮 TechFlow 这轮牛市确实有点不一样,不复往昔「场内资金取之不尽用之不竭,板块轮动更是家常便饭」的盛况。市场不再劲往一处使,唯一的共识貌似就是「互不接盘」。熬过了漫漫熊市的加密市场流动性本就干涸,好不容易等到牛市,没成想迎来的不是大水漫灌,反而是分流得更为严重的流动性。 作为加密市场绕不开的一环,DeFi 领域自然也躲不过这轮的流动性魔咒: 各协议流动性分散,去中心化交易所也由于流动性缺失而无法为用户提供最全面的交易体验。 面对当下 DeFi 面临的流动性困境,去中心化做市商协议 Elixir有话要说。 Elixir 目标通过去中心化的方式改善 DeFi 领域的流动性困境,通过集成 DeFi 协议整合流动性,为用户提供一个高效、安全且透明的交易环境。 当前 Elixir 已经与 30 多个 DeFi 协议合作集成,并将在下半年启动主网,同时上线去中心化美元 deUSD。 本文将详细探讨 Elixir,帮助读者了解 Elixir 如何通过创新机制和技术,联手多家 DeFi 协议为解决流动性现存问题作出努力,以及 Elixir 的去中心化美元 deUSD 的机制、优势与未来。

DeFi 割据,苦的不仅是自己 作为 DeFi 世界里价值交换的枢纽,市场对于去中心化交易所的需求越来越旺盛。从最初的「简单粗糙只要能用就行」,到现在的「速度与产品体验缺一不可」,各家去中心化交易所为了留住老客,招揽新客逐渐开始“内卷”。 去中心化订单簿作为解决方案之一,凭借优秀的流动性供给架构为用户提供丝滑和低滑点的交易体验,在越来越注重链上交易体验的现在,去中心化订单簿交易所在市场上的地位愈发重要。 然而,随着市场注意力分散,各 DeFi 项目之间各自为战,在这种百家争鸣的形势下,市场中可贵的流动性要被分割再分割,仅靠请做市商提供流动性貌似已经无法满足大量且低滑点的丝滑交易需求,并且想要有效整合被分割的流动性,也绝非易事。 同样,对于大批原生 DeFi 用户来说,使用去中心化交易所并不仅是为了交易,在价值交换之外的额外收入才是 DeFi 的精髓。订单簿虽好,但提供流动性的收益都被特邀做市商拿走了,众多用户眼看着去中心化订单簿交易所的市场越来越大,却没办法切实地分上一杯羹,只能干着急。 Elixir 看到了「协议需要筹钱,用户需要更多收益增长点」这一天然匹配的双端需求,找到了属于自己的卡位——将用户的资金引导至各 DeFi 协议上。

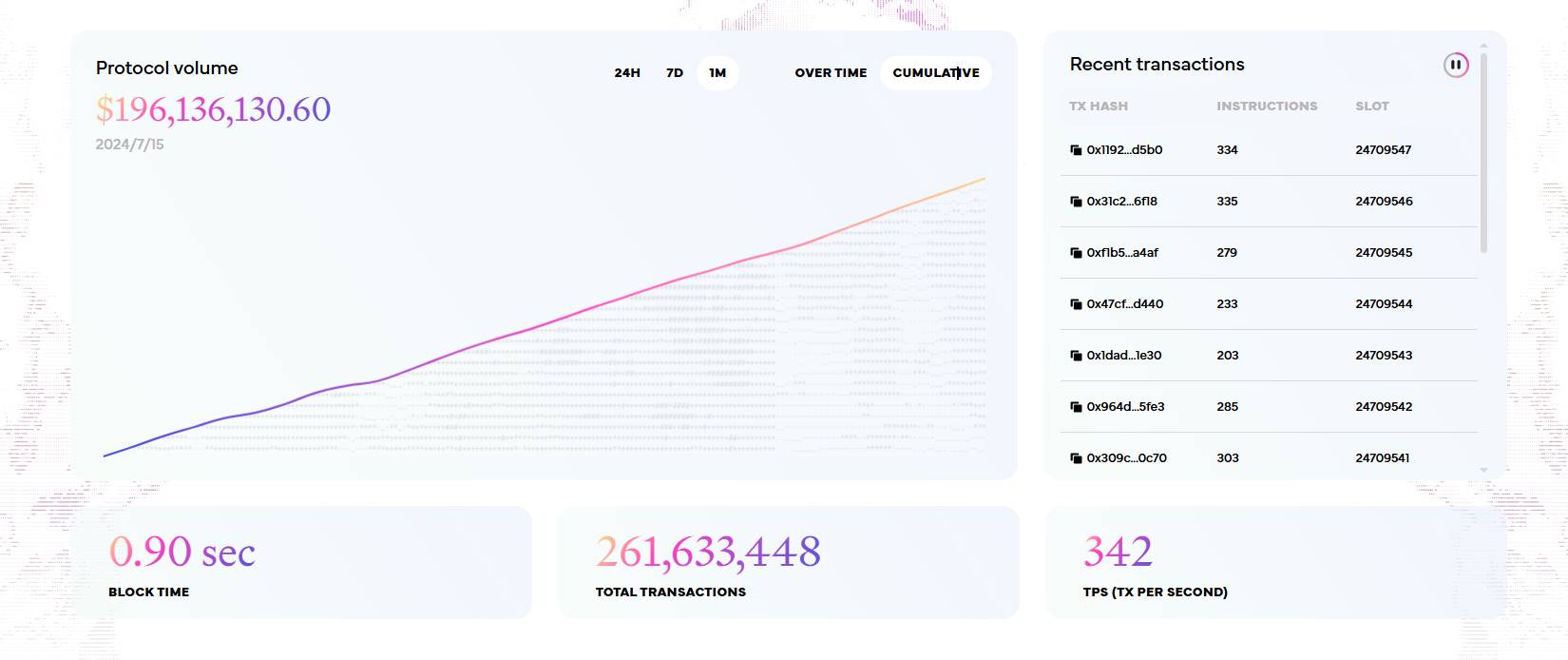

Elixir ,链上流动性集大成者 察觉到市场需求的 Elixir 是如何做的? 作为一个模块化 DPoS 网络,Elixir 凭持独特的网络架构与流动性管理算法, 为的就是打开那道阻碍在链上用户与 Dex 之间的无形大门。使用户可以直接为多家订单簿 Dex 提供流动性,同时赋予链上用户新的资金盈利增长点,让每个链上用户都体验一把当做市商的感觉,实现协议与用户的双赢。 Elixir 的初衷与设想很好,实际落地表现也确实不俗,自上线以来,Elixir 始终保持高水平发展,在各个维度都展现出可观的数据表现。 Elixir 协议上线至今,已有将近 2 亿美元存入协议,总计处理超 2.61 亿笔交易。

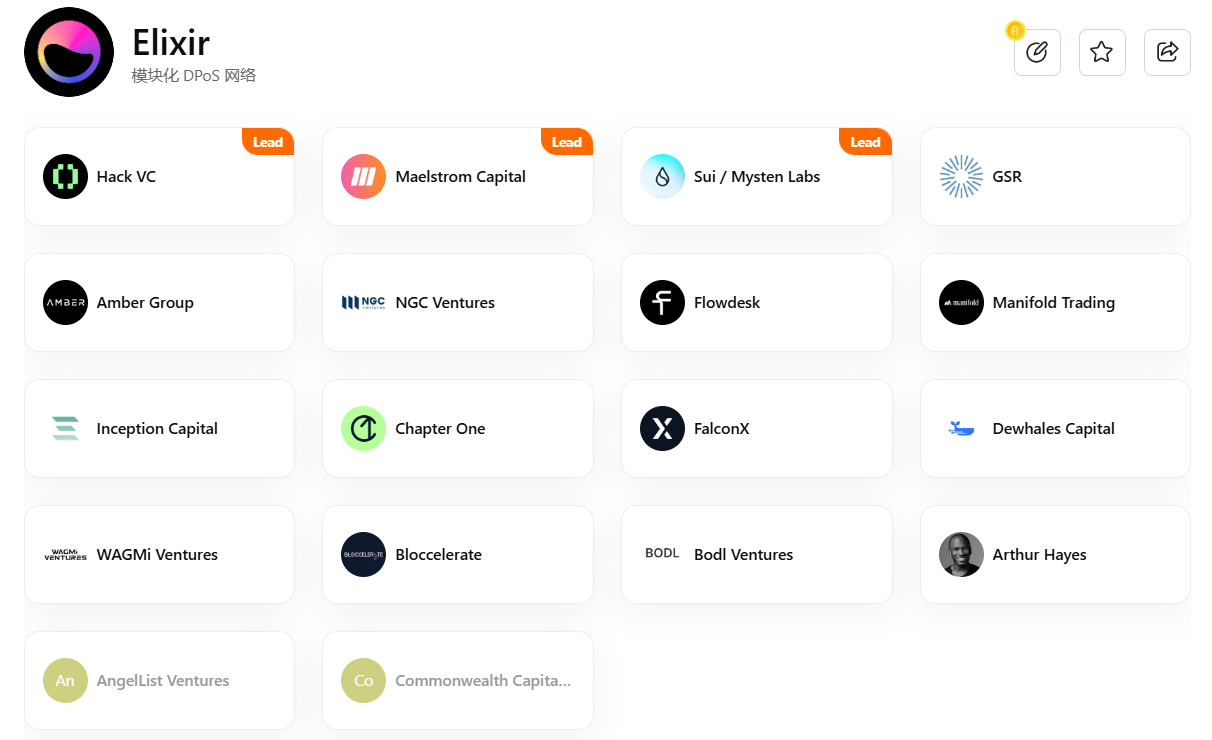

团队背景与融资 敏锐的嗅觉加上优秀的执行落地能力,充满奇思妙想的 Elixir 的诞生必然离不开一支共同努力精英团队: FounderPhilip Forte 曾任 BlockVenture 合伙人,同时是 Solana、Moonbeam、Flow Network、Magic的顾问。 合伙人Cole Petersen Forbes 的 DeFi 作者,3AC、Neuralink 及其他 20 家初创公司的投资者。 CTOChris Gilbert 曾任 Tokensoft 和 IDEXX 的首席工程师。 COO:Tim Wang Tim Wang 曾领导 Hudson River Trading 的加密风险投资。拥有10年以上传统金融经验,包括在 J.P. Morgan 的投资银行业务、Lightyear Capital 的私募股权业务以及 Eniac Ventures 的风险投资业务。天使投资超过 30 个加密项目。 同时,Elixir 改善 DeFi 领域的潜力也早获得一级市场认可: 2024 年 3 月,Elixir 宣布获得由 Maelstrom Capital 和 Mysten Labs 领投, GSR、AmberGroup等机构与个人跟投的 800 万美元融资,加上此前两轮已披露融资,总融资金额达 1760 万美元。

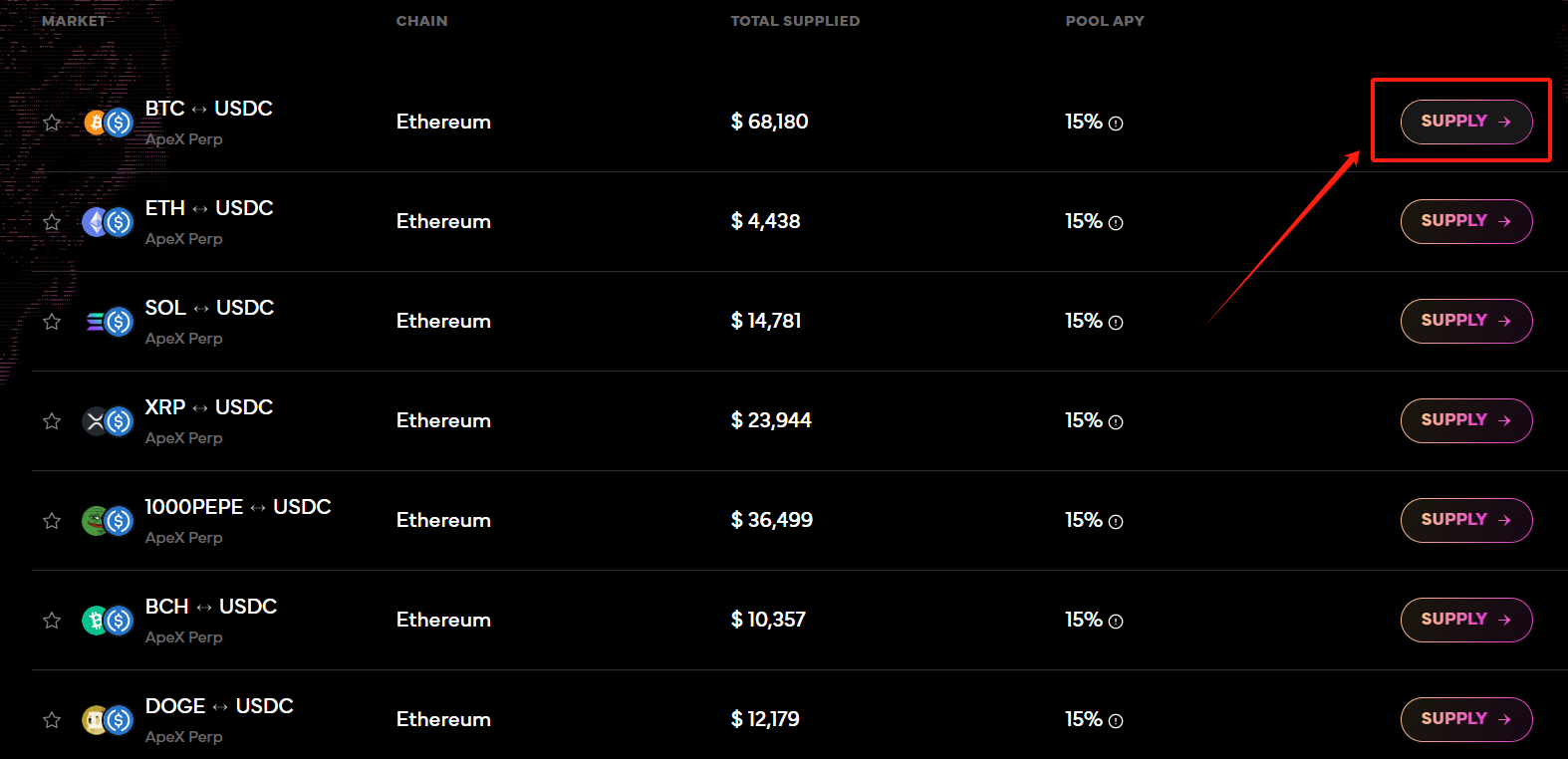

多方认可,Elixir 强大的合作版图 当前,Elixir 已与 Vertex、RabbitX、Bluefin、Apex、Orderly 等 30 多个领先的 DEX 开展合作集成,通过 Elixir,用户可以向订单簿 DEX 交易对提供流动性。通过 Elixir LP 激励或合作协议提供的 LP 激励计划,LP 提供者可以获得多样化质押收益。 未来,Elixir 还将与 Pancakeswap、Paradex、Synfutures 等一系列知名 DeFi 协议集成,Elixir 的生态版图不断扩展,未来值得期待。

合作伙伴的数量并没有影响Elixir在流动性供给的质量。 通过优秀的流动性整合与生态协作能力,Elixir 至今已为各订单簿交易所供给超过 12.5 亿美元的资金容量,甚至为Bluefin、Rabbitx、Orderly Network、Vertex 这些热门去中心化订单簿交易所供给接近甚至超过 50% 的流动性。

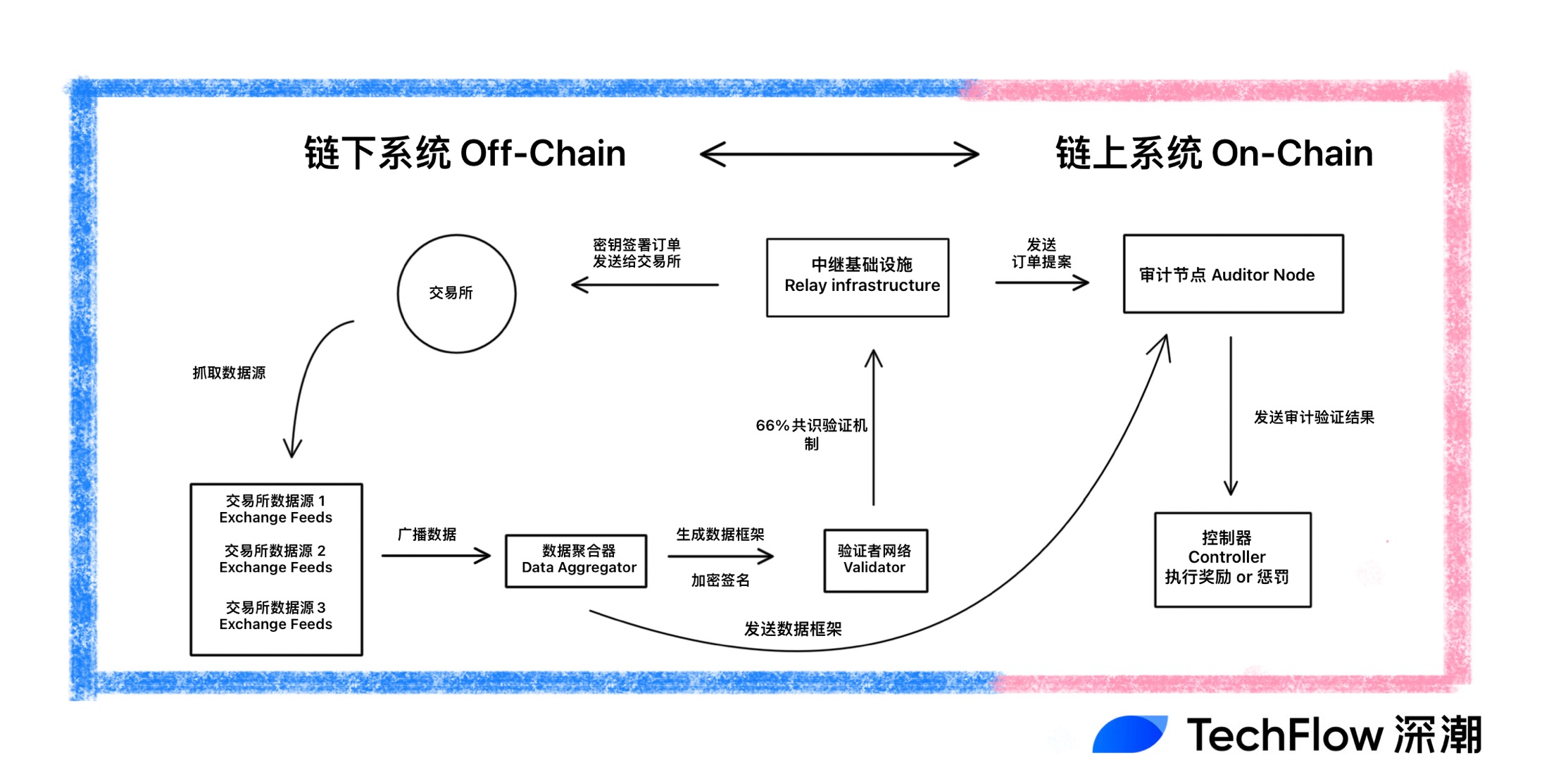

Elixir 至今为止的表现也证明其改善 DeFi 流动性的愿景并不是说说而已。如此亮眼的数据,离不开 Eliixir 独特技术架构的支持。 流动性管理信手拈来,Elixir 了不起的技术优势 高效流动性集成离不开 Elixir 独特且复杂的网络架构。Elixir 的网络架构分为链下和链上两套系统。 链下系统(Off-Chain) 首先,交易所数据源负责从各个交易所获取市场数据。这些数据源持有交易所的只读凭证,并订阅一个更新流,实时获取交易所的市场数据。这些数据会被广播给数据聚合器。 数据聚合器从多个交易所数据源收集数据,并将这些数据组合成一个确定性的数据框架。之后数据聚合器对数据进行加密签名,确保数据的完整性和不可篡改性。最后数据聚合器将签名后的数据广播给验证者和审计节点。 验证者网络通过委托权益证明(DPoS)机制运行。验证者负责验证数据的正确性,需要达到66%的共识才能确认数据的有效性。终端用户将他们的状态委托给验证者,持有最多权益的验证者将获得最大的奖励份额,并参与共识。验证者网络确保系统的去中心化和安全性。 中继基础设施利用安全飞地技术(长期将使用多方计算(MPC)基础设施)来处理与交易所的密钥。中继节点检查加密订单提案是否获得了2/3的共识,然后使用密钥签署这些订单,并将签署的订单发送给交易所。中继基础设施是链下系统与链上系统的桥梁,确保所有的交易都经过验证和签名。 链上系统(On-Chain) 审计节点从数据聚合器和中继节点接收数据框架和订单提案。审计节点执行策略,验证订单提案是否正确。如果发现订单提案是恶意的,审计节点会调用控制器中的链上功能,进行相应的处理。审计节点确保数据和交易的正确性。 控制器是一个智能合约,负责管理权益质押、奖励和惩罚。在发生争议时,控制器会检查活跃验证者集中的2/3共识,并惩罚恶意验证者。控制器通过智能合约执行链上操作,确保系统的公平性和安全性。 Elixir 网络架构通过链下和链上系统的紧密结合,确保了数据处理的高效性和交易验证的安全性。验证者网络通过DPoS机制实现去中心化和共识,中继基础设施保证了数据和交易的完整性和不可篡改性,而审计节点和控制器则提供了额外的安全保障和公平性的执行。通过这种多层次的架构设计,Elixir 能够在去中心化环境中提供高效、安全和可靠的服务。

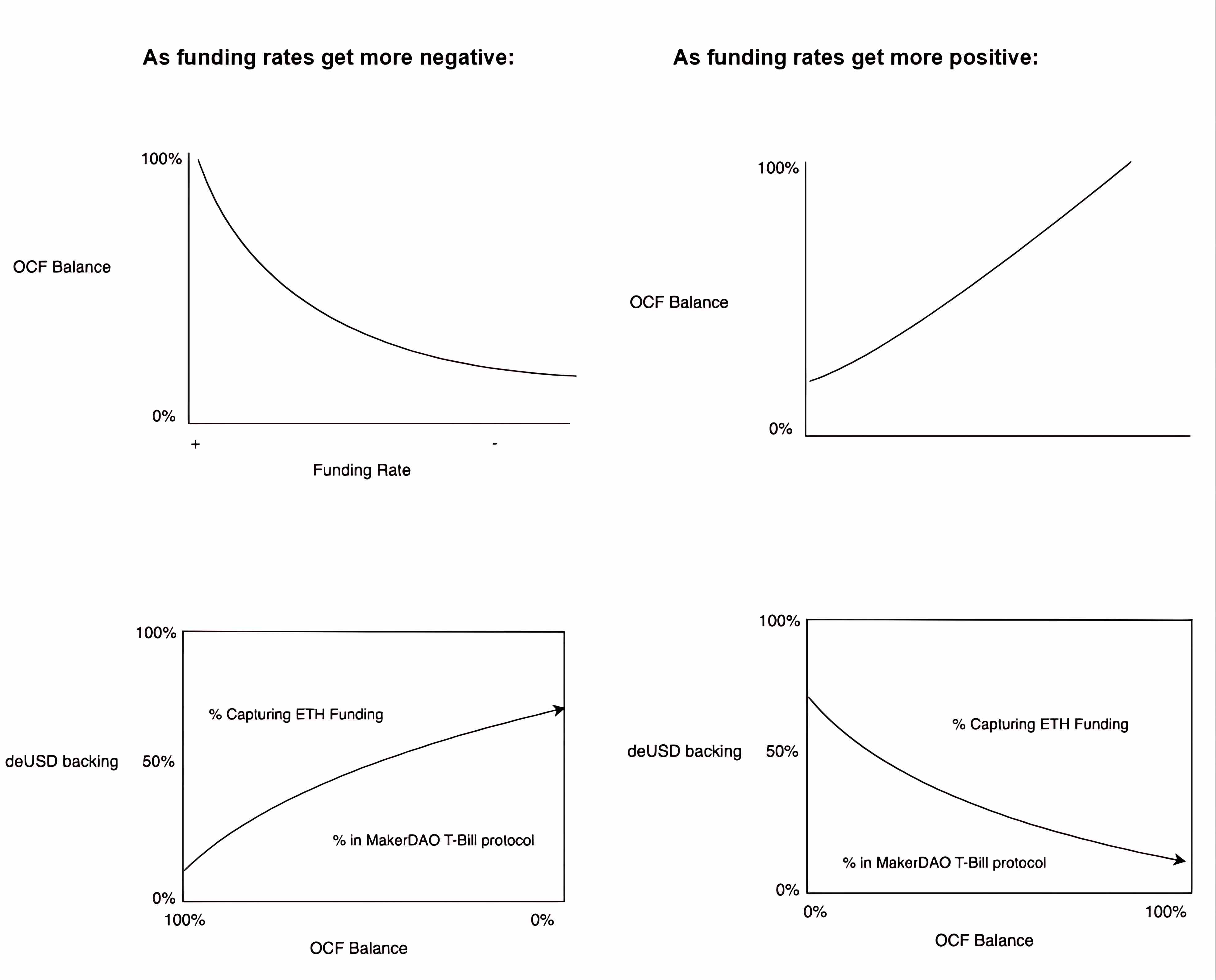

图:Elixir 网络架构工作流 同时,Elixir 使用先进的算法市场做市技术来管理和优化流动性供应。主要策略包括无限 Avellaneda-Stoikov 算法的变体,该算法通过随机漫步的方式来确定报价时间,这为交易者创造了几乎类似于 CEX 的体验,也为流动性提供者创造了最佳的 LP 体验。 同时为了防止市场操纵和游戏化行为,Elixir 在其算法中引入了随机成分,并使用 SGX 安全飞地生成随机数。这些随机数通过可验证随机函数,在验证者之间同步。 通过独特的网络架构和算法流动性管理的双管齐下,Elixir 提供了一种创新的流动性供给模式,在保证资金流动效性和安全性并存的同时,充当不同 DeFi 项目之间的桥梁,增强互操作性和流动性。 近期 Elixir 计划推出抵押合成资产去中心化美元 deUSD,旨在进一步改善合作伙伴的流动性现状,同时提高流动性贡献者的收益。 价格稳定与多样收益,合成资产deUSD值得你关注 随着 DeFi 成为链上繁荣的重要枢纽,合成资产的重要性也逐渐凸显。在链上世界,合成资产直接锚定其他资产的价值,为用户的交易节省了众多繁杂的中间步骤,同时节省一道道资产兑换产生的手续费与磨损。作为加密用户规避磨损的良好用例,合成资产已深深扎根于加密世界,市值持续增长,成为受市场广泛认可的加密生态。各种链上协议也对将合成资产纳为流动性来源的重要一部分。 合成美元资产可以更好地统一管理流动性,协调各协议之间交互不足的问题,尽管你 DeFi 协议各不相同,但合成美元作为与美元价值1:1锚定的加密通证,在哪里都走得通。 Elixir 正是看到合成资产对于 DeFi 流动性管理的闪光点,即将推出完全抵押的合成美元 deUSD。 不受市场波动掣肘,deUSD 的价格稳定机制 当前 deUSD 以 stETH 为抵押,之后还会支持更多样的抵押资产。deUSD 设计机制的亮眼之处在于采用 Delta 中性策略与动态调整资产构成来应对抵押资产价格波动的风险。 Delta 中性策略如何运行? 首先,任何人都可以通过抵押 stETH 来铸造 deUSD,每一枚抵押的 stETH,都将用于在市场做空等量的 ETH,同时做空的头寸还可以捕获市场正费率,为 deUSD 带来额外收益。 当资金费率为负时,deUSD 会根据 OCF(开放抵押基金,用于支持deUSD的价值)的余额来动态调整自身资产构成比例,以保持价格稳定。 具体如下: 在负费率环境下,市场借款行为变多,OCF 余额逐步下降。 随着 OCF 逐渐下降,deUSD 的资产构成比例也会逐步调整,减少长期基础收益的比例,增加 sDAI / 其他收益稳定资产的比例。 例如,当 OCF 达到 100% 高水位标记时,deUSD 的资产构成比例是「80% 的长期策略组合+20% 的 sDAI / 其他收益稳定资产」 。 当 OCF 达到 75% 高水位标记时,deUSD 的资产构成就动态调整为 「70% 的长期策略组合+30% 的 sDAI / 其他收益稳定资产」。

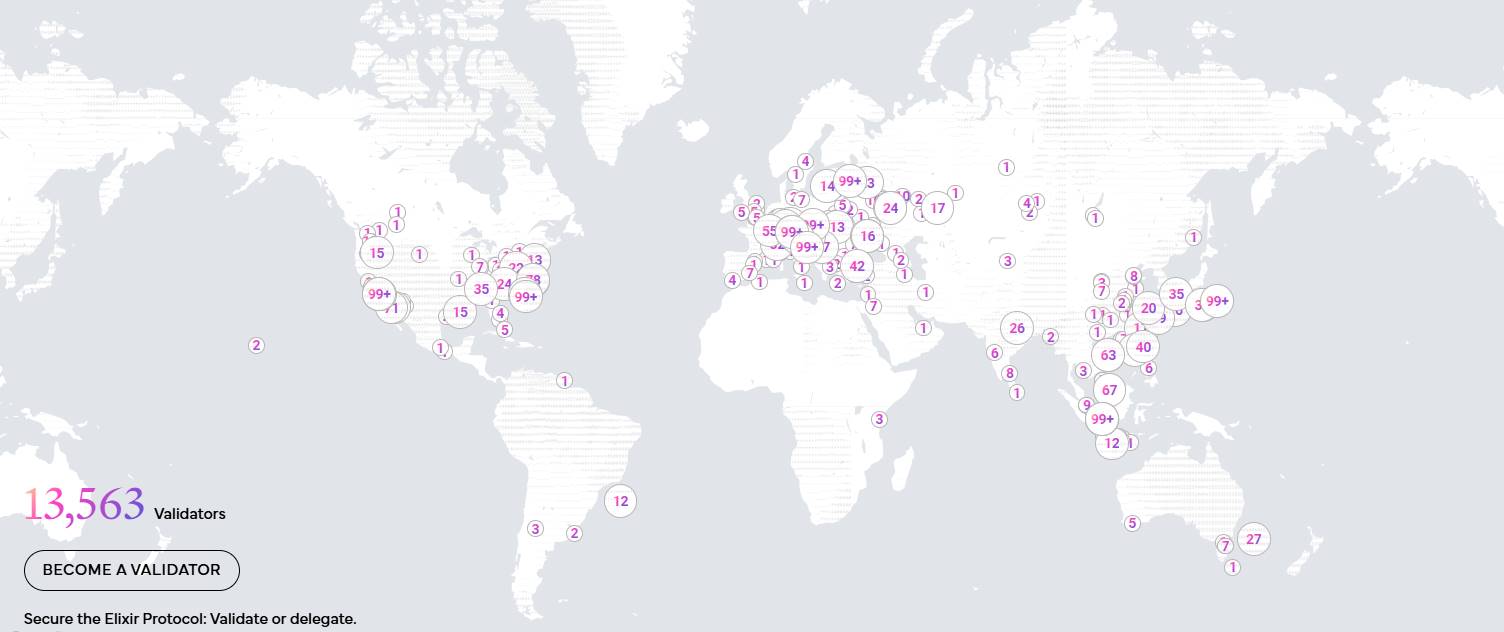

可见,与大众广为熟知的「稳定币」有所不同,deUSD 降生之始就带着独具匠心的稳定机制,为的就是让生态内用户与合作伙伴有更好的生态体验。用户在添加流动性的同时心里多了一份安稳,与 Elixir 合作的协议在享受流动性时少了一份担忧,任市场价格如何,价格稳定的流动性始终安在,稳定运行。 Elixir 协议加持,deUSD 真的去中心化 强大的验证者网络是 Elixir 协议的核心。Elixir 验证者网络由分布在全球的 13000+ 独立节点共同组成,每个节点都参与到交易验证和共识机制中。去中心化验证者网络不存在单一控制点,确保协议免受任何中心化形式的干预控制,保障协议透明度和安全性。 通过 Elixir 验证者网络的支持,用户只需与智能合约交互就能完成 deUSD 的铸造/赎回操作,无需任何中心化审批环节,用户铸币权完全掌握在自己手中,保证全程去中心化。 作为未来Elixir 协议的核心产品,deUSD 每一次交易的背后,都有 Elixir 验证者网络的强力支持,使其成为一个真正去中心化且稳定的数字资产。

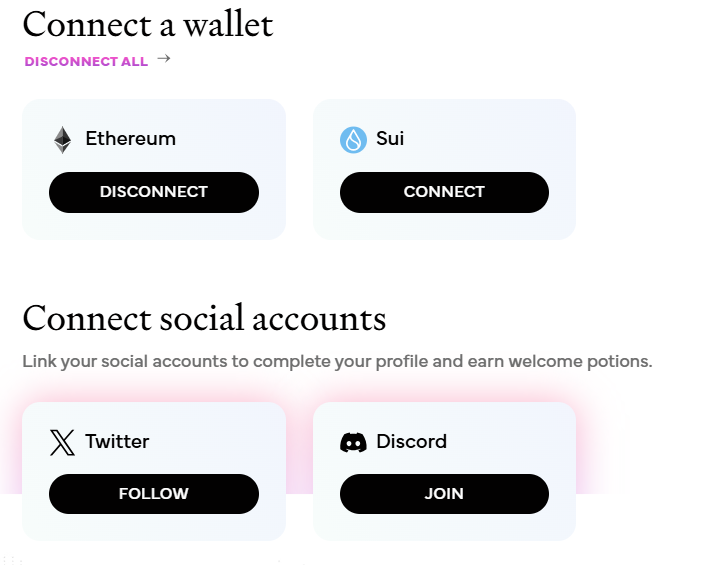

图:当前Elixir全球验证节点数 除了强大的验证者网络,Elixir 协议也给自家核心资产 deUSD 留足了想象空间,高度互操作性的协议使得 deUSD 可以在不同链的协议应用之间自由流通,给 deUSD 带来广阔的应用范围和优秀的价值捕获能力。协议的高度可扩展性也能让 deUSD 随着用户与市场需求的不断升级而迭代,确保 deUSD 长久、稳定地运行。 正向飞轮,有了 deUSD 的 Elixir 根本“停不下来” 为用户提供易得且多样化的收益选择 结合 Elixir 强大的资源整合,deUSD 将不同公链的产品和交易所抽象为单一的收益资产,为 deUSD holder 降低了在不同区块链和交易所之间操作的复杂性,使其可以更方便地管理资产,将更多的机构和个人转化为潜在的流动性提供者。deUSD 就像 Elixir 合作生态中的通票,只需使用 deUSD 就可以参与多个平台甚至多个链条的质押交互,即通过 Elixir 实现多链需求。 协议更乐于接受价格稳定的抵押品 相较于 ETH 这样的波动性资产,拥有价格稳定机制的 deUSD 可能更受去中心化交易所们的欢迎,毕竟这种“安稳”不仅是对平台自身,更是对其用户负责的表现。已有多家合作伙伴接受 deUSD 作为抵押品,未来 deUSD 也将成为生态系统内订单簿去中心化交易所流动性的主要资产。 此外,Elixir 协议的长期计划是将这种质押机制扩展到接受 deUSD 作为抵押品的中心化交易所,使用户不仅能够在去中心化交易所中利用 deUSD,还能在某些中心化交易所中使用 deUSD 进行交易和借贷操作,从而获得更多的收益和机会。 deUSD 为 Elixir 带来新式用例,不仅为用户提供了稳定且多样的收益渠道,大大提升 Elixir 协议及其合作伙伴的整体流动性和市场竞争力。 Elixir 生态前景广阔,现在该如何参与? 完美聚合大量流动性,又规划了合成美元资产, 看来 Elixir 为 DeFi 的新未来做足了准备。那么作为链上用户,应该如何参与 Elixir 的未来? Apothecary 今年三月,Elixir 发布 Apothecary(药剂师) 活动,通过为用户发放积分奖励(长生不老药)来激励用户对 Elixir 流动性网络的贡献。主网上线在即,现在参与质押也为时不晚。 用户可以通过完善个人信息、提供流动性等方式参与 Apothecary ,详见 Apothecary 介绍页面 个人信息完善: 转到 Apothecary 参与页面 连接钱包 连接社交媒体账户,完成后会获得欢迎积分作为奖励

提供流动性: 转到 Elixir 的流动性页面 https://agg.elixir.xyz 连接钱包 点击货币对并提供流动性

deUSD 质押奖励(未来上线) 在主网正式启动时,用户可以自由选择提取质押在协议中的 ETH 或直接将质押的 ETH 铸造为 deUSD,合约中未提取的 ETH 将自动铸造为等值的 deUSD。 Elixir 还为 deUSD 分配丰厚的质押奖励,把 Apothecary 的积分奖励从 2000 万增至 5000 万。其中,deUSD 质押者将获得 3 倍积分奖励,在 Curve 上为 deUSD/USDC 提供流动性的用户将获得 5 倍积分奖励。 等 deUSD 正式上线,为期 8 周的 deUSD Farming 也将随之启动,在短周期内为 deUSD 质押者实现丰厚的质押奖励。 新的合作伙伴? 早在 4 月的一条推文中,Elixir 发布了一张令人玩味的预告图,图中隐约出现了 Pendle 的 Logo。重要的是,在此之前 Elixir 官方已经多次通过同样的形式“很明显地暗示”即将到来的合作伙伴。 看来 Elixir 与 Pendle 集成貌似已经是板上钉钉的事,结合即将上线的 deUSD,合理推测 Pendle 将接受 deUSD 作为抵押资产,届时 deUSD 的 TVL 表现值得期待。 同样,近日 Elixir 又在最新推文中发布了马赛克版的 dYdX 的 Logo。结合即将上线的 Elixir 主网,看来 Elixir 也即将与 dYdX 展开集成。随着 dYdX 的加入,可以预见 Elixir 的合作版图将不断扩大,连接更多优质项目拓展 DeFi 的未来。

结语 在这轮不太典型的牛市里,由于市场有限的流动性与分散的注意力,似乎没有一轮像样的“板块轮动”行情出现。曾经花样百出的代币们也带着各自的愿景继续保持沉寂。 尽管没有迎来显著的板块效应带动币价上涨,但 DeFi Summer 后,链上金融从未停歇。只是 DeFi 已经不再保持上轮牛市宇宙中心一般的地位,经过时间与市场的考验,DeFi 从人人抢着体验交互的金铲子,逐渐沉淀为许多链上玩家甚至是鲸鱼们难以割舍的收益来源。 作为重要的 DeFi 基础组件,见证了 DeFi 的辉煌与困境的 Elixir,有潜力在可见的未来重振 DeFi,不断刷新市场对 DeFi 的预期。 同时 deUSD 的引入也会将更多的流动性、用户和 open interest 引入与 Elixir 合作的交易所与 DeFi 协议中,最终使 DeFi 「Great again」。 面对危险与机遇并存的加密世界,任何创新与改善都永远不怕晚。 了解更多: Elixir 官网:https://www.elixir.xyz/ Elixir 官方推特:https://x.com/elixir Elixir Telegram 官方社群: https://t.me/elixir_network Elixir 官方文档:https://docs.elixir.xyz/ Apothecary 活动: https://www.elixir.xyz/apothecary |

玩币族移动版

玩币族移动版