美联储败局已定?

时间:2024-08-02 来源:区块链网络 作者:周子衡

来源:周子衡 尽管美联储认识到美国经济正在“降温”,失业率开始上升,经济活动正在减弱,美联储仍在7月底会议上,未将政策利率从目前的5.25-5.5%高位下调。 美联储面临的问题一如既往地是在维持高借贷成本以压低通胀与高借贷成本导致家庭减少支出、企业削减投资和就业之间取得平衡。 与主要经济体的其他央行一样,美联储将物价通胀率目标定为每年2%(这毫无意义);而不同在于,美联储肩负“双重使命”,即努力保持就业和经济增长,同时降低通胀率。美联储能否实现这一双重使命?美联储乐于宣称其能做到;主流经济学家的共识是,美联储将实现低通胀和低失业率以及适度稳健的经济增长的“金发姑娘情景”。 金发姑娘原则(英语:Goldilocks principle),又称金发女孩效应,来自英国作家罗伯特·骚塞(Robert Southey)的童话故事《三只小熊》,讲述一位名为Goldilock的金发女孩进山采蘑菇,不小心闯进了熊屋,趁着熊爸爸、熊妈妈和熊小孩外出还没有回来,金发女孩尽享厨房里各种美馔,然后舒适地躺在熊床上迷迷糊糊地睡着了,还做了一个美梦。被金发姑娘霸占的房子中,每个熊都有自己偏好的床、食物和椅子。金发姑娘在偷食过三碗粥、偷坐过三把椅子、偷躺过三张床后,金发姑娘觉得不太冷或不太热的粥最好、不太大或不太小的床和椅子最舒适。直到有一日,三只熊回来了,原来此间房子属三只熊所有,金发女郎的幸福生活便一去不复返。

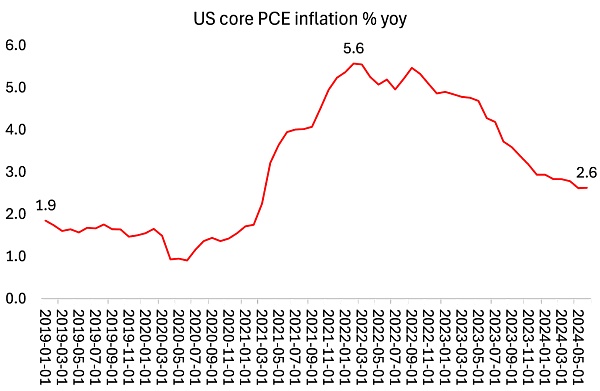

The Goldilocks Principle: Not Too Hot, not Too Cold (区块链网络注:标题可译为:金发姑娘原则:不太热,也不太冷) 如实现双重使命,美联储的利率政策将不会受到影响。正如我之前多次指出的那样,货币政策据称通过提高或降低借贷成本(无论是消费还是投资)来管理经济中的“总需求”。然而,自2020年疫情结束以来,近期通胀飙升的经历是显而易见的。通胀上升的原因是供应链减弱和受阻以及制造业生产复苏缓慢,而不是因为政府支出狂潮或“过度”工资上涨或两者兼而有之造成的“过度需求”。而且,一旦能源和粮食短缺和价格消退,全球供应链堵塞减少,生产开始回升,通胀就会开始消退。货币政策与这些变动几乎没有关系。 与美联储主席杰伊·鲍威尔和所有主流经济学家的希望和预期相反,美国经济的趋势表明,双重使命不太可能实现。首先,通胀仍然“粘性”,远高于2%的目标年率。美联储喜欢根据核心个人消费支出 (PCE) 价格指数来衡量美国通胀。这是一个复杂的衡量标准,不包括生产价格、能源和食品价格——几乎不能准确衡量大多数美国人的价格上涨!即便如此,核心PCE目前仍为2.6%,低于2022 年5.6%的峰值,但仍远高于2%和2019年的利率。

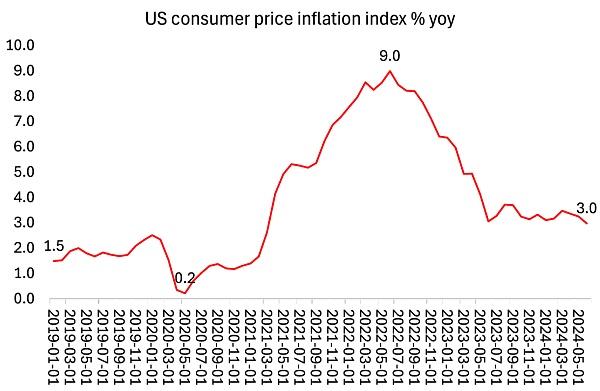

整体消费者物价通胀率远高于美联储的指标。目前通胀率为 3.0%,低于 2002 年 9% 的峰值,但仍比美联储虚幻的目标高出整整一个百分点,且是 2019 年通胀率的两倍。

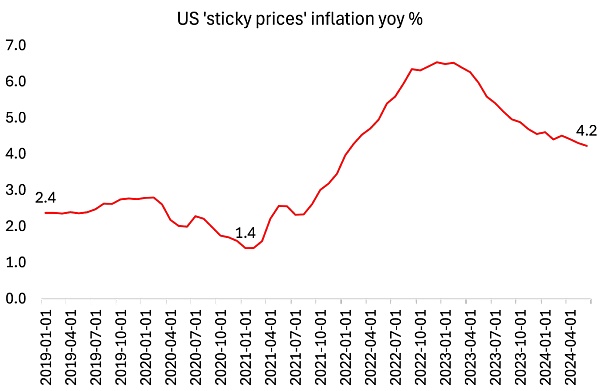

正如您所看到的,尽管主流经济学家乐观地谈论通胀率,但 CPI 率似乎仍徘徊在 3% 左右,几乎没有进一步下降的迹象。原因对我来说很清楚。首先,正如我之前和上面所论证的那样,通货膨胀不是由“过度需求”驱动的,而是由供应不足(即生产率增长缓慢和商品价格高企)驱动的。其次,过去两年,美国经济中许多产品的价格大幅上涨,但似乎并未影响官方价格指标。 尤其是住房成本、医疗和汽车保险,这些成本都大幅上涨。正如英国《金融时报》最近的一篇文章承认的那样:“这两者都在一定程度上是疫情供应冲击的产物——建筑减少和汽车零部件短缺——这些冲击仍在供应链中蔓延。事实上,现在更贵的汽车保险是过去汽车成本压力的产物。需求不是核心问题;高利率无能为力。” 美国经济中还有另一个衡量通胀的指标,称为粘性价格消费者价格指数 (SCPI),该指数是根据CPI中包含的一组商品和服务计算得出的,这些商品和服务的价格变动相对较少,因此不受需求变化的太大影响。该指数再次显示出更高的通胀率,目前为同比增长4.2%,是2021年初的三倍。

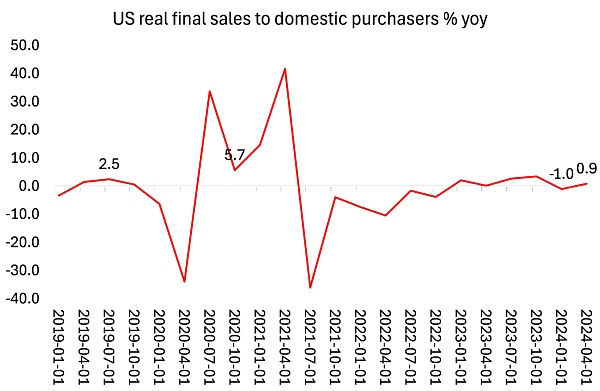

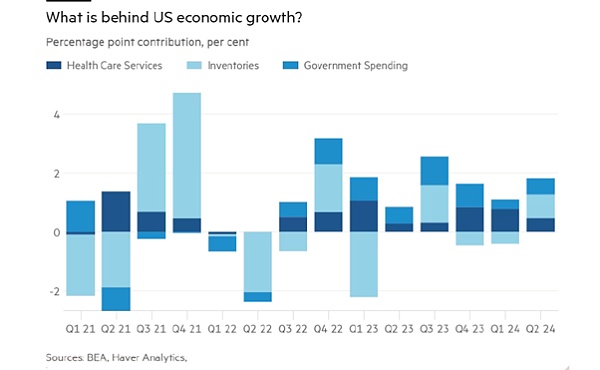

这项指标表明,通货膨胀已根深蒂固地渗透到经济中,企业利用一切机会提高价格,却不放过任何机会降低价格。别忘了,过去三年,美国家庭购买的商品和服务价格平均上涨了20%——因此,目前通货膨胀放缓意味着价格仍在大幅上涨,但涨幅没有那么快。过去几年,物价上涨侵蚀了大多数美国人的实际收入,因此,即使他们都有工作(大部分是低薪服务业工作),生活水平也倒退了。 因此,与美联储的言论相反,“抗通胀之战”并未获胜。因此,美联储仍未下调政策利率。但由于不下调,美联储的高政策利率使借贷利率居高不下,从而打击了那些通常必须借贷来投资和雇佣员工的小型企业的利润,以及家庭的信用卡和抵押贷款利率。 这就提出了一个问题:美国经济是否真的在稳步增长,从而避免因高利率挤压利润而导致的任何衰退。最近,美国第二季度实际GDP年度化增长率预估为 2.8%,高于第一季度的1.4%,这引起了广泛关注。但这一总体数字隐藏着许多漏洞。 首先,这是一个“年化”增长率,这意味着第二季度实际GDP的季度增长率实际上只有0.7%。其次,总体增长率包括以下主要贡献:医疗服务(0.45个百分点);库存(0.82个百分点);政府支出(0.53个百分点)。医疗服务实际上是衡量医疗保险成本上涨的指标,而不是衡量医疗保健质量的指标,而这一成本在过去三年中飙升。库存意味着未售出的商品库存,换句话说,就是未售出的产出;政府支出主要用于武器制造,几乎算不上生产性贡献。  如果你剔除所有这些因素,看看所谓的“面向私人国内买家的实际最终销售额”,这是衡量美国经济活动的更好指标,那么与疲软的第一季度相比,情况并没有任何改善。事实上,今年上半年的实际最终销售额增长率为零,而 2023 年全年增长率约为 2%。

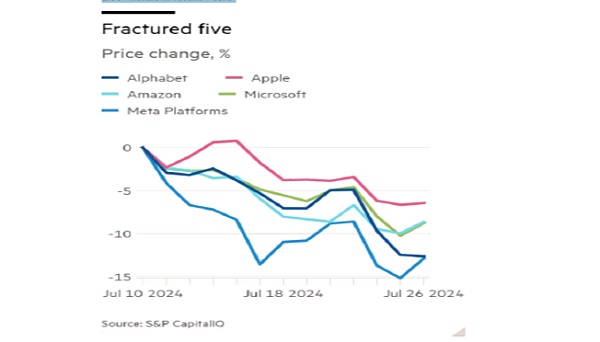

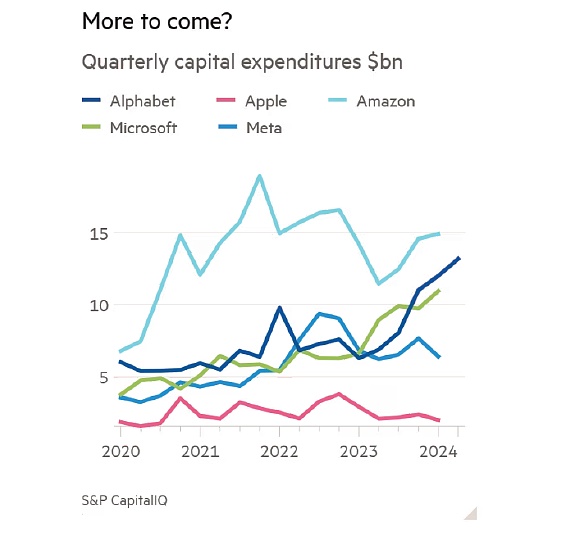

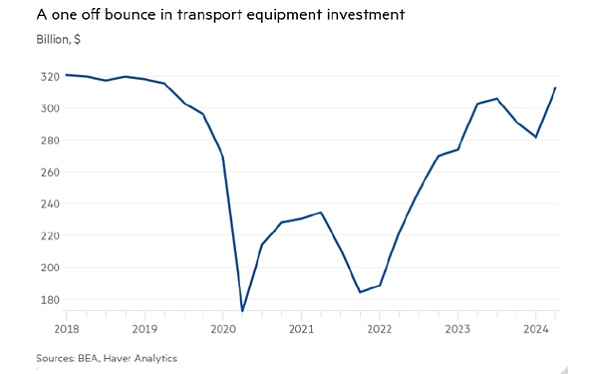

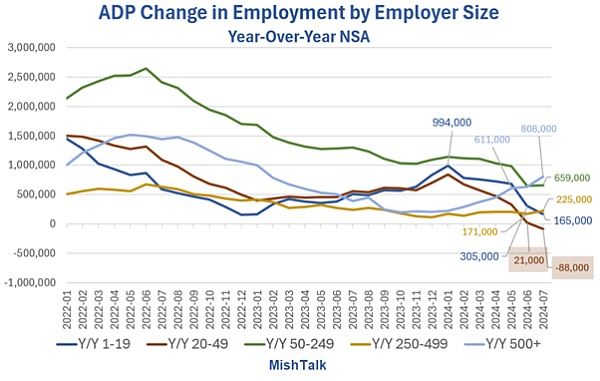

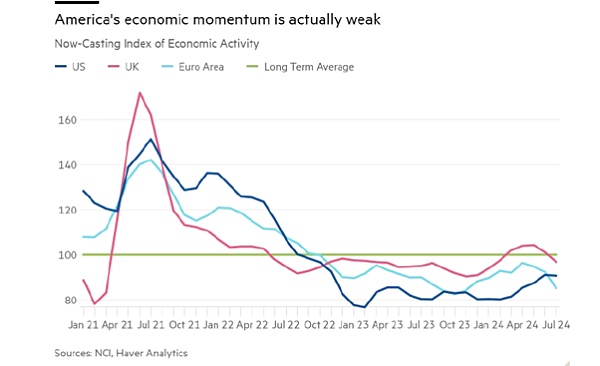

面向消费者的销售增长一直好于实际个人收入增长。平均而言,美国家庭的实际收入在连续两年下降之后,现在只获得了非常小的增长。实际个人可支配收入(即扣除通货膨胀和税收后的个人收入)年化增长率仅为1%,低于第一季度。 难怪美国消费者信心跌至八个月以来的最低水平。密歇根大学消费者信心指数7 月份最终读数为66.4,为11月以来的最低值。主流经济学家认为消费者支出和收入正在蓬勃发展,对此感到困惑,称之为“情绪衰退”。美国家庭似乎没有意识到他们过得很好!但“高价格继续拖累人们的态度,尤其是那些收入较低的人,”密歇根调查主任Joanne Hsu说。 这是消费方面的情况。在生产方面,情况也好不到哪里去。美国企业财报季已经开始,各方面都传来坏消息,尤其是那些主导美国股市、占据企业部门大部分利润的大型科技和社交媒体公司。 过去九个月推动美国股市上涨的所谓“七大科技股”中有四只在本周结束时进入了“回调区域”,股价较近期高点下跌了10% 以上。另外两家公司——微软和亚马逊——的跌幅接近两位数,这标志着回调的到来。从“七大科技股”到“五大科技股”!  大型科技公司已将其财富投入到预期的人工智能巨额利润中。它们已启动了前所未有的投资,从而成为美国经济商业投资的主要驱动力。微软表示, “我们预计今年资本支出将大幅增加” ,并且“短期内人工智能需求略高于我们的可用产能”。亚马逊表示,对云服务和人工智能的强劲需求意味着它将“大幅增加”资本支出。Meta表示,人工智能将推动今年和2025年的投资增加。但人们对人工智能能否快速实现更高利润的怀疑开始出现,如果大型科技公司开始减少支出,那么这将对企业经济产生反响。关于股市“尾部风险”的讨论越来越多。  此外,UPS股价也下跌了12%,这家快递公司通常被视为整体经济的风向标,此前UPS下调了今年剩余时间的预测。自疫情结束以来,为了应对全球产出的增长,运输设备的投资大幅增加。但这种情况似乎即将结束。  至于就业,总体情况仍然是就业增长疲软和失业率上升。ADP数据显示,雇用 20-49名员工的小型企业的工资单同比增长为负88,000。除大型企业外,其他所有企业的工资单都呈负增长趋势。  事实上,经济活动的前进势头正在减弱。  现实情况是,美国经济可能是七国集团中表现最好的,但并没有快速发展。即便如此,欧洲和日本的情况要糟糕得多——我将在以后的文章中再次谈到这一点。英国的情况非常糟糕,以至于英格兰银行决定现在下调政策利率。英国总体通胀率大幅下降至2%,但这只是因为英国经济停滞不前。 总而言之,美联储几乎肯定会在9月份的会议上开始下调政策利率——而且美联储已经暗示了这一点。但这是因为它别无选择,只能避免经济停滞甚至衰退,就像英国央行已经面临的情况一样。因此,美联储将不得不接受无法实现2% 通胀目标的现实。而美国家庭将在商店和关键服务方面面临更多的通胀。 查看更多 |

玩币族移动版

玩币族移动版