比特币美元全线崩溃,黑色星期一背后:日元套利交易逆转

时间:2024-08-05 来源:区块链网络 作者:techflow深潮

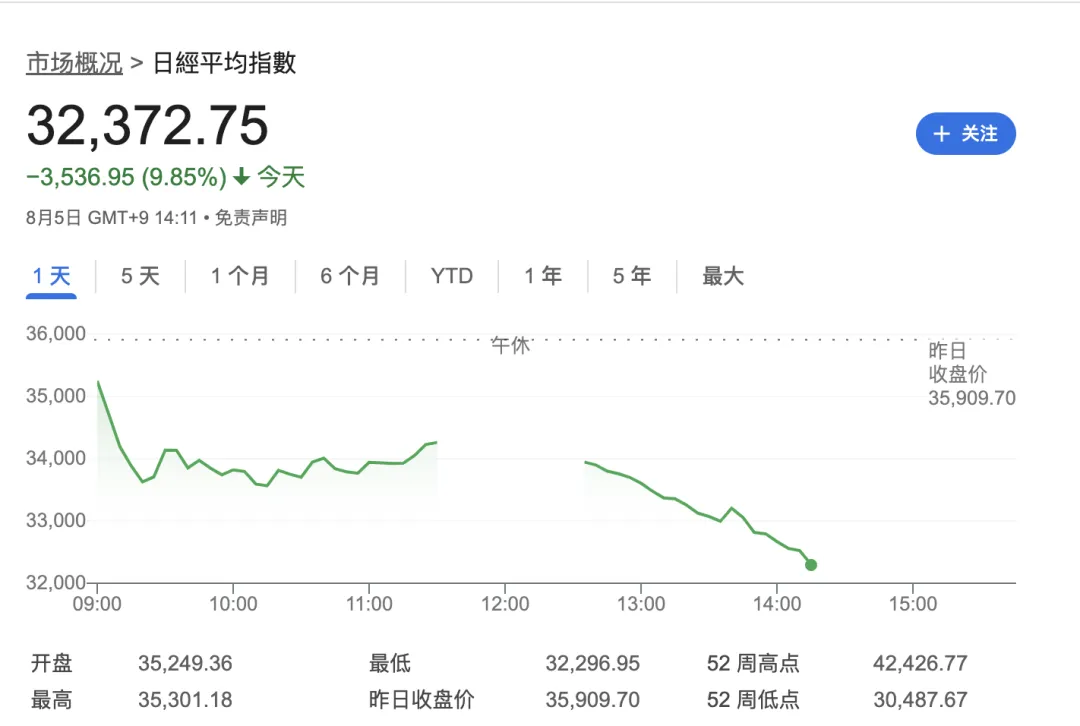

敬畏市场与风险! 撰文:深潮 TechFlow 一只蝴蝶在巴西轻拍翅膀,可能导致一个月后在得克萨斯州引发一场龙卷风。 7月31日,日本央行将政策利率从0%至0.1%提高至0.25%左右,这是今年3月日本结束负利率政策以来首次加息。 过去一个月,日元兑美元汇率上涨了约8%,随着美日利差收窄预期升温,套利交易逆转的趋势,正在全球引发一场大规模“清算”。 全球部分金融市场迎来黑色星期一。 日本股市出现史诗级暴跌,日经指数狂泻9%,日本东证指数两次触发熔断机制,创下八年来最大单日跌幅。

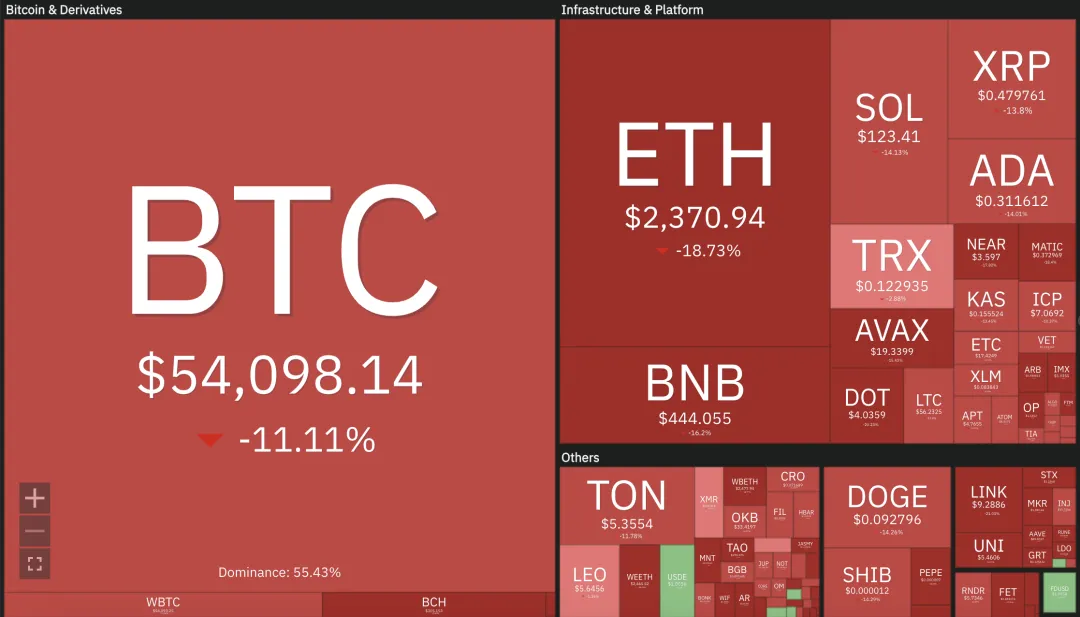

韩国与台湾地区股市未能幸免。 韩国市场开盘亦出现超4%的大跌,三星股价跌幅扩大至5%,创2020年以来最大跌幅,韩国交易所启动了临时停牌交易措施。 美股期指持续走低,纳斯达克100指数期货跌幅扩大至2%,美国2年期国债收益率下跌9个基点,跌至2023年5月以来的最低水平,美元指数跌至103附近,可以预见,今晚美股市场又是一场腥风血雨。 不过,要数最惨,还是加密市场。 比特币一度跌至54000美元附近,以太坊一度跌至2100美元附近,单日跌幅近20%,24小时爆仓8亿美元,整个加密市场市值跌破2万亿美元。

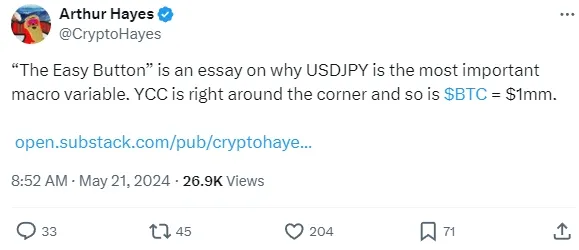

事后回溯来看,此次全球大杀跌或许由于日元套利反转叠加动荡的中东局势共同导致。 什么是日元套利交易? 货币的套利交易属于利差交易(Carry Trade)中的一种,即借入利率较低的货币,投资于利率较高或预期收益率较高的金融资产。 由于日本的利率常年处于极低水平,市场参与者通过在日本以低利率借钱融资,然后将资金换成美元等其他货币,去投资高利率国家的资产。 日元套利交易的高峰始于2004年。为刺激经济复苏,日本央行于2001年3月—2006年7月一直实行“零利率”政策。相反,这一时期,欧美各国却频繁加息,利率水平不断升高。投资者纷纷借入日元,并在外汇市场购买美元、欧元等高息货币用于投资股票、房地产等市场,或者直接购买以这些高息币种计价的高收益资产,从中获利。 日元套利交易历来支持全球股市的牛市,它使廉价的货币资金能够投资于其他地方。 典型的案例就是,去年巴菲特借贷日元买入日本商社类公司的股票,并完全对冲掉了日元汇率的风险/收益,专注于日本大型商社稳定性的现金奶牛。 而美股在美元加息的冲击下依然保持着“长牛”,勇闯新高依然得益于日元套利交易,提供了充足的流动性。 比特币也一样,同样是日元长期贬值的受益者。 5月份,BitMEX创始人Arthur Hayes 曾经写过一篇文章唱多比特币,认为日元疲软或将比特币推至 100 万美元。

Arthur指出,美元/日元汇率是最重要的全球经济变数之一,中美日之间复杂的货币政策互动,以及其对全球经济的深远影响,牵动着加密货币市场走势。 当提及由于美日利差扩大,日元不断贬破新低的状况。Arthur提到,日本央行不会愿意加息,因为日本央行是日本国债最大持有者。加息时,债券价格会下跌,这意味着日本央行将承受最大损失。但如果日本央行不加息,美联储却又不降息,美元/日元利差依旧会存在,在美元收益率高于日元的情况下,投资者会继续卖出日元,并导致日元继续贬值。 “面对全球法定货币贬值,比特币是表现最好的资产,他们也知道这一点。当针对日元疲软采取措施时,我将通过数学方式预测流入比特币复合体的资金将如何将价格推高至 100 万美元,甚至可能更高。”Arthur如此预测道。 然而,事态发展出乎Arthur的预测,日元并没有继续贬值,相反日本央行开始了加息。 根据历史记录,每次日元套利交易的反转都可能引发危机,因为日元套利交易的一大副作用就是助长有关国家和市场,特别是新兴市场国家的资产泡沫。 海量的日元资金广泛散布于世界股市、汇市以及商品市场,成为左右世界市场行情的重要力量,其在全球市场的快速流动也使国际金融市场罩上许多不安的阴影。也正是如此,从国际货币基金组织到国际清算银行,都不约而同反复提醒日元套利交易的危害性。 国际货币基金组织(IMF)曾发布报告研究过日元套利交易与次贷危机的关系。报告指出,日元套利交易的结束往往会导致资金撤出,引发全球性的资产价格下跌,随着金融机构去杠杆化,将导致信贷紧缩。 具体而言,日元套利交易逆转的影响主要体现在以下几个方面: 资产价格波动:日元套利交易的解除导致资金从高收益的风险资产中撤出,这通常会引发资产价格的下跌。 信贷市场紧缩:当金融机构开始解除日元套利交易时,它们需要通过出售资产和偿还债务来减少杠杆,这导致信贷市场的流动性减少,信贷条件进一步紧缩。 风险偏好变化:“恐慌指数”VIX指数与日元套利交易的规模呈负相关关系,当市场参与者预期低风险和高回报时,日元套利交易规模增加,相反亦然。 次贷危机加剧:随着金融机构解除其套利交易头寸,次贷相关资产的价格进一步下跌,加剧了信贷市场的紧缩和金融机构的损失。 最近,美股在科技板块带领下的大幅下挫,在很大程度上表明了套利交易的大量反向平仓。 根据花旗分析师Osamu Takashima AC、Daniel Tobon和Brian Levine发布的报告称,以往美元兑日元在上升趋势后转为下行的美日利率差阈值约为4.75%,目前这一利差约为5.25%,而要达到这一水平可能需要美联储进行三次降息,整个过程大约需要六个月时间。 敬畏市场与风险! |

玩币族移动版

玩币族移动版