解读 Vessel Finance:红杉等知名机构参投 1000 万美金,ZK 加持的 DEX 有何过人之处

时间:2024-08-12 来源:区块链网络 作者:techflow深潮

在已经存在众多DEX的市场中,为什么还需要另一个像 Vessel 这样的新交易平台? 撰文:深潮 TechFlow 交易是整个加密世界的脉搏,支撑交易需求的DEX赛道永远都有新玩家。 8月8日,由ZK驱动的DEX Vessel Finance 宣布获得了1000万美金融资,并且吸引了红杉资本、Scroll 联合创始人 Sandy Peng 和 Ye Zhang、Avalanche 基金会、Algorand 基金会、IMO Ventures、Folius Ventures、Incuba Alpha 以及一批天使投资者参投。

来自 DefiLlama 的数据显示,当前 DEX 赛道十分拥挤,大大小小的DEX已有1000+,而TVL破100M的也有20余家。 这么卷的情况下,Vessel Finance 靠什么突围? ZK技术往往用在基建项目上,用在 DEX 上又会有哪些提升? 为什么还需要一个新的DEX? 在已经存在众多DEX的市场中,为什么还需要另一个像 Vessel 这样的新交易平台? 要回答这个问题,我们需要审视当前DEX生态系统的现状和局限性。 现有DEX的局限性: 性能瓶颈: 目前大多数DEX都构建在以太坊等主流公链上,受制于底层区块链的处理能力。尽管Layer 2解决方案大大提高了交易速度,但随着用户量和交易量的增加,某些L2也可能面临可扩展性的瓶颈。 费用和可扩展性问题:: Layer 2确实显著降低了gas费用,但整个生态系统仍面临挑战。L2分散化导致流动性和用户群体分散、跨链交互时仍可能面临较高成本和等待时间,不同L2间的用户体验不一致,增加了学习成本。 流动性分散: 流动性不仅分散在不同的DEX平台上,还分散在各个L2网络中。这种分散可能导致较大的滑点,影响交易效率和价格,尤其对大额交易者影响显著。 用户体验欠佳: 相比中心化交易所,许多DEX的用户界面复杂,操作流程繁琐。对于非技术背景的用户来说,使用DEX可能存在较高的门槛。 面对这些持续存在的挑战,Vessel提出了一个雄心勃勃的愿景:不仅要解决当前DEX(包括建立在L2上的DEX)面临的问题,还要为整个DeFi生态系统提供一个更全面、更高效的解决方案,结合中心化交易所(CEX)和去中心化交易所(DEX)的优点。

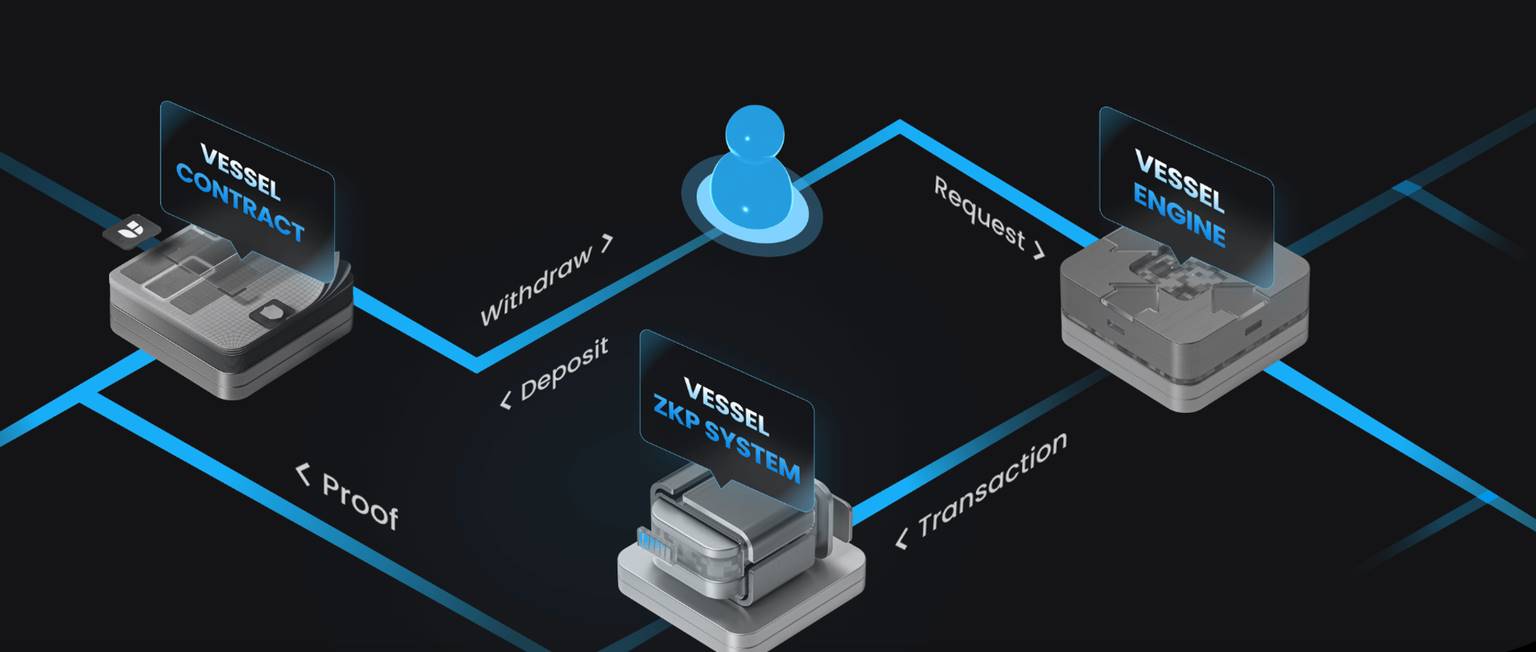

做法上, Vessel 的大体规划是: 构建一个统一的Layer 3平台,Vessel旨在整合不同L2的优势,为用户提供一个一站式的交易环境。 利用L3和ZK,将交易成本降至比现有L2解决方案更低的水平。 提高可扩展性和流动性聚合,过聚合多个来源的流动性,提供更好的价格发现和更低的滑点。 汲取CEX易用性的精髓,提供统一、直观的用户界面。 Vessel Finance 的核心工作流程 从技术角度来看,Vessel协议可以被视为一个状态机,由用户状态(账户、订单、余额等)和系统状态(时间戳、价格预言机等)组成。 每当用户提交请求时,系统就会执行一系列操作来更新当前状态的特定元素。 没法理解?如果我们把 Vessel 想成一个银行金库系统,那么每一次交易,都相当于我们的"银行金库系统"进行了一次状态更新。这个更新包括用户余额的变化、订单状态的改变、甚至市场价格的微小波动。 在传统的区块链系统中,每一个这样的小更新都需要在链上进行,这会导致高昂的gas费用和较慢的处理速度。但在Vessel中,这些状态更新在链下高效地完成,然后通过ZK证明技术,将这些更新的正确性在链上进行验证。 举个例子,假设在5分钟内,系统处理了10,000笔类似的交易。在这5分钟结束时,Vessel会生成一个ZK证明,这个证明可以向任何人证明:"在这5分钟内,发生了10,000笔交易,所有这些交易都是有效的,并且系统的最终状态是正确的。"这个证明可以在链上快速验证,大大提高了整个系统的效率和可扩展性。 具体而言,Vessel的工作流程涉及三个主要组件:排序器(Sequencer)、证明者(Prover)和智能合约。三个组件按步骤共同完成上述工作。

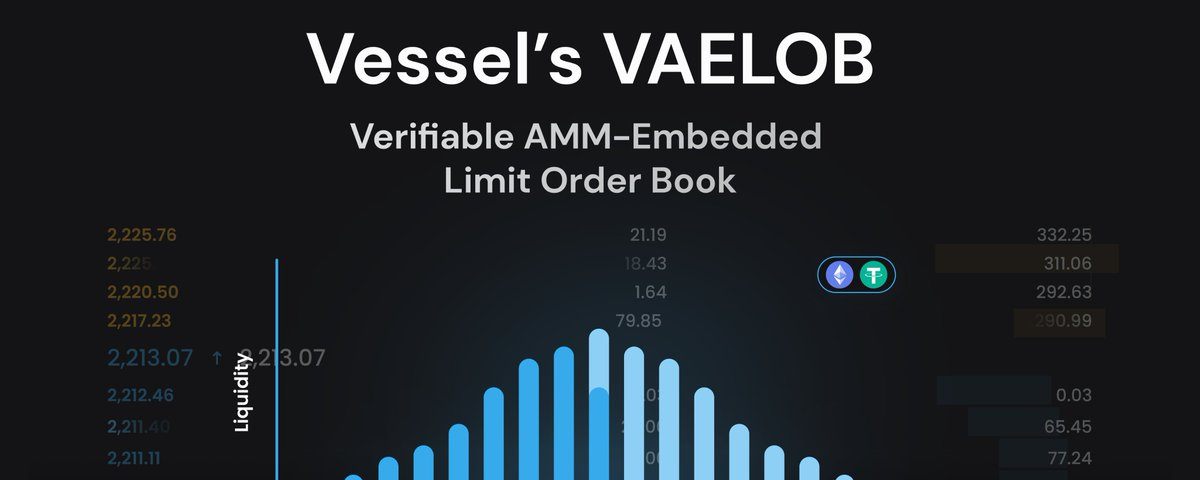

步骤1:排序器(Sequencer): 当用户提交交易请求时,首先由排序器处理。排序器是一个交易执行引擎,它能够即时处理请求,就像中心化交易所的服务器一样快速。同时,它还会生成一个执行轨迹,供证明者后续创建SNARK证明使用。 比如,当用户提交一个交易请求(比如想要买入100个代币),排序器会立即处理这个请求。它不仅记录了交易的详细信息,还记录了这个交易在整个队列中的位置、提交时间等信息。这些详细记录就构成了"执行轨迹"。 步骤2:证明者(Prover): 证明者负责为状态机操作生成证明。它运行ZKP协议,基于排序器的执行轨迹生成证明。这个过程确保了所有操作都遵循特定规则,防止未经授权的资金创建或转移。 在Vessel系统中,证明者会检查排序器处理的所有交易。比如,它会验证用户A确实有足够的余额来购买100个代币,交易价格符合当前市场价格,等等。然后,它会生成一个数学证明,这个证明可以向任何人证明:"是的,这些交易都是正确的,没有任何违规操作。 步骤3:智能合约: 智能合约包含一个验证器和一个保管库。一旦证明者生成了SNARK证明,它就会被转发到智能合约。验证器会验证这个证明,以确认状态变更的有效性。同时,保管库持有用户资产,只有在收到有效证明的情况下才允许资产移动。这种机制保证了所有交易都是经过授权和安全的。 比如,如果证明显示用户A成功购买了100个代币,智能合约会从用户A的账户中扣除相应的资金,并增加100个代币到他的余额中。 ZK与VAELOB,订单簿和AMM的结合 零知识证明技术在Vessel的工作流程中扮演着核心角色: 通过使用简洁的ZKP,Vessel能够将复杂的计算过程转化为可以轻松验证的证明。这使得系统可以批量处理用户请求,在链下计算状态变更,然后生成证明来确认其正确性。这大大提高了交易处理的效率和可扩展性。 ZKP技术确保了每个交易都是有效的,而无需暴露交易的具体细节。这不仅保护了用户的隐私,还维护了系统的整体安全性。正如Vessel的口号所说:"不要相信,要验证"(Don't Trust, Verify)。 Vessel的ZK系统还支持跨链操作,使得不同区块链网络之间的资产转移和交易变得更加安全和高效。 除此之外, Vessel 另一个值得一提的创新,是其可验证的AMM嵌入式订单簿(erifiable AMM-Embedded Limit Order Book)。

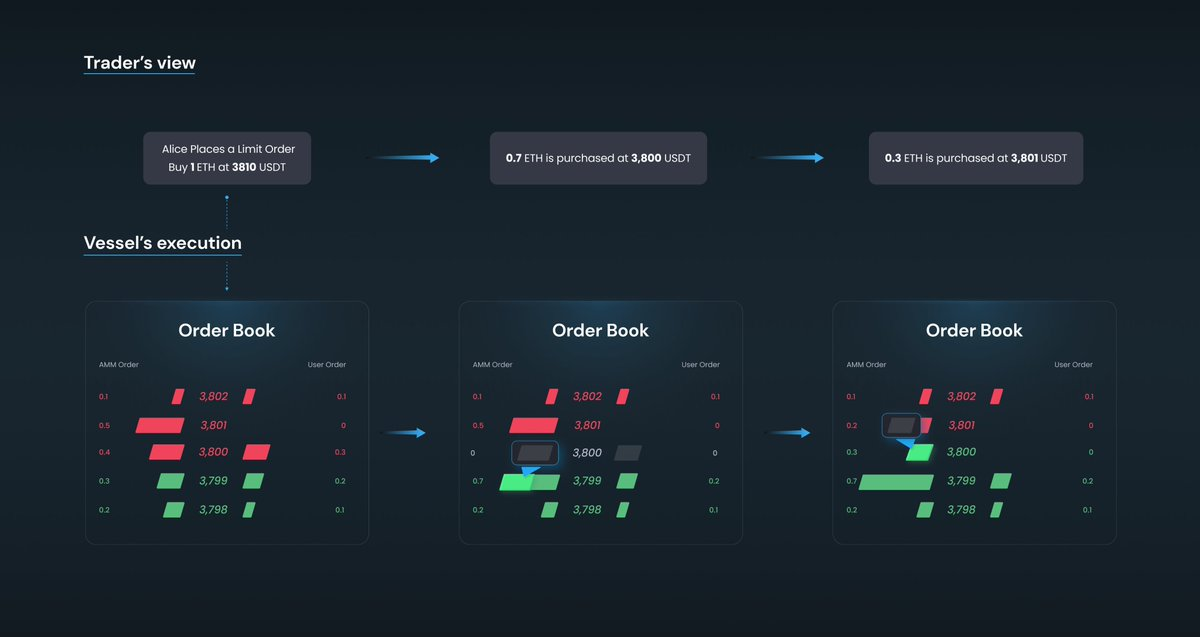

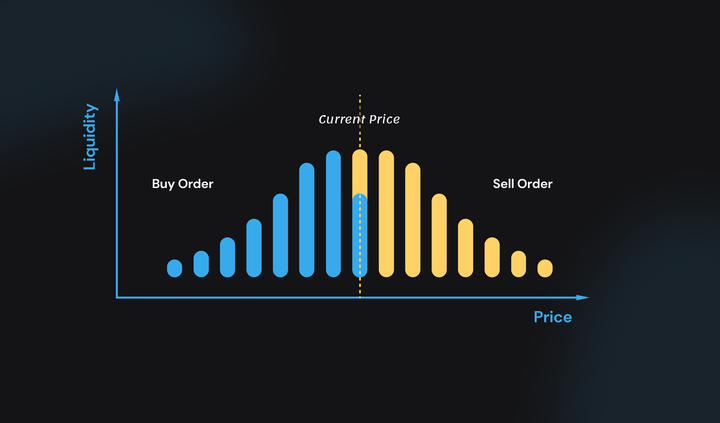

这是Vessel平台的核心技术,它巧妙地结合了传统订单簿和自动做市商(AMM)的优点,同时还确保了整个交易过程的可验证性。 具体怎么做?这里有一个更加通俗的科普: 传统的中心化交易所(CEX)就像一个繁忙的股票交易大厅,里面有许多交易员大声喊出他们想买卖的价格和数量。这就是订单簿模式,直观且高效,但需要高度信任中心化机构。 而去中心化交易所(DEX)则更像是一个自动售货机。你投入一种代币,机器会根据预设的公式自动计算并给你另一种代币。这就是AMM模式,去中心化且透明,但可能效率较低,且容易受到价格滑点的影响。 VAELOB就像是把这个自动售货机(AMM)搬进了交易大厅(订单簿),并且给每个人都发了一副特殊眼镜,可以随时查看和验证机器的运作。 具体来说: 它保留了传统订单簿的直观性和效率 融入了AMM的流动性和自动化特性 通过零知识证明技术确保了整个过程的可验证性 让我们通过一个简单的例子来理解: 假设Alice想要买入1个ETH,当前市价是3810美元。

a) 在传统订单簿中,系统会寻找最接近这个价格的卖单。 b) 在VAELOB中,系统不仅会匹配用户的订单,还会利用AMM池的流动性。比如: 0.7 ETH可能来自3800美元的卖单(包括0.4 ETH来自AMM池,0.3 ETH来自其他用户),剩下的0.3 ETH可能来自3801美元的AMM池卖单 c) 当AMM池的订单被匹配后,它会自动在相邻的价格点放置新的订单,保持市场的流动性。 这样做的好处在于: a) 资本效率:流动性提供者可以选择特定的价格区间提供流动性,类似Uniswap V3,但更加灵活。

b) 更好的价格发现:结合了订单簿的即时性和AMM的持续流动性。 c) 降低滑点:通过精确的价格点和区间管理,减少大额交易的价格影响。 d) 透明且可验证:所有操作都可以通过零知识证明进行验证,提高了安全性和信任度。 e) 用户友好:交易者可以像在传统交易所一样下单,同时享受DEX的去中心化优势。 路线图与可参与空间 当前 Vessel 还在封闭的 alpha 测试网阶段,但其官推表示主网即将上线。 在高额融资背景下,选择提早参与测试网进行交互或许是一种不错的选择;目前用户可以访问此处 加入其测试网的等待名单,并且在获取邀请码之后才能参与到测试网的交互。 而一旦有邀请码登录到产品界面后,用户可以进行设置钱包、切换网络、注资、存款、交易和提款等多种操作,流程与一般 DEX 并无太大区别。

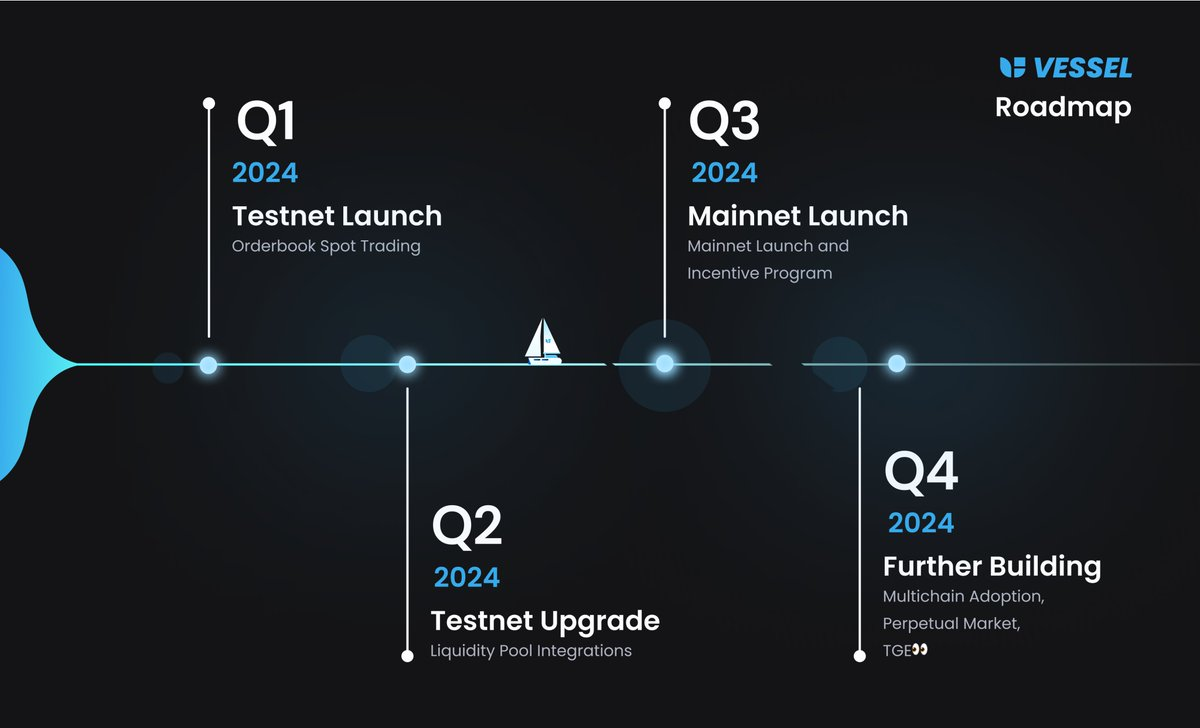

路线图显示项目 的主网将于3季度上线,同时还将开发永续DEX、流动性聚合、排序器去中心化等各种特性。 DEX 赛道日益内卷,足够的激励、低交易成本、丰富的交易对和安全性等,将是项目脱颖而出的胜负手;Vessel 表现如何,后续仍有待观察。 |

玩币族移动版

玩币族移动版