DeFiance Capital创始人:Aave价值被严重低估,其具备巨大的增长潜力

时间:2024-08-21 来源:区块链网络 作者:区块律动BlockBeat

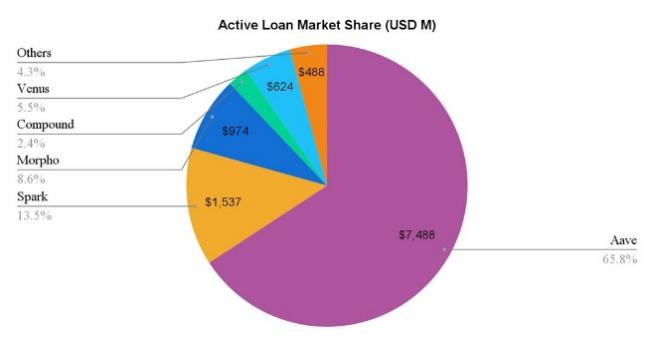

原文作者:Arthur,DeFiance Capital 创始人 原文编译:王尔玉,PANews 链上借贷是加密行业最重要的市场之一,而作为该市场无可争议的领军者,Aave 拥有极强的竞争壁垒和用户粘性。我们认为 Aave 的价值被严重低估,它具备巨大的增长潜力,而市场尚未认识到这一点。 2020 年 1 月,Aave 登陆以太坊主网,今年是其上线第 5 年。如今,Aave 是最大的借贷协议,活跃贷款总额 75 亿美元,是第二名 Spark 的 5 倍之多。

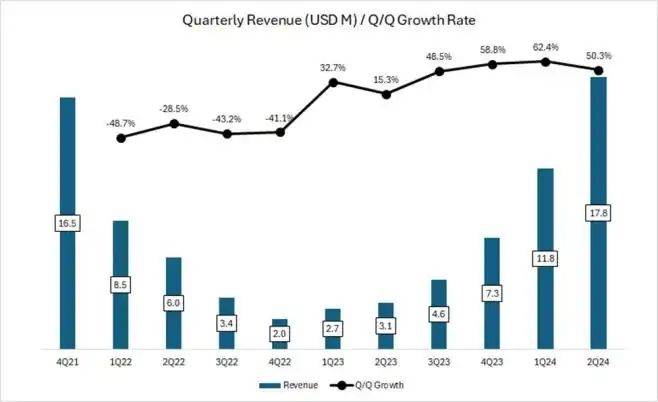

(数据截至 2024 年 8 月 5 日) 协议指标持续增长,超过前一周期高点 Aave 也是少数指标超越 2021 年牛市水平的 DeFi 协议之一。例如,其季度收入已超过 2021 年第四季度的牛市高峰期。尤为引人注目的是,即使在 2022 年 11 月到 2023 年 10 月的市场盘整期,Aave 的收入仍加速增长。随着市场在 2024 年第一季度和第二季度回暖,Aave 势头不减,环比增速达到 50-60%。

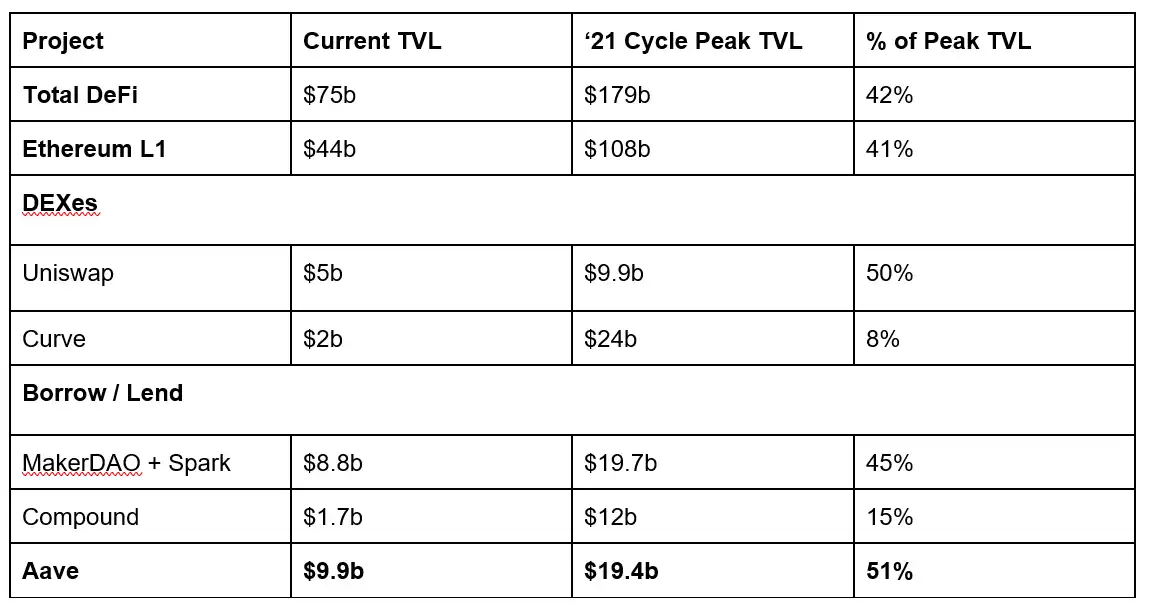

(来源:Token Terminal) 年初至今,得益于存款增加以及 WBTC 和 ETH 等基础资产价格上涨,Aave 的 TVL(总锁仓价值)几乎翻了一番,恢复至 2021 年周期峰值的 51%。这表明 Aave 相较于其他头部 DeFi 协议更具韧性。

数据截至 2024 年 8 月 5 日 强劲的盈利表现反映出产品与市场高度契合 Aave 的收入在上个周期达到峰值,恰逢 Polygon、Avalanche 和 Fantom 等多个智能合约平台为吸引用户和流动性大量发放代币激励之际。这带来了不可持续的投机资本和杠杆水平,放大了多数协议的收入数字。 今天,主链的代币激励已枯竭,Aave 自身的代币激励也降到可忽略不计的水平。

(来源:Token Terminal) 这表明过去几个月的指标增长是有机且可持续的,核心动因是市场投机活动回暖,这推高了活跃贷款和借款利率。 此外,即使在投机活动减弱的时期,Aave 也展现了推动基本面增长的能力。在 8 月初全球风险资产市场大跌之际,Aave 的收入依旧坚挺,得益于其在贷款偿还过程中成功收取了清算费用。这证明了 Aave 具备在不同抵押品和多链环境中抵御市场波动的能力。

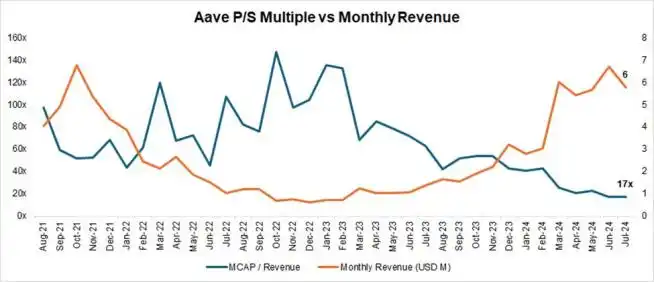

(数据截至 8 月 5 日 来源:TokenLogic) 虽然基本面强劲复苏,Aave 市销率仍处于三年来最低水平 尽管过去几个月指标强劲复苏,但 Aave 市销率仅 17 倍,处于 3 年来最低水平,远低于同期 62 倍的中位数水平。

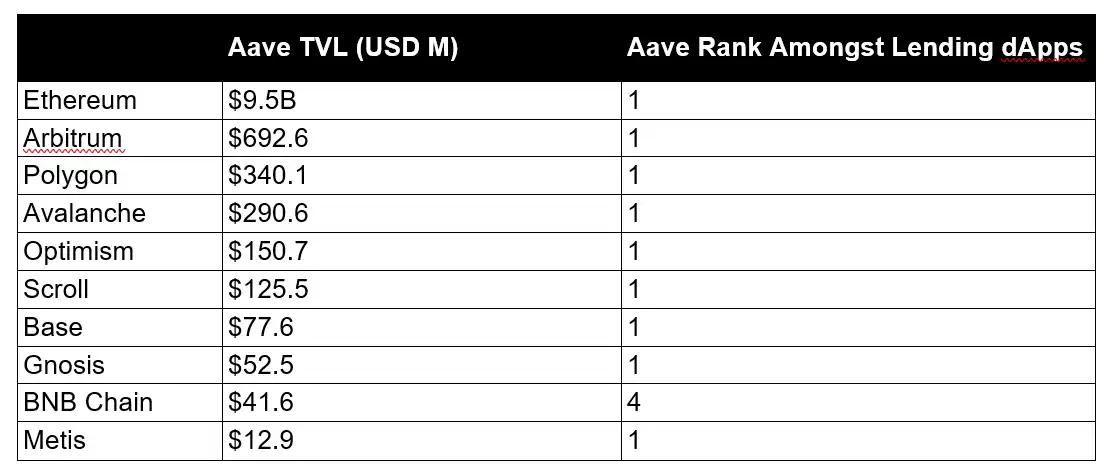

(来源:Coingecko,Token Terminal) Aave 有望加强在去中心化借贷领域的霸主地位 Aave 的竞争优势主要体现为四点: · 协议安全管理记录良好:多数新借贷协议在运营初期都会遭遇安全问题。迄今为止,Aave 未发生过一起重大的智能合约级安全事件。强大的风险管理能力带来的良好安全记录往往是 DeFi 用户选择借贷平台时的首要考量,对于手握大量资金的巨鲸用户尤其如此。 · 双边网络效应:DeFi 借贷是一个典型的双边市场。存款人和借款人构成了供需两侧。一侧的增长会带动另一侧的增长,后来者会越来越难追赶。此外,平台整体流动性越充裕,存款人和借款人的流动性进出越顺畅,平台对大额资金用户的吸引力就越强,进而可刺激平台业务的进一步增长。 · DAO 管理有方:Aave 协议已全面实施基于 DAO 的管理模式。相较于中心化的团队管理模式,DAO 涉及更全面的信息披露和更彻底的社区讨论。此外,Aave 的 DAO 社区汇集了一批治理水平较高的专业机构,如顶级风险管理服务商、做市商、第三方开发团队、财务顾问团队等。这种多元化的参与者结构为平台带来了活跃的治理参与度。 · 多链生态定位:Aave 已部署于几乎所有主流 EVM L1/L2,并且在除 BNB Chain 外的所有部署链上,TVL 均保持领先。即将推出的 Aave V4 版本将打通跨链流动性,进一步彰显其跨链流动性优势。详见下图:

(数据截至 8 月 5 日 来源:DeFiLlama) 改革代币经济学,促进价值累积,消除削减风险 Aave Chan Initiative (ACI) 刚发起了一项旨在改革 AAVE 代币经济学的提案,希望引入收益分享机制来增强代币实用性。 第一个重大转变是消除调动安全模块时 AAVE 被削减的风险。 ● 目前,安全模块中 AAVE 代币(stkAAVE - 2.28 亿美元 TVL)和 AAVE/ETH Balancer LP 代币(stkABPT - 9900 万美元 TVL)的质押者面临代币被削减的风险——以弥补短缺事件。 ● 然而,由于 stkAAVE 和 stkABPT 与累积坏账的抵押资产之间缺乏相关性,它们并不是理想的保障资产 (coverage asset)。在此类事件中,AAVE 的卖压也会反过来降低保障水平。 ● 基于全新的 Umbrella 安全模块,stkAAVE 和 stkABPT 将被 stk aToken 取代,首批为 aUSDC 和 awETH。aUSDC 和 awETH 供应者可以选择质押资产,以在借款人支付的利息之外赚取额外费用(包括 AAVE、GHO 和协议收入)。这些质押资产在短缺事件中面临削减和销毁风险。 ● 这一安排将同时令平台用户及 AAVE 持有者受益。 此外,收益分配机制将进一步提升对 AAVE 的需求。 ● 引入 Anti-GHO ○ 目前,stkAAVE 用户铸造和借入 GHO 时可享受 3% 的折扣。 这将被新的「anti-GHO」代币取代,该代币由铸造 GHO 的 stkAAVE 持有者生成。其生成是线性的,与所有 GHO 借款人累积的利息成正比。 ○ 用户可领取 anti-GHO,并有两种使用方式: ■ 销毁 Anti-GHO 以铸造 GHO,可用于免费偿还债务 ■ 存入 GHO 安全模块以获取 stkGHO ○ 这增强了 AAVE 质押者与 GHO 借款人之间的利益一致性,并将成为广泛收益分享策略的第一步。 ● 销毁和分配计划 ○ Aave 将允许把净超额协议收入重新分配给代币质押者,但须符合以下条件: ■ Aave Collector 净持有量等于过去 30 天内两个年度服务商的经常性成本。 ■ Aave 协议的 90 天年化收入达到年初至今协议所有支出(包括 AAVE 收购预算及 aWETH & aUSDC Umbrella 预算)的 150%。 由此,Aave 协议将开启一项持续的 8 位数回购计划,随着协议继续增长,回购规模也将水涨船高。 此外,AAVE 的流通几乎已达完全稀释状态,未来也不会有大规模的供应解锁,与此形成鲜明对比的是,近期有一些代币发行由于低流通量和高完全稀释估值(FDV),在代币生成事件(TGE)阶段出现严重的价值流失。 Aave 有望实现显著增长 Aave 后续有多个增长驱动因素,凭借其目前的优势地位,预期将从加密货币作为资产类别的长期增长趋势中受益。从基本面来看,Aave 有多个收入增长途径: Aave v4 Aave V4 将进一步提升其竞争力,助力其吸引下一波十亿用户加入 DeFi。首先,Aave 将致力于通过构建统一流动性层,彻底革新 DeFi 的交互体验。通过实现跨多个网络(包括 EVM,最终也会包括非 EVM)的无缝流动性访问,Aave 将简化跨链借贷流程。统一流动性层还将深度整合账户抽象(Account Abstraction)和智能账户(Smart Accounts),允许用户管理多个孤立资产的头寸。 其次,Aave 将通过扩展更多链和引入更多资产类别,提高平台的可访问性。今年 6 月,Aave 社区投票支持了协议在 zkSync 上的部署。这是 Aave 登陆的第 13 个区块链网络。接着在 7 月,Aptos 基金会发出了一份在 Aptos 上部署 Aave 的提案。若提案获批准,这将是 Aave 首次进入非 EVM 网络,这也将进一步巩固其作为真正的多链 DeFi 巨头的地位。此外,Aave 还计划探索整合基于 RWA 的产品,这些产品将围绕 GHO 构建,有望将传统金融与 DeFi 连通,吸引机构投资者,为 Aave 生态注入大量新资本。 这些发展最终催生了 Aave Network,该网络将成为利益相关者与 Aave 协议交互的核心枢纽。GHO 将用于支付费用,AAVE 将充当去中心化验证者的主要质押资产。鉴于 Aave Network 将开发为 L1 或 L2 网络,我们预计市场将对其代币进行重新估值,以反映这一新的基础设施层的价值。 增长与 BTC 和 ETH 作为资产类别的增长呈正相关 今年,比特币和以太坊 ETF 闪亮登场是加密货币普及过程中的重要分水岭,藉此,投资者得到了一种传统且受监管的工具,可轻松获取数字资产敞口,并规避直接持有这些资产伴随的复杂性。通过降低参与门槛,这些 ETF 有望吸引来自机构和散户的大量资本,推动数字资产进一步融入主流投资组合。 对 Aave 来说,加密市场的整体增长是利好因素,因为其资产构成中逾 75% 属于非稳定资产(主要是比特币和以太坊衍生资产)。因此,Aave 的 TVL 和收入增长与这些资产的增长直接相关。 增长与稳定币供应挂钩 未来 Aave 还有望受益于稳定币市场的增长。鉴于全球央行步入降息周期的信号愈发清晰,投资者寻找收益来源的机会成本将随之降低。这或将激励资本从传统金融收益工具中流出,转向 DeFi 领域的稳定币 farming,以获取更高收益。此外,在牛市行情中,投资者风险偏好提升,逐险行为更为普遍,这将进一步刺激 Aave 等平台上的稳定币借贷活动。 总结 重申一下,对于去中心化借贷领域持续壮大的领军者 Aave 的前景,我们持乐观态度。我们进一步阐述了驱动其未来增长的核心要素,并剖析了每个要素如何进一步扩展。 我们还相信,凭借强大的网络效应以及卓越的代币流动性和可组合性,Aave 将继续巩固并扩大其市场主导地位。即将到来的代币经济学升级将进一步提升协议的安全性,增强其价值捕获能力。 近年来,市场将所有 DeFi 协议一概而论,并将它们视为增长潜力受限的资产类别进行定价。这一现象从 Aave 的 TVL 和收入稳步上行而估值倍数逆势下行便可见一斑。我们相信这种估值与基本面的错配不会持续太久。AAVE 目前在加密行业提供了上佳的风险调整投资机会。 原文链接 |

玩币族移动版

玩币族移动版