撒钱≠增长,Arbitrum 8500万生态激励计划带来了什么?

时间:2024-08-22 来源:区块链网络 作者:区块律动BlockBeat

原文标题:Arbitrum's $85m Growth Campaign 原文作者:Kerman Kohli,加密研究员 原文编译:深潮 TechFlow

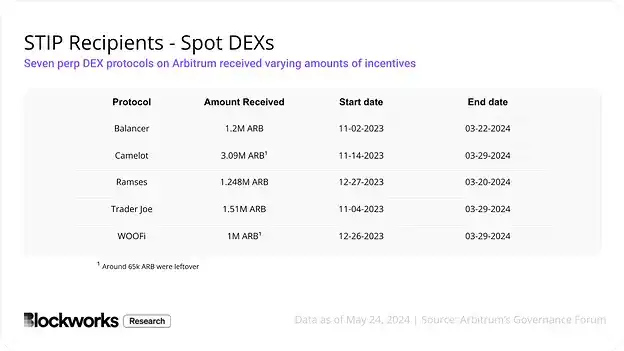

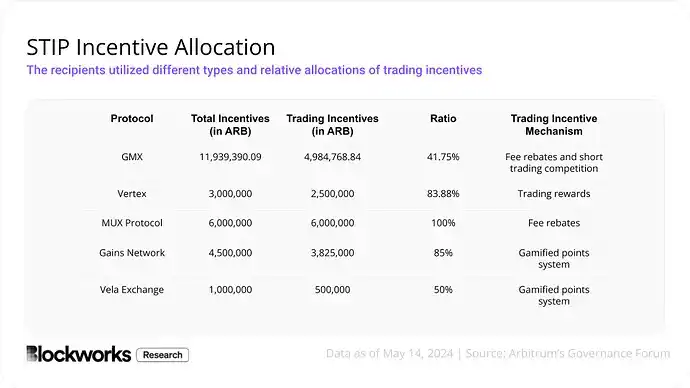

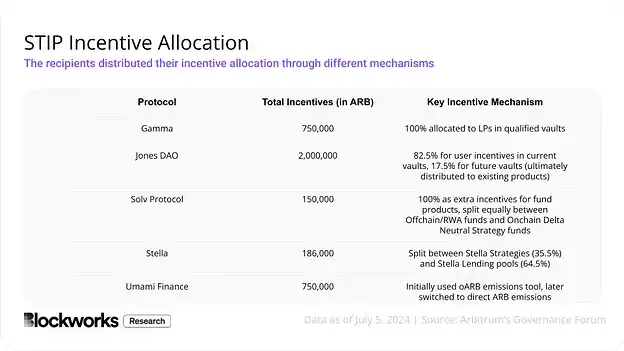

想象一下,如果你是一家企业,推出一项促销活动,承诺每花费 1 美元就能获得 3 美元的价值。而且,任何人都可以领取这个优惠,毫无条件。无论是你的奶奶、街头的流浪汉、收入丰厚的高管,还是普通的中产阶级,所有人都符合这个优惠的条件。 你觉得会发生什么?好吧,那些最需要钱的人,往往也是不太可能成为回头客的人,会蜂拥而至,迅速将你的资金或库存消耗殆尽,直到你无法维持这个优惠。 好消息是,现实世界并不如此,自由市场会迅速淘汰这样的企业。 坏消息是,加密行业确实如此,自由市场持续推动其资金流入。 引言 上述场景基本上就是 Arbitrum 所做的,涉及 8500 万美元的资金,最终导致了 6000 万美元的损失。让我们深入探讨一下这个计划到底是什么,它是如何构建的,以及我们可以从中学到什么。 Arbitrum DAO 以某种方式构建了这个方案,使得特定行业及其相应的应用可以获得 ARB 代币,以激励用户在其平台上使用。最终的目的是通过激励这些平台的使用,使 Arbitrum 网络获得更多费用,并让最终的协议受益。结果发现,一方在这里获胜,而另一方则不然(我相信你已经知道谁是这里的输家)。 这项分析质量相当高,测量的复杂性也很到位,感谢 Blockwork 团队清晰地阐述了他们的方法的原因、内容和方式。 你可以在这里查看结果。 方法 从顶层视角来看,你可以将这项活动分为两个主要组成部分: 1. 创建一个基准,以了解有多少百分比的激励可以归因于支出与基线的比较。他们称之为「合成控制」方法,使用了一些复杂的数学。这并不太重要,因为无论我们的最终数字是什么,我们都需要向下调整,因为并非所有的结果都可以归因于这一单一努力。你可以在原始论坛帖子中了解更多信息。 2. 通过给予 ARB 代币来激励 Arbitrum 上不同领域的应用最终用户,以提升他们的指标。选择了三个领域(永续合约、去中心化交易所、流动性聚合器)。每个应用都被告知如何最好地使用这些激励。 我确实发现了一些有趣的摘录,觉得可以在这里分享给你自己判断: 「许多协议错过了几次双周报告,或者根本没有发布报告。大约 35% 的 STIP 接收者没有发布最终报告。」 「协议在申请 STIP 时,很少严格说明为什么应该分配给他们一定数量的激励。相反,最终的分配通常是协议与社区之间反复沟通的结果,往往导致的分配结果类似于『我们觉得这个请求太大/太小』。」 总之,接下来,我附上了不同类别的截图,展示了支出金额和机制(对于去中心化交易所没有方法论的截图,但基本上他们只是激励了流动性)。这里要记住的关键是 1 ARB 大致上等于 1 美元。所以,是的,这里分发的是数百万美元。

结果 我将结果分为两个部分,因为这个实验旨在理解两个方面: 1. 这些激励对应用的影响 2. 这些激励对排序器收入的影响 我们将从第一个方面开始分析,因为这给人带来稍微更愉快的故事。如果我们从基本原则出发,如果有人给你免费的钱来为你的业务进行促销,你认为会发生什么?通常,业务会改善——至少在一段时间内。这就是我们在这次实验中看到的整体情况。 首先来看 Spot DEX,它们的结果在表面上似乎相当不错:

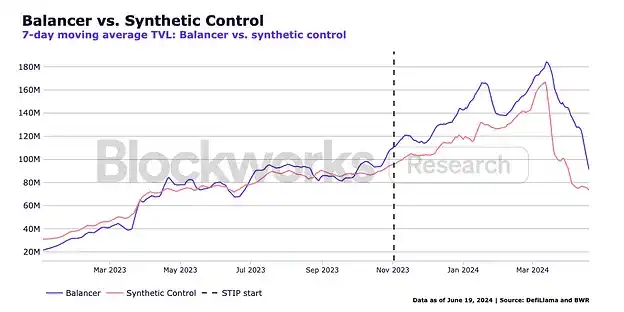

基本上,我们看到每花费 1 美元,TVL(总锁仓价值)从 2 美元到 24 美元不等,这听起来不错。然而,我们需要问一个真正的问题——其中有多少是被保留的?这就是变得有点棘手的地方。Balancer 的 TVL 在奖励结束后基本上下降,这在这个图表中显而易见:

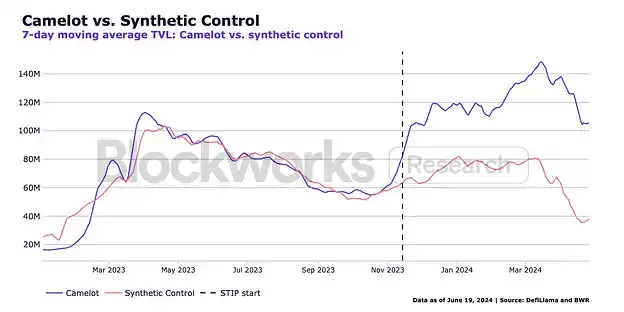

然而,Camelot 则成功地保留了这部分 TVL!我不确定这两个协议在保留方面为何存在差异,但如果要我猜测,我认为可能与它们运行激励计划的方式和吸引的用户类型有关。这是我已标记并将在未来文章中分析的内容。

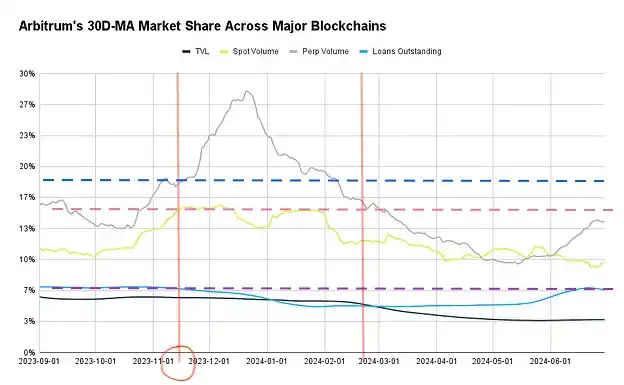

现在你了解了一些微观细节,让我们放大视角,理解这对应用的有效性以及三个重要的顶层类别(现货交易量、永续合约交易量和贷款)。我向你展示关键图表。为了帮助理解,我在上面做了一些注释,和我一起来看看。

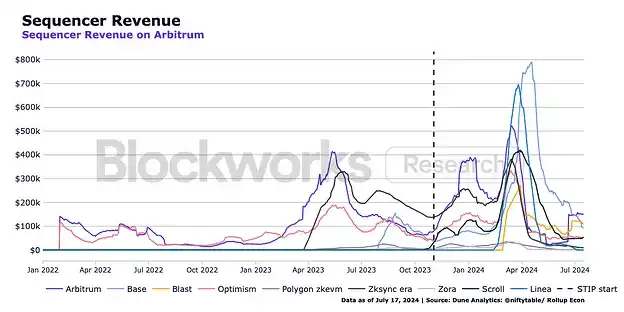

· 我画了两条红色垂直线,标记了程序的开始和结束。这将帮助我们理解所涉及的时间框架。 · 然后,我画了多条水平线,以理解不同的指标,并可视化该程序在其生命周期内对这些指标的影响。 · 第一条蓝线显示 TVL 大幅飙升(毫无疑问),但随后几乎跌回到程序开始时的水平,表明几乎没有粘性! · 第二条线是现货交易量。我想在这里暂停一下,提到与 TVL(供给方)不同,现货交易量代表需求。正如我们所看到的,需求充其量是稳定的,但在程序结束时实际上是降低的! · 第三条线是未偿贷款,这也是需求驱动因素,但没有变化。虽然没有激励任何借贷协议,但我认为这是另一个强有力的需求指标。实际上,这在整个程序中是下降的! 那么我们可以从以上所有内容得出什么结论呢?基本上,Arbitrum 花费了 8500 万美元用于这些其他业务,以提升它们的供给方指标(这显然有效),但由于没有相应的需求来吸收这些 TVL 和更紧的流动性,这些努力变得毫无用处。从本质上讲,你可以说这笔钱都被浪费掉了,给了那些追逐短期利益的农民。至少某些协议的 TVL 更高,代币价格也更高,使得一些人在这个过程中变得更富有。 说到需求方指标,这些活动肯定对链条有利,并导致所有这些交易的收入增加,对吧? 实际上,情况并非如此。 现实根本不是这样。 这是从 2022 年 1 月到 2024 年 7 月的排序器收入图表。在 4 月附近的大幅波动是加密货币开始大幅上涨的时候,合成控制帮助我们对此进行调整。

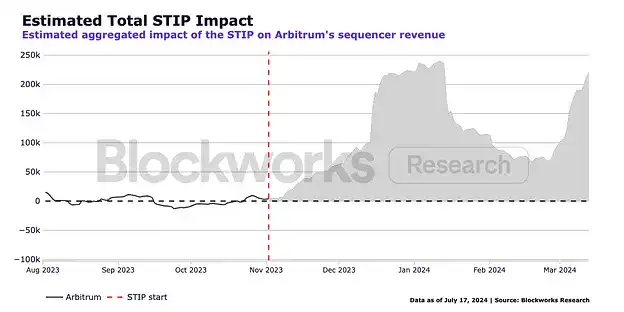

在表面上,我们可以看到收入上升,在某些月份达到每天 40 万美元的高峰。这里有一张更清晰的图表,显示了仅针对 Arbitrum 的影响,并考虑了合成控制:

那么曲线下的面积是多少?1520 万美元。如果去掉合成控制,排序器的总收入为 3510 万美元。考虑到花费了 8500 万美元,我们仍然远未达到预期! 学习总结 总结以上所有内容: · Arbitrum 决定花费 8500 万美元激励其网络活动,以提升市场份额和收入。 · 他们通过向应用和协议提供免费代币来实现这一目标,这些代币将分发给最终用户。 · 经过分析,发现这些免费代币主要给了供给方驱动因素,而需求方几乎没有变化。 · 更深入分析发现,所有这些活动带来的排序器收入比支出少了 6000 万美元。 我从中得出的结论是:供给方激励等同于烧钱,除非你面临供给侧的问题,否则不应轻易采取这种措施(而通常情况下,真正的问题在于需求)。 第二点是,我在文章开头提到的一个前提:如果你随意向陌生人发放资金,而不去辨别他们的身份和背景,你最终得到的结果将会非常糟糕。那些不断向用户提供资金而不理解他们是谁以及他们的目的的协议,最终将会沦落到本文开头所描述的那种境地。 我们想象一下,如果这个激励计划能够通过钱包的无权限身份来识别这些代币的发放对象,并设定以下标准: · 这个用户是否真的使用 DEX,还是一个全新的钱包? · 这个钱包的净资产是多少,他们是否是一个潜在的有价值的钱包? · 这个钱包在费用上花费了多少?他们是否坚持使用他们使用的平台? · 这个地址是否正在使用所有即将推出代币的项目?他们可能是撸毛党。 你认为最终结果会是什么? 原文链接 |

玩币族移动版

玩币族移动版