美联储降息与日元升值:Arthur Hayes预言比特币即将腾飞

时间:2024-08-28 来源:区块链网络 作者:区块律动BlockBeat

原文标题:Sugar High 原文作者:Arthur Hayes,BitMEX 创始人 原文编译:深潮 TechFlow

(此处表达的任何观点均为作者个人观点,不应作为投资决策的依据,也不应被解读为参与投资交易的建议。) 我结束了北半球的夏季假期,转而前往南半球滑雪,度过了两周的时间。我大部分时间都花在了野外滑雪旅行上。对于那些没有体验过这种活动的朋友们来说,这个过程是将滑雪皮贴在滑雪板底部,这样你就可以向上滑行。到达高处后,把滑雪皮取下来,将靴子和滑雪板调整到下坡模式,尽情享受丰盈的粉雪。我去的这座山脉大部分只能通过这种方式到达。 一个典型的四到五小时的滑雪日由 80% 的上坡滑雪和 20% 的下坡滑雪组成。因此,这项活动的能量消耗大。你的身体燃烧卡路里,以维持体温和体内平衡。你的腿部是身体中最大的肌肉群,无论是在爬坡还是下坡滑雪时始终在工作。我的基础代谢率约为 3000 千卡,加上腿部运动所需的能量,我的每日总能量消耗超过 4000 千卡。 由于完成这项活动所需的巨大能量,我全天所摄入的食物组合至关重要。我早上吃一顿丰盛的早餐,包括碳水化合物、肉类和蔬菜;我称之为「真正的食物」。早餐让我感到饱腹,但随着我进入寒冷的森林并开始初始上坡,这些初始能量储备很快就会被消耗掉。为了管理我的血糖水平,我会准备一些通常不吃的零食,就像 Su Zhu 和 Kylie Davies 避免 BVI 破产法庭指定的清算人一样。我平均每 30 分钟吃一根士力架和糖浆,即使我并不饿。我不希望我的血糖水平过低,从而影响我的状态。 吃含糖的加工食品并不是满足我能量需求的长期解决方案。我也需要摄入「真正的食物」。每次完成一圈后,我通常会停下来几分钟,打开背包,吃我自己准备的食物。我更喜欢保鲜盒装有鸡肉或牛肉、炒绿叶蔬菜和大量白米。 我将周期性的糖分高峰与摄入更长时间燃烧的、干净的真正的食物搭配,以保持我全天的表现。 我描述滑雪旅行的餐前准备的目的是引出关于货币价格与数量相对重要性的讨论。对我来说,货币的价格就像我吃的士力架和糖浆,给我带来快速的葡萄糖提升。货币的数量则像是缓慢、持久燃烧的「真正的食物」。在上周五的杰克逊霍尔中央银行会议上,鲍威尔宣布了政策的转变,美联储(Fed)终于承诺降低政策利率。此外,英格兰银行(BOE)和欧洲中央银行(ECB)的官员也表示,他们将继续降低政策利率。

鲍威尔在大约 GMT-6 时间上午 9 点宣布了这一转变,这与红色椭圆相对应。由 S&P 500 指数(白色)、黄金(黄色)和比特币(绿色)代表的风险资产在货币价格下降时均有所上涨。美元(未显示)在这一周末也走弱。 市场的初步积极反应是合理的,因为投资者相信,如果货币变得便宜,以固定供应的法定货币定价的资产应该会上涨。我同意这一观点;然而……我们忘记了美联储、英格兰银行和欧洲央行未来预期的降息将减少这些货币与日元之间的利率差异。日元套利交易的风险将重新出现,并可能会破坏这场派对,除非以中央银行资产负债表扩张的形式,也就是印钞,增加货币的数量。 请阅读我的文章 Spirited Away,以深入讨论这一日元套利交易。我将在这篇文章中频繁提及这一现象。

美元对日元加强了 1.44%,而在鲍威尔宣布政策转变后,USDJPY 立即下跌。这在预期之中,因为由于美元利率下降和日元利率持平或上升,预期的美元对日元的利率差异将缩小。 本文的其余部分旨在深入探讨这一点,并展望在漠不关心的美国选民选出朗普或拜登之前的未来几个月的关键时刻。 牛市论点的前提 正如我们在今年八月观察到的,快速升值的日元对全球金融市场来说意味着危险。如果三大主要经济体的降息导致日元对其国内货币升值,那么我们应该预期市场会产生负面反应。我们面临着积极(降息)与消极(日元升值)力量之间的较量。考虑到以日元融资的全球金融资产总额超过数十万亿美元,我相信,快速升值的日元导致的日元套利交易的负面市场反应将超过从美元、英镑或欧元的微小降息中获得的任何好处。此外,我认为,美联储(Fed)、英格兰银行(BOE)和欧洲中央银行(ECB)的决策者们意识到,他们必须愿意放宽政策并扩大资产负债表,以抵消日元升值带来的不利影响。 与我的滑雪比喻一致,美联储正试图在饥饿来临之前获取降息带来的「糖分高峰」。从经济角度来看,美联储应该加息,而不是降息。

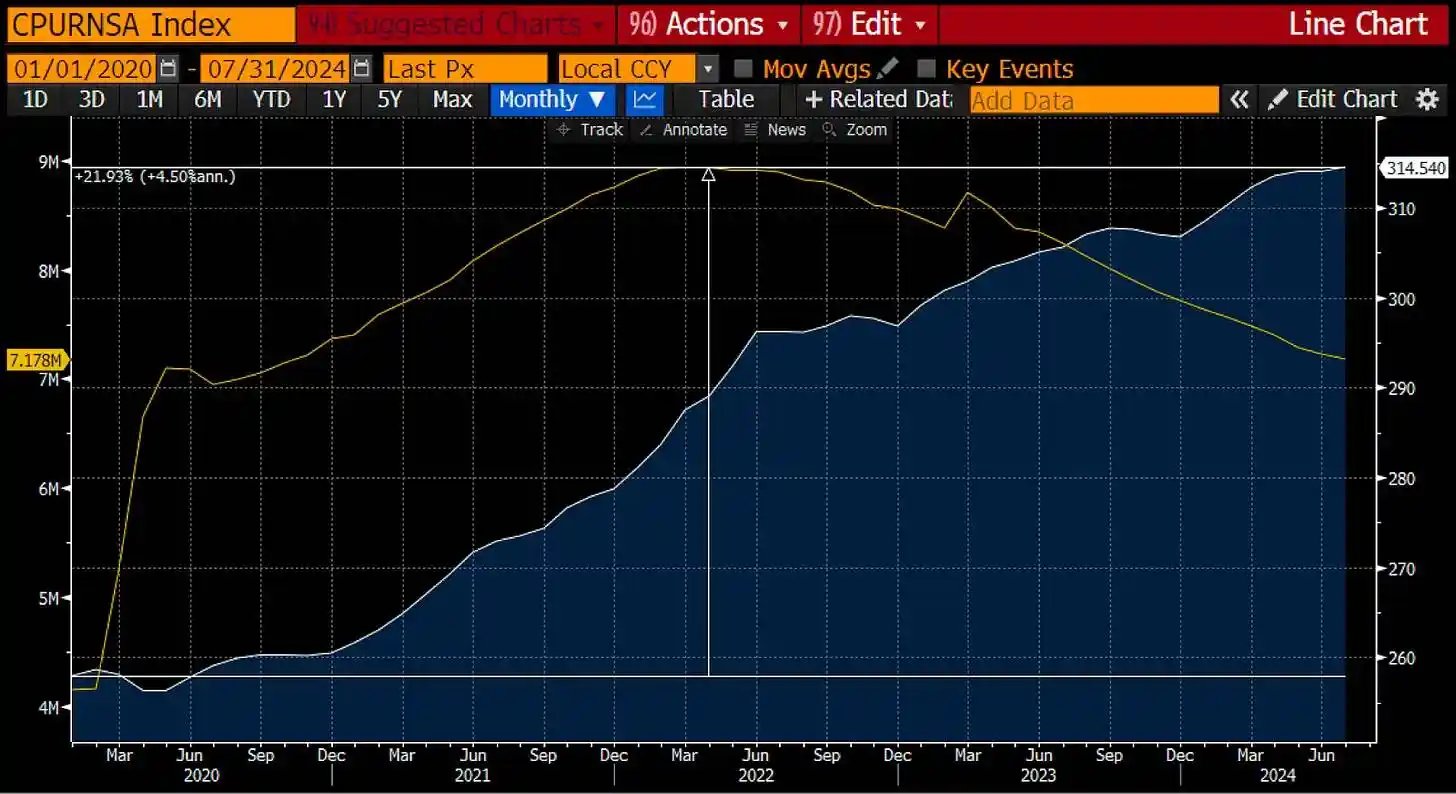

自 2020 年以来,被操纵的美国消费者物价指数(白色)上涨了 22%。美联储的资产负债表(黄色)增加了超过 3 万亿美元。

美国政府的赤字达到创纪录水平,部分原因是发行债务的成本尚未限制到足以迫使政治家提高税收或减少补贴以平衡预算。 如果美联储真心希望维护对美元的信心,它应该加息以遏制经济活动。这将使每个人的价格下降,但一些人将失去工作。同时,这也会控制政府借贷,因为发行债务的成本将上升。

美国经济在 COVID 之后只经历了两个季度的实际 GDP 负增长。这并不是一个疲弱的经济体需要降息。

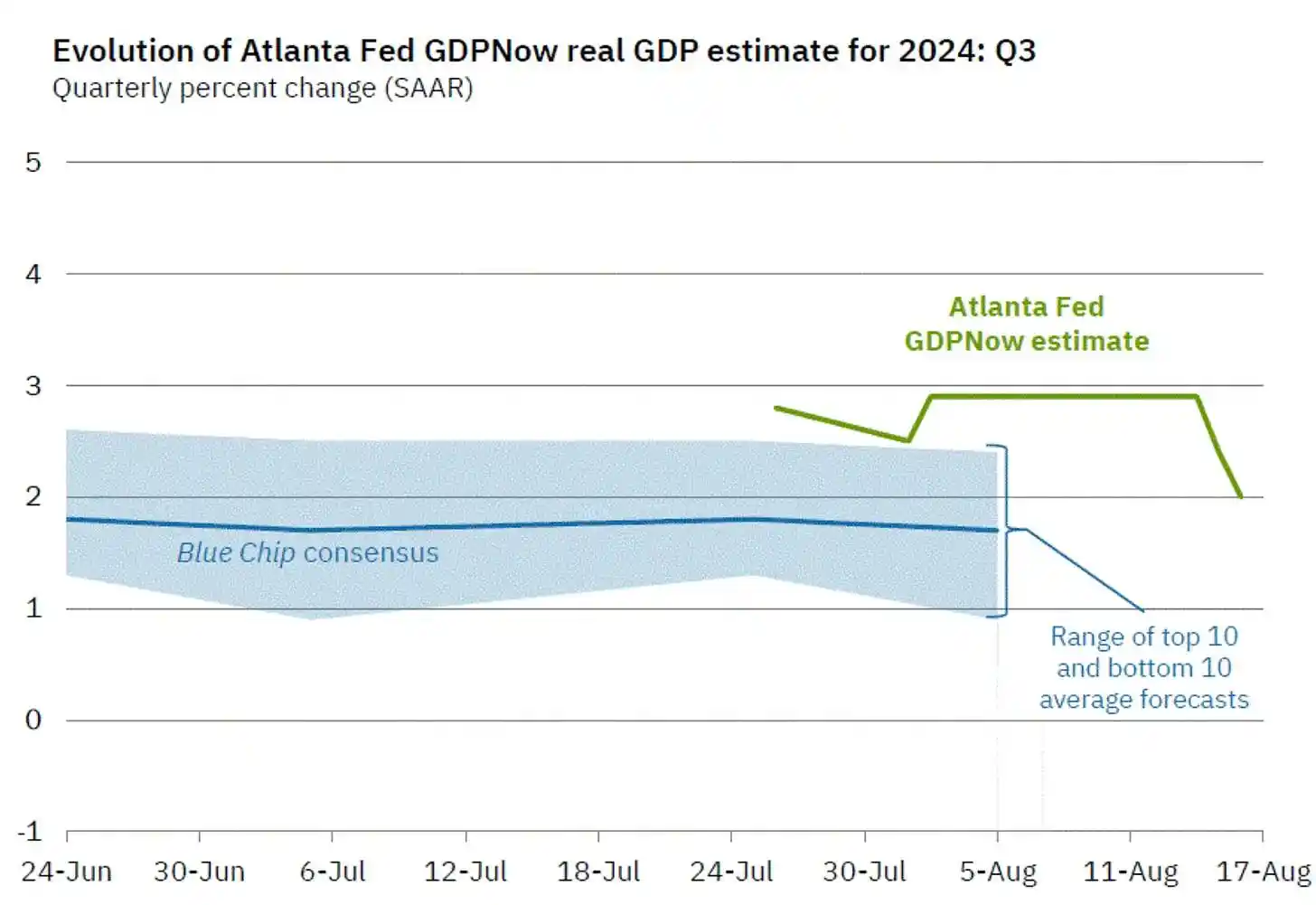

即使是最近对 2024 年第三季度实际 GDP 的估计也达到了 +2.0%。再一次,这并不是一个受到过度限制性利率影响的经济。 就像我在不饿的时候吃糖果和糖浆,以防止血糖水平下降一样,美联储承诺绝不让金融市场停滞不前。美国是一个高度金融化的经济体,需要持续上涨的法定资产价格,以使民众感到富裕。在实际层面,股票表现持平或下跌,但大多数人并不关注他们的实际回报。名义上上涨的股票在法定货币方面也增加了资本利得税收入。简而言之,市场下跌对 Pax Americana 的金融健康是有害的。因此,耶伦开始在 2022 年 9 月干扰美联储的加息周期。我相信,鲍威尔在耶伦和民主党领导人的指示下,正在牺牲自己,在他知道不该降息时却选择降息。 我展示下面的图表来说明当美国财政部在耶伦的掌控下开始发行大量国库券(T-bills),从美联储的逆回购计划(RRP)中抽走资金流,并流入更广泛的金融市场时,股票发生了什么。 要理解我在上一段中说的内容,请参考我的文章 Water, Water, Every Where。

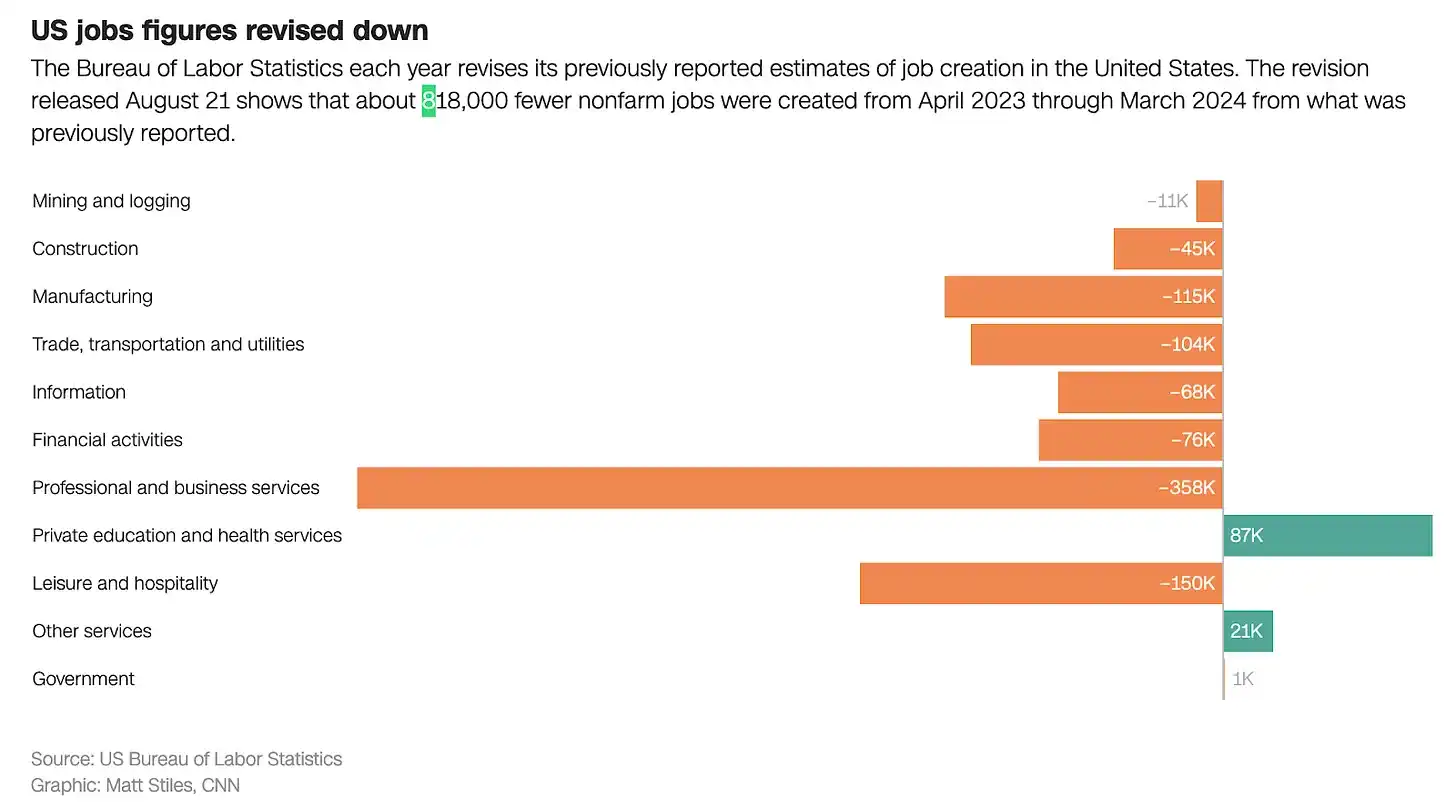

所有价格均以 2022 年 9 月 30 日的 100 为基准;这是 RRP 的最高点,约为 2.5 万亿美元。RRP(绿色)下降了 87%。标准普尔 500 指数(黄金)的名义法定美元回报上涨了 57%。我认为,美国财政部的权力超过美联储。美联储在 2023 年 3 月之前一直在提高货币价格,但财政部找到了方法同时增加货币数量。结果是名义上股市繁荣。在以黄金计价时,黄金是最古老的实际货币形式(其他形式则是信用货币),标准普尔 500 指数(白色)仅上涨了 4%。以比特币计价时,这种新兴最坚固的货币,标准普尔 500 指数(品红色)下跌了 52%。 美国经济并不渴望降息,但鲍威尔会提供糖分刺激。因为货币当局对法定股票价格的任何下跌极为敏感,鲍威尔和耶伦将很快以某种形式提供「真正的食物」,即扩展美联储的资产负债表,以抵消日元升值的影响。 在讨论日元升值之前,我想快速谈谈鲍威尔降低利率的虚假理由,以及这如何进一步增强我对风险资产价格上涨的信心。 鲍威尔基于一份糟糕的就业报告做出了调整。美国总统拜登的劳工部 (BLS) 在鲍威尔于杰克逊霍尔发表演讲的几天前,发布了对先前就业数据的令人震惊的修正,指出就业估计值高出了大约 80 万。

拜登和他那些不诚实的经济学家支持者一直在宣称他执政期间劳动力市场的强劲。这种劳动力市场的强劲使鲍威尔面临困境,因为高层民主党参议员,如伊丽莎白「波卡洪塔斯」沃伦,呼吁他降息以刺激经济,以便特朗普不会赢得选举。鲍威尔面临困境。由于通胀超过美联储的 2% 目标,鲍威尔无法因通胀下降而降息。他也无法以劳动力市场疲软为由降息。但让我们在这种情况下撒上一点政治误导的烟雾,看看我们能否帮帮我们的「beta cuck towel bitch boy」(深潮注:这个组合词语用来形容一个被认为软弱、缺乏男子气概、容易被他人控制的人)。 拜登在与特朗普的辩论中表现得像一个服用处方药的植物人,因此被奥巴马夫妇抛弃。接替他的是卡马拉哈里斯,如果你相信主流媒体的报道,她与拜登/哈里斯政府过去四年实施的任何政策无关。因此,劳工统计局可以承认他们的失误,而不会影响哈里斯,因为她实际上从未真正参与过她担任副总统的政府。如此神奇的政治绝招。 鲍威尔本可以利用这个机会将降息归咎于疲弱的劳动市场,但他没有利用这个机会。现在他宣布美联储将在 9 月开始降息,唯一的问题是首次降息的程度。 当政治凌驾于经济之上时,我对自己的预测更有信心。这是因为牛顿政治物理学——掌权的政治家希望保持权力。他们会不惜一切代价,无论经济条件如何,来争取连任。这意味着,无论发生什么,现任的民主党人将动用所有货币政策工具,在 11 月的选举之前维持股市上涨。经济不会缺乏廉价和充足的法定货币。 日元波动的影响 货币之间的汇率主要受到利率差异和对未来利率变化预期的影响。

上面的图表显示了美元/日元汇率(黄色)与美元-日元利率差(白色)的对比。利率差是美联储有效基金利率减去日本银行的隔夜存款利率。当美元/日元上升时,日元贬值,美元升值;当其下降时,情况正好相反。在美联储于 2022 年 3 月开始收紧货币政策时,日元大幅贬值。今年 7 月,日元贬值达到了历史最高,当时利率差达到了最宽。 在日本银行于 7 月底将政策利率从 0.10% 上调至 0.25% 后,日元强势回升。日本银行明确表示,未来某个时点将开始加息。市场难以预测他们何时会开始加息。就像不稳定的雪层,哪一片雪花或滑雪的哪个转弯会引发雪崩是难以预知的。0.15% 的利率差减少原本应该无关紧要,但事实并非如此。日元强劲反弹的趋势开始了,现在市场高度关注美元-日元利率差的未来走势。正如预期,在鲍威尔转变政策后,随着利率差预计将进一步缩小,日元也获得了强劲的支撑。

这是之前的美元/日元图表。我想再次强调,日元在鲍威尔确认 9 月降息后获得了强劲支撑。 如果交易员在日元价值飙升时恢复平仓美元-日元套利交易头寸,联邦基金降息带来的短期刺激可能会很快消失。为了阻止各种金融市场的下跌而采取更多降息的措施,只会加速美元-日元利率差的缩小,这反过来又会增强日元并导致更多头寸被解除。市场需要「真实的食物」,以印刷的货币形式由不断上升的美联储资产负债表提供,以止住损失。 如果日元加速升值,第一步不会是恢复量化宽松(QE)政策。第一步将是美联储将到期债券的现金重新投资于美国国债和抵押贷款支持证券。这将被视为停止其量化紧缩(QT)计划。 如果痛苦的趋势继续下去,美联储可能会使用中央银行流动性互换和/或恢复量化宽松(QE)印钞。在此背景下,耶伦将通过出售更多国债和减少财政账户余额来增加美元流动性。这两个市场操纵者都不会将日元套利交易的结束对市场的破坏性影响作为恢复激进印钞的理由。承认其他国家对这个自由与民主的国家有任何影响,这不符合美国的价值观! 如果美元-日元汇率迅速跌破 140,我相信他们不会犹豫,提供法定货币金融市场所需的「真实食物」。 交易设置 在第三季度的最后阶段,法定流动性条件再好不过了。作为加密货币持有者,我们背后有以下顺风因素: 1. 全球央行,尤其是美联储,正在降低资金成本。美联储在通胀高于其目标时仍在进行降息,而美国经济持续增长。英格兰银行(BOE)和欧洲中央银行(ECB)可能会在即将召开的会议上进一步降息。

2. 坏女孩耶伦承诺在年末前发行 2710 亿美元的国库券,并进行 300 亿美元的回购操作。这将为金融市场注入 3010 亿美元的流动性。 3. 美国财政部在一般账户中大约还有 7400 亿美元,这笔资金可以并将被用于刺激市场并助力哈里斯获胜。 4. 日本银行在 2024 年 7 月 31 日会议后对日元升值的速度感到极为担忧,当时它将利率上调了 0.15%。因此,它公开表示未来的加息将考虑市场条件。这是「如果我们认为市场会下跌,我们就不会加息」的隐晦说法。 我是币圈的人;我不关注股票。所以,我不知道股票是否会上涨。有些人指出历史上美联储降息时股市下跌的例子。有些人担心美联储降息是美国及发达市场衰退的先行指标。这可能是正确的,但试想一下,如果美联储在通胀高于目标且经济增长强劲时降息,他们会采取什么措施。他们将加大印钞力度,显著增加货币供应。这将导致通胀,这对某些类型的企业可能是不利的。但对于像比特币这样供给有限的资产来说,将使比特币「to the moon」。 原文链接 |

玩币族移动版

玩币族移动版