降息将至美国真的会崩溃吗?

时间:2024-09-05 来源:区块链网络 作者:刘教链

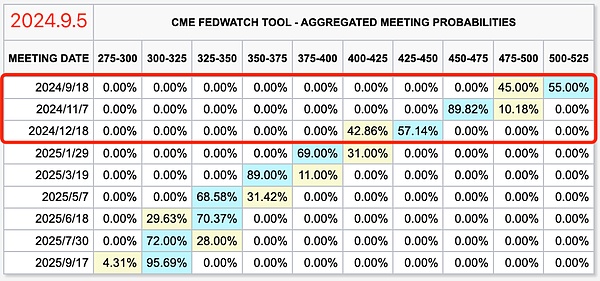

原创:刘教链 隔夜BTC一度跌落至55k一线,后又收复失地,回升至58k上下。 随着美联储9月议息会议临近和对降息的预期,市场竟开始莫名恐慌。这一点,从市场上弥漫着大量空头情绪,以及过度的空单,便可见一斑。 芝加哥期货市场预期9月份美联储降息概率100%。其中有55%的概率降息25bp,45%的概率降息50bp。年内3次降息,总降息幅度将达100bp,即1%。

萨姆法则(sahm rule)已拉响衰退警报。美股似现双顶。英伟达闪崩超10%。…… 市场上演危情时刻。 降息崩溃论开始蔓延。不仅是中文社群,海外英文社交平台上面,也充斥着类似言论。认为美联储会在操作层面搞砸,笃定美国经济甚至美元霸权会就此全面崩溃,这显然是犯了战术上的轻敌思想。这种速胜论的调调断不可取。 教链时常谈及美联储的困境,美元霸权的末路,一切被霸权骑在屁股下面的国家(包括中国),都终将通过自己的奋斗,和美国平起平坐,乃至全球货币体系“三分天下”的“新隆中对”。如此种种,都是战略层面的研判。 战略上,不可畏敌。战术上,不可轻敌。 一方面,要承认帝国的强大;另一方面,要认识到帝国霸权终将落幕。二方面是辩证统一。投降论者只有一而没有二。速胜论者只有二而没有一。不要学投降论者下跪,也不要学速胜论者意淫。 当看不清前方的路时,不妨看看来时的路。 教链把过去40年的美联储利率调控历史,美股标普500指数走势历史,以及黄金走势历史三份图表拉了出来,仔细端详。 这40年,是中美共同推动全球化发展的40年,也是人类社会步入信息时代和互联网时代、移动互联网时代的40年。40年风云变幻,40年沧海桑田。 在过去40年中,美联储有过4次典型的货币政策干预行动。其中3次被动应对的降息,1次主动为之的加息。

这4次行动,无一例外都伴随着美股的短暂崩溃:

第1次,2000/8-2003/2,互联网泡沫破裂,美股重挫。美联储降息应对,但速度较慢(近3年),且终端利率并未降至0。 第2次,2007/8-2009/2,次贷危机,美股真的崩盘,低点甚至比互联网泡沫破裂的低点还要低。美联储降息出手仍然慢了,在花了一年半时间才最终把终端利率降到0之后,美股触底反弹,开启了十年长牛。 第3次,2020/1-2020/3,新冠疫情,美股接连熔断。这次美联储提前开启降息,并在美股触顶崩溃时光速降息,2个月时间就降到了0利率。 第4次,2021/12-2022/9,美联储加息,美股回调。这次是美联储以抗通胀之名义开启加息,主动刺破了泡沫。过去美股都是顶着加息上涨,但是这次一加息就崩溃,有些不同寻常。 看似一个谜团。教链希望能够找出过往美股能够顶着加息上涨的原因,以及这次没能顶住前半程低位加息,但却顶住了后半程高位加息的原因。 于是教链又把过去40年黄金的走势图拿过来一起看。

先思考一个问题:既然巴菲特批评黄金这种零息资产没有利息或分红收益,为啥有人会买它呢?(不考虑工业用途,也不考虑感情因素,仅考虑理性投资者) 答案应该是,零息资产是对负实际利率的对冲。实际利率为正,零息资产下跌。实际利率为负,零息资产上涨。 这么看来,如果我们把黄金涨跌看作是一种利率现象的话: 2005-2007年那一波加息,看起来名义利率加得挺猛,但是由于黄金在快速上涨,所以我们知道,市场在定价实际利率依然不高,甚至为负。所以,这波加息并没有摧毁美股的上涨,直到高息把次贷杠杆拉爆。 2011-2015年,虽然美联储一直在保持0利率,但是由于黄金在2011年下半年就见顶回落,一直到2015年底触底,所以已经起到了加息的效果。这样等到了2016-2020年开始提高名义利率,黄金开始触底回升,两相抵消,大大缓和了实际利率的提升,从而保证了利率调控的平缓性,没有中断美股复苏的十年长牛。 2021-2022年,这加息前半程,黄金同步下跌,这实际上造成实际利率抬升的程度被加强了,大大超过了名义利率的增加。这就把美股直接给干崩了。待到了后半程,虽然名义利率处于高位且继续上调,但是黄金也开始迅速拉升了,这就等效于说实际利率其实反而有所缓和,于是美股也就见底复苏,甚至创出新高。 分析到这里,结论也就呼之欲出了:正是因为零息资产的上涨,对冲抵消了名义利率的高息,缓和了高息的压力,推动了风险资产的牛市。 接下来,美联储要降低名义利率了。 那么,如果黄金继续上涨,就相当于加强了美联储降息的力道。反之,如果黄金同步下跌,那么就会削弱美联储降息的功效。 显然,前一种情况可能更有利于实现美联储心念念的软着陆。 至于BTC,它既是零息资产,又具有风险资产的属性。 讽刺的是,黄金和BTC的上涨,恰恰代表了美元的衰败。 美联储的目标,似乎也只能在“软着陆+美元贬值”和“美元坚挺+硬着陆”之间二选一了。 查看更多 |

玩币族移动版

玩币族移动版