比特币和其他加密货币如何吸引疲于低利率的投资者 在2007年至2008年的危机之后,中央银行实行负关键利率成为全球趋势。 短期内采取刺激性的货币政策可以振兴商业活动,通过贬值对出口产生积极影响。但是,利率的大幅降低和量化宽松政策正促使许多国家建立抑制国际贸易的贸易保护主义壁垒。 同样,软货币政策的“时尚”降低了传统金融工具的盈利能力。当前,市场上正在流通着负收益达数万亿美元的政府证券。

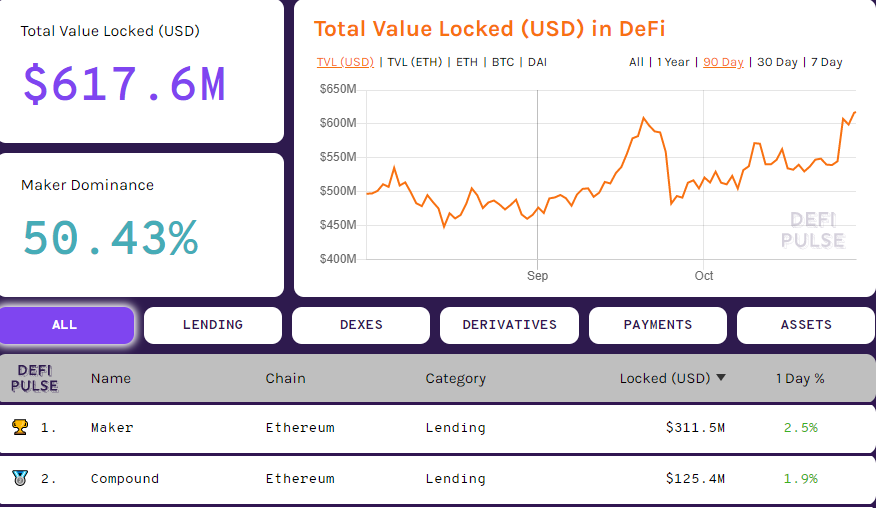

负利率债券的市值超过17万亿美元 但是,这种趋势很可能会持续-预计美联储将在10月30日再次降低利率。 预计美联储将在10月30日将利率下调至1.50%-1.75%,届时美国经济将保持创纪录的124个月扩张期。 在下一次经济衰退期间,联邦基金利率将跌至多低? -Charlie Bilello(@charliebilello)2019年10月17日 现在,美国10年期美国国债的利率低于2%。定期存款的回报率仅略高,因此,无风险金融工具的投资回报率几乎无法涵盖通货膨胀。在这种情况下,尽管风险更大,许多投资者仍将不可避免地寻求替代投资领域。 在本文中,《 ForkLog》杂志收集并分析了有关为何投资者对极低和极低利率的厌倦会涌入加密货币市场的信息,与传统金融世界相比,该市场仍然很小。 加密货币租赁服务的普及虽然大多数传统投资者都预计明年会出现衰退,但加密货币市场仍然过着自己的生活。尽管事实上许多资产的动态尚待改进,但去中心化金融(DeFi)领域仍在迅速发展。 这一领域的出现是为了应对传统金融的停滞,尤其是货币市场的停滞。如今,全球约有四分之一的人口(17亿人口)没有银行服务,更不用说获得资产管理服务了。跨境付款的平均期限为三个工作日,佣金约为6.8%。 传统财务中心化的风险有时会导致全球危机和国家灾难,例如,导致2007-2008年的金融危机或委内瑞拉的恶性通货膨胀。银行也可以在不发出任何警告的情况下冻结帐户,从而阻止资金使用。 反过来,拥有智能手机和互联网访问权限的每个人都可以使用DeFi服务。去中心化融资的其他好处包括: -廉价和快速的跨境付款:以太坊交易用时少于2分钟,费用为0.035美元; DeFi部门的增长可以通过生态系统中被阻止的ETH数量来衡量。在这一年中,该细分市场增长了3倍以上-从约90万个ETH增长到约340万个ETH(6.17亿美元)。

数据:截至2019年10月28日止 DeFI的主要用户案例是加密货币借贷(登陆),衍生产品,去中心化交易所和支付解决方案。在这种情况下,前两个方向明显占优势。 上面的屏幕截图显示,最受欢迎的DeFi服务是MakerDAO,在这一市场领域的份额超过50%。截至2019年10月28日,该平台已封锁170万个以太坊。 这是一个去中心化(无许可)的着陆平台,你可以使用该平台借入抵押的Dai美元稳定币,例如以太坊。预计11月18日将启动一项多抵押贷款体系,该体系持续了五年。 排名第二的是Composite平台,类似于MakerDAO。它允许你: -通过将复杂利率的资金存入流动资金池来赚钱; 除了ETH外,该平台还支持Dai和USDC稳定币,REP,ZRX和BAT令牌。 这些服务和其他服务基于消除中介机构的区块链和智能合约。这种去中心化的方法有助于确保全球流动性,设定有吸引力的贷款利率并降低交易成本。 负赌注的时代多年来,许多国家的中央银行一直奉行负利率政策,这表明金融机构必须为超额准备金的储备支付费用。 丹麦中央银行于2012年7月率先推出负利率,当时欧洲债务危机已全面展开。两年后,欧洲中央银行(ECB)采取了类似的措施来防止通缩。为此,为了避免瑞郎升值,瑞士国家银行于2014年12月将其主要利率降低至-0.25%,而现在这一数字处于世界最低水平–0.75%。

2015年2月,瑞典中央银行将反向回购利率降低至-0.1%。同年秋天,挪威银行将银行存款利率降低至-0.25%。 2016年3月,匈牙利货币监管机构将利率降至负值。同年,日本银行采取了类似措施,这种政策的结果是政府债券的收益率为-0.12%。 美联储前负责人格林斯潘(Alan Greenspan)在与CNBC的谈话中表示,美国将继续奉行类似政策的日子已经临近,这只是“时间”。 看来,为什么要减少货币单位的购买力,而加强本国货币又有什么问题呢?首先,我们注意到,通常来说,对于经济发达国家来说,极低的利率和负的利率是典型的,几十年来,这些国家一直吸引着外国投资。现在,人们仍在努力投资可信赖的经济体的政府债券。 但是,这些国家的GDP增长率长期以来一直非常低。同时,在通缩条件下振兴商业活动并非如此简单:许多传统的财政和货币政策工具已经筋疲力尽,效果不尽相同。此外,外国资本的流入仅有助于增强本国货币。反过来,这会导致净出口减少,并使GDP增长放缓。 负利率的“时尚”具有严重的风险-它们可能引起存款的流出,因为许多人宁愿将资金“保留在床垫下”。来自银行系统的大量资金外流充斥着金融危机。同样,人口的储蓄可以从银行业流向股票市场和其他风险更大的投资领域,从而引发泡沫的出现。 另一方面,在负利率的情况下,人们减少了省钱的动机。结果,消费者需求可以增长,从而帮助经济持续发展。 但是,无论如何,极低的利率和负利率是不平衡过程的标志,也是危机现象增加的标志。奥地利经济学院的创始人之一路德维希·冯·米塞斯(Ludwig von Mises)认为,廉价货币政策不可避免地造成了人为的繁荣,特别是在生产资本货物的工业中。这种繁荣不会持续很长时间。 低于自然水平的利率并不是现代中央银行的唯一工具。一些货币监管机构实行量化宽松,其实质是中央银行积极干预政府债务义务的自由贸易,以控制这些证券的利率。 下表显示了一些经济发达国家的10年期债券的利率和收益率:

资料来源:交易经济学,CoinDesk 重要的是,发达国家的中央银行不太可能在可预见的将来彻底改变其政策:根据国际货币基金组织最近修订的预测,世界经济将放缓至2008年以来的最低水平。 同时,加密货币信贷服务为募集资金提供了更具吸引力的条件:

数据:CoinMarketCap 在复合和支点等去中心化服务上,以美元为基础的USDC和DAI代币的费率每年可达到10%甚至更高。 加密货币资产和随身交易策略的新生活由于不同市场的利率差异,套利交易是一种在外汇市场上获利的策略。换句话说,交易者以低利率借入法定货币进行高收益投资。 在2004-2008年间,使用日元和美元进行了差价交易。然后美联储将利率从1%提高到5.25%,而在日本,这一数字保持稳定在0.5%左右。投资者持有日元以投资于美元计价的工具。由于对该策略的极大热情,日元兑美元汇率下跌了20%。 目前,这种策略并不那么受欢迎,因为正如已经提到的,在大多数发达国家,利率都接近于零。然而,加密货币市场可以为Carry Trade注入新的活力。 例如,著名的Twitter帐户PlanB对此深信不疑。根据他的说法,交易者可以以负利率借用法定货币,并以每年12%的价格投资基于加密货币的工具。 忘记#bitcoin主流阿波 法定货币-Btc套利交易是比特币增长的下一步。以-0.5%的负利率借贷法定货币,以+ 12%的年化利率购买比特币并以未来的价格出售。冲洗并重复。备选方案:编写看涨期权#套利#黑洞 -PlanB(@ 100trillionUSD)2019年10月10日 不仅可以在上述DeFi服务上,而且在像Binance,Crypto.com,Celsius Network和BlockFi这样的中心化平台上,都可以按百分比放置免费的加密货币资产。这些站点的费率也可以动态变化,但是在某些地方,可能无法按需提取资金,即提前提款。 例如,Crypto.com的加密货币存款回报相当诱人,但是,用户可以存入资金至少90天。在BlockFi上,你可以提前提取资金。但是,为避免产生额外的佣金,资产每月应提取不超过一次。 Nexo允许你使用USD,EUR,GBP和稳定代码USDT,TUSD,USDC,PAX,DAI赚取8%。本地服务令牌的持有者可以获取被动收入。 减半因子除了从利率差异中赚取微薄利润外,还有另一种观点认为,以低利率从借入的法币基金购买比特币可以带来回报。 明年五月,将减半。它将使开采区域的奖励减半,从而减少年度通货膨胀。换句话说,数字黄金将变得更加稀缺,尤其是与法定货币相比。 Altana Digital Currency Fund投资总监Alistair Milne对此深信不疑。根据他的计算,在减半后,进入市场的比特币的每周成本将减少5170万美元(以8200美元的价格计算)。 对于那些认为比特币的通胀计划随着时间的推移效果不佳的人而言… 以当前价格(约8,200美元)计算,2020年的减半将从卖方https://t.co/Sk1ueDK8QX清除每周新开采的比特币5170万美元 -Alistair Milne(@alistairmilne)2019年10月21日 因此,如果随身交易在法定加密货币制度下变得流行,则随着美元兑日元走强,BTC的价格可能会急剧上涨。 ***像许多专家一样,投资分析师查理·比耶洛(Charlie Biello)坚信,如今流行的廉价货币政策不会阻止全球经济衰退。 从2007年9月,2001年1月和1989年6月开始的降息并不能阻止从2007年12月,2001年3月和1990年7月开始的衰退。 教训:轻松赚钱不是万能药。一旦周期已经结束,美联储就无法阻止衰退,尽其所能。 -Charlie Bilello(@charliebilello)2019年10月21日 “费率在2007年9月,2001年1月和1989年6月降低。这并不能阻止始于2007年12月,2001年3月和1990年7月的衰退。从这一教训中:轻松赚钱不是万能药。如果周期已经开始,那么无论美联储多么努力,美联储将不再能够阻止衰退。” 由于经济是周期性发展的,因此比特币将一次又一次地有机会有效地证明自己是一种保护性资产和一种抗审查性的保值手段。在全球经济衰退期间,对第一种加密货币的需求可能会增加,这可能会复兴包括DeFi领域在内的更广阔的市场。 亚历山大·康德拉季克(Alexander Kondratyuk) 在Facebook上订阅ForkLog —- 编译者/作者:不详 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

比特币和其他加密货币如何吸引疲于低利率的投资者

2019-10-29 不详 来源:区块链网络

LOADING...

相关阅读:

- 前哨|收购Plaid遇阻Visa或遭美国司法部反垄断审查2020-10-28

- 老崔说币:比特币行情极度不稳千点下跌即将来临?2020-10-28

- 比特币价格飙升至13,700美元2020-10-28

- 法国银行开始使用加密货币2020-10-28

- 灰度报告:过半美国投资者对比特币感兴趣2020-10-28