随着数字货币交易市场进入存量博弈,交易所纷纷推出相关的衍生品交易品种。最近币安上线了期货合约交易,OKEx 也即将上线比特币期权。 以太坊上的衍生品市场也在不断发展创新,比如链上的杠杆交易。 dYdX 上线后交易额稳步提升抵押借贷是以太坊上典型的 DeFi(开放式金融)应用,用户可以抵押 ETH 或其它 ERC20 代币借出美元稳定币。其中规模最大的是 MakerDAO,抵押的 ETH 市值近2亿美元。 以下是各应用的详细数据。

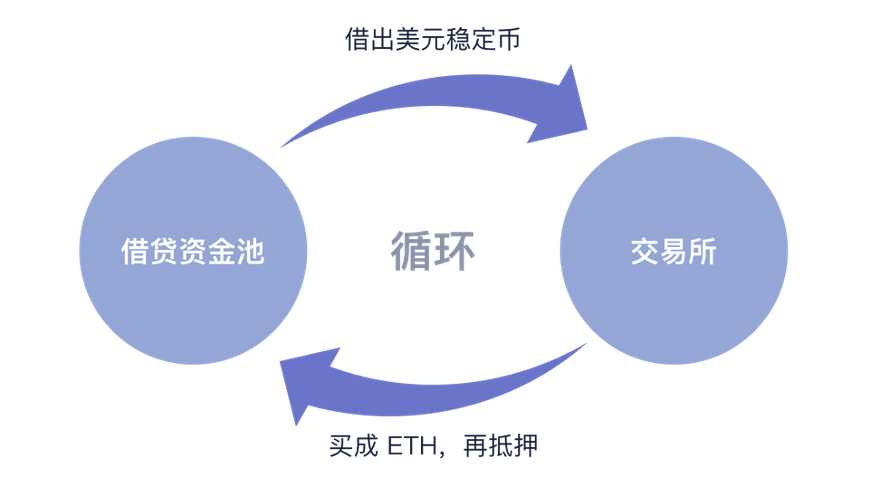

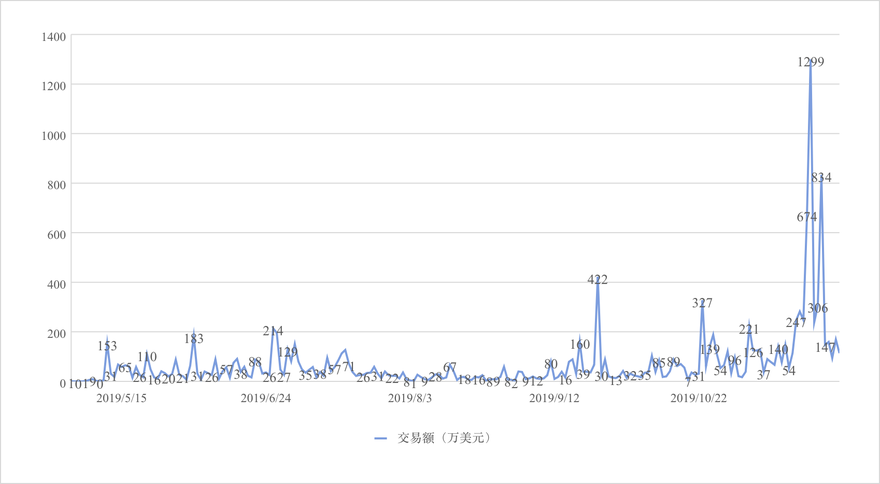

其中 dYdX 比较特别,它不仅提供抵押借贷的功能,还能让用户方便地加杠杆。  因为不少用户抵押借贷是为了加杠杆做多 ETH,在没有 dYdX 之前,用户需要先在借贷应用抵押ETH借出稳定币,然后到交易所将稳定币买成 ETH,最后再抵押到借贷应用,如此循环完成加杠杆,体验比较差。 dYdX 在借贷的基础上增加了交易功能,用户可以一次操作完成加杠杆的需求。自从今年4月份推出之后,交易量节节攀升,平均日交易额达到300万美元。  值得一提的是,在11月22日以太坊大跌行情中,日交易额首次突破1000万美元。由于加杠杆做多的用户比较多,当天被爆仓清算的仓位超过了900万美元,这个数字哪怕在中心化交易所也是不小的,可见链上杠杆交易的活跃度。 杠杆交易发挥了 DeFi 开放可组合的优势杠杆交易产品设计一般包括三大模块:借贷资金池、现货交易和爆仓清算。由于 DeFi 应用之间可以通过智能合约相互调用,完全可以基于第三方应用搭建出一个新的杠杆交易产品,比如资金池用Compound、现货交易用 Uniswap 或 eth2dai。这就大幅降低了项目方在链上实现杠杆交易的成本。 由于 DeFi 的开放性,链上资金流动效率高,这就给杠杆用户提供了低利率的借贷资金。目前 DeFi 借贷年化利率平均低于10%,OKEx 杠杆借贷是22%,火币更是高达35%,链上资金成本远远低于中心化交易所。 除了低利率之外,链上杠杆借贷还有透明安全、免 KYC 的优点。 链上杠杆交易相比于中心化交易所的不足首先是交易深度不足导致交易滑点偏大。头部交易所的交易滑点一般在0.1%以内,而链上的去中心化交易所可能会超过0.5%,相差至少几倍。 由于链上流动性比中心化交易所要差不少,为了减少穿仓(用户资产价值小于其债务)的发生,会要求较高的维持保证金率,导致用户更容易爆仓。 除了杠杆交易的自身手续费之外,在链上还要支付 gas 费,交易打包时间也比较长,这就导致链上的杠杆交易不适合高频操作,相反更适合长线交易的大户。 总结链上的杠杆交易在借贷资金成本上有明显的优势,但是受限于 DeFi 在大众市场的普及程度,要实现日交易额千万美元到亿的跨越,还有很长的路要走。

—- 编译者/作者:得岸观点 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

dYdX 日交易额超千万美元,链上杠杆交易市场能有多大?

2019-12-13 得岸观点 来源:区块链网络

LOADING...

相关阅读:

- 你知道蚂蚁IPO2.1万亿市值是靠什么资产吗?2020-10-30

- 2020创交会|成都链安:用技术捍卫区块链生态安全2020-10-30

- 报告显示,去中心化交易所存在安全漏洞2020-10-30

- 【10月26日】加密阁《全球加密社区&KOL线报聚合》2020-10-30

- 【400天之约-第12天】今天我想谈谈梦想,也聊聊人生目标怎么定?2020-10-30