来源:OKEx官博 编译:头等仓(First.VIP)

过去,衍生品一直被指责为金融危机的根源,对加密货币市场而言呢? 全球金融市场的不确定性加剧,促使越来越多的投资者出于风险抵御目的转向避险资产。除贵金属和外汇投资品外,加密资产为投资者防范通胀和地缘政治风险提供了全新的选择。而加密衍生工具(Crypto Derivatives),又为加密资产增添了全新的选项。

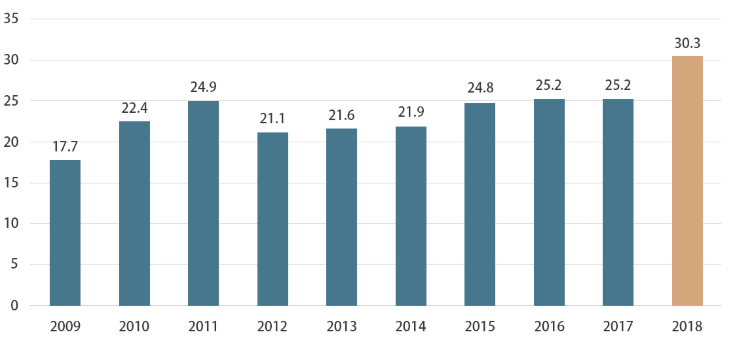

无论主流金融圈认可与否,比特币,作为加密货币市场的中坚力量,尽管在过去11年里波动率很高,但在国际金融市场上还是起到了促进价值交换的作用。加密货币的市场主体对可自由进出入的现货交易市场有着极大的需求,同时对可进行风险对冲的期货市场也有着同样的期待。因此,各大加密交易所运营商正在针对需求制定计划,以吸引全球投资者。 然而,自从一些加密交易所开始提供期货交易后,部分投资者开始将其喻为赌场,而期货则被指责是过去金融危机的根源。这就引出了一个问题:加密衍生品交易对加密货币行业来说是福是祸?是天赐之物还是盖不上的潘多拉魔盒? 历史和数据不会说谎 金融衍生产品是指其价值依赖于标的资产(Underlying Asset)价值变动的合约,传统金融衍生工具包括远期合约、期货、期权、互换等,其主要特点是“零和博弈”、高杠杆性。(来源:MBA智库) 部分投资者——暂且称之为“保守派阵营”——对金融衍生品长期以来有着很大的误解,因为它们的特性为投机提供了空间。确实,我们不能小看其中掺杂的投机因素,因为投资者可以在其中投机价格的变化,以获取巨额收益。例如,被称为“金融巨鳄”的乔治?索罗斯(George Soros)就因做空英镑以击垮英国央行而闻名。此外,在2007年次贷危机期间,一些投机取巧的华尔街投资者做空了房地产抵押贷款证券,从中大赚了一笔。 尽管这些故事可能促使许多投资者远离衍生品,但事实并非如此。据说,在古代美索不达米亚的乌鲁克,人们以泥板的形式发明了衍生品,那时人们必须在规定的日期提供食物或在寺庙里做礼拜。在罗马帝国,食品期货可以用来实施宏观经济控制。在地理大发现时代,跨国贸易频繁发生,但由于沟通障碍,商品价格的波动问题一直没有得到解决,使得商人将货物从一个国家或地区运至另一个国家或地区后,可能会遭受全额亏损。这就是为什么大宗商品远期合约是由船队创建的,以对冲价格波动的风险。18世纪后,更发达的证券交易所引入了严格制定的交易规则,以帮助机构投资者管理风险敞口。自那以来,这吸引了全球投资者更广泛地参与这个市场。 期货合约诞生的初衷在于实现即期交割和保持价格稳定。它不仅保证了商品的有序生产,而且抵消了波动和其他不利于企业灵活调整生产和营销策略的风险。根据美国期货业协会(FIA)的最新数据,2018年全球期货和期权交易量较2017年增长20.2%,达到302.8亿份合约的历史最高水平。其中期货交易量增加15.6%至171.5亿份合约,期权交易量增加26.8%至131.3亿份合约。值得注意的是,自2010年以来,2018年全球期货和期权交易量的增长是最快的。

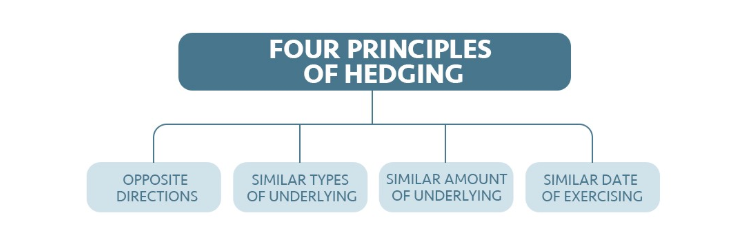

图1:2009-2018年全球期货期权交易量;单位:10亿份合约 为什么人们对衍生品的看法两极分化? 金融衍生品在控制风险、降低长期价格波动、对资产进行合理定价等方面具有自身的价值。但是,衍生品投资者需要在交易前获得足够的知识和学习先进的策略,以便更好地利用工具。 许多投机者幻想利用高杠杆的衍生品一夜暴富。然而,他们往往忘记,在夸大收益、高估投资能力和心理实力的同时,风险也被放大了。因此,衍生品交易最重要的基础是首先制定独立的策略。在下图中列出的风险对冲四大法则分别是:反向操作、标的资产类型相当、数量相当、操作日期接近。

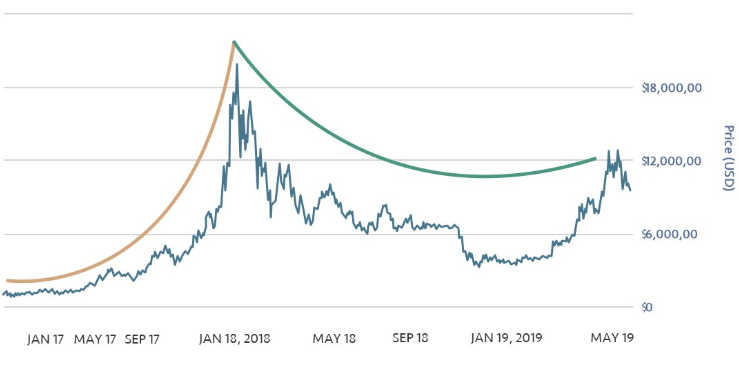

图2:风险对冲的四大法则 在这个信息时代,许多投资者故意歪曲那些“大空头”的事实,夸大自己的成功,同时隐去其中的风险。1992年,索罗斯利用他的基金建立了一个巨大的英镑空头头寸,把自己推到了悬崖的边缘,如果当时英国银行接受外国援助,他就会处于危险境地。在2007年的次贷危机期间,一些大空头在多年的观望后,终于在看涨的房地产市场上以多年积累的判断力和意志力获利。利用短期趋势的每一步都是一种押注,但局外人很少知道这一点。 从更大的角度来看,金融不稳定的症结在于资产泡沫的破裂。金融衍生品被证明是投资者和市场在关键时刻的一种纠正机制,经过无数次的尝试和错误,增强了金融业的整体稳定性。包括石油和航空在内的许多关键行业的全球运营商购买反向期权,以对冲能源价格和汇率波动对库存价值的潜在负面影响。因此,认为衍生品交易是赌博的解释是有失偏颇的。 衍生品或是加密市场的天赐之物 如今,加密资产已成为投资者的新宠,这个新兴市场正以前所未有的速度扩张。然而,问题在于,任何投资者都可能在市场的波动中遭遇损失,即使有幸成为最后的赢家。现货交易市场容易受到来自市场恐慌情绪、不确定性和怀疑(FUD)的负面消息(甚至谣言)的影响。如果加密投资者没有意识到风险管理的重要性、缺乏风险对冲工具,将很难获得长期回报。 散户和机构投资者都面临着同样的问题。2012年,比特币的波动性飙升至94%,导致保证金和现货交易商都遭受了惊人的损失。然而,即使媒体断章取义地将加密资产视为投机商品,目前为止,加密资产的长期价值也已经明显随着其价格的涨跌而浮出水面。该行业的教训是,投资者需要更多工具来抵御短期市场波动。毕竟,无论如何只有少数人能在长期内“穿越牛熊”笑到最后。 在这种背景下,短期对冲衍生品的推出备受关注。2013年6月,首个比特币期货合约推出。2017年芝加哥商品交易所(CME)推出了比特币期货,当时比特币的波动性在一年内大幅下降。

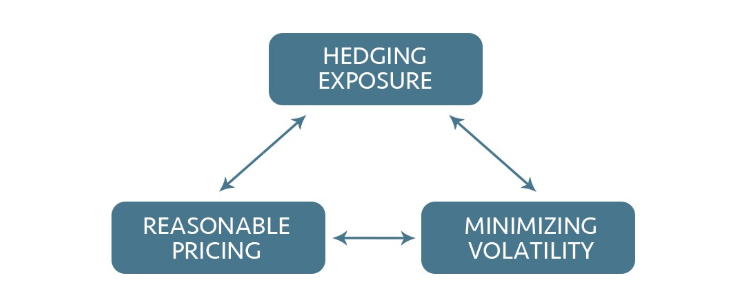

图3:CME比特币期货推出后,比特币价格走势 此外,2019年秋,洲际交易所ICE推出首个合规的比特币期货交易平台Bakkt,同期,数字资产投资银行Galaxy Digital和加密投资机构XBTO完成了该平台上的首笔大宗比特币期货交易。 作为一种高度复杂的投资工具,加密衍生工具通常由高级技术交易员进行投资。它们的主要价值是对冲风险,降低价格波动,发现资产的合理价格。

图4:加密衍生品的主要价值 随着交易量的增加,日渐成熟的加密衍生品市场显然降低了包括比特币在内的主要加密货币的波动性。机构投资者对市场的广泛参与也带来了更公平的市场环境,对加密资产行业的健康发展做出了贡献。 在过去,加密衍生工具的缺乏极大地限制了另外两类投资者,即矿工和机构投资者进入加密市场。 我们都知道,矿工需要承担大量的采矿设备和电力的费用来经营一个矿区。因此,他们只能从挖矿成本和加密货币价格之间的差额中获利。2018年底,比特币从1.7万美元左右大幅降至3000美元,直接影响了他们的生计。甚至有消息称,矿工们已经开始按重量出售采矿机器。与航空公司和石油公司一样,矿机厂商也需要一种风险对冲工具来维持业务。机构投资者和其它加密市场中介机构的情况也类似。 由于他们战略性地持有大量的客户资金和秘密资产,他们需要这样一种金融工具来部署更稳定的投资策略,充分考虑客户的利益和自己的声誉。因此,考虑到衍生品给矿商和机构投资者带来的好处,它们无疑将成为吸引新资本和推动加密市场的助推器。 加密市场的波动性远远大于传统资本市场。加密交易所亟需加强对衍生产品的风险管理,对衍生产品市场的探索仍在进行中。金融科技的意义在于让金融服务更透明、更精准、更专业,让投资者能够利用金融科技的高精准性和自动化来管理自己的资产。想要在加密货币这一新兴交易市场立足并推动其健康发展,这一理念不该被各大中介机构忘却。 原文免责声明:本材料不应作为作出投资决定的依据,也不应被解释为从事投资交易的建议。交易数字资产涉及重大风险,可能导致投资资本损失。应充分了解所涉及的风险,并考虑到个人经验水平、投资目标及在有需要时寻求独立的财务意见。 本文来源OKEx官博,谨代表原作者个人观点。头等仓(First.VIP)始终保持客观中立,为读者呈现多样化信息,以供学习交流,不构成投资建议。 —- 编译者/作者:头等仓 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

加密衍生品:是福不是祸,是祸躲不过

2019-12-19 头等仓 来源:区块链网络

LOADING...

相关阅读:

- DeFi是什么?AAX学院一文详解DeFi借贷2020-10-30

- 伊朗新加密法:矿工直接向中央银行出售比特币用作进口资金2020-10-30

- 比特币技术分析:BTC更新上升趋势为$ 15,000 Beckons2020-10-30

- 这个投资者团体正在导致比特币与股票脱钩2020-10-30

- 社会交易,加密货币和衍生品(2020年回顾)2020-10-30