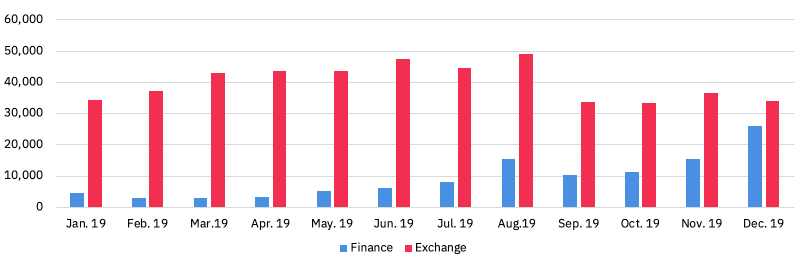

DeFi(去中心化金融)已成为以太坊最重要的领域之一,2019年有100多个项目和团队构建了应用程序和协议。有关去中心化金融(DeFi系列)的报告重点讨论了DeFi领域的最新发展和重要故事,重点是主要在以太坊上。本报告中使用的大多数数据由DApp.Review提供,该应用程序是Binance生态系统的新成员之一。 1. DeFi在以太坊中的重要性越来越高 DeFi包括交易所服务和金融应用程序,例如借贷市场,资产管理服务和支付解决方案。在2019年,以太币的价格在100-350美元之间波动,平均价格为173美元。无论价格如何,到目前为止,大多数分散式金融生态系统都是建立在以太坊上的。在2019年,金融应用程序和交换服务的用户数量之间存在显着差异。 到2019年1月,去中心化交易所的唯一身份月用户数量为34244,金融应用程序为4649。

从用户角度来看,DeFi是2019年以太坊的主要开发商。简而言之,以太坊和DeFi已经成为两头怪物,它们各自导致了开发的下一个发展。 2.探索以太坊DeFi的内部 Defi中使用了8个平台,例如Kyber,Compound,Uniswap,MakerDAO,Synthetix,dYdX,Oasis,Nuo Network,Fulcrum。特别是,Kyber是DeFi中使用最多的项目,2019年共有35,570个唯一用户。Compound是DeFi中第二受欢迎的项目,也是“金融”子类别的领导者。 2.1 USDC:DAI的宿敌 在DAI的DeFi,历来是MakerDAO协议中产生的去中心化稳定币,一直是DeFi的核心。然而,在2019年,由中心财团发行的法定抵押稳定币USD Coin(USDC)成为其敌人。 反映USDC总市值的增长,USDC在2019年的使用也稳步增长。化合物协议已提供超过3000万USDC,占价值的25%以上。截至12月31日发行的所有DAI / FALSE。 最后,铸造DAI需要可变的付款成本(持有MKR的人),而铸造的USDC则不需要多得多的费用(来自中心)。 2.2 MakerDAO受到Compound和Synthetix的多位数增长的挑战 随着DAI的供应量持续增长,Maker本身的抵押物价值也呈现出正增长。由于ETH价格相应上涨,MakerDAO中的抵押品总价值在2019年上半年有所增长。同样,它在2019年下半年下降了。

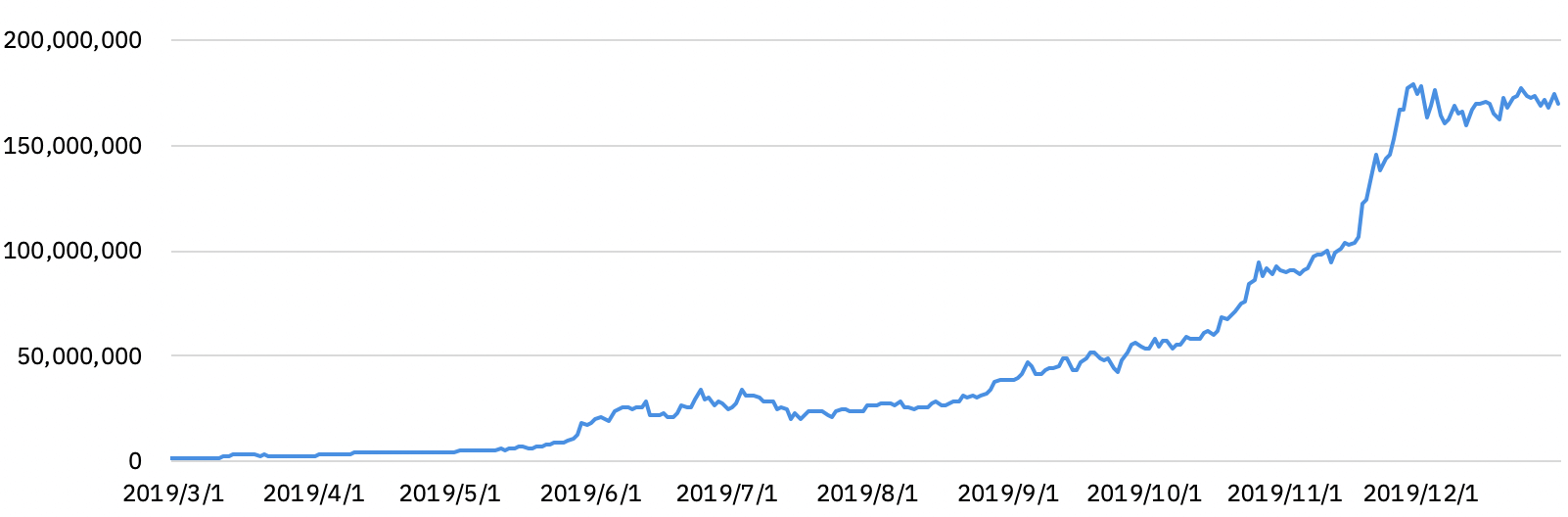

Synthetix抵押品的总价值从3月1日的160万美元升至超过1.6亿美元,这要归功于SNX价格(合成网络令牌)的迅速上涨。到目前为止,Synthesis生态系统中铸造的主要资产是sUSD(合计美元),主要由SNX令牌支持。 然而,尽管以太坊价格下跌,但其他小型DeFi平台的抵押品总价值在2019年也显着增加。例如,Fulcrum显示平台上锁定抵押品的总价值适度但稳定增长。同样,去中心化的保证金交易平台Nuo Network在前六个月的总抵押品快速增长.2.3 DeFi利率市场的高波动性和点差 DAI和USDC等稳定货币显示最高的借贷利率。保险利率方法表明ETH和其他加密货币可能会被低估。另一方面,有时针对ETH和BTC实施特定的交易策略可能比许多集中交易所便宜。但是,集中式交易所的流动性仍然比分散式交易所高。 自2019年6月以来,USDC的贷款利率一直在下降。尽管Compound与dYdX之间的价差波动较大,但dYdX USDC贷款利率再次显示出比Compound更高的波动性。 这种稳定的溢价可以用多种方法来解释。首先,稳定的收费率将在定期投票中提高,而对化合物和dYdX的兴趣始终存在并反映实时市场动态。因此,用户必须根据他们在公开贷款组中可能遇到的波动程度来评估。 此外,随着Nexus Mutual等智能合约保险平台和UMA Protocol等衍生协议的发展,用户将来可能会有更多选择来准确地为这种风险定价。但是,随着多抵押DAI(MCD)的发布方式发生变化,稳定费迅速跌至Compound和dYdX的开盘价以下。 尽管DeFi扩大了范围,但其市场规模仍然很小,因此,DeFi的利率动态在很大程度上取决于该平台的特定因素。 2.4“ 2.0去中心化交易所”的发展 在2019年,许多去中心化交易所显示每日交易量快速增长。 Kyber的交易量不断增加,锁定抵押品的总价值也迅速增长。自2019年初以来,基于0XProtocol的DEX的合并交易量有所增加.2019年,它们显示的日均总交易额为70.2万美元。 Uniswap的固定抵押物总值也达到了2800万美元,令人印象深刻。 尽管以太坊是DeFi构建者的主要平台,但非以太坊区块链开发者也致力于DeFi应用程序和协议。 3.替代DeFi(Alt-DeFi):异构但大多滞后 Alt-DeFi应用程序可在EOS,Binance Chain,比特币,Cosmos等各种区块链上运行。已经开发出解决方案来提高小额支付的比特币可扩展性。其中最突出的例子是闪电网络,它是比特币的第二层。 到目前为止,只有一家重要的交易所(Bitfinex)将闪电网络应用于比特币的存取款。另一方面,EOS也显示出市场参与者的一些担忧。 首先,EOSREX是在EOS生态系统中借贷计算资源的平台,于4月启动。自创建以来,此应用程序显示出提供给平台的资源有了显着增长。但是,由于提供的资源多于借来的资源,因此供求动态存在很大的不平衡。 此外,尽管Kyber网络在以太坊中非常受欢迎,但其团队还致力于其他以太坊上基于Ethereum的KyberSwap的一些实现: EOS:YoloSwap 同样,MakerDAO和Compound在以太坊领域的成功也导致在竞争性区块链上创建类似平台。 Acueos是Compound协议的一种实现。不幸的是,它没有像化合物那样被广泛使用。 Cosmos还拥有一个类似的项目,专注于加密货币支持的稳定币:Kava。 NEO也有类似的项目,例如MakerDAO Alchemint,其中SDUSD由抵押NEO汇总。 PEG网络还推出了MakerDAO风格的抵押贷款智能合约,允许用户使用Bancor Token存款打印USDB。此外,值得注意的是,许多传统的去中心化交易所存在于多个区块链上,例如币安链,NEO,EOS和Tron。 4. DeFi与2020年观点的悖论 尽管DeFi代表了加密货币行业的一小部分,但它是其最具活力的领域之一。活跃项目的数量(定义为每天有50个以上用户的项目)与2019年相比几乎翻了一番。但是,这个数量仍然很小,绝对数量,因为还没有到来。正在使用20个项目。同样,在加密货币领域本身,DeFi仍然很小。 4.2放样的增长 与放贷不同,放样是在协议级别进行的,用户在此级别锁定资金以保护网络,然后获得放样的奖励。我们在《赌注的上升》报告中对此进行了深入讨论。 我们还期望两家加密货币交易所提供的大型博彩服务得到合并,例如Binance,Coinbase和KuCoin的抵押服务以及专业提供商。但是,正如我们最近的机构报告所显示的那样,据大型交易员和机构投资者称,股权尚未成为加密货币行业增长的主要动力之一。 4.3以太坊的DeFi 在2020年,我们预计基于以太坊的DeFi相关趋势: 制作者的统治力终结 Maker的DSR集成 抵押不足或更少抵押的解决方案 在以太坊主网上推出DeFi衍生产品 美元绳 一站式解决方案的增长4.4扩展Alt-DeFi 关于非以太坊DeFi空间,我们期望从其他区块链的角度进行一些开发,例如: 币安链:由于BEP-3,币安链上的DeFi可能会引起加密货币参与者的关注。 EOS与以太坊将产生更大的协同作用。 NEO具有SDUSD,已在Alchemint生态系统中进行了总结,而Switcheo交换在ETH和NEO区块链上均有效。 Cosmos:Kava预计将于2020年推出,这可能标志着Cosmos的第一个分散式加密支持的稳定币的诞生。 Tezos:DeFi是在2019年9月由Tezos平台专门为新的针对生态系统赠款的RFP添加的。阿尔戈兰德(Algorand)的声明中特别提到了其对De DeFi运动的兴趣。 TomoChain也许能够看到正在开发的新项目。分散式交易所是Tron上最大的DeFi应用程序之一。 Waves:其最近的年度活动几乎完全集中在DeFi应用程序上。本体旨在在其链上开发DeFi用例。 尽管到2020年Alt-DeFi领域可能会增长,但仍有大量用户愿意使用这些服务还有待观察。

—- 原文链接:https://azcoinnews.com/defi-has-become-one-of-the-critical-growth-areas-for-ethereum.html 原文作者:Dorothy 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi已成为以太坊的关键增长领域之一

2020-01-11 wanbizu AI 来源:azcoinnews.com

LOADING...

相关阅读:

- 磊哥圈币:10月28号晚间ETH行情走势分析及策略谨慎入场2020-10-29

- 币上皇:短周期存在下探的空间大周期依旧看涨注意把握进场时机2020-10-29

- 加密分析师:五个低价项目将在下一次比特币牛市中飙升2020-10-29

- 柬埔寨中央银行启动Bakong区块链支付系统2020-10-29

- 比特币将在2020年超过巴西所有投资基金2020-10-29

资料来源:DApp评论,Binance研究。

资料来源:DApp评论,Binance研究。 资料来源:DApp评论,Binance研究。

资料来源:DApp评论,Binance研究。