假期里看了一本由Greg Zuckerman撰写的畅销书《The Man Who Solved the Market: How Jim Simons Launched the Quant Revolution》,讲述的是吉姆·西蒙斯(Jim Simons)和他的文艺复兴科技(Renaissance Technologies)及旗舰基金大奖章(Medallion Fund)的传奇故事。现年82岁的马萨诸塞州本地人Jim Simons被大家公认为量化投资之父,但是对于他,大部分的人都知之甚少。

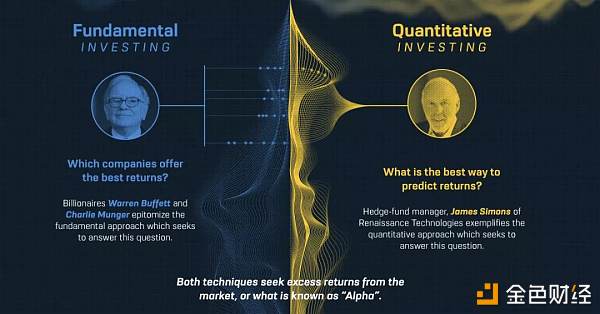

印钞机 正如《华尔街日报》去年11月《the-making-of-the-worlds-greatest-investor》所报道的那样,“今天,西蒙斯先生被认为是现代金融史上最成功的赚钱者”。不是我们耳熟能详的股神沃伦巴菲特(Warren Baffet),乔治·索罗斯(George Soros)或彼得·林奇(Peter Lynch)。也不是美国版徐翔Steven Cohen或者桥水基金的Ray Daleo。

注1:索罗斯的量子基金自2000年以来就基本不再接受投资,其后基金收益率也下降不少; 注2:巴菲特以1万美元起家,在1951-1957年间用个人资金投资获得了惊人的62%的年化回报,在1957-69年间,以合伙形式正式设立基金,获得了年化24.3%的收益,但没有收管理费及业绩提成。 注3:索罗斯量子基金及Steven Cohen的SAC对冲基金都于2000年左右关闭,Peter Lynch的麦哲伦基金持续时间更短。现存的三家长青基金除了巴菲特的伯克希尔、Jim Simons的大奖章基金还有就是桥水基金了,但Ray Daleo的纯阿尔法基金收益相比前面两者在收益率上要逊色很多。 Jim Simons的Medallion基金历年收益一览表

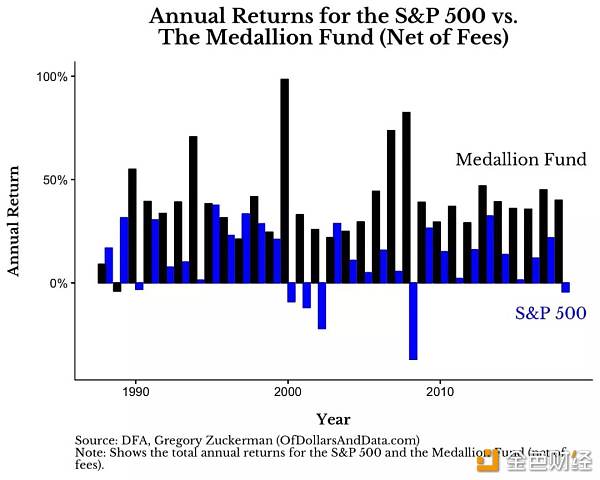

通常情况下,对冲基金收费分成是2-20(即2%的管理年费,20%的业绩提成)。但Jim Simons 和他的Medallion基金不一样,自2002年以来,基金收费标准是5-44(即5%的管理年费,44%的业绩抽成),如果以毛收益Gross return口径来计算,西蒙斯的Medallion基金的年化收益是66%+。

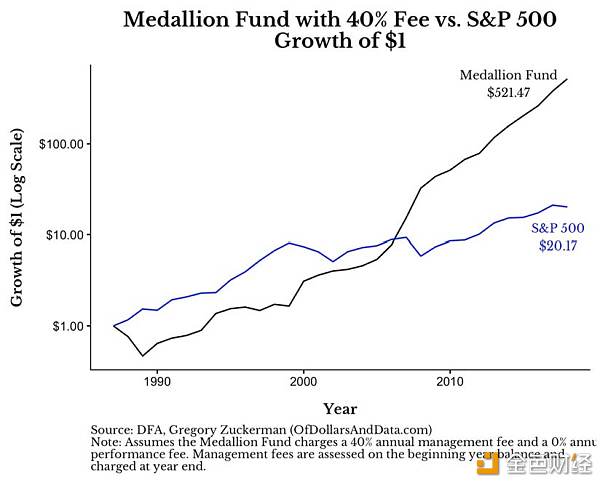

举例来说,在1988年,各投资1美元到Medallion Fund、标普500指数基金、巴菲特伯克希尔基金,到2018年:Medallion 基金回报将得到20000美元(扣除费用);投资标普500指数基金收益是20美元;投资巴菲特的伯克希尔哈撒韦将得到100美元。

Medallion Fund 收益有多稳健? 我们都知道衡量各基金的收益不仅要看其平均回报,也要看其回报的稳定性,在基金设立初期,由于金融模型的不够完善,1989年的Medallion Fund 的投资回报在扣除费用以后为负 -3.2%。但此后开始基金收益逐渐开始稳健上升,在2007年的“量化地震”收益达到了惊人的73.42%、2008年的金融危机期间的收益82.38%,以及2010年的闪崩年化收益也到了29.4%,均远远跑赢大盘。 Medallion Fund 也曾在过往30年中的3个月中出现负收益,但回撤均都不超过1%!不过,更重要的是,该基金的回报率与市场贝塔呈部分负相关(相关系数为-0.41)。例如,2008年标普500指数下跌37%,Medallion Fund 净收益82%! 自1988年以来,Medallion基金在一段时间内的夏普比率约为2,然后在90年代中期之后进行了许多改进(并将股票策略纳入了该基金,该基金以前只是期货/货币), Sharpe最多可达到4左右 (可以在Elwyn Berlekamp的网站Financial Engineering上看到)。2000年以后,他们进行了进一步的改进,将Sharpe比率提高到10或更高,这时它不再是一个非常重要的指标-容量更重要(夏普值为10或100的基金基本上是相同的) Medallion基金的交易量要占到全公开市场交易量的5%。目前的资产管理规模AUM达到680亿美金(截止到2019年6月),在过往15年里,基金规模实现了10余倍的增长。

量化之父 吉姆·西蒙斯(Jim Simons)是波士顿一家制鞋厂高管的儿子,从小对数学感兴趣,西蒙斯(Simons)在麻省理工学院(MIT)学习数学,并于1958年获得学士学位。3年后,西蒙斯从加州伯克利分校获得数学博士学位。26岁时,西蒙斯成为国家安全局的一位密码破解人员,30岁时加入石溪大学任教数学系,1974年西蒙斯和华裔数学家陈省身发表陈氏-西蒙斯定理,1978年,这位数学家离开了石溪大学(Stony Brook University),创立了自己的投资公司Monemetrics(Money+Economics)。在几个前同事和投资者的帮助下,Simons为这家初创公司筹集了400万美元,正式开始自己投资传奇生涯,1982年这家公司正式改名成Renasissance Techonologies Corporation。

Jim Simons很早于其他人就强调了数据分析的重要性。正如西蒙斯(Simons)本人曾经说过的:“如果我们有足够的数据,我知道我们可以做出预测。” 西蒙斯(Simons)仔细观察这些大数据的合集,并在这些貌似随机漫步的地方发现内在规律,Simons认为:金融价格具有确定的模式,就像天气变化一样,表面的随机性掩盖了内在可识别的趋势。 西蒙斯不是金融或投资出身,所学及从事的只是理论数学专业,但西蒙斯独辟蹊径开创了一个量化投资的伟大时代,现如今,根据Tabb Group的统计,定量投资者已经是股市的最大的投资者,控制着31%的交易,来自摩根大通的数据显示也是只有15%的交易是基本面股票交易者来贡献。 量化交易(Quantitative Trading)借助现代统计学和数学的基本方法,从庞大的历史数据中筛选出带来超额收益的多种“大概率”事件,并制定相关策略,用数量模型验证及固化这些策略,然后严格执行这些固化的策略进行投资,从而获得可以持续的、稳定且高于平均收益的超额回报。 相比巴菲特的基本面价值投资,西蒙斯曾经做过一个形象的比喻:Medallion fund像科罗拉多州的粗放型农耕,收割的大片麦穗,虽然品质良莠不齐,但整体收益不错。巴菲特的价值投资更似精细化农耕,数量不多,但每个品质都很不错。Simons关注的是“众多的、大概率的小机会”,短线套利,频繁交易。而巴菲特关注的是“精选的、大概率的大机会”,每笔投资都是一笔重注,长期价值投资,极低频交易。

在书中,西蒙斯并未透露他的量化模型的秘密,事实上,30多年来很多人试图复制Medallion的交易策略,但文艺复兴科技的所有员工在雇佣时,签订了严格的保密协议及离职竞业禁止合同,Simons说:“所有人都在学习我们,当然他们一无所获”。 来自加州的量化对冲基金Voleon Capital的John McAuliffie表示:“我对Medallion fund有诸多疑问,但最有可能的解释可能有点平庸:文艺复兴科技所做的一切,从清理数据到交易执行,都比其他人好一点”。 一直以来,西蒙斯和文艺复兴科技对外界保持着神秘的低调,目前的300位核心员工大多是一个以计算机开发、科学家的团队,西蒙斯的成功离不开他曾经得力的搭档们: Lenny Baum,石溪大学数学家,西蒙斯的第一位投资合伙人,算法大师。 James Ax,石溪大学数学家,掌管了Medallion fund并开发了第一个交易模型。 Sandor Straus,数据大师,在早期的文艺复兴科技基金起到了关键作用。 Henry Laufer,数学家,帮助西蒙斯投资风格转型为量化短线ad-hoc交易。 Elwyn Berlekamp, 加州大学伯克利计算机科学家,博弈论理论家,在Medallion的关键转折点时管理基金。 Simons在Renaissance Technologies上的成功也非一帆风顺。在筹集了最初的400万美元投资资金后,Simons和他的团队立即损失了超过100万美元。在短时间内,西蒙斯怀疑他是否真的有能力来管理这只对冲基金。这位数学家转型为投资者的对他的团队说:“有时候,觉得我是一个并不真正知道自己在做什么的人。” 尽管他陷入了自我怀疑,但损失使西蒙斯确信他可以在股市中找到规律。西蒙斯和他的团队最终从早期的错误中学习并完善了所有金融模型后,Renaissance Technologies才开始盈利。经历了失败-几乎彻底失败,才使得西蒙斯相信他的基金其实是可以取得成功。

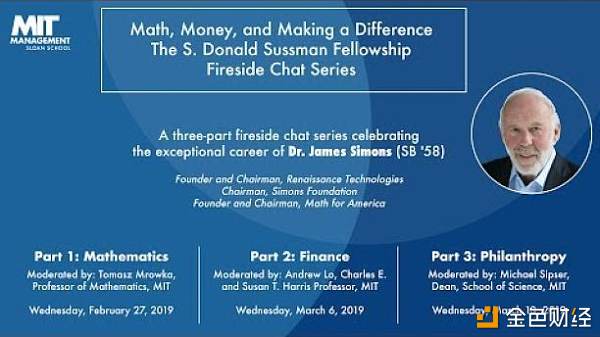

美学 在书中,西蒙斯,一直都提及并强调一个观念:谈论美,追求美。 “It’s always been aesthetically pleasing to me to think time has gone on forever” — Jim Simons 这意味着有一些的秩序和结构,它可以是在市场上,也可以是在其他地方,在科学中,事物以某种方式流动在一起,人们欣赏这种流动,事物也运行良好。 “Be Guided by Beauty…it can be the way a company runs, on the way an experiment comes out, or the way a theorem comes out, but there's a sense of beauty when something is working well, almost an aesthetic to it.” — Jim Simons 数学是美的,在西蒙斯的眼里,数学可以帮我们找到结构化证据,科学家或者数学家总能透过杂乱的世界表象,找到未曾发现的规律性、结构,甚至美,找到宇宙万物运行的自然规律。 书中也提到西蒙斯从未将自己陷入学问的世界,他喜欢几何,欣赏数学之美,同时,他对金钱保持着强烈的渴望,保持着对商业世界的好奇心,一直渴望新的冒险。 当我们谈到美时,涉及到艺术时,它可能是某种美学。但,这并不意味着我们必须懂得艺术才能成为一名优秀的投资者,在某种程度上,我们得学会欣赏一切进展顺利的事物,或许还要在实践中成为一名完美主义者,达到一种和谐的状态。 在西蒙斯眼中: 破解密码是美学的一种形式 数学证明是和谐的一种形式 和有创造力的人合作是和谐的一种形式 打破陈规,发现新事物是和谐的一种形式 66%的年收益率和230亿美元的净资产是和谐的一种形式 解决生命的起源和时间的本质是和谐的一种形式 坚韧、失败和最终的突破是和谐的一种形式 某种程度上,数学、投资、科技、艺术在美学层面是相通的,好的投资就是一种投资艺术,我想这也或许是文艺复兴科技的缘由。 西蒙斯本人很少接受公开采访,也很少公开演讲,对文艺复兴科技的投资策略及公司文化保持神秘,很少宣传,西蒙斯在2011年6月所陈述的为什么保持低调: “God gave me a tail to keep off the flies. But I'd rather have had no tail and no flies.” —Jim Simons 2019年3月西蒙斯应邀回母校MIT做了一个演讲:Dr. James Simons, S. Donald Sussman Fellowship Award Fireside Chat Series. Chat 2. March 6, 2019 Youtube上可以观看。

结语:Jim Simons无疑是一个传奇数学家和投资人,他的成功不仅仅在于创造了一个投资神话,也在于他对自然科学及商业未来的永无止境的探索和思考,正如他的自勉,“我不是世界上最快的人。我不会在奥运会或数学竞赛中取得好成绩。但是我喜欢思考。仔细思考和思考,事实证明这是一个很好的方法”。我们不会期望所有人到40岁时转行做投资。但是,我们每个人都有能力学习西蒙斯所展示的品质,独立思考,勇于改变,追求美好。

—- 编译者/作者:加密谷Live 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

最伟大的投资者JimSimons:数学投资与美

2020-02-16 加密谷Live 来源:区块链网络

- 上一篇:45期:韭菜乐园周报(2.9-2.15)

- 下一篇:区块链项目没有投资人只有赞助商

相关阅读:

- 行情分析丨美股想要带崩全场,但12岁的比特币不服气2020-10-31

- 比特币在13000美元似乎涨不动了?2020-10-31

- Coinbase推出借记卡,与PayPal开启加密货币支付大战,CZ否认币安规避美国2020-10-31

- 枯水期将至比特币挖矿难度降低2020-10-31

- 分析师揭示5种加密货币硬币那有可能在十一月价格急剧上涨2020-10-31