1、绕不开的债务

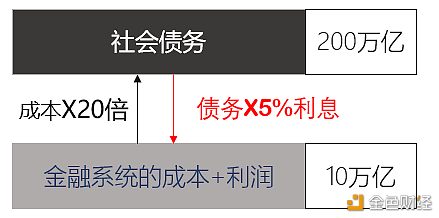

如上图, I、金融系统收入=社会债务X5%利息 II、金融系统收入=金融系统成本支出+利润 III、(金融系统成本+利润)X20倍=社会债务 IV、金融系统成本(Cost)X20倍<社会债务(Debt) 因此,社会债务至少是金融系统成本的20倍以上。 如果要解决全球性的债务危机,其关键点在于降低金融成本,这是数字货币方案的终极方向。 更进一步思考,如果新金融体系边际成本为零,那么,社会债务是否还有存在的意义? 是我们喜欢债务,还是传统条件下,金融成本不可避免? 2、社会债务与我们的关系?

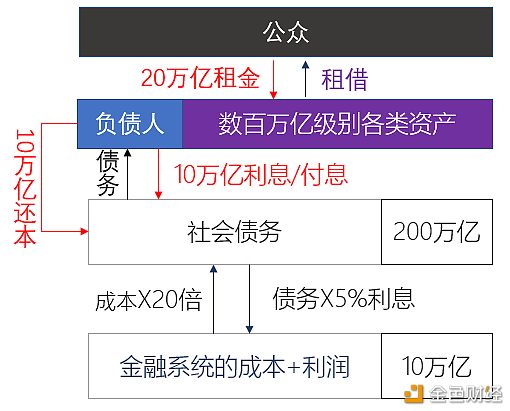

如上图;负债人贷款投资或购置资产,只有投资资产的收益率高于5%,或者购置资产的收益率高于5%,负债人才能获得收益差。有收益的事情才会有人做。因此,社会债务会通过负债人(政府、企业等)持有的社会资产进一步放大分布到社会的每个角落,分摊到每个人头上。 所以,社会债务看似是和大家没有关系的数字,实际则是大家必然承担的成本与债务。 比如,贷款1亿修路,大家因建设道路而获得1亿收入,这是上半场; 下半场是什么?负债人(政府)收费还款!要收多少?还本付息,远高于1亿。 在上面这个模型中,还的要比赚的多,这会导致结构性还不上。 即,债务危机难以避免——资本主义的金科玉律! 思考:为什么债务危机难以避免? 社会债务和金融成本对金融系统本身只是两个相互放大的数字。 但对社会而言则是实实在在存在的刚性的成本与债务。 或者说,金融系统的目的是提升利息收入,伴生结果:放大社会债务。 社会的目的是缩小社会债务,降低社会运行成本。 金融系统和社会的目的背道而驰,是资本主义内生性矛盾之源。 内生性矛盾是无法化解的。 3、新旧金融争夺的关键点 旧金融:债务=货币 案例:中石油贷款10亿开发油田,形成的是10亿债务和油田资产。 新金融:Token=所有权(含使用权)=股权的数字量化 案例:孙正义投资马云2000万美元,形成的是若干亿阿里的股权。 传统企业大部分采取的是借贷模式;而新兴企业大部分采取的是风投持股的模式。 前者必然会产生债权与债务;而后者则不会产生债务。 从某种程度上看,新金融本质是对二战后,风投持股与创新者共担风险机制的再造或延伸。 历史经验表明:过去30年,所有成功的创新企业几乎全部源自风险投资机制,而非源自银行贷款模式。 从这个意义上讲:新金融并非空虚来风! 新旧金融争夺的关键点,Token的抵押物应该是什么? 传统金融理所当然的认为必须是债务;新金融则认为应该是所有权和使用权。 如果采用新金融逻辑,会产生什么样的结果? 我们看4个假设模型: A、基础模型 常识:40万可以建设一套预制乡村别墅,价值100万。 如果按照所有权数字量化的逻辑:100万价值上链可以创生100万Token。 40万Token给出资人,出资人可以自由用Token去别墅休闲度假,Token会继续转化为农民收入。 60万Token给农民,农民会获得60万Token和40万人民币劳动所得。 在这个新模型中,农民实际付出40万的劳动,却获得100万收入,且没有失去别墅和土地的实际控股权。

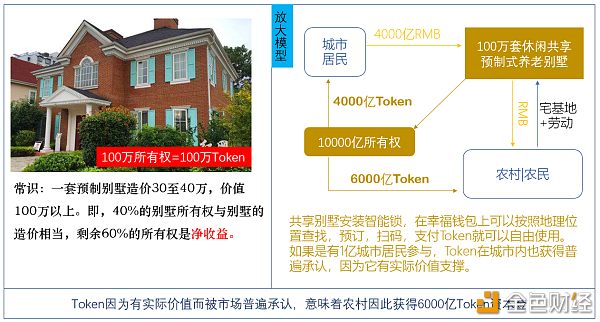

B、放大模型

如果把这个模型放大,1亿城市居民,每人出资4000元,总量4000亿,建设100万套共享使用的休闲别墅。 (共享休闲别墅安装智能锁,出资人用智能手机可以轻松找到离自己最近的闲置别墅,预订、到达、扫码扣token,入驻使用,像自己家一样自由。) 城市居民获得4000亿Token,农民获得4000亿人民币收入、100万套别墅的控制权和收益权。 农村(集体)获得6000亿Token的乡村产业振兴投资基金。Token等于1套别墅的百万分之一,具有实际价值。 城市居民广泛参与,城乡会自然接受这种具有实际价值的Token的支付。 农村获得的6000亿(Token)资金实际与传统货币并无差别。 C、Token再投资模型

农村(集体)把6000亿Token投向智能教育,平台按照标准算法分配给教师和平台各50%的Token。 第一个50%会调动教师把最好的教学内容搬到智能教育平台之上,形成超级动态教学师资力量。 第二个50%再投资,建设75万套共享养老别墅,会新生7500亿价值,对应再产生7500亿Token。 请注意,这会产生一个质变:信息对称,利润直接超过投资。投资款可以按需供给,创新需要多少投资款,就可以供给多少投资款。 并且不会产生1分钱债务。资本不再稀缺,且可以精准的投向消费者的真实需求。意味着传统金融会失去客户来源。 D、假设央行按照所有权逻辑创造数字货币的模型

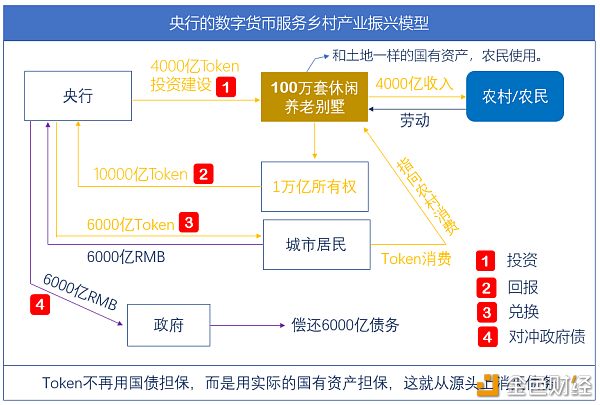

如上图,假设央行按照新金融的逻辑发行Token投资,会直接产生增值,增值部分可以直接对冲政府遗留债务,同步传统系统内的货币也会减少,减少的金额与债务减少的金额相同。请注意,这个假设模型需要在一个统一的网络内完成,它能够让建设者、土地提供方和消费者提前协商与竞标,确定别墅是什么样的、别墅周边的环境、别墅使用的价格、别墅内部的环境、别墅由谁维护、谁负责安装智能锁、谁负责开发共享休闲别墅使用的软件平台等等,这些问题获得解决后,消费者才能计算是否划算,觉得划算的消费者才会和系统兑换Token......整个过程实际都是在解决信息不对称的问题,解决信息不对称降低的成本,才是增值部分。如果按照传统金融逻辑,数字货币依靠,相互封闭的商业银行网络,只提供金融功能,最后,问题还要跑到线下,线下的成本依然不可控,这个增值就不能产生。因此,新金融的创新不仅要发生在金融框架内部,更需要延展至多样性服务。如果没有多样性服务,意味着依然没有解决信息不对称,没有解决信息不对称,意味着无论你的技术多高明,都可能是摆设。

如上图:现在很多创新者执着的盯着金融本身的功能范围之内,即黄色部分。 但真正的新金融的重点应该是不被重视的白色部分——对接供求,解决信息不对称,降低成本,内生增加值。 假设央行在微信功能基础之上,再开发出新资源对接模块,再开发出新招标模块,再开发出.........是不是全民都会使用央行的新APP,寻找机会+安全。 是不是国内强大的生产能力和乡村的资源与劳动力可以在这个新APP内直接对接? 内需激活,是不是外部需求会变得无关痛痒? 为什么这种改变并未发生呢? 答案是整个社会的认知仍然停留在黄色区域——金融认为自己就是金融,社交认为自己就是社交...... 因此,问题的关键是社会认知水平,只有社会认知水平提升,才能超越意识形态形成的桎梏。 要提升社会认知水平,我们需要从白色部分出发,从非顽固地带出发....... 先建设全民控股的公共网络(链接人),白色部分搭建完成,黄色部分会自然在其中。 4、我们需要一些极限思维 1)、如果没有金融系统,我们如何进行交换? 2)、如果没有美元这个锚,我们如何锚定物价?能不能分别锚定到电力、小麦、玉米、西红柿、钢材、有色.....等不同商品之上?如果大部分商品价格与Token完成锚定,还会有通货膨胀吗? 3)、如果让你自由选择,你是选:债务=货币的模式,还是选择:所有权=Token的模式? 4)、如果已经完成全民控股公共网络,实现以上的模型会有难度吗? 5)、如果所有领域都实现智能化,唯一让经济可以运行的方式是什么?是不是分红取代工资? 6)、如果金融率先实现智能化,是不是应该让金融从业者率先享受分红取代工资的智能化福利? 7)、智能化的要求:分红取代工资。分红取代工资是不是不劳而获?不劳而获还会有现在的算计和矛盾吗? 8)、消除矛盾的手段是什么?谁先被替代,谁先享受智能化福利(分红取代工资)。 9)、现在的问题是什么?大家嘴上不说,心里想颠覆别人。这种竞争(甚至是斗争的)思维与智能化的要求背道而驰。 10)、如果有充足的资金(生产能力),我们是否可以按照北欧方式建设新农村?如果新农村各种产业与机会比现在的城市还多?消费还旺盛,现在城市的问题还会存在吗? —- 编译者/作者:小酷 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

高金波:漫谈数字货币

2020-03-14 小酷 来源:区块链网络

LOADING...

相关阅读:

- 顶级加密货币基金经理解释了Uniswap(UNI)的牛市案例2020-10-31

- bitFlyer推出区块链房屋租赁2020-10-31

- Bitcoin.com交易所在Cryptopia救援小组中扮演重要角色2020-10-31

- 伊朗将允许矿工向央行出售比特币等加密货币?2020-10-31

- CIBS项目评级(A)——去中心化金融的基本架构DeFi的开放性趋势2020-10-31