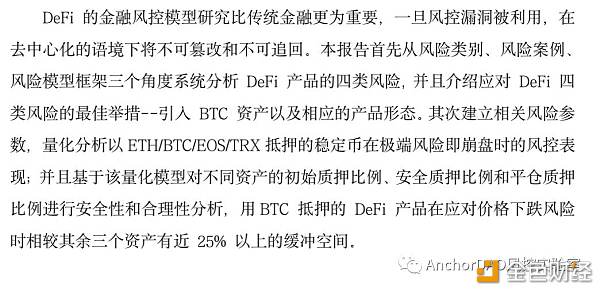

报告完成于暴跌前夕,笔者从风险类别、风险案例、 风险模型框架三个角度系统分析了 DeFi 产品的四类风险,在建模过程中也模拟了连续两次“崩盘”的极端情况。 孰能料到刚过两日比特币和以太坊便发生了这百分之一的概率事件,而连续三次“崩盘”?又何尝无此可能。

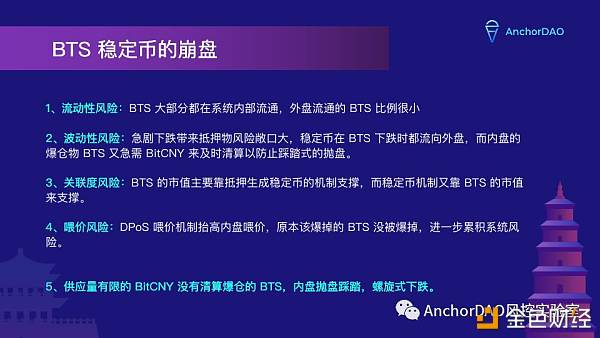

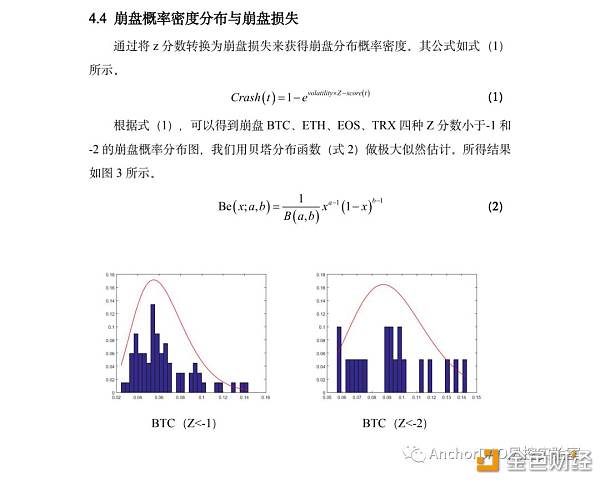

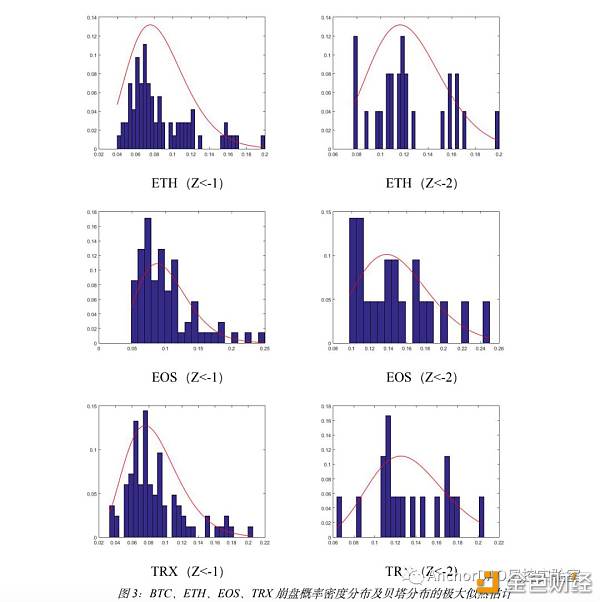

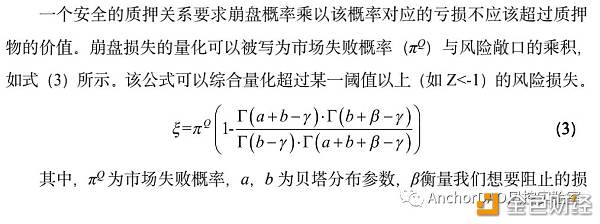

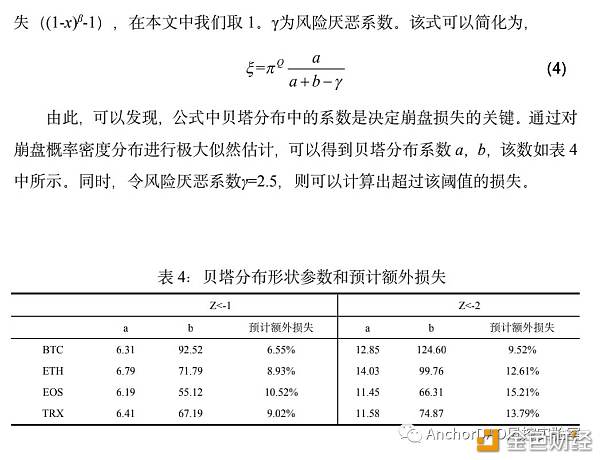

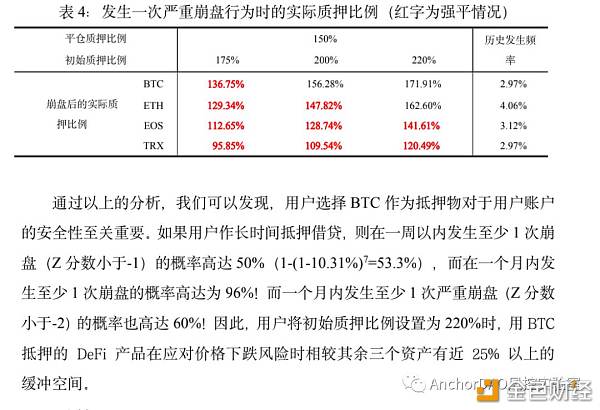

崩盘概率密度分布与崩盘损失 建立风险框架的意义便在于应对极端情况甚至是0概率事件,不至于风暴来临时,DeFi 系统毫无准备。经过这次冲击,连环爆仓、预言机延迟、清算漏洞、网络拥堵、交易平台拥堵等系列事件极大的伤害了用户对 DeFi?的信任 -- 一个历经两年多时间以及数亿资金所建设的信任体系。 当看到 MakerDAO 稳定币系统因清算漏洞,导致用户以 0 成本获得 550 万美金的 ETH 从而加重市场抛压时,便想起了 BTS 稳定币崩盘时的壮烈,依然记忆犹新。

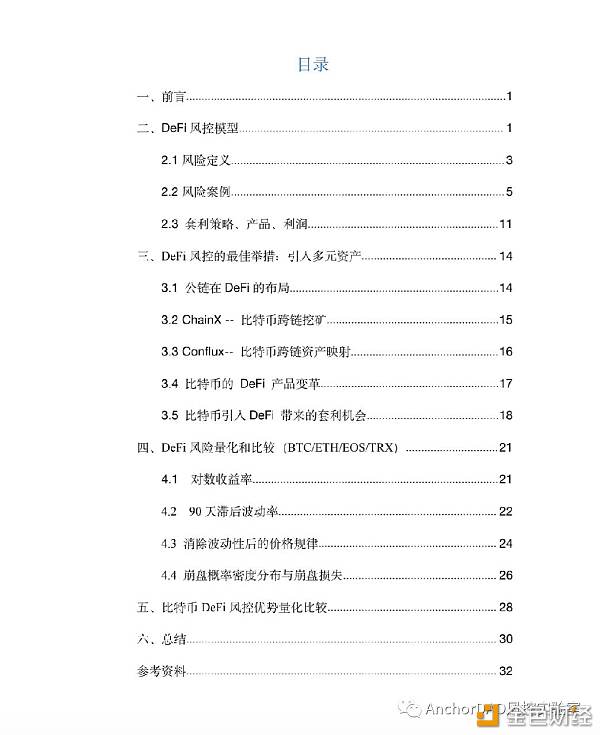

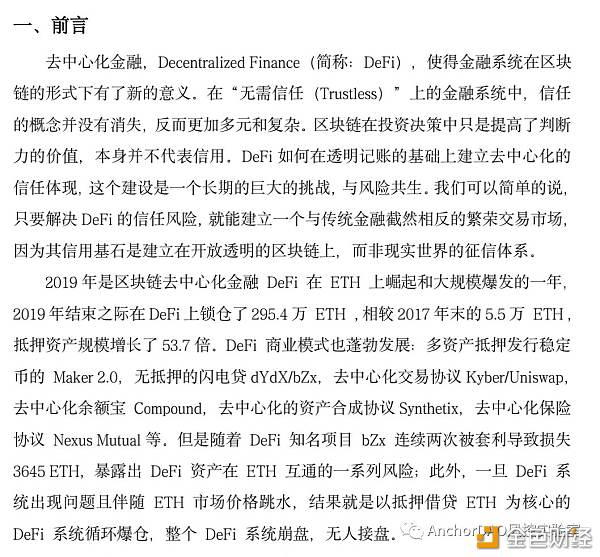

BTS 稳定币崩盘 幸运的是,崩盘引发的系统性风险终究没造成毁灭性的影响, 可 DeFi 这个本小利薄风险大的生意还有未来吗?笔者依旧相信 DeFi 的可能性,正如在报告前言中所说: DeFi 如何在透明记账的基础上建立去中心化的信任体系,这个建设是一个长期的巨大的挑战,与风险共生。我们可以简单的说,只要解决DeFi的信任风险,就能建立一个与传统金融截然相反的繁荣交易市场。 祸兮福之所倚,这次试炼使我们重新审视?BTS 的历史教训,重新思考预言机的机制、中心化和去中心化的平衡、区块链内在的技术瓶颈和突破( ETH、EOS平台均受限于容量问题),以及建立和迭代更严格的风险框架。 本文分享报告中部分内容:前言、总结、崩盘概率密度分布和崩盘损失、比特币 DeFi 风控优势量化比较。

—- 编译者/作者:AnchorDAO风控实验室 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi产品和风控模型报告

2020-03-15 AnchorDAO风控实验室 来源:区块链网络

- 上一篇:低位震荡反弹走势是否有望?

- 下一篇:吉斯谈币3.15日午间行情分析

相关阅读:

- 存储挖矿的未来有什么发展前景和机会?2020-10-30

- LFAC公链起源之地百强社区领衔2020-10-30

- 从头回顾IPFS/Filecoin的发展进程2020-10-30

- 牧牛区块链解说海派战法之如何锻炼自己的炒币心态(二)2020-10-30

- YFIN火爆了YFI与DeFi圈,YFIN上线Uniswap,ZT交易所2020-10-30