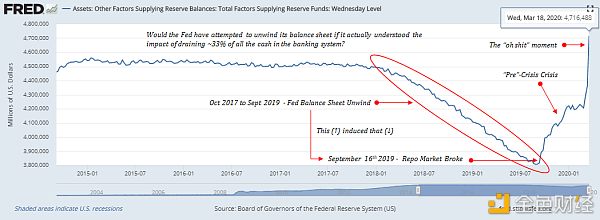

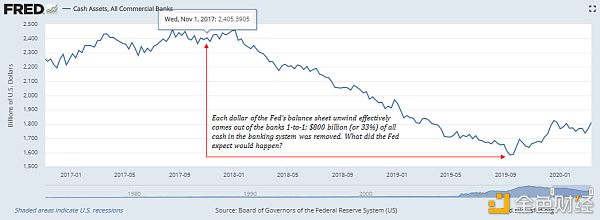

自比特币 2009 年诞生以来,一切都变了。比特币是完全自愿的,它不受任何人的控制,它给所有人提供了一种可以存储和转移价值的能力,承载这一价值的货币不会被操控。比特币或许不是人权、自由和追求幸福的同义词, 但对于选择把比特币作为一条更好的路径的人而言,它是一项根本的、不可剥夺的权利。 尽管人们基于不同的理由看重比特币,但它始终吸引着那些看好这种强大工具所赋予的自由的人士,尤其是在一个充满着永无止境的经济灾难的世界。 这个世界究竟怎么了? 随着全球金融体系的脆弱性和不稳定性日趋明显,各国央行首脑和政界人士竞相为频频报警的经济提供更多刺激。我们不要忘记,金融体系的不稳定不是刚刚浮现,而是多次出现。现在再次浮现的结构性问题与 2008 年金融危机时存在的问题其实是相同的。 在这次石油战和全球疫情之前,回购融资(repo funding)市场在 2019 年 9 月出现过断裂。危机不是什么神秘预言,而是早已出现在回购融资市场。即便不是近期事件的加速推动,全球金融体系也可能因为其它偶然的「不可抗力」而引爆其表面繁华下的层层危险:一个高度杠杆化的金融系统在任何重大压力下都会一溃千里。

其实在全球因疫情而锁国(由政府加剧的恐慌)之前,美联储已经向回购市场提供了大约 5000 亿美元的紧急资金。现在这些举措成了火上浇油。 让人震惊的不只是资金规模,它还清楚地表明,在渐进主义的曲折措施之后,情况正在失控。 在美国股市最初的暴跌后,美联储紧急降息 50 个基点;股市再次暴跌,美联储又紧急宣布向回购市场渐进投入 1.5 万亿美元短期资金(1-3 个月)。股市再次暴跌,三天后美联储正式宣布 7000 亿美元的量化宽松计划,直接购买 5000 亿美元的美国国债和 2000 亿美元? MBS (住房抵押贷款支持证券)。与此同时,短期利率下调了 100 个基点(一路奔向 0 利率)。

然而,股市还是暴跌,信用市场乱套,美联储随后作出「不惜一切代价」的回应,宣布无限量的量化宽松措施。 美联储前所未有的最激进三项措施在短短 10 天内出台。最新的行动更是史无前例:美联储将开始在二级市场购买公司债券,还将参与公司信用融资的一级发行。并将 MBS 的购买范围扩大到商业性 MBS (商业地产类)。另外,美联储还建立了一个便利工具来发行 ABS (资产支持证券),以购买学生贷款、汽车贷款、信用卡贷款等。 所有这一切都没有标明数目,只是一个不惜一切代价的承诺。如果它不那么郑重其事,事情就好玩了,但真正的问题是,如果美联储能掌控局势,那它为什么如此倒行逆施呢?如果它了解问题的严重程度,为什么在十天之内计划变动如此剧烈? 无止境的量化宽松是福是祸? 先不要操心后事如何,这已经说明美联储控制不住局面了。为什么要宣布 7,000 亿美元的量化宽松计划,如果它已预料到这一招没用?这是一个经典的猜测和检验(guess and check)游戏,只不过这一次的后果永远无法检验了(只有即时的市场反应)。 关键问题是,经济危在旦夕。

明尼阿波利斯联储主席 Neel Kashkari 于 2020 年? 3 月 22 日在 CBS 电视台《60 分钟》节目

美联储前主席伯南克于 2009 年 3 月 15 日在《60 分钟》

毫无疑问,美联储向回购市场提供的 1.5 万亿美元将被转换为正式的量化宽松计划中的增量,而一系列数量未知的操作,保守估计将超过 4 万亿美元,当一切落实之后。通过短期融资,美联储无法扑灭流动性危机的大火,它别无选择,只能通过把信贷系统的更大一部分货币化来应对危机,因为这一次的问题比 2018 年更严重。 此外,虽然尚未通过,但美国国会正在制定一项 2 万亿美元的刺激计划,以应对全球疫情的冲击。 在市场已经遭遇流动性危机时,银行体系手头变不出现金来为联邦政府赤字的大规模扩张提供资金。毕竟,流动性危机已经展开,因此,美联储被迫通过不断扩大的量化宽松计划为所有财政对策提供资金。这是银行获得资助此类财政刺激措施所需资金的唯一途径。所有道路都通往美联储和无止境的量化宽松。 这就是新常态,不可持续的新常态。这也不是我们必须接受的现实。其实有更好的办法。 信贷扩张才是目前金融系统的最终风险 当世界在恐惧和慌张中东张西望时,似乎别无选择。不清楚什么时候开始,很多人将政府(而不是自由市场)的角色定位于与全球疫情作斗争,但这就是许多人似乎强烈要求的世界。问题出在人们没有抓住问题的根本。 人们误判了全球疫情的后果,并错误地认为,唯一的希望是让中央银行和政府凭空创造资金来分配。可以预见,这个想法并不理性。即便经济有几个月完全停顿,也没有理由说世界会陷入全球萧条的边缘。其实,这是天生脆弱的金融系统的结果,这个金融系统依赖于永久的信贷扩张才能维持自身所需,没有这种扩张,就会崩溃。 其实,全球金融体系本身的脆弱性,才是问题的根源,而不是全球疫情。别再上当了。这不是疫情引发的金融系统失灵。这是百分百会发生的事情,无论是否有疫情。如果不是因为严重依赖信贷和不可持续的高杠杆,人们怎么可能一觉醒来,在一切正常时发现标普 500 期指又一次熔断了。 而且,经济体对信贷和极高系统性杠杆的依赖,既不是资本主义也不是自由市场的内置功能,这一市场设置是各国央行的一个职能。这种不稳定不是设计使然,而是市场结构造成的。 过去四十年在应对每次经济放缓(或危机)时,各国央行(包括美联储)的反应都是增加货币供应量和降息,这样就可以维持现有债务水平,且可以创造更多的信用。当这个金融体系每次试图去杠杆时,央行就会通过货币刺激来防止,最后让这个难题一拖再拖,让数十年的经济失衡在信贷系统中不断累积。 这是金融系统固有脆弱性的根本原因。这就是为什么每次经济危机浮出水面时,央行的货币应对措施都必须更大更极端。 失衡越来越严重,也就需要越来越大的船只救援。

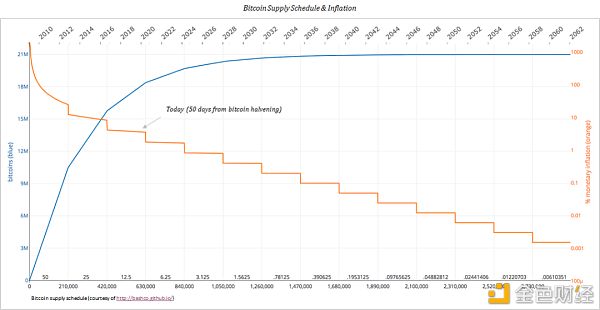

如何摆脱这种疯狂? 这样一来,整个系统就被一步步推到同一暗礁。这个金融系统的最终风险(基础货币的稳定性)越来越大。每个人都无意识地被迫参与这个惊心动魄的旅程,但是对于那些关注游戏本质的人来说,比特币正逐渐成为摆脱这种疯狂的一条最清晰的途径。 简化到最小公分母,量化宽松其实就是货币储蓄的强制缩水(或贬值)。它扭曲了经济体内的所有定价机制,其预期目标是信贷的扩展。 当历史书写到这一前比特币时代时,人们认为,如果无法理解扭曲的全球定价机制的后果,也就无法发现现代中央银行理论中所有其他严重缺陷的预设。你无处可逃。只能寄望于管控这些后果。当「别踩到我」 (don’t-tread-on-me)与「有胆过来拿」(come-and-take-it)的精神碰撞在一起时,全世界各行各业热爱自由的美国人开始说:「我受够了。」 必须有一种更好的办法,因为总会有办法的。 这就是希望和人类创造力的本质。人们不愿意将新常态当作既成事实。如果量化宽松可以简化为货币储蓄的缩水;那么,比特币可以简化为将价值转换为一种不能被操纵的货币形式的自由。 哈耶克在《通往奴役之路》中最恰当地描述过货币的功能:「更真实的说,货币是人类发明的最伟大的自由工具之一。」正如他进一步解释的那样,货币最终为人们提供了比原本想象的更大的选择范围。具体实现方式是:通过其价格机制来传递知识。 所谓的价格机制,即单个最重要的市场信号(汇总)促进了经济协调和资源分配。但是,随着单一货币媒介所提供的自由受到损害,人类的创造性无疑会找到一种迂回方法,并催生出一个能更有效发挥相同作用的全新创造物。这就是比特币,且没有回头路了。魔盒已经打开,知识的扩散自然呈指数级增长。 比特币目前还不是避风港,而是反脆弱的竞争者 比特币的承诺,是一个更稳定的货币体系。但并不承诺在任一天其价格是多少;它提供的唯一保证是,供应量不会受到某个中央银行(或任何人)的操控或系统性注水。 关于比特币是不是「避风港」,以及近期的疑问,比特币为何与更宽泛的(崩盘)金融市场相关,一直没有答案。 一个简单的现实是,比特币不是避风港,至少不是主流人群定义的避风港。它的普及范围仍然不够广泛,也就不可能成为一个避风港。它仍在萌芽期,且我们完全可以预见,在全球去杠杆事件发生时,作为流动资产的比特币将与其他所有资产一起被抛售。 然而,依然正确的一点是,与天生脆弱的金融体系比,比特币是反脆弱的竞争者。 在《反脆弱》(Antifragility)一书中, 作者塔勒布(Nassim Taleb)不仅将反脆弱描述为坚固或韧性,而且是脆弱的反面。反脆弱系统实际上可以从波动性中获得力量和养料。 比特币最近的波动可能仅仅是个开始,但它真正代表的,是不被打断、不会停步的价格发现。比特币没有熔断,也没有政府救助。每个参与者都肩负最大责任,这是一个没有道德风险的市场。当尘埃落定时,不能杀死比特币的只会让它变得更强大。 诚哉斯言。没有任何中央协调,比特币在荒野中生存和繁荣。它不是避难所,而是自由的土地和勇敢者的家园。当它幸存下来,全球流通总数仍然只有 2100 万枚,它的幸存会巩固其在世界上的地位。 随着每一次货币刺激注入到传统金融系统中,比特币的核心价值功能在更多人眼中会变得更明显和直观。这不是偶然事件,而是因为比特币提供的鲜明对比。即使价格波动很大,比特币也为一个更稳定的货币体系奠定了基础。 由于比特币的供应无法被操纵,因此其价格和信贷供应同样且永远无法被操纵。两者都将由市场确定。结果,比特币的信用体系的规模将永远无法维持原本不可持续的失衡。除了其供应量固定的特质外,这也是实际应用中它与传统金融体系的区别所在。 (由中央银行引发的)信贷制度累积的持续失衡是当今全球经济脆弱性的内在根源。在一个以无法被操纵的货币为基础建立的市场中,一旦出现失衡,经济力量自然会纠正它,从而避免困扰传统金融系统的系统性和全面信贷风险。 比特币不会允许失衡现象在表层下累积来损害未来,其无法被操控的供应总量将充当监管者的角色,火灾一旦发生就会被扑灭。该系统中的脆弱个体将被牺牲,而整个系统由于该功能而变得更加反脆弱。

比特币价格走势,来源:Coinbase Pro Exchange,间隔 6 个小时 对普通投资者而言,Facebook 的 Libra 让比特币变得更加直观。对其他人来说,是委内瑞拉的恶性通货膨胀让人比特币更直观。现在对许多人来说,金融危机和量化宽松将成为不断发生的生活现实。无论美联储及其全球同行的宝囊里有多少量化宽松工具,对于意识到危机来临而又不愿袖手旁观的人而言,比特币将不可避免地成为一个战斗号角。这不仅是集体抗命,这也是对自我保护必要性的个人认知。 对于大多数人来说,常识和生存本能会在某个时点自然引导其行为。每个人会有接触比特币的不同路径,但归根结底,比特币是一种维护某种形式自由的手段,否则这种自由就会受到损害或侵犯。 不管是政府试图禁止它,还是被错误的归咎为传统系统失败的根源,请牢记,比特币代表的简单性——它只不过是一种个人自由,一种将现实世界的价值转换为一种无法被操纵的货币形式的自由。 它是一种最基本、最根基性的自由,但却是必须获得的一种自由。因此,我想向全世界所有美国人说,保持谦虚、屯币并坚守该死的阵地。不惜一切代价。 撰文:Parker Lewis,Unchained Capital 业务拓展负责人 编译:Perry Wang —- 编译者/作者:链闻ChainNews 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

世界在放水比特币是对抗信贷扩张持续失衡的武器

2020-04-02 链闻ChainNews 来源:区块链网络

- 上一篇:强力拉升未必连续 用时间做确认

- 下一篇:美国MSB数字货币交易所牌照申请介绍

LOADING...

相关阅读:

- 10月31日今日重点资讯历史上的今天2008年的今天比特币白皮书正式发布2020-10-31

- 如何投资数字货币?来ZT交易平台带你上车2020-10-31

- 比特币趋势背离美股或同步调整回补周线多头缺口直接上9万逼近10万大2020-10-31

- 《币圈笔记》第888期:万般带不走2020-10-31

- 习近平:积极参与数字货币、数字税等国际规则制定,塑造新的竞争优2020-10-31