今天带来的是一篇关于Defi的活动笔记,来自Conflux项目对去中心化金融的观察 笔记的最后,行走也会就Defi谈一点自己的观点。以下,Enjoy Conflux 绿王:

先介绍下Conflux的吉祥物,烤仔。它是一只河狸,河狸是除人以外所有动物中智商最高的,它会使用工具,会筑坝。大家可以去Conflux上看烤仔的漫画故事。 我本人是负责Conflux中文的市场和社区运营工作。 Conflux是一条国产公链,TPS达到3000-6000,是世界范围内POW公链里最快的。基本也达到了物理的极限,以后如果出现更快的应该也不太可能。 主持人 米林财经娜娜,以下简称主持人: 首先,我简单介绍一下DEFI的基本背景。 DeFi是2019年区块链行业最热门的话题之一,从稳定币到去中心化交易所、网络借贷平台、保险平台、去中心化钱包都属于DeFi的范畴。 在加密数字货币的世界里,DeFi就是这个世界的去中心化金融系统。与传统金融相比,去中心化金融用智能合约去除金融中介,降低交易成本。 但目前Defi主要搭建在以太坊网络,受限于以太坊1.0的性能,也出现过安全漏洞、需要支付较高的维护成本,以及还会受到t行情的不稳定影响,这些都让DeFi饱受争议。 加之前段时间,全球金融市场恐慌性抛售,极端暴跌的行情,让DeFi经历了一场大考。以ETH为抵押的各个 DeFi 平台的清仓清算机制一度崩溃,很多抵押ETH的资产会被强制清算,造成以太坊网络拥堵,清算延迟、交易成本剧增等问题。 那目前以太坊价格企稳,市场冷静,大家也积极的反思总结,本次暴跌对于Defi生态的影响,出现的问题大家也在想解决方案。 问题一:以太坊币价暴跌,为何会冲击到DeFi生态?面对此次DeFi平台如MakerDAO上出现的价格预言机堵塞失效,借款人的抵押被大量清算的问题,我们该如何抵御系统性风险? 绿王:最近我们也在不同社区做了多场关于Defi的AMA,其实几周前以太坊暴跌导致的清算问题,不仅MarkerDao这一家存在,多个Defi项目都面临清算问题。最近MarkerDao也在采用拍卖MKR(MarkerDao项目代币)的方式弥补清算造成的损失。 但暴跌引起的抵押清算本身是个很正常的情况,也是机制设计的一部分。各家defi借贷平台本身就有清算机制。清算人可以利用清算机制低价拍到抵押物资产。 一般来说,低于某个比例的抵押率后,就会触发清算。比如MAkerdao的清算抵押率是150%。根据 MakerDAO 的系统设置,被清算的抵押物相比市场价存在折扣,因此能够吸引清算人参与其中。 参与拍卖的清算人持续叫价,起拍价为 0 DAI,最终获胜者至少可以获得 3% 的折扣。而实际情况里,往往抵押物的最终清算价差会大于 3%,清算人的获益会更高。比如几周前的极端行情之下,eth暴跌触发清算,再加上拥堵的eth网络,种种因素叠加最终导致makerdao出现了一笔以0dai拍到价值500万美元的抵押物的情况。 0dai出价成功问题在两方面:1、无论是单抵押SAI还是多抵押DAI,其一揽子抵押物(ETH,BAT等)都属于价格波动大的高风险抵押物。 而DAI也不像USDT、USDC是与美金锚定的,一旦发生暴跌,不仅抵押物会被强平。而且抵押物强平会让失去根基的DAI也会变得岌岌可危。当前MakerDAO的做法是引入USDC进入抵押池,我个人是认同这一做法的。 2、拍卖时间过短,网络堵塞。

这点说明公链的性能对DeFi影响还是蛮大的。效率太低,转账手续费太高。因此Defi更多的问题现在应该公链来背这个锅。也说明像Conflux这样既安全,又具备高tps的公链,未来一定有竞争力。 而因为没有熔断机制且未设置最低价格,造成0成本成交ETH,继而导致500万美金坏账是另一个问题。这个属于抵押物处置机制问题,现在MakerDAO也有相关提案和措施去修正了。 主持人:问题二,目前来看,Defi受到以太坊的性能和波动的价格影响较大。 是否有更合适的资产作为抵押资产?比如将现实世界的资产,或多元资产引入?除此以外,Defi还有哪些瓶颈?如何看待DeFi平台频繁出现的黑客攻击或盗币问题? 绿王:引入现实世界的资产肯定是好事。但是这其中涉及到确权、估价、清算等一系列的问题。 即使是在传统互联网,在p2p借贷中,也是存在这些问题的。如果想真正引入现实资产的话还需要很长的路要走。

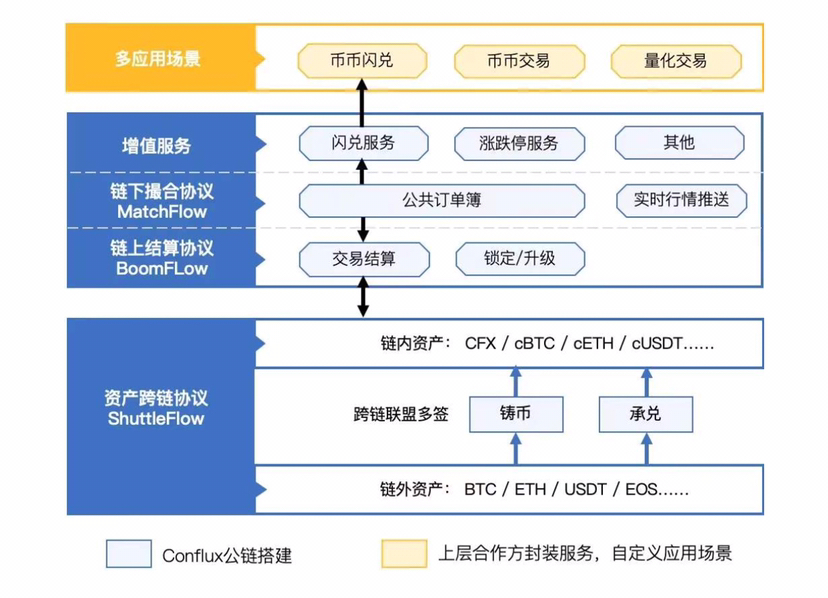

黑客攻击和盗币的问题,这个其实也很正常。现实生活中也不乏抢银行、撬atm的人,一个道理。这些行为虽然出发点是值得谴责的,但确实从客观上是促使defi产品不断修补漏洞,完善各种机制的。 从逻辑上而言,越大资产体量的defi产品是越安全的。因为越大的池子盯着的黑客会越多,而它又没有被盗,则说明它的安全性更完善。 主持人:借贷与交易场景中都需要BTC、ETH等不同资产实现便捷流转,即需要实现链与链之间的互通,但当前的跨链技术并不成熟,看到Conflux也提出了跨链资产的解决方案。 问题三:可否举例给我们介绍一下跨链的解决方案?它与波卡又有何异同? 绿王:跨链原子交换是通过哈希时间锁定合约执行,交易方必须在规定时间内完成交易并提供交易私钥。这种交易方式虽然安全,但是需要交易双方同时在线,确认时间耗费较长,对普通的小额交易不够友好。 跨链原子映射是将一条链的资产锁定,同时 1:1 铸造等量资产到另外一条链上,实现在另外一条链上资产之间的快速撮合。以 BTC 为例,目前以太坊上已有多家发行方用此方案铸造出 ERC20 BTC。如 wBTC, tBTC, imBTC, hBTC等。 Conflux ShuttleFlow 将选择跨链原子映射的方式完成跨链资产映射。 波卡的跨链结构是 “平行链+中继链 ”的结构。 对于像类似BTC等非原生平行的链来说, 这类非平行链接收平行链上的消息会通过客户端软件的模块中完成,并允许非平行链充当"虚拟平行链"。 收集人(波卡链中的角色)在特定区块链可以收集交易或其它状态转换,(像平行链一样)将其提交给中继链,并由中继链来保证安全性。 桥接模块在编写时可能会考虑到特定的平行链(例如比特币,以太坊),这意味着基于其中任何一个的区块链都应能够直接连接到 Polkadot ,而无需在平台上部署桥接合约。这允许更快地执行那些兼容的链。 两者跨链逻辑是差不多的,组织一群人来确认链外资产已到账,但组织方式有点不一样。波卡是用一个validators池子用bft(拜占庭容错)算法来确认。Conflux是用一个kyc过的联盟多签来确认。 主持人:区块链领域对去中心化预言机进行了很多探索,MakerDAO 就因为以太坊链上拥堵和交易手续费高企,出现了预言机数据更新不及时情况。我们也从官方公布的消息了解到,Conflux 接入预言机Chainlink,使得Conflux链上信息能更好的与链下信息互动。 问题四:可否具体举例介绍一下为什么区块链需要预言机? 绿王:预言机的目的是帮助链内获取链外信息。uniswap撮合的双方都是已经跨链到ethereum上的资产,其协议使用自动做市商算法,本身不需要使用到预言机。 shuttleflow解决的是如何把资产跨到conflux,其中涉及如何保证链外资产已经转账到账,这个信息属于conflux链外信息。hash锁的方法用户体验极差,所以shuttleflow以及大多数跨链服务都采用了网关方案,类似预言机,需要信任锚。 主持人:绿王举例了conflux引入预言机的具体执行过程。我再补充一下,预言机是帮助链内获取链外信息,是现实世界与区块链世界的桥梁。预言机拿到数据就会传到智能合约,智能合约对于一些细节的判定就可以通过预言机来处理。 我们再来看下一个问题。DeFi的意义是服务于金融行业。但在法币主导的世界,留给价格高度波动的加密货币的支付场景目前来看还很小。

问题五:结合目前的全球金融市场的局势,你认为金融服务业的本质是什么?要成为大规模价值结算有哪些风险对冲策略来稳定?它们是怎么运行的? 绿王:金融服务业的本质是信任。这也是金融行业天然适用区块链的原因之一。 2020年从目前来看,疫情依然猖獗,拐点不知道何时到来,全球经济一片萎靡。大环境不好的情况下指望数字货币市场一枝独秀那是异想天开。 目前全球defi产品资金总规模在6亿多美元,也就是四十多亿人民币。那我们知道余额宝背后的天弘货币基金是一万多亿人民币。所以总体来说和传统金融业相比,defi产品的资金规模还是很小的。 冰冻三尺非一日之寒,DeFi生态需要一步步搭建起来。目前defi大概有三个赛道,稳定币、借贷dex(去中心化交易所)。未来我们期待能有多种多样的产品形式出现。 主持人:问题六,作为公链,Conflux为何会深入defi领域?接下来是否有计划推出相关的应用或者金融衍生品?你认为2020年DeFi会有新的突破吗?除此以外,Conflux还有看好哪些方向吗? 绿王:公有链本质解决的是信任问题。世界最广泛、最昂贵的信任集中在哪个行业呢?主要就是在银行金融业。 底层公链性能的提升,对defi产品的优化是巨大的。 正如之前所说,ShuttleFlow 是 Conflux 网络上 DeFi 生态发展的重要一环,也是整个 DeFi 生态的资产流入口。 Conflux 网络及生态将于 4 月中下旬启动第一阶段进程,基于 Conflux 去中心化交易所协议 BoomFlow 开发的首款去中心化交易应用,将于 Conflux 网络的第一阶段启动后开始试运营。 ShuttleFlow 将和基于 Conflux BoomFlow 协议的 DEX 共同启动。 目前 ShuttleFlow V1.0 已开发完成,正在进行审计,并计划于审计结束后开源。之后会继续研发 ShuttleFlow V2.0,并支持更多公链和其上资产协议。 毫无疑问,ShuttleFlow 上支撑的跨链资产有着广泛的应用场景。这些跨链资产不仅可以直接进入 Conflux 链上 DEX 和其他 DeFi 产品作为优质的流动性资产,在下一步的计划中亦将支持更多的公有链,支撑多条公有链上的资产互相跨链操作,成为通用的跨链资产。

Conflux项目的Defi生态 Conflux 网络上 DeFi 的生态蓝图不仅限于依托 Conflux 网络的发展,而是希望拓展到多条公有链上的去中心化交易平台。在保障资产安全的情况下增强整个区块链世界中的数字资产流动性。 我们深知 DeFi 市场还很年轻,Conflux 已经播下一粒种子,我们希望携手更多愿意扩展跨链资产蓝图的伙伴,为 DeFi 提供更多应用场景及更优质的资产。与 Conflux 共同耕耘,让这颗 DeFi 的种子最终成长为参天大树。

以上就是今天笔记的全部内容。笔记内部分插图来自Conflux微信公众号“烤喵说Defi”专栏配图。 最后行走说点自己对Defi的整体看法: 近期,其实不仅是主网要上线的Conflux,国内老的、新的公链也都在积极布局Defi。感觉这个赛道,更多功夫还是在Defi之外。 一则是公链本身性能,跨链的兼容能力,二则是对传统金融,货币理论的认知与理解,对计算机系统的底层认知和风险防控。 说到底,金融的核心一是政治权力的体现,二是安全,目前这两点上Defi都要经受考验。道路艰难且长,不会是坦途一条,更会考验创始人的初心与持久性。 —- 编译者/作者:行走 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

以太坊与Defi的实战压力测试带给我们哪些思考 Conflux有话说

2020-04-04 行走 来源:区块链网络

LOADING...

相关阅读:

- DeFi仍然是条新锐赛道,HPB芯链值得期待2020-10-31

- CIBS项目评级(A)——去中心化金融的基本架构DeFi的开放性趋势2020-10-31

- 币安到底有没有被查?EOS海豚DOP-swap上线DBG,三大交易所互喷一地鸡毛,2020-10-31

- 今日选择割肉:又被吸血又跟跌的山寨,只恨卖得太晚2020-10-30

- 1万3的比特币散户恐高,灰度却还在天天买2020-10-30