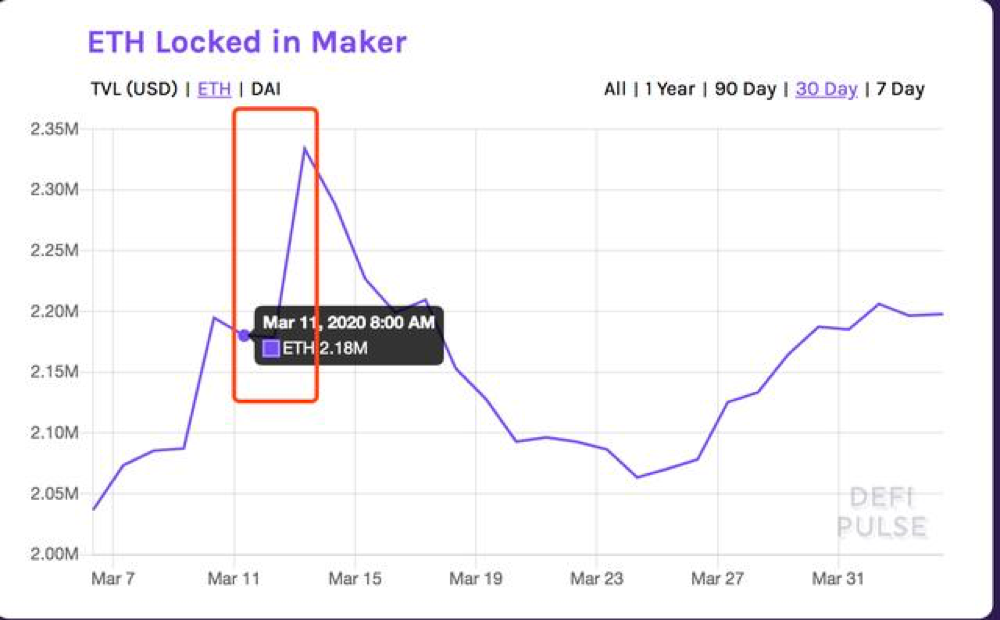

2020年3月12日,全球加密货币市场遭遇瀑布式暴跌。BTC和ETH在24小时内暴跌超50%,极端行情下,区块链应用中最被用户看好的“DeFi”也难逃厄运,以ETH作为抵押资产的DeFi产品在压力下频频爆出问题,建立在以太坊生态上的两个头部DeFi协议MakerDAO和Compound均出现大量资金撤离、抵押资产严重缺口等问题。另一边,新兴其他公链的DeFi产品,同样遭遇此次黑天鹅,却有出人意料的表现,如以WICC为抵押资产的维基链WUSD稳定币抵押借贷体系。本文将带大家回顾此次DeFi面临的严峻挑战,对比不同产品表现的差异。窥探DeFi的破与立。 回看黑天鹅下DeFi数据表现 先回顾此次极端行情下,DeFi头部产品MakerDAO经历了什么。首先看一组数据,自3月12日大跌之后,MakerDAO锁仓总价值呈现直线下滑,从3月11日$552.594M到3月14日$310.461M,锁仓总价值下跌43%。锁仓总价值的下跌伴随着的是锁仓中ETH的个数增长,由此也可见行情大跌之猛势。3月11日MakerDAO抵押仓中的ETH是在2.18M个,3月14日ETH达到2.28M个,抵押债仓中ETH个数增长4.5%。

MakerDAO 锁仓总价值变化曲线

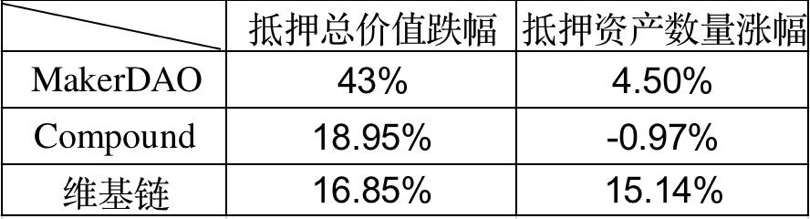

MakerDAO 中ETH抵押个数变化曲线 Compound的数据与Maker、WUSD呈现的结果上有明显差异,抵押锁仓中的总价值从3月11日 $113.141M到3月14日$91.692M,跌幅18.95%,同时锁仓中的ETH数量也在缩减,从3月11日392.391K到3月14日388.588K,缩减了0.97%。即当抵押资产大幅缩水时,Compound的锁仓量是跟随下滑的。这就跟其协议的经济模型设定有关。当数字货币资产价值大幅缩水,用户的恐慌情绪蔓延时会对此协议产生不信任的心里,担心借出去的款项收不回来,因此那些想在Compound里“存币生息”的用户,有的会选择在此时赎回抵押资产ETH。

Compound 锁仓总价值变化曲线

Compound 中ETH抵押个数变化曲线 以上数据来自defipulse.com 最后看到维基链抵押锁仓的曲线图,随着WICC价格的下滑,可以发现维基链WUSD与MakerDAO的曲线基本呈现一样的规律,从3月11日维基链抵押债仓中wicc总计价值$4612725.58下跌到3月14日的$3835637.755,跌幅为16.85%。而从wicc的数量来看,3月11日抵押债仓从25626253.22个wicc到3月14日的29504905.81个WICC,WICC抵押数量涨幅达15.14%。

维基链借贷系统中锁仓价值变化曲线图

维基链借贷系统锁仓WICC数量变化曲线图 从以上数据对比,不难发现当抵押资产价值遭遇大幅度下降时,MakerDAO和维基链WUSD上的用户绝大多数会选择保护自己的债仓安全,去做“加仓”这样的一个动作,所以就出现了:当黑天鹅来临,抵押资产大幅缩水,锁仓量却上涨的情况。

另外,值得注意的是,在仔细对比此次行情中三项DeFi产品表现的数据时(见上图),维基链WICC的抵押个数涨幅在三个DeFi产品中为最高,一方面从用户愿意加仓的心里来说,可以看出用户对此系统信任度较高,并没有采取大量赎回。另一方面,从公链性能来说,即从结果层面来说:在面临黑天鹅事件时,维基链高的TPS有效地保证了所有交易安全成功被执行,满足了用户需求。 DeFi数据背后的事实 看完了在行情大跌下DeFi产品的数据表现,具体再来看看当时发生了哪些事情。由于MakerDAO和维基链WUSD的借贷体系在经济模型架构设计上相似,具有可对比性。所以在此主要对比二者的表现和机制。 首先看MakerDAO的表现,ETH在312当天价格越跌越快,恐慌情绪蔓延,正常情况下,抵押人会获得减去债务和一小笔罚金后剩余的抵押资产。但当天的真实情况是,由于以太坊网络拥堵,交易手续费也由平时的1~5 Gwei暴涨到最高150 Gwei,翻了几乎150倍。许多链上交易没能及时被矿工打包,让一些不安全的债仓无法及时被清算,也让MakerDAO的几笔清算拍卖没有顺利出价,最终抵押品拍卖竟然以0元拍走。ETH 被免费拿走,留给抵押人的只有 Dai。更糟糕的是,这些被严重贱卖的抵押品导致Maker账上出现亏空——其账上的 ETH 总价值低于已发行Dai的总价。因此312当天也被喻为MakerDAO史上最黑暗的一天。价格暴跌让很多加密货币者资产瞬间化为乌有,目前仍有很多承受损失的人声称要求MakerDAO对这一事件负责。 MakerDAO为什么会出现这样巨大的Bug,甚至一度令用户对于DeFi失望? 这得从MakerDAO 的机制说起。在MakerDAO清算机制中,通过拍卖抵押资产来获得DAI,从而平仓。而拍卖机制,听起来很美好,但在面对此次黑天鹅事件中被拍打的支离破碎。MakerDao经济模型的设定没有很好地对于极端行情做到考量,同时也没做好充分的预备方案,而是直接交给市场检测。另一方面,就是其以太坊公链性能本身表现的不足:TPS太低,导致网络区块拥堵,无法保证用户交易。这两点是造成MakerDAO此次产生黑色星期四悲剧的主要原因。 相较于MakerDAO经济模型,维基链稳定币WUSD的抵押借贷体系在黑天鹅事件中表现可以用“惊喜”形容。它的真实表现如何呢? 我们同样从经济模型的设计说起,该经济模型中是通过超额300%抵押的WICC贷出WUSD,其中WUSD与美元价格1:1锚定。当抵押率等于150%时系统开始清算。清算机制原理与MakerDAO大致一样,稍有差异,其中不同之处在于,维基链上的清算并未采取竞拍机制,而是以97折的价格卖给清算人。当然,97折的价格在极端行情下,也存在没有清算人愿意出来接手,从而卖不出去导致系统坏账的可能。妙就妙在,维基链WUSD的借贷体系中,其全球首创的“风险备用金”机制就可以有力的承担起极端行情的风险。该机制中,当数字货币价值下降太快来不及清算时,风险备用金会先填补上这个资金缺口,自动执行清算,最大程度上保证了系统的稳定性。就从根源上避免了Maker上出现0元拍卖的结果。这也是维基链WUSD在清算机制中与MakerDAO的区别所在。 其次,MakerDAO在此次黑天鹅事件中爆出预言机喂价失效,用户无法及时补仓,清算人无法清算等问题,而维基链的WUSD借贷体系没有任何问题。这是为什么?这主要是二者依托的公链不同。WUSD依托的是自己本身的公链——维基链。笔者特意去查了下,在区块链垂直媒体 NewsBTC 发布的全球七大顶级公链 TPS 最新对比中,维基链以实测稳定均值 3300 排名第一,而以太坊的TPS仅为25,维基链TPS是其132倍。这就不难理解为什么MakerDAO出现了诸多由于网络拥堵带来的操作问题而维基链WUSD却可以完美避开。 值得一提的是,维基链WUSD的手续费在此次黑天鹅事件下丝毫没有上涨,仍旧可以保持常态,手续费可以做到低至成本的0.1%。除了手续费较MakerDAO低廉以外,维基链在手续费上还有额外的优势。维基链WUSD借贷体系是可以支持手续费自付的,即WICC和WUSD都可以支付手续费。如当用户钱包中通过WICC超额抵押贷出WUSD后WICC余额为0时,之后如有赎回、清算需求,可用钱包中的WUSD作为手续费来支持交易的完成。而在MakerDAO中,由于只能用ETH支付手续费,遇到相同情况,当用户钱包中只有DAI,没有ETH时,则无法达成任何交易。维基链的友好性、便利性深得用户心。 下面用张图表总结一下,各个机制系统在黑天鹅事件中的表现对比。

对比以上三个产品,不难发现目前头部DeFi产品受局限的面一部分来自于依托的公链以太坊性能不足,还有一部分来自于本身产品经济模型设立的不完善以及没有提前做好预备方案。 不破不立,DeFi未来依旧可期 如果说公链是地基,那么搭建在上面的 DeFi 应用就如积木一样。地基不牢固,再高的积木都会迎风而倒。以太坊是第二代公链,目前采用的是PoW共识机制,其TPS仅为25,也就是说每秒最多只能处理25笔交易。此次黑天鹅事件中,当大量用户交易时,网络出现拥堵、Gas费用飞涨是必然的。此次黑天鹅事件赤裸裸地把以太坊 1.0 已经承载不了现有的 DeFi 生态的事实暴露于公众之下。 所有的“危机”中,“危”和“机”都是并存的。MakerDAO和Compound在此次黑天鹅下暴露的“危情”,成为了维基链WUSD的“机会”。 维基链WUSD此次除了出现币价下跌导致的清算量上涨外,其它问题无一踩中,其凸显了公链性能的优越性。维基链目前采用的是最新的DPoS+pBFT机制,在此机制上出块速度仅为3秒,其TPS更是达到了3300笔/秒,是以太坊TPS的132倍。其次从整个经济模型上来说,维基链的WUSD的借贷体系的经济模型对于极端情况下的应对措施考虑是比MakerDAO和Compound更充分,其全球首创的风险备用金机制就可以看出经济模型设置上的周到。因此,这次惊喜表现的维基链,也在情理之中。 当然行业需要思考的更多,正常时期,市场风平浪静。而当非常时刻来临时,坦途变成考验。俗话说“不破不立”,在这次大考中,Maker没有越过及格线,甚至让用户对DeFi有了更多的担忧。 DeFi虽有破,但也有立。在被现实击打的同时,也让我们惊喜地看到有如维基链WUSD的借贷体系在风雨考验下屹立不倒:所有的交易在面临黑天鹅事件时有序进行。能扛得住风险的经济模型才是好模型,DeFi领域探索没有尽头。从这个角度来说,DeFi未来依旧可期! 本文来源:区块链瞭望 —- 编译者/作者:区块链瞭望 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

黑天鹅风险下,窥探DeFi机制的破与立

2020-04-08 区块链瞭望 来源:火星财经

LOADING...

相关阅读:

- DeFi仍然是条新锐赛道,HPB芯链值得期待2020-10-31

- CIBS项目评级(A)——去中心化金融的基本架构DeFi的开放性趋势2020-10-31

- 比特币高位震荡加密市场的重心正在远离DeFi2020-10-31

- DeFi的概念已经存在很久,为什么现在开始热炒?2020-10-31

- 区块链第一电竞项目FirstBlood与Defi先驱者MakerDAO达成合作协议2020-10-31