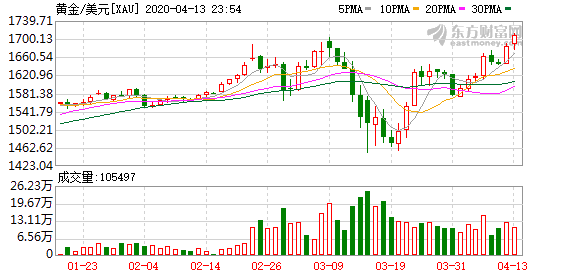

现货黄金涨幅扩大,盘中创2012年12月以来新高,截至发稿,现货黄金涨1.28%,报1709.00美元/盎司。 相关报道: 黄金投资需求再现类似2008年的飙升这次还有凭空产生的数万亿美元 在疫情引发股市恐慌之后,黄金投资需求飙升。令人难以置信的央行印钞和政府支出规模让投资者寻求通过黄金来分散投资风险。知名贵金属分析师AdamHamilton指出,由于如此大规模的货币通胀难以在短期内消除,并且在恐慌爆发之前黄金投资量就不足,这种(黄金投资需求增加的)趋势可能会持续多年,支撑金价和金矿股飞涨。 黄金投资需求飙升 要观察全球黄金投资需求的变化,全球最大黄金ETF——SPDRGoldShares(GLD)的持仓变化是不二选择。在世界黄金协会最新的报告(涵盖2019年第四季度数据)中,GLD黄金持有量占全球所有黄金ETF的31%。 GLD的运行机制是这样的。当美国股票投资者购买GLD股票的速度快于购买黄金本身的速度时,GLD股价就可能会因为涨势过大而与黄金脱钩,这将导致GLD无法履行其追踪黄金价格的任务。因此,基金经理必须采取实时行动,将多余的GLD股票需求分流到全球黄金市场。 他们会通过在当天发行足够多的GLD新股来满足多余的需求,这些股票销售获得的收益会被用于生产实物金条。因此,当GLD的持股量增加时,美国股市的资金就会流入黄金。当它们下跌时,资本正在流出。 GLD经理每天都会详细发布其金条的实际持有量。观察GLD持有量的趋势可以很好地说明全球黄金投资需求的变化,而近期数据显示,在股票暴跌引发的恐慌中,GLD持仓量出现了飙升。 在这波跌势中,标普500指数最低于3月23日触及2189.88,较2月19日录得的高点跌去35%。这样猛烈的跌势让原本以为一切都很好的投资者开始恐慌,他们眼睁睁看着自己三分之一以上的可投资财富在短短一个月内就消失了。这让他们意识到,他们之前只是被美股最长牛市迷惑了,把全部资产投入股市并不是一个明智的选择,多样化的股票密集型投资组合才是谨慎的做法。 从3月下旬开始,也就是标普500指数创下中期恐慌低点那天,投资资金就开始通过GLD股票重新流入黄金:从3月24日开始,GLD持仓开始接连录得1.74%、1.3%、1.41%、1.17%的涨幅,并在截至4月9日的13个交易日中,12日录得增长。在短时间内,GLD的持仓量激增超9%,至994.19吨。  在金价上一次上涨过程(1046-1075美元)中,美国股票投资者的黄金需求也曾在2016年7月初达到峰值,当时GLD持仓最高达到982.7吨。但之后的大部分时间里,至少以吨位计,GLD持仓一直在减少。 这波黄金投资潮将持续的两个原因 不过Hamilton认为,这次情况不一样,他认为近期这波黄金投资潮将持续数年,原因有两个。 一个是2008年末股市恐慌之后的先例。跟2020年3月一样,在2008年10月的恐慌中,黄金也随股市下跌,在标普500指数暴跌30.0%的短短21个交易日中,黄金下跌了16.7%。 但在流动性危机缓解之后,投资者立马意识到投资组合多元化的重要性,开始将资金分配到黄金中。即使投资者只是逐渐将其黄金资金配置比提高到5%,也会对金价产生巨大影响。 从2008年10月股市恐慌时的低点680美元到2011年8月的历史高点1920美元,黄金在两年多时间内飙升了近180%。大笔投资资金流入是强劲牛市的主要推动力,在同一时期,GLD的持仓量飙升了71.5%(或535.5吨)。  (图中蓝线表示GLD持仓量,黄线为金价走势) 另一方面,金价的上涨反过来吸引投资资金源源不断流入金市。投资者总是喜欢追逐赢家,黄金在数年内一直在反弹,黄金获得的收益越多,投资者越想购买更多的黄金。到2010年6月下旬,GLD的库存量在1.8年内猛增了114.9%,达到1320吨。 除了2008年的先例之外,Hamilton认为这波黄金投资潮会继续的原因在于,2020年3月股市恐慌之后市场面临的状况从根本上更加利好黄金。他指出,跟疫情相比,其实更令人担心的是央行和政府对经济的疯狂过度反应。 在封锁令下,不少企业被迫关闭,无数人失去工作和生计。最近几周初请失业金数据显示,有1680万美国人申请了失业救济。各大投行纷纷预测美国经济将大幅萎缩,其中摩根大通预计美国第二季度经济萎缩40%。 而美国政府正试图通过印钞减轻经济冲击,美联储在长期的量化宽松中迅速膨胀的资产负债表也越来越受关注。根据美联储上周五公布的最新数据,其资产负债表总规模在4月8日扩大至6.13万亿美元,再创历史新高。其中,过去四周的增长规模具体如下: 3月17日当周:3560亿美 3月25日当周:5860亿美元 4月1日当周:5570亿美元 4月8日当周:2720亿美元 美联储直接将美国政府支付给美国人的巨额债务货币化。 只要这场危机持续下去,美联储的印钞数量还将继续飙升。Hamilton甚至指出,就算经济封锁解除,美联储也不会消除这种史诗般的通货膨胀。付给美国人民的数万亿美元的新变现货币将导致价格不断上涨,随之而来的家庭支出的上涨将进一步使投资者感到恐惧,美联储和美国政府恐慌释放的巨额新资金将在未来数年内刺激黄金的高需求。 即使是长期以来一直忽略黄金的华尔街投行也对此发出警告。上周晚些时候,美国银行首席投资策略师发布了一份令人震惊的报告,报告称封锁令给美国经济造成了无法估量的损失,这将释放出可怕的滞胀,因此他建议投资者将投资资金平均分配到黄金、现金、股票和债券中,也就是黄金的投资占比达到25%。 要知道,就在几个月前,任何华尔街投行推荐将5%的资金配置到黄金中都会令人感到震惊。(来源:金十数据) (文章来源:第一财经) (责任编辑:DF512) 本文来源:第一财经 —- 编译者/作者:第一财经 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

现货黄金涨超1% 创2012年12月以来新高

2020-04-13 第一财经 来源:火星财经

LOADING...

相关阅读:

- 诗萱言币币圈投资中怎么判断瀑布行情的来临2020-10-31

- 比特币价格预测:BTC可能达到14000美元2020-10-31

- BTC在1万美元上方快100天了、从历史走势来看这是某种预兆2020-10-31

- Ripple为MoneyGram的3.23亿美元利润做出了巨大贡献2020-10-31

- 【找红包】币圈见闻·则丸说-第11期:一个投资游戏引发的思考,投资中2020-10-31