2020年5月17日,人民银行上海总部宣布,上海金融科技创新监管试点工作启动。同时,市场还有消息称,杭州市也将在下周召开针对金融科技“监管沙箱”的政策解读会。 事实上,北京市在2019年12月率先试点金融科技创新监管工作,首批有6个项目纳入“监管沙箱”范围。据悉首批申请主体主要以持牌金融机构为主,包括5家银行,1家清算组织,两家科技公司等,涉及技术包括物联网、大数据、人工智能、区块链、API等。 北京试点运转4个月之后,金融科技创新监管试点扩容。2020年4月27日,人民银行将试点从北京扩展到了上海市、重庆市、深圳市、河北雄安新区、杭州市、苏州市等6市(区),引导持牌金融机构、科技公司申请创新测试。

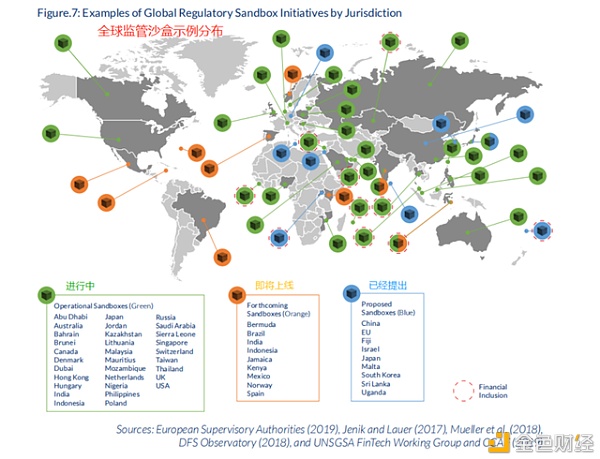

对于城市选择上,深圳、雄安和苏州均为数字货币试点地区,上海、杭州、重庆是金融科技应用试点省市,既有大量金融科技公司,也有广泛普惠金融应用场景,本身就有一定的基础。而新冠肺炎疫情的发生,促进了“非接触式”金融服务的发展,为“监管沙箱”试点扩容加速起到了助推的作用。 “监管沙箱”(Regulatory Sandbox)概念由英国于2015年率先提出。”监管沙箱”,是指在一个安全空间内,让创新的金融产品、服务、商业模式和营销方式在真实的市场环境中得到验证,监管者得以在保护消费者和投资者权益、严防风险外溢的前提下,通过主动合理地放宽监管规定,减少金融科技创新的规则障碍,实现金融科技创新与有效管控风险平衡。 随着金融科技的发展,如何既支持真正的金融创新,又能防控风险,各国越来越重视对金融科技的监管,包括中国、新加坡在内的许多国家都开启了“监管沙箱”的探索。

2019年,央行率先在北京启动金融科技创新监管试点,探索设计包容审慎、富有弹性的创新试错容错机制,划定刚性底线、设置柔性边界、预留充足发展空间,努力打造符合中国国情、与国际接轨的金融科技创新监管工具,这被业内称为中国版“监管沙箱”。 此次对于上海版“监管沙箱”试点,人民银行上海总部表示,将构建包容审慎的监管框架,实现创新和风控双赢,营造安全、开放的金融科技创新发展环境 同时,上海版“监管沙箱”试点,还将构筑四道防线的创新安全网,提高行业积极性和整体竞争力。值得重点关注的是,上海的“监管沙箱”还将提升数字监管能力,助推金融业数字化转型。强化监管科技的应用,提升金融科技创新监管的专业性、统一性。 在参与主体上,上海版“监管沙箱”试点鼓励多种主体共同参与,包括持牌金融机构以及符合条件的科技公司。其中,科技公司须由持牌金融机构为其提供科技产品的金融场景支撑,申报项目可以是金融服务,也可以是科技产品,但项目必须具有业务普惠、技术创新、风险可控及监管支持等特点。 有业内人士认为金融科技监管试点一方面是推动金融机构自主进行监管科技试点,强化金融机构自身的金融科技能力;另一方面是通过“监管沙箱”试点,探索科技类企业和金融机构的合作模式。在试点过程中,引导科技型企业为金融机构赋能,同时探索对赋能金融机构的科技企业进行有效监管。 央行早前也曾表示,试点将引导持牌金融机构、科技公司申请创新测试,在依法合规、保护消费者权益的前提下探索运用现代信息技术手段赋能金融“惠民利企”,纾解小微民营企业融资难融资贵、普惠金融“最后一公里”等痛点难点,助力新冠肺炎疫情防控和复工复产,着力提升金融服务实体经济水平。

近年来,随着大数据智能化技术在银行等金融机构的逐步应用,拓宽了传统金融机构传递信息的渠道,也丰富了其办理业务的手段,通过降低运营成本的方式扩大了金融服务的覆盖面,金融数字化转型已经逐渐演变为一种趋势,尤其是DCEP的筹备试点为这一前景的到来吹响了号角。 有业内人士表示,上海杭州等城市的试点将进一步加速金融科技“监管沙箱”工作的推进,可以预见的是,金融科技“监管沙箱”试点范围还将会继续扩大。 —- 编译者/作者:引擎矿机 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

金融业数字化转型到来上海、杭州等地“监管沙箱”试点启动

2020-05-18 引擎矿机 来源:区块链网络

LOADING...

相关阅读:

- 美国大选:卡尔达诺的查尔斯·霍斯金森为唐纳德·特朗普提供帮助2020-11-01

- 加密合规谎言:牺牲隐私不会使我们更安全2020-11-01

- 工信部发布关于TOGG声明的区块链消息2020-10-31

- 那些不能让币圈外人知道的?秘密2020-10-31

- 轨道使用以太坊区块链买卖太阳能2020-10-31