撰文:LeftOfCenter

「yToken」可向以太坊引入「固定期限、固定利率的贷款」工具,从而满足不同借贷方的风险喜好需求——要知道,作为去中心化金融(DeFi)热潮中发展最为迅速的赛道,截至目前,各借贷平台提供的借贷产品均无法固定期限和利率,都为浮动利率,且利率变化巨大,但DeFi的崛起及其金融市场的多元化需求,让利率掉期成为一种新需求,为此出现了一系列相关的新产品,比如,基于AMM的链上利率掉期协议Rho,可为Compound提供固定利息,Opium推出的swaprate.finance,可将Compound的利率掉期为固定利率,以及Dharma二代产品同样是基于Compound协议做了一个利率掉期,即将Compound的浮动利率变为固定利率。此外,作为一种全新的DeFi原语,「yToken」还可构建出特定代币的利率曲线,为MakerDAO、dYdX、Compound等DeFi平台提供利率预言机,甚至投机(做多或做空)赚取收益。 就在最近,一个名为Yield的团队已开始将该白皮书付诸实践了。目前该团队正基于「TheYield」协议框架开发首款产品「yDAI」,并且该团队CEOAllanNiemerg在最初版的白皮书基础上,提出了新的创意:他在原先基于现金和实物结算方案的基础上,提出了一种新的合成资产结算方案,该方案可在无需预言机和拍卖的情况下,无缝解决合成资产的结算体验。 同时,Yield团队也获得了加密投资基金ParadigmCapital的认可,获得后者的种子轮融资,该项目也将成为加密投资基金ParadigmCapital的首个孵化项目。 自称将成为以太坊乐高组件中关键一块的yToken到底有何潜力?它将会为DeFi生态带来哪些可能性?如何在没有清算风险的情况下与自动做市机制结合对标的资产做空?以及,其基本运作原理是什么?想知道这些答案,听听链闻对白皮书的解读。 yToken到底是什么? 简单来说,yToken是一种加密货币版本的「零息债券」。那零息债券又是什么呢? 在传统金融中,零息债券是一种债务工具,可以以比面值更低的折扣价出售,仅限到期后赎回。这意味着,如果你在到期之日赎回,可获得比购买价更高的价值,从而获得收益。在零息债券中,买方借出目标资产,相当于出借法币,获得一段借款期的利息,利息就是票面价值减去实际购买价的价差。 通俗来说就是,隔壁老王给你打了一张白条,白条面值是100元,然后你只借了90元现金给老王。白条到期后,老王用100元赎回了他给你白条,此时你在到期时可获得10元的利差,就是利息。 零息债券可为借出方提供稳定的收益,满足了偏好稳定收益的投资者需求。 在以太坊的去中心化金融中,同样也需要这样的金融工具。众所周知,以太坊上最大规模的稳定币协议MakerDAO允许用户存入以抵押品借出稳定币,为交易者和投资者提供了一系列潜在的用例。但对于MakerDAO贷款人来说,必须支付浮动的年利率。数据显示,MakerDAO的利率波动非常大,MakerDAO稳定费曾一度最高达到20.5%,最低仅为0.5%。 DeFi生态中需要一种能以固定利率实现借贷的方法,来满足借款人用固定利息实现贷款的需求,这样就能更放心的进行借贷,并对未来的投资成本做出合理的预测。这就是Yield正在开发的协议的功能之一——发行代币化的零息债券。 yToken是基于以太坊区块链的零息债券铸币原语,相当于具有到期日的合成金融资产,作为一种ERC20标准的代币,本质上是一种基于以太坊的零息债券。与传统金融不同,一个yToken可自定义与以太坊上任何目标资产挂钩,比如Dai对应的零息债券代币yDai,或ETH对应的零息债券代币yETH。 以yDAI为例,一个yToken可能代表的是:基于ETH抵押品,持有人(购买者)可在某一个具体到期日兑换1个DAI的权益。对于购买者来说,通过Yield可将DAI的浮动利率换成一定期限内的固定利率。 对于铸造者(卖家)而言,通过存入抵押品(如ETH)创建yDAI,卖掉之后获得目标资产DAI,这个流程相当于借入了目标资产DAI。如果目标资产DAI的价格上升,将会导致需偿还的债务价值上升,因此保险库的抵押资产的价值会下降。如果情况与之相反,即DAI的价格下跌,或抵押资产ETH价格上涨,铸造者则可卖出DAI对其做空或对抵押资产ETH做多套利。 如果铸造者预计未来在一段时间目标资产DAI的价格会下跌,那么可通过卖出DAI做空获得利润。如果铸造者看好抵押资产ETH的价格会在未来上涨,那么,同样可通过这种方式为其加杠杆增加敞口:交易者可出售yDAI后购买更多抵押资产生成yDAI,重复该操作多次获得数倍抵押资产的杠杆。这相当于增加抵押资产的做多敞口(相对也是增加目标资产的做空敞口),当然同时也增加了清算风险。 如何铸造yToken? 了解了yToken的基本原理后,来让我们看看到底如何铸造yToken。 以首个应用yDAI为例,该代币作为一种权益凭证,允许借款人抵押ETH来发行不同赎回期限的yDAI。赎回期可以设定为一周、一个月或一年。 任何特定期限的yToken最开始都需要部署一个特定的智能合约,以yDAI为例,首先要部署一个yDAI智能合约,主要基于4个参数:目标资产、抵押资产、到期日、抵押率。比如,你可以这样设置一个yDAI:ETH抵押支持、到期日2020年12月31日下午11:59、抵押率150%,目标资产为DAI。 合约部署完毕后,任何人都可将抵押资产ETH存入到该合约的vault(类似于MakerDAO的vault)中,铸造yDAI,每铸造新的yDAI都会增加该vault的债务,销毁yDAI则会减少债务。一个特定vault的债务不得超过其抵押品加上保证金的总额,否则将被清算。合约到期后,可使用该yDAI从该合约中兑换与面值相等的资产。一个合约中不同vault生成的yDAI是同质的,因此可出售和交易。

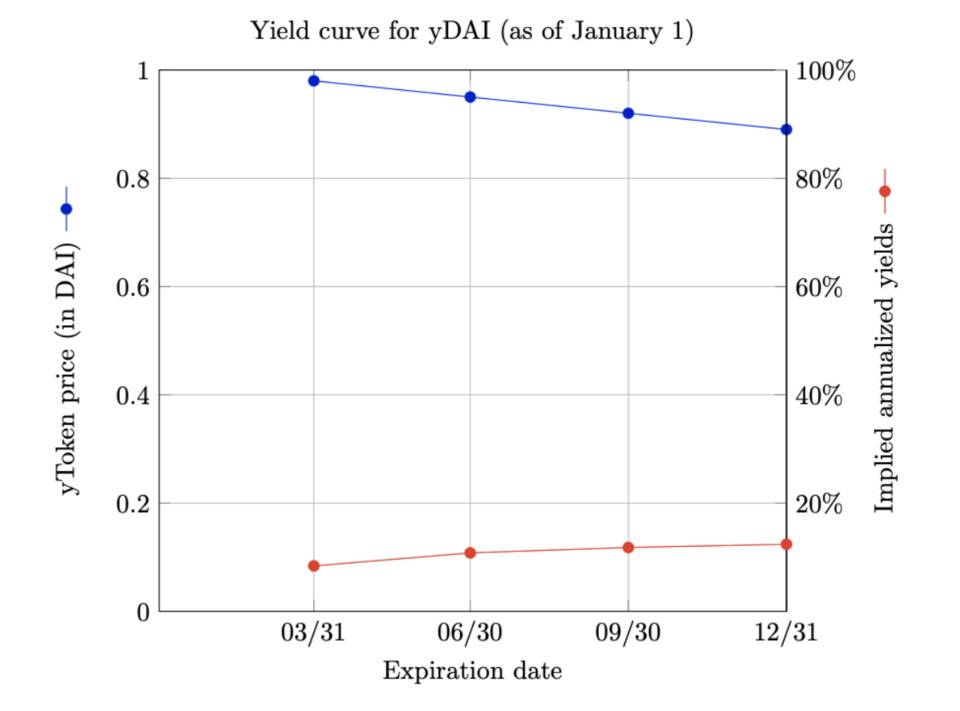

在以上案例中,面值为1的yDAI可能只需0.97DAI就可以买到,持有人,也就是借出方,可在到期日兑换成票面价值1DAI,获得0.03DAI的固定收益。 读懂链上利率预言机和利率曲线 同一种目标资产但不同期限的yToken是同质化的代币,这意味着它们可在市场中自由交易,且价格基于供需情况自由浮动,一般来说,会在到期前以面值的折价进行交易,因此基于市场交易价格可推断出不同到期日的年利率。 结合折扣价和到期时间可推断出购买yToken并将其持有至到期将获得的年化利率,推演方式类似于以零息债券价格推算利率,即基于以下这个公式: 假如一个面值为1美金的yToken在3月后到期,现价为0.97美金,根据以上公式计算可得出年利率约为13%。 该利率可作为目标资产的现货利率指标,为Maker、Compound和dYdX等借贷协议平台提供参考,以决定某一时期的支付利率。如果价格可在链上确定,则还可用来结算链上利率衍生工具(例如掉期)。 此外,这些数据还可反映出市场预期,即利率如何在短期内发生变化的市场预期,这就是利率的期限结构。实际案例中,该结构还会受到其他因素的影响,包括流动性或智能合约可感知的漏洞风险。 针对同一目标资产的不同到期日,可计算出该yToken的隐含收益,创建收益率曲线:

利率套利的新玩法 以上的利率曲线可反映特定时间段内市场对于目标资产利率的平均预期,但如果不认同这些预期的话,市场参与者可以利用这点来赚钱——这也就是yToken的另一个用例:对未来利率进行投机。 以yDAI和Chai(一种封装在Maker的存款合约中可以通过存储Dai获得利息收入的ERC-20代币)为例,用户可以以Chai为抵押品铸造yDAI。由于Chai是将DAI封装在DSR浮动利率中的智能合约,持有Chai意味着拥有DSR的收益权。因此,对借入方而言,这时可获得持有CHAI的DSR浮动利率,同时需要支付yDAI的固定利息。 如果交易者认为未来一段时间Chai的浮动利率将比支付给yDAI的固定利率高,且对自己的预测充满信心,那么可通过多次卖出yDAI获得Chai加杠杆进行做多,从而进行投机套利。 相反,如果交易者认为未来一段时间内,yDAI的固定利率要比Chai的浮动利率高,那么可通过抵押yDAI铸造yCHAI,进行投机套利。此时,对借款人(铸造者)而言,可获得抵押品yDAI的固定利息,同时需支付Chai的浮动利息给yCHAI购买者。 Uniswap自动做市机制可为yToken提供杠杆流动性 想要通过市场交易构建出利率曲线、甚至是利率预言机,有一个条件,就是yToken必须要有流动性。得益于DeFi的可组合性,可集成这样的Uniswap自动做市平台为yToken引入流动性池。 新发布的UniswapV2版支持任意ERC20和ERC20交易对,这意味着可通过Uniswap为ERC20以及其标的资产(如果也是ERC20标准的话)提供流动性,比如yDAI/DAI。 对于做市商来说,通过为特定的yToken交易对贡献流动性赚取交易费,且由于大致可预测这些资产到期时的价格,导致因波动性产生的套利风险会小很多。以yDAI为例,该代币保证时到期时兑付一定数量的DAI,这让yDAI/DAI流动性代币未来价格具有可预测性。 更进一步,DAI/yDAI资金池可用于抵押品铸造yDAI。也就是说,交易者可将yDAI和DAI交易对注入Uniswap资金池中贡献流动性,基于该资金池的准备金作为抵押重复多次铸造yDAI,循环利用杠杆对流动性准备金进行多次做多,进一步增加资产规模。由于DAI/yDAI资金池风险系数较小,因此清算风险极小。 此外,还有更多可配置的自动做市商可以扩展,从仅仅支持交易yToken、到铸造/销毁,或交易不同到期日的yToken进行套利。 读懂结算机制 对于零息代币yToken来说,最重要的流程之一就是结算机制,即到期后,如何确定以一种统一价格结算。 在yToken体系中,不同的目标资产有不同的结算机制,共有4种结算机制,分别是现金结算、实物结算,以及新增的合成资产结算。此外,还有基于合成资产结算机制衍生出泛用型的结算机制,该机制适用于各个DeFi借贷平台支持的资产对的结算。 1,现金结算 在这种机制中,yToken持有人可在到期时赎回等值票面价值的抵押资产。一旦到期,任何人都可以调用该代币合约的函数触发结算,进而调用相应的预言机,寻求当前以抵押资产计价的目标资产的价格,存储为结算价格。之后,任何人都可使用该结算价格将yToken兑换为一定数量的等价抵押品。此外,到期后,任何vault的所有者都可以提取刨去需支付债务之后的抵押资产。 这种结算机制的优势在于,可支持任意目标资产(不限于ERC20)。缺点是结算时需要有价格精确的预言机。 2,通过拍卖实物结算 这种结算机制主要通过拍卖来实现。对于每个有未偿债务的vault,抵押资产可通过荷兰反向拍卖进行出售,偿还债务。 假设一个到期的vault中有1ETH的抵押品,且需要偿还100yDAI的债务。该协议可以以0.01ETH/100DAI开始初始报价,然后逐渐增加价格,直到有人接受。竞拍所获代币DAI将分发给有赎回需求的yToken持有者,剩余的抵押品将退还给vault创建者。 该机制相对于现金结算的优势是,假设拍卖成功,每个yToken将完全由目标资产支持,而非一定数量的抵押资产支持。这意味着,无需进行任何操作的情况下,yToken持有者可保持对目标资产的相同敞口,可随时进行兑换。 但是,这种机制不允许借入方在到期后维持其债务头寸,而只剩下拍卖之后剩余的抵押品。 3,合成资产的结算 具体来说,当yToken的标的资产是一种抵押合成资产,比如DAI,那么到期时,将采用该目标合成资产的发行机制进行结算。 具体来说,当yDAI代币到期时,该协议会将Yieldvault中的ETH抵押品发送到MakerDAOvault中,并基于该抵押品重新铸造DAI,从而满足yDAI持有人的赎回目标资产DAI的需求。 此时,yDAI持有人可赎回借出的资产DAI,协议将从Maker中借入DAI,付给兑换者。而借款人仍可维持其债务头寸,只是从此时开始从支付固定利率变成支付浮动利率,该浮动利率将被协议用于向Maker支付借入DAI的稳定费。直到借款人还回DAI关闭债仓,协议则也将Maker的债务还清,借款人收回抵押品。 如果yDAI持有人选择继续持有不兑付,那么,该协议开始以浮动利息向yDAI持有人支付利息。在该案例中,由ETH支持的yDAI到期后,该协议将开始向借款人以ETH收取Maker稳定费,同时向yDAI持有人支付DSR。 以另一个视角解读的话,该机制就是到期后,用户的固定利率yToken头寸被转入到浮动利率债务。 这种机制的好处是,借方和贷方,都可以在到期后继续保持之前的头寸不被关闭,不同之处在于,现在支付的是浮动利率而非固定利率。 4,基于借贷平台的结算机制 比如,某个yToken到期后协议将基于Compound进行结算。结算时,yToken协议向Compound发布抵押品,以借入目标资产进行结算。之后,由借款人向Compound支付借款利息,直到还清债务关闭债仓,而出借方则可获得Compound支付的借款利息,直到将yToken兑换称相应的ctoken。 由此,yToken可对接到其他借贷协议结算,通常这类协议允许基于抵押资产对目标资产进行合成敞口暴露(无论是通过铸造还是借入的方式)。只要该敞口密切跟踪到期后目标资产的市场价格,那么到期前的yToken价格就能反映目标资产/抵押资产对的真实收益率曲线。

本文来源:链闻独家 —- 编译者/作者:链闻独家 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Paradigm 孵化的首个产品加密版零息债券 yToken 将为 DeFi 带来哪些可能性?

2020-06-16 链闻独家 来源:火星财经

LOADING...

相关阅读:

- 凌晨精评:BTC再度拉升突破去年高点长线布局来袭2020-11-01

- 凌晨精评:短线拉升突破去年高点长线布局来袭2020-11-01

- 老币盘币11/1以太坊空单止盈提醒斩获收益5-9个点2020-11-01

- 比特币自2018年1月以来首次达到$ 14K,下一步是什么?2020-11-01

- 灰度以太坊信托获批有什么影响?Aave获新一轮融资2020-11-01