原文戳这里(????)=?Compound’s COMP Token Becomes First DeFi Unicorn

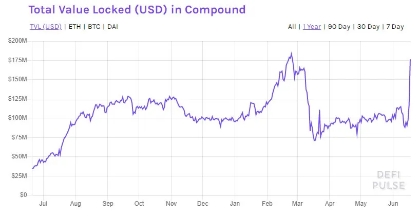

Compound的COMP代币成为最大的DeFi代币。 Compound是一个基于以太坊的自主平台,可让用户通过借贷或借入资产来动态调整利息。 在所有市场中,DeFi市场的TVL均达到了四个月以来的最高点10.5亿美元 本周去中心化金融界的一个重大新闻是Compound的COMP代币的发布和发行。在一天之内,它就超越了之前的领导者MakerDAO,成为市值最大的DeFi代币。 1DeFi市场快速增长根据Defi Pulse的调查,DeFi市场上锁定的总价值(TVL)接近10亿美元,自3月中旬大流行引起的市场崩溃导致TVL降至5.5亿美元以来,DeFi已恢复了77%的水平。 TVL(USD)是通过将DeFi智能合约持有的ETH和ERC-20代币的总余额乘以它们当前的美元价格来计算的。

DeFi TVL美元– defipulse.com 在仅仅18个月的时间里,以作为加密抵押品的美元计算,DeFi增长了近300%。当然,这个数字会随着加密货币价格的涨落而变化,但它的增长速度超过了同期加密市场总市值的110%增长。 就以太坊而言,它是这个新的金融生态系统的支柱,目前有250万枚ETH锁定,占整个供应的2.25%。MakerDAO是DeFi的主导力量,几乎一半的整个市场份额和近200万的ETH锁定,其他流行的平台包括Synthetix,还有目前正在分发代币的Compound和Aave,几乎每周都会出现新的平台。 DeFi在5月达到了几个重要的里程碑。新DeFi资产的数量在第一个月就超过了1000,而它的用户基础已经达到了历史最高的近20万。 Zerion DeFi项目的首席执行官和创始人Evgeny Yurtaev [@evgeth_]发布了一张图表,显示每月新增的DeFi资产呈指数级增长。 DeFi资产供给的增加可以用Ben Thompson的聚合理论来解释。就像互联网对内容的影响一样,DeFi对金融的影响也是如此,DeFi是新的金融科技。 为了证明这种快速增长,他补充说,在不到一年的时间里,我们进行了去中心化和去信任现货交易,货币市场,保证金交易,ETF,期权和期货。 Dune Analytics的另一张图表显示,自今年年初以来,DeFi用户数量几乎翻了一番,达到了近20万。 2第一个DeFi独角兽行业观察员Camila Russo在她的DeFi新闻简报《The Defiant》中指出了惊人的成就。这位前彭博社记者还说,围绕COMP代币发行的市场狂热已经``将魔力传播到了DeFi的其余部分。'' Compound于周一开始分发代币,共计1000万代币中有430万分发给了该平台的用户。参与了该DeFi活动的Sebastian Aldasoro补充称,本周的疯狂信号表明,交易员将COMP视为接触DeFi最成功协议之一的一种方式。 投机推动需求:代币持有人可能最终决定让COMP从Compound的收益中获得一部分,而Coinbase可能会让COMP上市,从而使其进一步飙升。 代币价格在首日交易中翻了一番,在回调之前曾短暂突破100美元,这使得COMP的市值超过了10亿美元,使COMP成为完全稀释市值的最大DeFi代币。Defi Market Cap当前报告说,Compound在市值方面实际上已经超过了DeFi市场领导者MakerDAO。 据Uniswap称,到周二,价格已经回落至80美元以下,在撰写本文时,价格稳定在75美元以下。

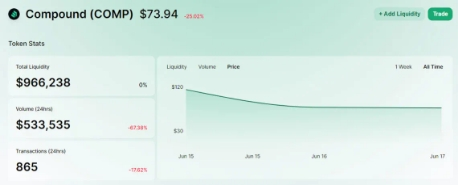

COMP价格– uniswap.info 总流动性仍略低于10亿美元,6月16日24小时成交量为12亿美元。Aldasoro补充说,Compound的代币是其他DeFi平台的“火箭燃料”,COMP/ETH对推动Uniswap V2在流动性上首次超过Uniswap V1。 据Defi Pulse称,Compound是第二大Defi协议,锁定的总价值为1.76亿美元。本周,随着代币的分发,这个数字几乎翻了一番。以锁定的总价值衡量,Compound的历史新高是在2月下旬,达到1.83亿美元,现在已经接近这个高峰。 以太坊为DeFi的大部分功能提供了基础,就以太坊而言,近40万个以太坊被锁定在Compound智能合约中。

图表——defipulse.com 麻省理工学院比特币俱乐部创始人丹?埃利策强调,不同平台之间出现了大量套利机会。在一个例子中,用户使用DAI抵押来借入USDT,并将其分配到相应的Compound市场,该市场获得了最多的COMP代币。 3Compound治理驱动Compound是一个基于虚拟货币的自主平台,用户可以通过借贷赚取动态调整的利息,或者通过加密抵押借入资产。自2018年底成立以来,Compound一直在努力实现完全去中心化,并最终实现了这一目标。 作为推动民主治理的一部分,该平台在过去几个月里一直在测试这些代币,为周一的分发做准备,COMP代币将用作治理问题和提案提交的投票机制。持有至少1%代币供应的持有者可以提交协议升级,并且所有持有者都可以对这些改变进行投票。 在发布会的公告中,总法律顾问杰克·切尔文斯基表示, 昨天的发布是我们2月份宣布的去中心化流程的最后一步,我们关于Compound协议的核心工作已经完成。

COMP代币被放入一个“水库合约”中,它将每个Ethereum区块传输0.5 COMP到协议中进行分发。每天大约有3000枚代币被分配到平台上的每个市场,与该市场的利息成比例,根据需求进行动态调整。 流动性供应商赚取了一半的供应,另一半由借款人实时赚取,据追踪显示,Tether是目前最大的市场。 在其余的57.8%代币中,有24%归Compound实验室的股东所有,其中安德森·霍洛维茨(a16z)拥有3.45%,Polychain Capital拥有3.26%。Compound创始人和团队将获得22.25%的COMP代币,将获得4年的归属,其余将保留给新团队成员和未来的治理参与激励措施。 EthHub联合创始人Anthony Sassano在他的时事通讯《Gwei》中把代币分配机制称为“流动性挖矿”。他补充称,Compound资产没有采用传统的代币出售(ICO)方式,而是将它们授予了为该平台提供流动性或从其借入资产的人。 他继续说,COMP代币的总供应量最终将为1000万枚,但目前的流通供应量约为240万枚。假设这些供应不会立即被抛售,按目前的价格计算,COMP的市值将达到2.35亿美元左右。Sassano总结说,这远低于目前的市值,使得人们对它的估值很高。 将其与传统加密资产进行比较,Ethereum 顾问观察到; “它让我想起了PoW代币,但这里的关键区别是,COMP矿工没有诸如电力和采矿硬件维护/维护之类的巨大持续成本,但是他们确实有机会成本。 如果DeFi确实成为未来的金融景观,那么Compound无疑已经引入了一种新颖的发行代币的方式。 4DeFi市场反弹至10亿美元以上COMP 代币的发行无疑为整个DeFi生态系统锁定的总价值做出了贡献,这个价值刚刚再次超过10亿美元。 Defi Pulse报告了所有市场中TVL的里程碑和四个月新高10.5亿美元。自3月中旬崩盘以来,DeFi指数已反弹超过100%,目前的水平仅比历史高点低20万美元,锁定在DeFi市场上的Ethereum总量仍为260万ETH。 本周Compound代币发行的势头,以及DeFi生态系统最近坚实的基础推动了其高于常规加密市场的增长,常规加密市场相比之下仍然保持相对平稳。 —- 编译者/作者:风展 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

COMP暴涨,DeFi和以太坊的春天要来了吗?

2020-06-18 风展 来源:区块链网络

LOADING...

相关阅读:

- 德国中央银行正在进行一个新的区块链项目2020-11-01

- 美国大选:卡尔达诺的查尔斯·霍斯金森为唐纳德·特朗普提供帮助2020-11-01

- BitMEX被指控、Libra暂停、断卡,山雨欲来?2020-11-01

- 轨道使用以太坊区块链买卖太阳能2020-10-31

- 担心市场被蚂蚁吸血?港交所将开通蚂蚁期货合约,让我想起了defi的合2020-10-31