| 原文戳这里????:DEXs Ride the DeFi Wave: Liquidity, Security and the Road to Mass Adoption

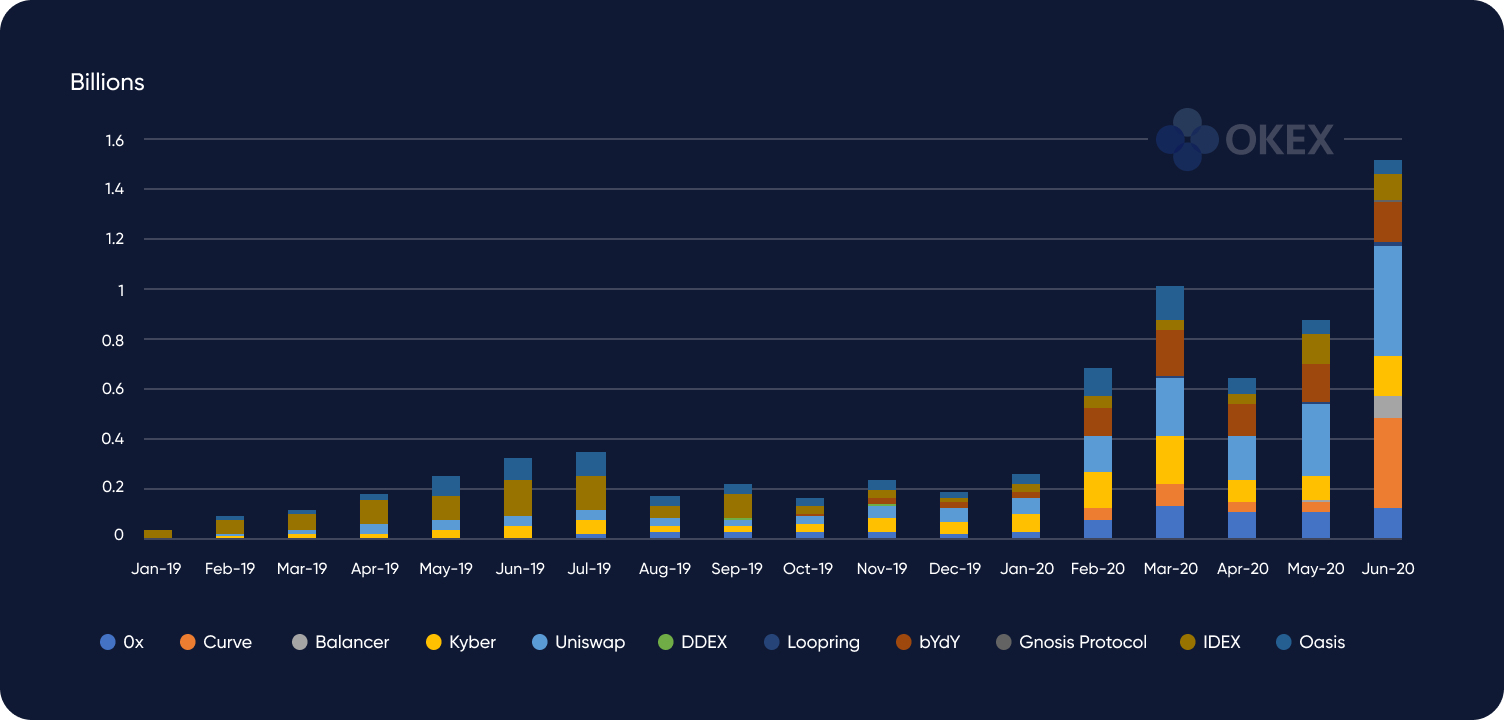

去中心化金融,或DeFi,最近已成为广泛加密社区的兴趣和讨论焦点。7月,DeFi市场锁定的美元总价值首次超过20亿美元,DeFi市场的用户数量也有相当大的增长,截至7月6日已接近24万。 DeFi利基市场最近的爆炸式增长被认为是由一种借贷协议驱动的,特别是Compound,它在6月中旬开始流行起来,开始分发其治理代币COMP。Compound迅速超过另一个基于以太坊的借贷协议,成为领先的DeFi项目,截至7月9日,该协议锁定的资产达到近7亿美元。 围绕DeFi的炒作似乎也有利于去中心化的交易所(通常被称为DEXs),Ethereum分析服务公司Dune analytics的数据显示,DEXs的交易量在6月份创下了15.2亿美元的历史新高——比5月份增长了70%。特别值得一提的是,DEX平台Uniswap和Curve分别以4.46亿美元和3.5亿美元的交易量占据了市场。

OKEx Insights调查了去中心化交易所最近人气飙升背后的原因——以及DEXs提供的流动性、安全性和用户体验的当前状态。 1集中与去中心化交易所大多数加密货币交易所都是集中的,长期以来,OKEx等交易所一直是加密货币交易的主要场所。在这些托管型交易所中,用户的资金由一个可信赖的中间人保管——通常是交易所的经营者,这实际上创建了一个单点故障的系统,因为交易所通常对用户的资产拥有完全控制权。 这使得中央交易所成为黑客的首要目标,他们可以利用漏洞窃取数百万美元。例如,2018年1月价值5亿美元的Coincheck黑客事件引发了广泛的担忧,人们担心集中式加密货币交易所能否以透明的方式保护用户的资产。 在2018年和2019年加密货币交易所遭遇一系列重大黑客攻击后,用户开始考虑去中心化交易。在DEX上,交易是通过区块链的智能合约进行的,这意味着没有第三方参与交易,用户可以完全控制自己的加密货币。 与集中式加密货币交易所相比,DEXs没有单点故障,因为用户可以完全控制自己的资金。这使得黑客盗取大量加密货币变得更加困难,因为进行黑客攻击所需的时间和成本远高于攻击集中式加密货币交易所。 2去中心化交易所交易量激增去中心化交易所在2018年获得了短期吸引力,因为它们的非托管性质和增强的安全性。然而,由于与集中交易相比交易量较小,围绕DEXs的炒作在很大程度上消退了。 例如,IDEX在2018年7月的两周内完成了69339笔掉期交易,而Bitfinex在短短两天内完成了92024笔掉期交易。继2018年5月DEXs 15亿美元的交易高峰之后,Diar research报告称,DEX交易量在2019年1月跌至4900万美元的月度低点。 随着Compound的崛起和更大的DeFi空间被人发现,DEX在2020年再次开始受到关注。例如,去中心化交易所Curve的总交易量从6月16日开始分配COMP时的约710万美元增长到6月21日的创纪录高点4200万美元,增长了近500%。 3随着DeFi接近狂热,DEXs最终获得广泛采用?流动性仍然是一个关键问题。 流动性可以说是加密货币交易的普及和用户增长的关键驱动因素(流动性是指资产在不影响资产价格的情况下转换为现金的轻松程度)。在交易指令中,人们会进行买入和卖出的操作,价差指的是最高买入价和最低卖出价之间的差额,利差越低,市场流动性越强;利差越高,市场流动性越差。 评估流动性有两个关键组成部分: 易用性,即转换资产所需的速度和工作量。 价格下滑,即较大订单的预期价格与执行价格之间的差额。 在流动市场中,资产可以很容易地以最小的滑移转换成现金,去中心化交易所可分为两类流动性模型:点对点订单交易所和基于自动做市商的交易所。 点对点(peer-to-peer,简称p2p)订单交易使用竞价/请求系统来完成交易。只有当一个交易者的买卖指令与另一个交易者的买卖指令以选定的价格进行匹配时,交易才会由交易所的匹配引擎执行。对于交易量较大的集中交易所来说,订单交易模式是最优的,因为这导致流动性较高,导致价差较小,因此,交易者可以以最小的滑差下大单。 但是,订购簿交易模型在DeFi系统和代币上不能很好地工作。由于大多数去中心化的金融协议还处于早期阶段,它们的资产交易并不活跃,市场上也没有足够的买家和卖家。代币的相对流动性不足,使得它们容易受到大额个人交易引起的价格波动的影响,巨大的价格波动,反过来导致广泛的价差。此外,价格波动较大的资产不太可能在订单簿交易所上市。 由于DeFi代币并没有在订单簿交易所中广泛交易,基于自动化做市商的平台可以作为替代。以ammr为基础的交易所使用一套确定算法来设置参数,以汇集来自交易员的流动性并制造市场。在以ammr为基础的交易所,买卖双方的资金都储存在连锁流动性池中,而不是使用传统的买卖订单。 在DeFi的背景下,AMM系统旨在创建一个允许资产交易的大型流动性池,而不是设置交易对。与传统的订单簿交易所相比,交易员的订单不需要与流动性池中其他交易员的订单进行匹配。相反,当交易员将资产存入这些资金池时,这些资金池确保了持续的流动性。此外,流动性池中代币的定价是由智能合约中的算法集决定的,而不是通过交易所聚合定价信息。 流动性池对这些DeFi系统和代币背后的团队以及资产的投资者都是有益的。对于项目团队来说,流动性池消除了在项目交付实际效用之前引导流动性提供网络的需求。对于投资者来说,流动性池使他们能够在代币不活跃交易时取出它们。 免责声明:本材料不应被视为作出投资决策的依据,也不应被解释为进行投资交易的建议。交易数字资产涉及重大风险,并可能导致您的投资资本的损失。您应确保充分了解所涉及的风险,并考虑到您的经验水平、投资目标,并在必要时寻求独立的财务建议。 —- 编译者/作者:风展 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi牛市来了,是时候布局去中心化交易所的平台币了吗?

2020-07-15 风展 来源:区块链网络

LOADING...

相关阅读:

- 顶级加密货币基金经理解释了Uniswap(UNI)的牛市案例2020-10-31

- DigiFinex(D网)阿波罗新项目—HOLLY.GOLD影视公司携五大作勇闯好莱坞2020-10-31

- 蝴蝶效应背后是Tether的信用破产2020-10-31

- Coinbase推出借记卡,与PayPal开启加密货币支付大战,CZ否认币安规避美国2020-10-31

- 福布斯透漏,币安想通过子公司“太极拳”逃避加密货币监管机构2020-10-31