比特币(BTC)的价格终于苏醒了,并飙升至2020年的新高,但随着市场飙升至1万美元以上,一些交易员似乎已经开了过度杠杆化的多头头寸。 随着永续合约的融资利率达到今年的第二高水平,每月12.4%,这种影响变得更加明显。 资金本身不应被视为危险信号,尤其是在短期内。问题主要在于期货溢价。过去几天,期货溢价一直处于异常高的水平。这表明专业交易员在买方的杠杆率很高。 大多数杠杆头寸都是盈利的,因为在10400美元突破之前,期货溢价超过了年化率10%。要确认这种乐观是否在可控的情况下,还应该评估期权市场,确定25%的delta倾斜是否显示出压力迹象。 BitMEX融资利率升至12个月高点 目前,按可测量未平仓利率计算,BitMEX是三大衍生品交易所之一,该交易所还提供有关其融资利率的清晰报告。 永久合约,也被称为逆掉期,需要通过融资利率进行8小时的调整,这取决于活跃的多头和空头杠杆的数量。

比特币XBT永久8小时融资率,来源:BitMEX BitMEX的融资利率最近达到了0.13%,这意味着买家每月要为持有多头头寸支付12.4%的费用。这样的水平并不是前所未有的,但随着时间的推移,它给长期的永久合同持有人带来了不舒服的情况。 期货溢价正接近危险水平 重要的是要监控这一指标,因为期货溢价衡量的是较长期期货合约相对于当前现货水平的溢价。专业交易员在这类金融工具上往往比散户更为活跃,因为它们的价格波动更大,再加上必须处理到期日的麻烦。 这些合约的交易价格通常会略有溢价,这表明卖家要求更多的钱来延长暂停交割的时间。

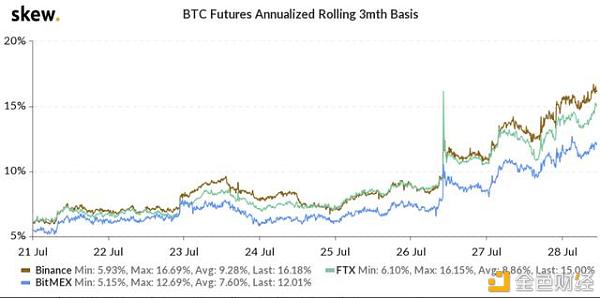

比特币期货3个月年化基础,来源:Skew 几天前,3个月期货折合成年率的基础飙升至10%以上,目前处于3月初以来的最高水平。如此强劲的15%年化收益率表明,专业交易员向现货市场支付了相当大的溢价,因此买方的杠杆率很高。 对持股人来说,没有一个固定的水平是无法承受的,尽管从现在开始的横盘将导致杠杆化多头仓位变得更加昂贵。 期权市场没有显示出过度乐观的迹象 每当市场进入极度自信的情景时,期权市场往往会呈现异常的数据。25%的delta倾斜衡量的是看涨看涨期权的价格与等量看跌期权的价格之差。

比特币期权25%的delta偏差,来源:Skew 25%的delta偏差被认为是一个恐惧/贪婪的指标,目前处于负12%的水平,这意味着保护上涨的成本更高。 再一次地,这不是一个令人担忧的水平,事实上,一些人会说,在不到一周的时间里出现2,000美元的强劲牛市之后,这是正常的。 杠杆化多头现在似乎很舒服 在衍生品市场,即便年化率超过100%也并不罕见,主要是因为头寸不会保持那么久。尽管如此,在横盘交易市场上,没有交易员愿意持有如此杠杆化的头寸超过几周。 高杠杆化的头寸也可能表明,交易员们希望尽快平仓。专业投资者知道其他人密切关注这些指标,并利用这些信息为自己谋利。其他人可能会保留自己的收益,只留下利润作为保证金,这也可能助长了当前过度杠杆化的现象。 长期合约持有者现在似乎很安心,他们不急着平仓。如果重新测试10,400美元水准,这可能会改变,但目前衍生品市场没有疲弱的迹象。 —- 编译者/作者:微链快报 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

即便融资利率达到创纪录高位看涨者仍控制着比特币的价格

2020-07-29 微链快报 来源:区块链网络

LOADING...

相关阅读:

- 比特币13600一线支撑不破,日内涨幅还将延续2020-11-01

- 一周回顾 | 比特币再次冲击1.4万美元;Harvest Finance遭遇黑客攻击2020-11-01

- 比特币摆脱刺激和选举恐惧是牛市的标志2020-11-01

- 谷歌云参与EOS的节点是浅层次合作?还是深度结合打造未来?事情其实2020-11-01

- mykey钱包,大爱无言!!2020-11-01