本篇文章主要针对新入门用户,介绍什么是DeFi、如何参与DeFi、基础应用等内容,力争能让新人可以理解并真正参与到DeFi的进程中。 资源链接地址可以直接拉到文末! 什么是DeFi DeFi是Decentralized Financial(去中心化金融)一词的缩写,是指建立在区块链(Ethereum为主)上的数字资产、金融智能合约、协议和去中心化应用(DApps)。 简单来说,就是建立在区块链上的金融软件,可以像乐高一样拼凑起来形成整体效用,与软件领域通过API集成形成整体能力类似。 DeFi与CeFi(以中心化交易所为代表)的本质不同,在于你所参与的一切都是真实发生的。每一次交易、每一笔借款、流动池里的存币、钱包里的资产,这些都是真实存在于链上,而不是交易所的一条数据库记录。 DeFi的主要应用包括交易所、稳定币、存借贷、理财、金融衍生品、支付、期货合约、跨链支付、预言机等业务,更新兴的还有彩票、拍卖、预测等等。 DeFi有庞大的产品和服务内容,但你也可能会发现他们过于分散化了,因此也催生了一些聚合类应用,如交易聚合、理财策略代理、资产清单等等。 DeFi收益来源 DeFi的收益来源主要有以下几个方向: 1、从交易中获取币价波动收益 2、抵押资产存借贷获得利息收益 3、为DEX提供流动性(Liquidity mining)获取收益 4、理财策略(Yield 2arming)收益 5、其他意外之财(彩票、拍卖、IDO等) 这些收益不是单一发生的,你可以利用一种基础货币,获取以上全部收益,也就是说,收益是可以叠加放大的,不过风险也会一并被叠加! 如果你有LONG BTC、LONG ETH、LONG DEFI的信念,就可以采用这种收益叠加的操作方式: 1、将wBTC或ETH在OASIS抵押,借出DAI(0利率) 2、在zapper.fi的invest观察流动性挖矿收益排行 3、选择一个理财策略,用DAI兑换相应的代币进行押注 以上的操作,可以让你在本币(BTC、ETH)不动情况下,享受理财收益。涉及到了DeFi的稳定币、存借贷、流动性挖矿、聚合工具等应用类型,操作一遍基本就可以理解DeFi如何玩。 如何参与DeFi 参与DeFi就是要使用生态的各类应用,下面针对钱包、交易所、存借贷、挖矿、看数据的方式进行详细介绍。 数字稳定币 参与DeFi首先我们要理解稳定币,大家都熟知的稳定币首先是USDT,在DeFi领域稳定币分为3大类: 1、以“等量”美元储备金备兑的稳定币: USDT、USDC、TUSD等 2、以数字货币资产抵押铸造的稳定币: DAI、sUSD等 这些稳定币背后的信用资产是不同的,USDT等依托于Teher的机构信用,存在审计风险。DAI和sUSD是用户通过抵押数字资产自行发行,风险主要是抵押品的价格变化,因此抵押率不要过于接近清算线。 USDT等稳定币主要通过OTC渠道入金兑换,DAI等稳定币主要通过用户个人抵押数字资产铸造(目前很多0利率抵押)。 大家以前也经常参与一些稳定币理财,目前DeFi的理财产品非常多,很多年化收益都在15%以上,所以使用抵押方式铸造DAI,是一个稳定的套利模式,可以让持币利润叠加。 如果觉得DeFi应用麻烦,可以直接把ETH抵押成DAI,再把DAI转到交易所参与16%年化理财,算是最傻大黑粗的笨方法了,也是最容易上手的。 数字资产钱包 参与DeFi的一切应用,都需要使用数字钱包,这是最基础的区块链应用,必须首先掌握使用才能开展其他业务。 使用数字钱包,就是对自己的资产负责,一切资产都受自己的控制。这也存在风险,主要是私钥丢失所导致的个人财产损失。因此,一定注意保管私钥。这是掌握私人财产的唯一凭证。 其实使用数字钱包这事一点不难,跟使用支付宝和微信没什么大的差异。几十万存数字钱包跟支付宝包有一样的安全性,甚至更安全。 手机端用户可以安装imtoken钱包,从EOS转过来的用户可以使用meet.one或者mykey,PC使用者使用chrome浏览器安装metamask插件钱包。 imtoken:https://token.im 具体钱包的使用教程币乎蛮多,可以搜一搜。使用数字钱包跟支付宝没啥太大差异,放心使用。 设置好个人钱包后,可以在交易所提币。先用小量币验证钱包地址是否正确,同时把提币地址加入白名单,方便以后提币。之后再把其余资产提取到个人钱包。 数字资产交易 这里推荐3个交易方式,1inch、Uniswap和Curve。 1inch是一款交易聚合类应用,可以为用户自动匹配最优化的交易路径并一键执行。 以下为1inch交易页面,上面输入窗口意思代表用左侧代币购买右侧代币,简单说就是一个交易对。在左侧输入使用的本币数量,系统会自动计算可以兑换的目标代币数量,以及建议的交易路径。点击swap now直接交易(第一次本币还有个解锁unlock过程,手续费较低,直接解锁使用即可)。 页面下部是系统给出的策略对比,第一条是最优化的交易,主要是给用户参考。

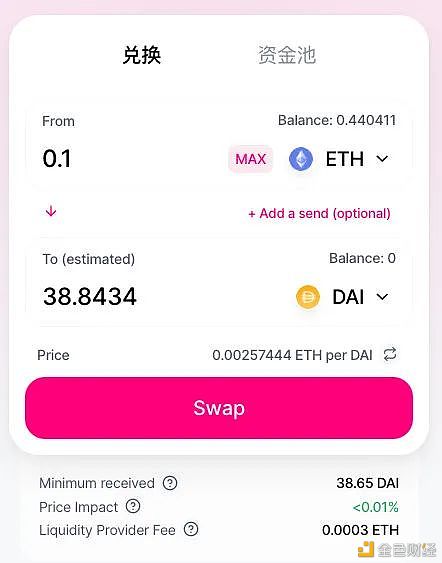

Uniswap是目前最流行的DEX,交易界面非常友好,体验一流,加入Uniswap的流动池可以获得交易手续费分红。 以下交易页面中,上面为交易本币,下面为要购买的代币。上面是被卖出,下面是被买入。截图中含义就是卖出ETH/DAI交易对。 Price Impact:交易滑点(被损失掉比例),滑点过大要考虑暂停交易,到1inch上看下是否有更优化路径。 Liquidity Provider Fee:交易手续费,为一笔交易本币的0.3%。

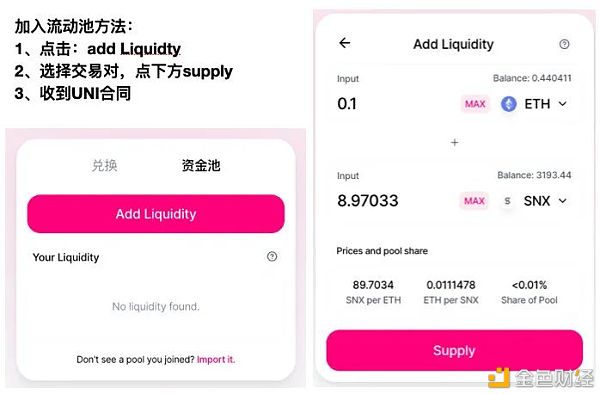

Uniswap还有一大能力是流动性挖矿,可以通过将交易对抵押到流动池的方式,对相应交易对的手续费进行分红,有一些代币还有额外的抵押奖励。 也是在交易Dapp,点击资金池,选择对应要抵押的交易对,直接supply即可。

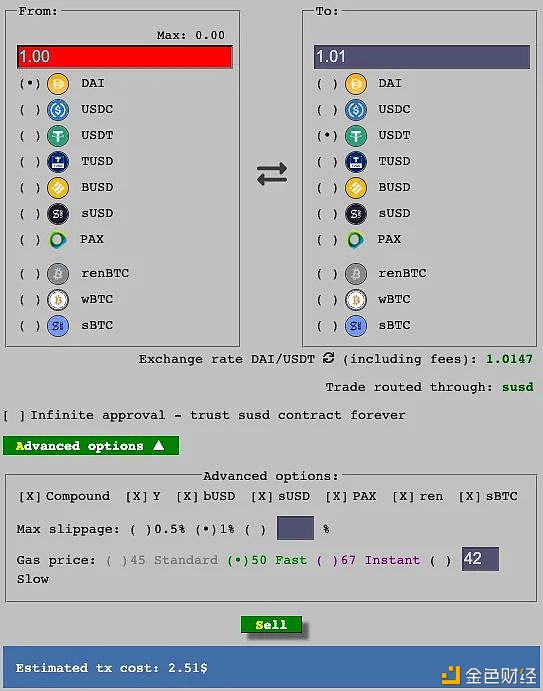

Curve是大额稳定币兑换平台,深度高、滑点低,如果有稳定币互兑需求可以使用它。同时Curve的流动池可以抵押赚取挖矿收益,也是DeFi理财的主要集中地。 交易页面中,左侧是要兑出的币,右侧是要兑入的币,直接选择框选好后,系统会给出汇率(稳定币之间也存在汇率差)。 including fees:交易手续费。 Trade routed through: susd,表示需要通过中间币种转换。 DeFi的很多应用都是合约调用合约,有时可能会进行多次合约转换,这就意味着存在中间转换风险,合约的叠加也会使风险放大。这里列出中间转换币种的意义在于,可以让用户知道有哪些中间风险。 Max slippage:表示用户可以接受的最大滑点比例(可损失比例)。

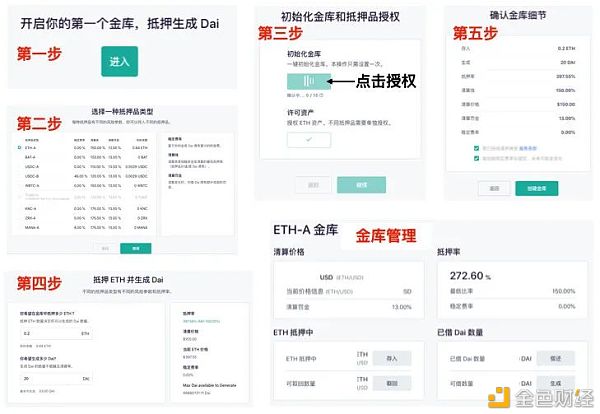

以上,在APP中使用的界面与网页端基本一致,流程也没有差异,可以在imtoken钱包中直接访问dapp地址使用。 3个应用地址: 存借贷 这里推荐3个存借贷应用,Maker、Compound和Aave。 Maker是一个去中心化信用平台,提供稳定币DAI。用户通过锁定ETH、wBTC等抵押品,可以铸造DAI。目前以开放很多0利率的抵押品类。 用户可以借出抵押品最高66%的价值(抵押率150%),低于这个抵押率将被系统清算,会损失13%的清算管理费。因此一定要保持较高抵押率,建议300%以上。 用户打开Oasis应用,选择借DAI服务。第一次使用需要先创建一个金库,下图是具体步骤。一个本位币需要创建一个独立金库,不能混用。 之后用户可以通过管理界面动态的进行抵押品的增加,DAI的借出和还回。

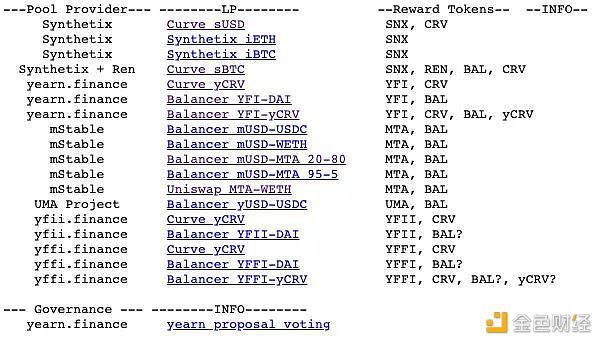

Compound和Aave的业务比较类似,都是存币获取收益,借币支付利息。同时,存入的资产可以作为抵押,用于借出其他代币。 不同之处是Compound在存借贷时,同时可以获取COMP代币收益。也就是说,在Coumpoud上可能存在借币也一样正收益的情况。 Aave目前较有特色的是闪电贷业务,利用闪电贷有黑客一笔交易获取几十万收益,这需要一些编程技巧,也主要是面向开发者的一项服务。近期,Aave将启动代币兑换计划,有LEND100:1兑换为AAVE,同时计划上线流动性挖矿。 3个应用地址: 流动性挖矿 参与流动性挖矿的方法很多,文章前半部分提到的有Uniswap的流动池奖励、Curve的抵押奖励、Compound的存借贷收益。这些都属于单一的奖励。 目前比较火热的YFI,开创了一个新兴的挖矿模式Yield Farming。yearn.finance是一个去中心化的生态系统,利用Aave、Compound、Dydx和Fulcrum等借贷服务来优化你的代币借贷。当你把你的代币存入yearn.finance时,它们会被转换为yTokens,并定期重新平衡,以选择最有利可图的借贷服务。 简单来说,YFI就是一个自动化交易策略,可以比喻成主动型基金,根据市场的利率变化,动态平衡抵押资产的资金池分配,以赚取最大化收益为目的。 下图是目前主流的Yield Farming策略,点击具体策略,系统会提示几个主要信息: INFO: 该策略的详细介绍 POOL: 策略使用的资金池(也就是你抵押的代币放到了哪个池子中) STAKE: 执行deposit和stake的应用(投注和抵押),赚取收益 页面下方的APY为年化收益率,是选择策略的核心参考指标。

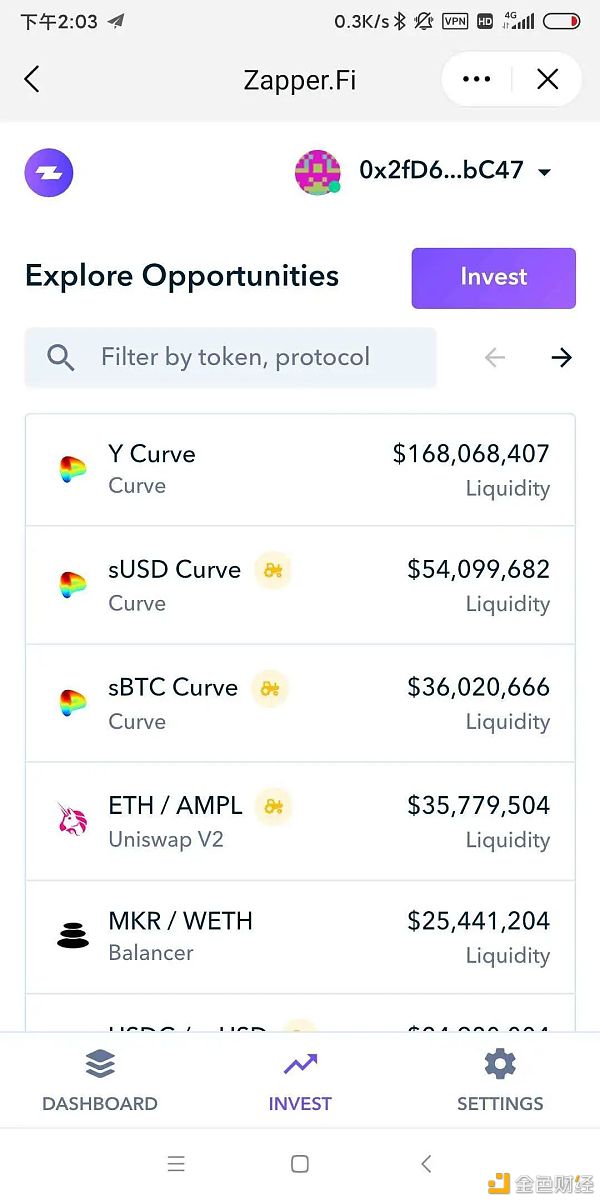

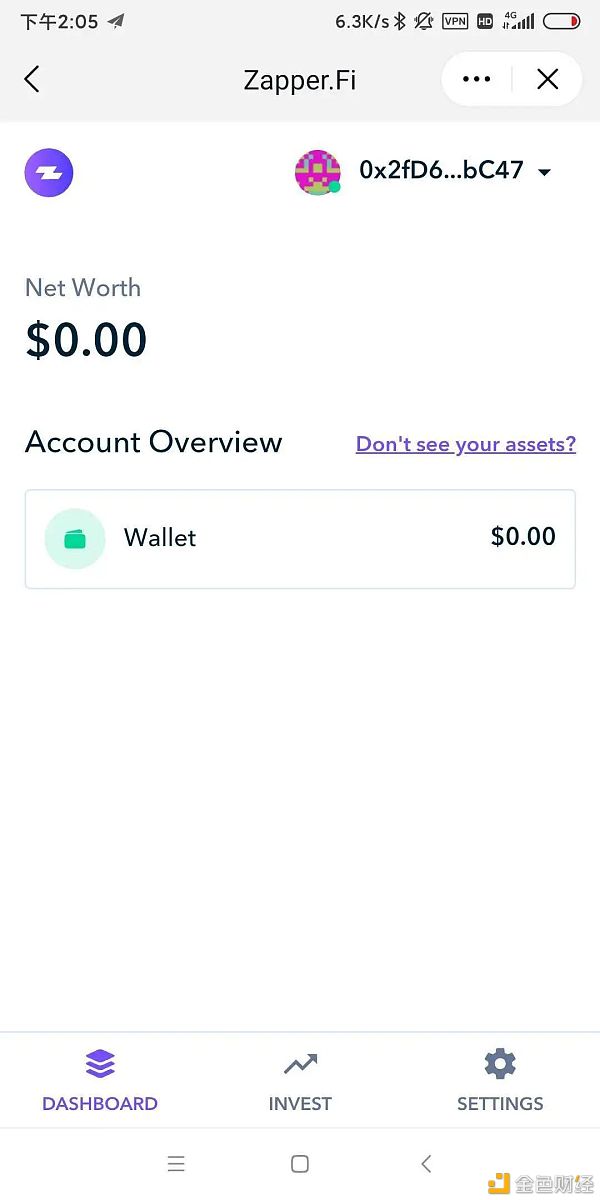

zapper.fi是另一个好用的挖矿操作平台,它提供钱包的资产盘点,可以一目了然当前的收益情况。同时提供投资策略清单、交易流水查询、资产抵押情况查询等功能,可以说是一个很好的DeFi门户类应用。 下图是zapper.fi/invest列出的投资策略,默认按照流动池总金额大小排序,自己可手动切换收益排序进行筛选。 选择好对应的投资策略,直接点击“”即可一键执行押注,无需单独到策略的应用地址押注,减少了很多繁琐操作。

2个应用地址: 看数据 DEX大多采用AMM交易机制,这与中心化所常用的订单模式有很大差异,最直观的感受是Uniswap等主流DEX交易界面根本没有买卖订单,用户在交易时对定价会失去感知。 传统订单薄的定价模式,所谓的价格优先原则,更容易造成价格操控。做市商只需要一小部分资金就可以控盘。而AMM的平滑模式,没有交易就没有价格变动,价格随交易需求变化,更符合真实市场规律。 用户在使用DEX交易时,如果想获取实时价格,可以在uniswap.vision查看实时价格变动。

DeFi排名 主要通过计算应用的锁仓量TVL进行排名,可以重点关注每个赛道头部项目。

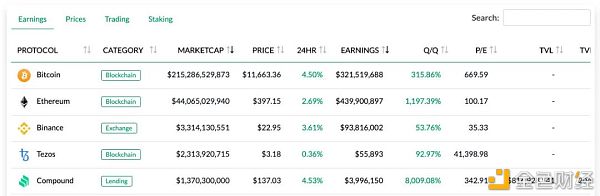

数据分析 网站对代币的市盈率、年化收益、交易量等数据都有统计,是很好的对比分析数据源。

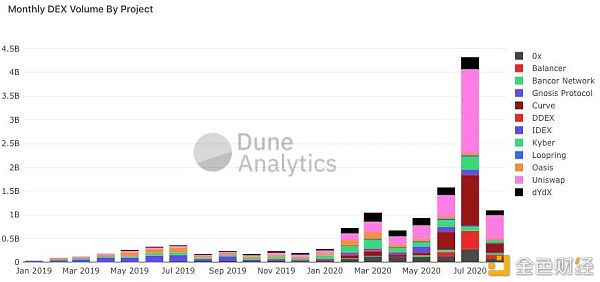

https://www.duneanalytics.com 有很多公开的数据分析视图,搜索DEX、DEFI或项目名等关键词,可以查看对应的指标数据。

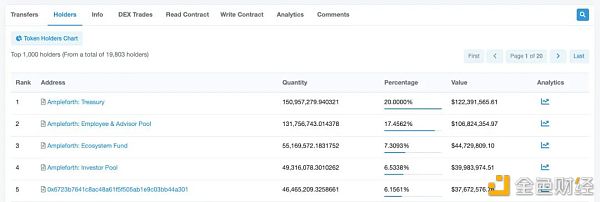

https://etherscan.io 学会使用etherscan做数据分析,这个其实是最全的数据集中地,可以查看代币地址的交易量,代币的持仓排名等等!

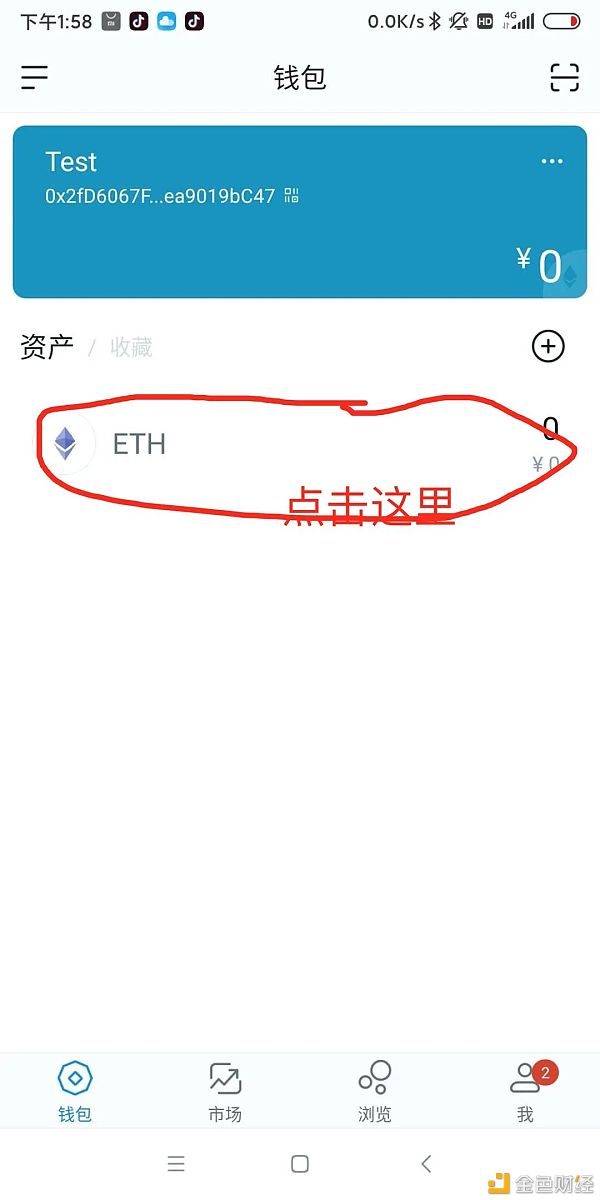

信息获取 学会使用推特,DeFi首先在西方流行,项目方官微都在推特上,第一手信息可以关注项目方推特获取。可以直接在推特关注@nigdaemon,然后查看他的profile有哪些人,跟着关注就行。 演示一个路径 如果你有LONG BTC、LONG ETH的信念,我推荐一个下面的这种叠加收益的操作策略: 1、将BTC、ETH转到个人钱包。 BTC可以通过ren中转,或者交易所卖出后,再在以太坊链上钱包买入wBTC。 2、在Oasis抵押wBTC或ETH,借出DAI. 3、在zapper.fi选择一个投资策略进行挖矿。 对于第三步,我个人主要投注的是AMPL和YFI相关策略,这个要根据个人风险偏好自行判断选择。 下面以ETH长持,借出DAI,投注ETH/AMPL挖矿赚叠加收益做一个完整的操作演示,为方便用户,该演示主要采用imtoken操作: 1.首先使用imtoken创建一个钱包,记住钱包的助记词(手抄放于安全处,不要触网!!!)

2.使用钱包收款,在交易所提币到钱包地址,可以直接扫码,避免手动输错。先小额转账,验证地址可用,再转剩余部分。

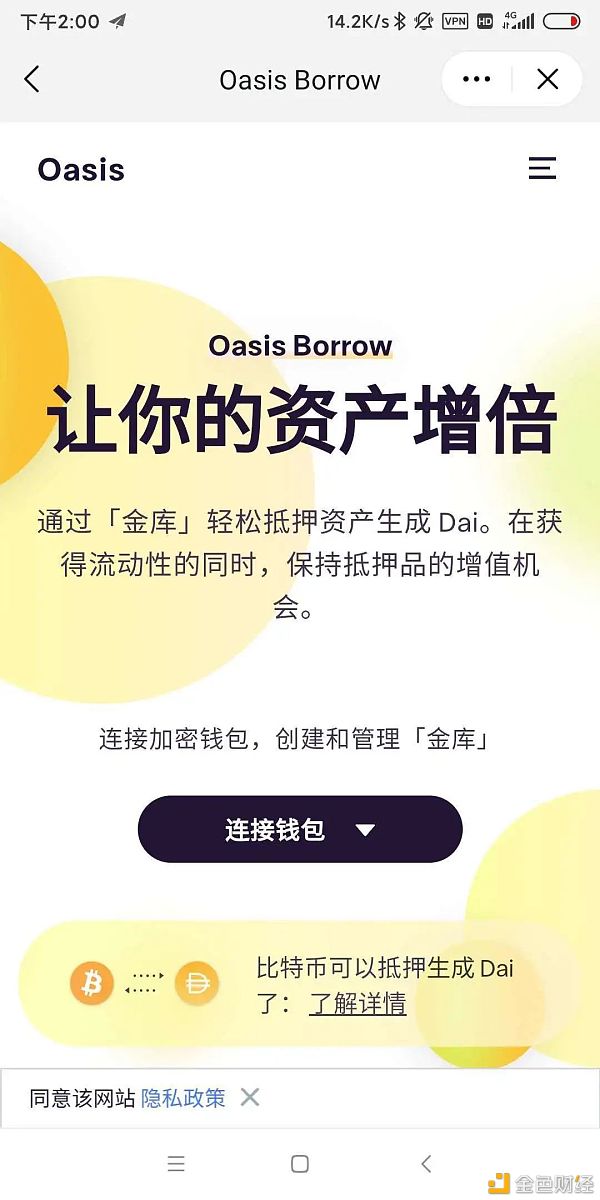

3.ETH到账后,在imtoken中选择“浏览”功能,搜索Oasis,点击访问应用。

按照文章之前介绍的Oasis借贷方法,创建金库,抵押ETH,借出DAI。抵押率最好维持在300%以上。 4.搜索Uniswap并访问应用,使用DAI购买AMPL,具体步骤可以参考上面交易所那一章节内容。购买成功后关闭应用。

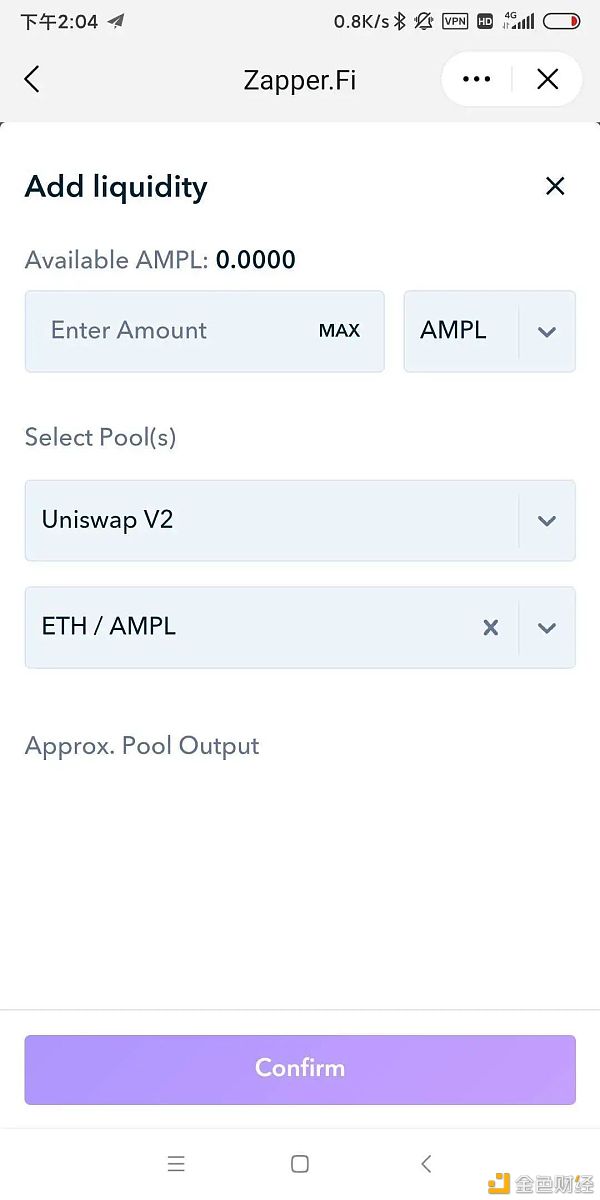

5.购买好AMPL后,在imtoken的“浏览”中搜索zapper.fi,访问应用,选择invest,搜索或选择ETH/Ample,输入刚才购买的AMPL数量,选择confirm执行。

步骤与前面章节讲的zapper操作方法一致。 6.最后,可以在zapper.fi首页查看刚才所有操作涉及的资产情况

至此,一个完整的DeFi操作演示就结束了。通过这一操作,用户可以学会使用钱包、在Uniswap交易、加入流动性挖矿、抵押借贷、使用聚合工具等操作,可以说60%以上的DeFi应用都有接触,算是完成了入门。 资源地址 最后,再把资源地址列出来,方便查询: 交易: 存借贷: 看数据: 工具: 项目: LONG BTC, LONG ETH, LONG DEFI! —- 编译者/作者:不确定思维 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi入门全套流程看这篇就够了

2020-08-31 不确定思维 来源:区块链网络

相关阅读:

- matic币项目怎么样?在哪些平台上能买的到?值不值得买入呢?2020-08-31

- 【你们关心的问题解答来了】FIO是怎么分配代币的?2020-08-31

- 启华谈币:8.31行情分析及操作策略价格企稳有进一步上行的可能2020-08-31

- 随着DeFi投资者的兴趣增加,Synthetix(SNX)总锁定价值超过10亿美元2020-08-31

- 好的治理从约束节点开始,FIO单个实体不能控制多个出块节点2020-08-31