DeFi发掘之旅(2)通证价值和财富价值如何形成闭环 1.引言 从上个月至今,每天已踏进币圈,扑面而来的几乎全部都是“爆发”、“挖矿”、“机会”、“赚钱”、“千万”、“20倍”等字眼。就像一根根的纤丝拨动着自己的心弦,看着别人吃香喝辣,**嫩模,脑海中不自觉就会产生梭哈的念头。然而,非常非常的不幸,我所有币都在锁仓中,即便是我解锁的key,到账也要到下个月中旬了。还有半个月,黄花菜都凉了,我感觉我已经完美地错过了这一波财富自由的机会。 看不见,看不起,看不懂,来不及…在我身上完美上演!

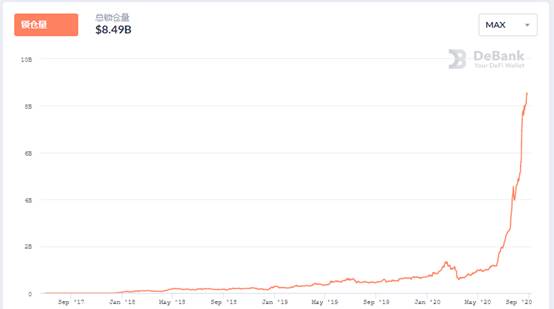

图1这么陡峭的曲线,看得我心发慌 俗话说得好:不熟不做!这在当下的币圈似乎完全不成立,就看谁先进来,谁先出去。闭眼往前冲就是了,哎!感觉自己脑容量有限,完全无法理解。

图2看看最近1个月的情况,趋势已经放缓,注意风险!! 2.比特币的缺陷 中本聪发明比特币的目的就是为了化解大众对中心化金融系统的不满和不信任,想让人人都享有自由的,透明的,高效的金融网络。然而,比特币发展至今,成功地变成了数字黄金,却没有实现便捷的交易。因为总量恒定的通缩设计,人性的投机让比特币的价格剧烈波动。于是,人们对去中心化的数字稳定币需求日益强烈,1:1锚定美元的Dai便产生了。 3.Maker协议 在以太坊平台上,Maker协议出现了,它是第一个大规模广泛使用的DeFi应用。MakerDAO项目组通过治理型代币MKR采用执行投票(Executive Voting)和治理投票管理Maker协议和Dai的金融风险。 4.稳定币Dai 稳定币Dai是一种锚定美元的资产担保型加密货币,它的生成需要依靠Maker协议。Dai具有4个功能: 【1】价值贮藏; 【2】交换媒介; 【3】记账单位; 【4】延期支付标准。 在此,只需要将Dai看成以太坊区块链上的钞票就行了,我就不多说了。 5.Maker金库 Maker金库本质上是一个智能合约,用户通过Maker协议创建它,它类似于一个盛放资产的盒子。用户从盒子这边放入各种值钱的数字货币(比如存入110%的ETH等被Maker协议认可的币),用户从盒子那边获得100%的Dai。

图3Maker金库的双向兑换中介 有点像拿着自己的房产证去银行办理抵押贷款,110万的房子贷款100万,还像拿着家传大宝剑去当铺换银子。Maker金库与银行和当铺本质不同就体现在,Maker金库是一个去中心化的全自动智能合约。 当用户想赎回值钱担保在Maker金库中的110%ETH时,除了需要拿100%Dai兑换之外,还需要额外支付一定数量的稳定费(类似于还贷款利息)。 通过Maker金库Dai能够实现双向兑换,相当于在保留ETH所有权的前提下,得到了流动性资金去做别的投资。因此稳定费必然也会非常高,稳定费数量与市场波动相关,与用户借Dai时长相关。 6.Maker金库清算 用户能够拿多种价值币(ETH、REP、BAT、DGD、OMG、ZRX)通过Maker金库兑换Dai,但不同的币被认可的价值是不同的。有的币100%兑换90%Dai,而有的币100%只能兑换70%Dai。每种Maker金库的清算率不同,清算率数值大小由MKR治理型通证的持有者通过投票决定。 7.Maker协议拍卖 我们昨天提到Maker协议由4个部分组成: 【1】Dai; 【2】Maker担保物金库; 【3】信息输入系统; 【4】投票机制。 其中有一条是“信息输入系统”。一般情况下,Maker协议是能够自动获得担保物价格信息,但也会遇到系统无法获得担保物价格信息的情况。这时候,Maker协议拍卖就开始起作用了。在进行清算时,Maker协议会取出Maker金库中的担保物,并使用协议内一个基于市场的拍卖机制将其卖出。卖出担保物收回Dai用于偿还用户之前担保借出去的Dai和清算罚金。 7.1.资抵债 假如通过拍卖卖出担保物获得的Dai能够偿还用户借的Dai和清算罚金(不同的担保物清算罚金不同,也是由MKR持有者投票决定),那么Maker协议就会启动反向担保竞拍,少出售用户的担保品,并将剩下的担保物归还给用户。 打个比方就是,我担保了1000美元的ETH,获得了900美元的Dai,当系统无法获得ETH价格信息时候,Maker协议在市场上拍卖我那1000美元的ETH。巧合的是ETH涨价了,我的ETH值1500美元了,此时Maker协议启动反向担保竞拍,卖掉我的部分ETH,还上那900Dai和100Dai清算罚金,将剩下价值500美元的ETH又归还给我。 7.2.资不抵债 假如通过拍卖卖出担保物获得的Dai无法够偿还用户借的Dai和清算罚金时,用户就拿不回担保物了,用户失败所带了的损失只能由Maker协议承担。通过一个名为Maker缓冲金的智能合约偿还(类似于银行准备金)。 假如准备金都还完了还不足以还债,那么Maker协议就会触发债务拍卖机制。Maker协议会生成新的MKR通证卖给那些用Dai竞拍的用户。所得到的Dai又流入Maker缓冲金,用来应对Maker协议资不抵债的情况。 若所卖出MKR获得的Dai超过了Maker缓冲金上限,多出来的Dai又会通过盈余拍卖(也是智能合约)出售。竞标者使用MKR通证竞拍,一旦盈余拍卖结束了,Maker协议自动销毁竞拍得到的MKR通证,从而减少MRK的总量。 8.小结 通过今天的学习,我算是从总体上把握了Maker协议的工作机制了。 【1】Maker协议是一套逻辑严密的智能合约的总和; 【2】Dai和MKR在时长波动剧烈时,两者之间相互动态制约; 【3】Dai数量的多少体现了Maker协议的当下价值; 【4】MKR通证能够影响Maker协议中各种费率的制定,权力! 收获很大!逻辑关系理清了就更容易发掘DeFi中的宝藏。 所有DeFi的价值循环逻辑都是相通的,我感觉这些逻辑能够用在ETH上,同样也可以应用在EOS上。期待底层DeFi在EOS上发扬光大,而不仅仅只是模仿几个流量网红项目。 —- 编译者/作者:终身学习的宏少 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi发掘之旅(2)通证价值和财富价值的闭环,给EOS的建议

2020-09-01 终身学习的宏少 来源:区块链网络

LOADING...

相关阅读:

- IOV Labs与Chainlink合作,将Oracle引入RSK的比特币智能合约生态系统2020-09-01

- 金色百科|什么是YFI?什么是YFII?2020-08-31

- 由于Defi创新的兴起,Chainlink进入了比特币智能合约网络RSK2020-08-31

- Chainlink通过新集成落在比特币侧链RSK上2020-08-31

- Chainlink收购康奈尔大学的DECO项目,以增强Oracle上数据的隐私性2020-08-31