撰文:Ashwath Balakrishnan,就职于 Crypto Briefing 随着以太坊 DeFi 堆栈日渐多元,期权交易综合解决方案成为必然。Hegic 就是要以期权可链上结算与验证,来满足这一需求。

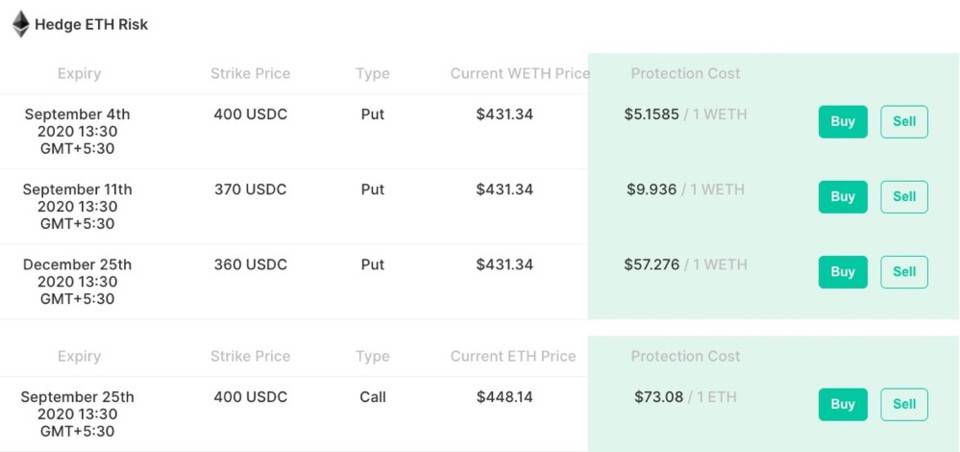

主要看点: Hegic 是一个采用铸币和交易期权新方法的期权协议该协议让用户可自行定制期权行权价和期限,类似场外交易市场在 Hegic 卖出期权更为简单,协议部署的通用流动池会产生被动收益代币 HEGIC 将于 9 月 9 日发售,同时推出针对期权持有者和流动性提供者的流动性挖矿奖励计划期权交易协议 Hegic 构建在以太坊区块链之上。用户可使用 Hegic 买卖看涨和看空期权。交易完全在链上、无需许可、无需托管,纯粹的 DeFi 产品。 Hegic 是什么? 期权是金融市场的重要组成,是市场保险基本形式,使交易者能够部署可靠的风险管理策略。 随着以太坊 DeFi 堆栈日渐多元,期权交易综合解决方案成为必然。Hegic 就是要以期权可链上结算、验证,来满足这一需求。不过 Hegic 自上线之初便问题不断。但每次事故都帮助协议及时调整功能,让最终产品变得韧性更佳。 Hegic 使用起来简单直接。投资者要在 Hegic 购买任何期权,只需要支付通行权利金。Hegic 期权按照美国期权交易规则,可在期限内随时行权。

在 Hegic 卖出期权要比传统期权卖出方式更容易,投资者要做的就是向 ETH 或 DAI 资金池存款。ETH 资金池内资金用以卖出看涨期权,DAI 资金池用以卖出看跌期权。然而期权买卖资金池分离的方式会逐渐淘汰,换为更高效的替代方案。

Hegic 的期权交易费用要比 Deribit 或 Opyn 上的略高,这是因为 Hegic 使用较为灵活的美式期权交易规则,而 Deribit 等其他交易所使用欧式期权执行规则。 这就让期权持有者无需等到到期日,便可随时执行合约。这也意味着期权卖方可赚得更高权利金。 Hegic 的出众之处 Opyn、ACO Finance 和 Deribit 是 Hegic 主要竞争者,不过 Deribit 是中心化交易所,并非 DeFi 直接竞争者。 一般每种解决方案都优缺点皆有。Hegic 的优势在于灵活性和简洁性。 在 ACO 或 Opyn 交易期权,就像是在用无需许可的 Deribit,它们的定价结构都相似。唯一的区别就是 Opyn 和 ACO 上的每次行权价没有流动性。只有少数接近市场价的行权价才有足够流动性了结仓位。 至本文完成时,Opyn 上只有一份 ETH 看涨和三份 ETH 看跌期权。ACO 上有三份 ETH 看涨和三份 ETH 看跌期权。这些协议支持每周和每月期权期限。

另外,ACO 和 Opyn 有预设行权价。买方无法自由选择行权价。而在任何开放期权市场,这都是常态。 在 Hegic,用户可选择五种合约期限:两天、七天、十四天、二十一天或二十八天。期限从创建期权开始算起,不再是传统的按月或周固定日期。其他期权平台都有预设行权价,Hegic 动态定价模型可创建任意行权价期权。在 Deribit 上不可能买 435 美元行权价 ETH 期权。而在 Hegic,甚至能成交带小数的行权价期权,例如 433.15 美元。 如此一来,交易员和对冲交易者就能微调交易策略。传统金融中,定制化期限和行权价格是场外交易和大额资金才有的特权。 那么 Hegic 是如何将此种灵活的交易方式引入无需许可式期权?归根结底就是期权卖出资金池。 ACO Finance 和 Opyn 期权卖方需要选择特定行权价和期限方可售出。但在 Hegic,资金聚在资金池,为任何类型卖出期权提供流动性。 目前 Hegic 有 ETH 看涨期权卖出资金池,和 DAI 看跌期权卖出资金池。但这些资金池很快就会被弃用,由 ETH 和 WBTC 资金池替代。Hegic 上也将会有 ETH 和 BTC 期权。 每个资金池会为双向交易。这就意味着 WBTC 资金池会用以出售看涨和看跌期权。

这就意味着期权卖方选择特定行权价和期限方面灵活性降低,但为两个资金池提供流动性,能以市场中立来获得收益。 简言之,Hegic 降低了期权卖方的灵活性,增加期权买方的灵活性。这就增加买方购买成本,卖方进而获得更高的边际利润。 Hegic 模式的风险 Hegic 是期权市场的全新模式,同时也带来传统市场未有的风险。例如,隐含波动 (implied volatility,IV) 是最常用的期权定价模型「布莱克-舒尔斯模型」 (Black Scholes equation) 的输出值。但 Hegic 的期权定价方法将 IV 作为定价输入值,而非输出值。 Skew 这类数据聚合网站收集 Deribit 的 IV 数据供交易员使用,而 Hegic 使用 Skew 的参考数据将 IV 整合进期权价格。另一个担忧就是,一旦出现 10% 的波动,Hegic 需要人工更改 IV。

若 IV 输入值为 115%,且 IV 波动超过 125% 或低于 105%,Hegic 只能更改输入值。这就让经验丰富的期权买方有机可乘,可利用此定价模型损害 Hegic 流动性提供者 (LP) 的利益来获利。 IV 值越低,期权价格越低,就对买方有利;IV 值越高,期权价格越高,卖方权利金就越高。老练的期权买家可追踪并预测短期 IV 值,只需在 Hegic 的 IV 值增加前买入期权便可获利。这种操作并不容易,但理论上仍有可能出现,并损害 LP 的利益。 智能合约是 Hegic 上另一个出现过的风险。协议部署在以太坊上,几天时间内就主网上线,但代码出现错误,造成期权无法执行。一个月后,Hegic 协议核心设计中的漏洞又被利用。 这两起案例,Hegic 团队都对受损用户进行 100% 赔偿。重新部署后的协议不同方面都有所加强,但不能保证问题不会再出现。 HEGIC 代币销售和分发 Hegic 原生代币用作现金流和治理,将于 9 月 9 日发售。代币总量 30.12 亿,早期贡献者获总量分配 20%,开发基金 10%,流动性挖矿和使用奖励 40%,联合曲线 25%,Balancer 资金池 5%。 HEGIC 发行价为 0.0027 美元,但预计此低价位不会维持很久。流动性挖矿是为了激励资金进入 Hegic。越多资金进入 Hegic,就越便于买方执行大额交易。 除了流动性奖励外,还对期权买方有所奖励,这样期权买卖方双方都会获得奖励。流动性奖励 12.04 亿代币中,80% 奖励给 LP (期权卖方),20% 奖励给流动性使用者(期权买方)。 如上所述,Hegic 流动性奖励针对新的 ETH 和 WBTC 资金池。用户和 LP 奖励代币会在 WBTC 和 ETH 资金池均分。 第一阶段流动性挖矿每日产出 132 万 HEGIC 分发给 LP,33 万分发给流动性使用者;第二阶段奖励降低,LP 和流动性使用者每日奖励分别为 99 万和 25 万 HEGIC。 Hegic 首次去中心化交易所上市 (IDO) 原计划在 Mesa 进行,但由于社区成员反对这家交易平台,可能会有变更。截至本文发布,Hegic 官方宣布在以太坊主网进行首次联合曲线发行 (IBCO)。 代币发售四小时后,5% 总量代币用在 Balancer 建立资金池,提供代币公开市场流动性。 HEGIC 质押规则 Hegic 协议上所有期权交易有 1% 结算费。此费用作为被动收入直接转给 HEGIC 质押者,因而代币投资者的利益与协议市场增长一致。 主网质押最低限额为 88.8 万 HEGIC。每 88.8 万 HEGIC 视为一份。最高允许质押三千份(即 26.64 亿枚代币)。 每份质押都会变为一枚 ERC-20 代币。若未来 Aave 或 Compound 接受质押代币作为抵押,那么 HEGIC 质押者可同时获享抵押收益,并用质押代币作为抵押来借贷资金。未来 HEGIC 代币也会用以社区治理。 代币功能:获得 HEGIC 质押份额与治理权质押奖励:ETH 和 WBTC (100% 结算费)质押奖励:ETH 和 WBTC 每份期权交易的 1%奖励分配:每份活跃质押的相同比例质押份额所需代币数量:88.8 万 HEGIC最多活跃质押份额:3000 份Hegic 团队:「一人军队」 与 Yearn Finance 一样,Hegic 为匿名开发者 Molly Wintermute 单独开发,目前尚无任何开发者个人信息。 Wintermute 于 2020 年 2 月在 EthResearch 论坛宣布项目,四月协议部署主网。项目 Discord 和 Telegram 频道也是由 Wintermute 管理,说明项目是由一人管理。 未来一览 期权是复杂但回报丰厚的交易策略部署之处。 DeFi 未来要繁荣,要吸引严肃投资者,链上衍生品就要获得更多注意力和广泛使用。今年以太坊上有多个协议推出期货、期权甚至信贷违约掉期 (CDS) 产品,大爆发亦将不远。 尽管 Hegic 竞争者众多,但其独特功能使其在众多 DeFi 期权产品中独树一帜。Opyn 其实就是无需许可的 Deribit,唯一的优势也就是无 KYC。 如果交易员不介意 KYC,那理应选择 Deribit 而非 Opyn,因为其定价结构完全一样,而且 Deribit 上交易费便宜,流动性又更好。 Hegic 的方法让卖出期权变为被动收益投资,相比多数加密资产期权交易平台,对期权买方的激励也大有不同。 2020 年加密资产市场的期权交易增量巨大,产品发展迅速。随着 DeFi 市场升温,最终期权交易大规模迁移至无需许可的协议,亦不足为奇。 来源链接:cryptobriefing.com —- 编译者/作者:链闻独家 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

一览 DeFi 期权协议 Hegic 灵活性优势与风险所在

2020-09-04 链闻独家 来源:链闻

- 上一篇:9.4以太坊止盈提醒

- 下一篇:区块链可用于美国紧急救援

LOADING...

相关阅读:

- 区块链可用于美国紧急救援2020-09-04

- 9.4以太坊止盈提醒2020-09-04

- 比特币 以太坊怎么玩?如何“小而美”的挖矿2020-09-04

- DeFi泡沫崩塌以太坊暴跌的原因2020-09-04

- OFC 大会精彩回顾 | 对话国内顶级投资人:DeFi 项目不需要只投钱的 VC?2020-09-04

来源:Hegic

来源:Hegic 来源:Hegic

来源:Hegic 来源:Opyn

来源:Opyn

Hegic 使用一个月等价 IV 为期权定价,来源:Skew

Hegic 使用一个月等价 IV 为期权定价,来源:Skew