摘要 当下流行的DeFi协议的分叉已经开始出现了 这是SushiSwap和Swerve的故事以及它们与原版的区别 自从比特币诞生以来,加密货币领域在意识形态上就扎根于开源。生态系统中的绝大多数项目都是以开源的方式进行开发的,这意味着任何人都可以审查代码,提出修改意见,甚至分叉项目。 然而,这也意味着项目无法真正保护其知识产权。在非加密世界中,开源软件通常通过服务(支持、安装、培训、定制等)或通过专有的替代品来进行变现。 最近加密货币?DeFi 领域的一个趋势是分叉协议,然后进行少量的修改,最后通过发行一个新的治理token来增加其价值,以此来鼓励投机。善于投机的匿名团队通常都以最成功的协议为噱头,并在宣传公平发行的同时试图通过新的激励措施吸走流动性。 DeFi协议如何保护自己不被投机主义分叉?事实上这很难。他们最大的优势是写出了代码并且对代码了如指掌,这意味着他们也是最适合继续改进代码的人。在理想的世界里,原创团队应该得到奖励,因为他们写出的协议能被人接受并使用。 让我们看看两个最著名的分叉实例,Sushi和Swerve,了解他们使用的方法。 SuShiSwap SushiSwap是Uniswap v2的一个分叉,由一位名叫Chef Nomi的匿名开发人员发起。SushiSwap引入了一个名为SUSHI的治理token,如果流动性提供者(LP)入股Uniswap LP token,然后最终为SushiSwap提供流动性,则可以赚取收益。 在Uniswap中,LP可以在任意池子中赚取0.3%的交易费用,这些费用按比例分配给每个池子中的所有LP。SushiSwap引入了手续费抽成,其中LP只赚取0.25%,剩余的0.05%用于回购SUSHI,然后再按比例分配给所有SUSHI持有者。为了使项目长期可持续发展,每当有新的SUSHI需要分配时,都会有10%的资金投入到发展基金中。 SushiSwap推出后,迅速受到了大家的欢迎。在第一周内,Uniswap LP的token价值就超过了10亿美元。同时Uniswap的流动性在第一周就从3亿美元上升到20亿美元。最后Quantstamp PeckShield还对SushiSwap中代码存在的一切问题进行了审查。

Source: Uniswap.info 在SushiSwap迅速 "成功 "之后,狂热随之而来。8月31日,Uniswap上的SUSHI交易量为1.752亿美元,几乎是第二大热门USDT/ETH交易对的两倍。在成交量大增之后,几乎所有的境外交易所都急于将SUSHI上市,包括Binance、FTX、OKEx和Huobi。Binance、FTX和OKEx也上市了SUSHI期货合约。

Source: CoinGecko SUSHI的价格从8月29日的不到$1的价格,到9月1日的$10以上。SUSHI价格的提高进一步提高了APY,然后也吸引了更多的资金来入股,赚取更多的SUSHI。这一趋势会进一步壮大社区。 随着炒作开始平息,向功能齐全的AMM的迁移还有几天时间,SUSHI的价格开始修正,跌到了$5美元以下。执行官Nomi在Twitter上宣布,他已经将一部分分配给发展基金的SUSHI代币兑换成了大约37400个ETH,这个金额在当时大约价值1300万美元。这次转换是通过一系列的两笔交易完成的。 据执行官Nomi说,将token兑换成ETH是为了让他 "不过多关注价格"而是"专注于技术性的迁移"。“我将继续参与讨论并且帮助处理技术部分。我将确保我们有一个成功的迁移"Nomi在Twitter线程中解释说。 在执行官Nomi被指责为离职诈骗后,价格大幅下跌。自历史最高点以来,跌至$1,跌幅超过90%。面对强烈的批评,执行官 Nomi 决定将项目控制权转让给FTX CEO Sam Bankman-Fried。 "我希望SushiSwap在没有我的情况下也能做得很好。"Nomi在推特上说。"我再次重申,我并没有故意做任何伤害SuShiSwap的行为。如果我的决定不符合大家的期望,我深感抱歉。"

Source: CoinGecko SuShi目前的交易价格为$2.72,因为它正在等待自己的功能性AMM的迁移,这应该在美国东部时间9月9日上午10点左右进行。目前,SushiSwap的合约中有13.2亿美元的价值押注,约占Uniswap流动性的77%。到目前为止,Uniswap的成交量在9月1日达到峰值,为9.536亿美元。昨天,Uniswap录得4.39亿美元的成交量。

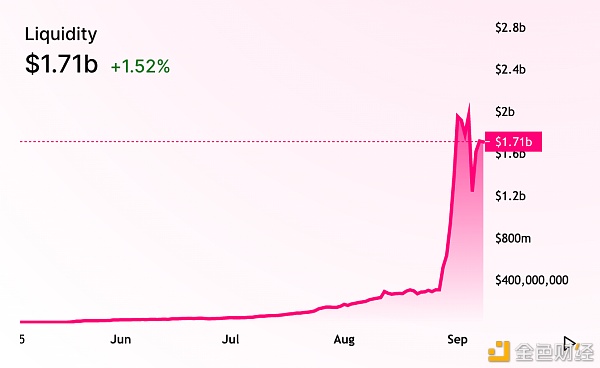

Source: Uniswap.info 还有待观察的是,SushiSwap能够从Uniswap上拿走多少流动性和交易量。LP们将在Uniswap上赚取更高的费用,然而当SuShi通胀率下降时,很可能大部分Uniswap上现有的LP会完全离开并追逐其他地方的收益。 Swerve Swerve分叉Curve的方式与Sushi分叉Uniswap的方式类似,但至少没有那么戏剧性--至少目前是这样。 然而也存在一些不同之处,主要的区别是Swerve中没有发展基金,这意味着开发者即使想套现也不行。 Curve是一个优化版的AMM,用于在价格相对稳定的资产之间进行交易。它一直是流动性挖矿趋势的最大受益者之一,这导致了大量的交换稳定币的需求,以追逐最高的收益率。截至目前,Curve是为数不多的找到明确产品与市场契合点的DeFi项目。 在上周,Curve产生了14.6亿美元的交易量。只有Uniswap超越了它,Curve 在上周产生了58.0亿美元的交易量。值得注意的是,Uniswap合约需要收取30个基点的费用,而Curve合约只需要收取4个基点的费用,也就是说,同样的交易量,Uniswap的收入是Curve的6倍多。 为什么Swerve决定分叉Curve?Curve是高度通胀的,每天的供应量会增加200万CRV(约400万美元)左右。此外,社区存在一些有分歧的争议点。 其中之一是Curve的发布,其中一位匿名人士在没有警告的情况下部署了合约,并且几个矿工在没有前端的情况下预挖了一些CRV。看似是为了抗衡yEarn协议50%以上的投票权,用Curve创始人自己的话说是 "反应过度",并锁定了比他预期更多的CRV,从而大大降低了对他有利的因素。最近,在Curve中加入了一个有争议的火币池Huobi BTC池。 Swerve将把所有供应量分配给LP,而不是Curve中的62%。所有的token将在6年内分发,而Curve则需要几十年。需要说明的一点是,Swerve通过授权委托将Curve的合约作为链上API使用,这意味着它目前无法独立运行。该协议本身的推出也是不对外公布的,这意味着早期用户具有优势。 在过去的24小时内,Curve的日成交量为1.456亿美元,而Swerve为1280万美元。Curve的用户存款为10.5亿美元,而Swerve为4.15亿美元。

Source: The Block Research 结论 SushiSwap和Swerve只是两个成功的例子,但是在过去的几周里,有无数次尝试去复制一些DeFi最具竞争力的协议,都没有成功。 SushiSwap最大的关注点将是让LP从一个不手续费抽成的协议与一个手续费抽成的协议中迁移。Swerve将需要停止依赖Curve,因为最终将是赢家通吃的局面。 在Uniswap推出V3后,不可避免地引入了一定程度的手续费抽成后有了自己的治理token,观察已经有利润的LP如何应对将是一件有趣的事情。已经有人在讨论分叉去掉token的手续费抽成版本。Uniswap的首席执行官Hayden Adams已经表示,"V3不会是一个可以快速分叉的产品,除非它是一个没有其他变化的直接分叉",并确认将有 "一个很高的进入门槛,以创建存在的最有效的AMM"。复杂性和增加一个token,最终建立一个更忠诚的社区,似乎是对下一个分叉采取的保护。 在拥有品牌和开发才能的原始协议与拥有 "更公平 "的分配和更多社区驱动的治理的协议之间,将会存在一场斗争。很明显,这些讨论将在未来几个月内持续进行,因为其中不乏机会主义者和投机者。 Larry Cermak? ?作者 Olivia? ?翻译 Olivia? ?编辑 —- 编译者/作者:加密谷Live 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

一文回顾“明星”分叉项目:SushiSwap和Swerve

2020-09-10 加密谷Live 来源:区块链网络

相关阅读:

- 盘点2020年最火区块链项目看懂特马斯将成就下一代枭雄2020-09-10

- “天启即将来临,您将需要比特币”,亚当·库里(Adam Curry)对播客乔2020-09-10

- 白俄罗斯货币网因政治动荡而在立陶宛开设后备办公室2020-09-10

- 子禹|大盘再次回落主流依旧领先2020-09-10

- Mercuryo.io-B2B加密货币支付基础设施提供商从Target Global筹集了250万欧元种2020-09-10