斌哥寻思了很久,本来准备写一篇完整的文章,写了删,删了写。总感觉不如意,思来想后,还不如发布一下中文社区的翻译稿,这样能权威的把项目讲清楚,也算斌哥奶Clover42项目的开篇。 前言 预测市场(Prediction Market)一直是DeFi领域一个不温不火的领域。领头羊项目,准确的说应该是矬子里拔将军的话,是基于去中心预言机技术的Augur和建立在 Gnosis 条件代币框架之上的Omen。Augur协议自2015年由Forecast Foundation建立,初衷是为预测市场提供底层协议,主要解决结果仲裁的问题 。Omen则是DXdao 直接推出的预测市场的维护和管理平台。虽然Augur是有由V神投资,Omen背靠Gnosis这座大山,但是两个平台上的交易量在DeFi的三驾马车:稳定币、借贷市场、DEX所创造出的价值面前简直不值一提。 然而自2020年中旬,就像Uniswap以采用简单的恒定乘积规则简化了其他借贷协议诸如基于利率模型的Compound,从而引爆了AMMDEX市场,并且在区块链世界刮起了以流动性挖矿为基础的的DeFi风潮,一扫2020年的阴霾一样,预测市场领域也出现了一个创新的开拓者:由匿名的俄罗斯极客团队开发的平台Clover42,以及他们的Gamification Simplified Protocol(GSP)机制,将预测市场模型简约化,游戏化,并且发明了预测挖算力,以中奖为基础的拉盘机制,并且算法优化了流动性挖矿,很好的解决了赛道上流动性不足,Oracle机制等各种问题。 有人会问这个平台为什么会叫Clover42?根据他们官网的解释,Clover表示是四叶草,在西方国家代表着小概率上的好运,而在道格拉斯·亚当斯的小说《银河漫游者指南》中,数字42是“生命,宇宙和一切终极问题的答案”,这是由一台名为Deep Thought的巨型超级计算机在750万年的时间里计算出来的。很酷吧? 下面笔者打算先从预测市场赛道现阶段的痛点展开我的分析。 预测市场的痛点 流动性不足 Augur:身为最早的ICO代币和以太坊应用程序之一,团队的初衷本为做底层协议,但是由于版本一笨拙,缓慢并且通常无法使用,并没有获得其它预测市场开发团队的青睐。上线Dapp后,转型为“global, no-limit betting platform”,但是体验感很差,页面载入延迟严重。现在一共有50个open markets, 最大的volume也只是关于川普连任的预测,不到$10万的入金:

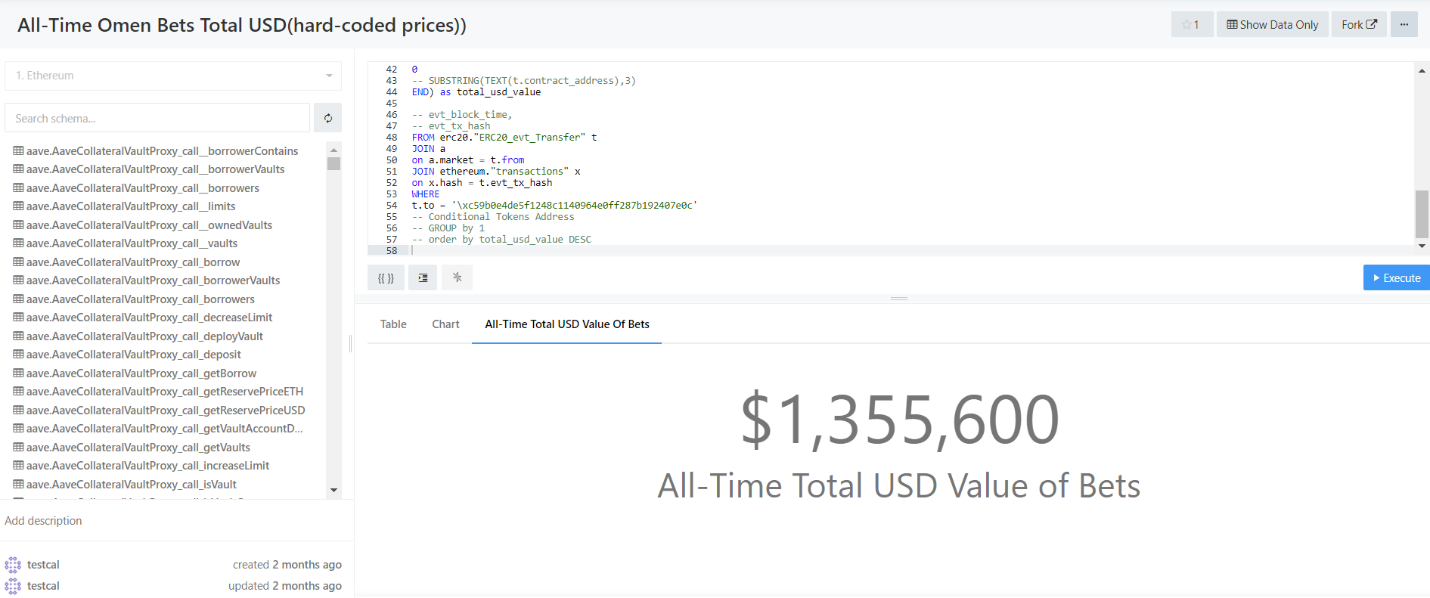

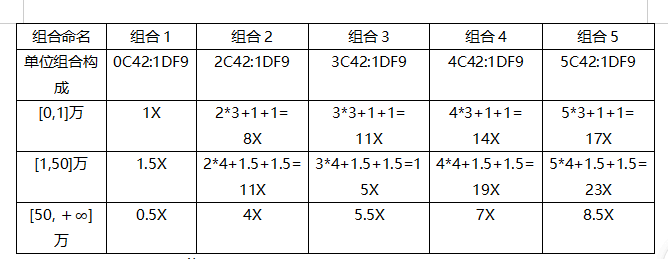

在暌违了5年后Augur终于推出了V2, 集成了0x Mesh,是可用于投注的链上中继订单簿系统,虽然部分解决了全部在主链上的成交慢和gas费高的问题,但是协议的纯P2P设计,意味着不存在全局价格,只有一系列不同价位的双边交易,对于每个想做多的用户来说,必须找到一个交易对手来做空,所以依然存在流动性枯竭的问题。 Omen: 针对Augur的问题,借鉴了流动性挖矿自动做市商的概念AMM,建立了居于Gnosis协议上的全局资金池,这样Gnosis协议上的其他平台如Polymarket上的代币也可以被跨平台交易,某种程度上解决了流动性问题。但是一个季度以来的总交易额也只有$1.35 millions。笔者认为这里和平台上复杂的代币模型有关系,会在下面章节阐述。 Clover42:俄罗斯极客团队明显吸取了上面的教训,另辟蹊径的从别的角度来解决流动性问题。首先平台简化了预测市场模型,以游戏化的方式引入流量,在其首发市场DeFi9项目上通过押注uniswap上top9的资金池变化率大小的方式,紧扣DeFi热点,并且通过提供入金流动性的方式来挖市场代币。同时以有损的方式来确保资金池的壮大,这样便可以给对小概率的头等奖赢家给予大奖励,和uniswap的拉盘资金,大大激发了用户的热情。 结构复杂,开发周期长 Augur虽然在V2中嫁接了IPFS, DAI入金, Uniswap价格预言机, 0x等技术,但是从V1到V2花了5年;类似的Omen上的开发者也必须对接外在的预言机仲裁体系比如Realitio 或 Kleros。Augur和Omen的进化其实并没有简化使开发者的工作量,也为用户使用和反馈带来了门槛,和效率低下等问题。 Clover42,相反的,将预测市场的模型简单化,并且将入金,奖金池构造,不同市场挖平台币的算力分配,线上结果判定等主要模块整合在了一起,并且提供了简单的接口,Dapp有着友好的界面,使平台拓展效率变得很高。 代币逻辑不清晰 基于ERC-20的Reputation(REP)token 是Augur平台的准治理代币,仅仅“用于报告事件和解决纠纷”,主要用于仲裁。最近Augur提出了V2,但是新的合约体系不支持REP,对老用户并不友好。Omen则是构建在条件式代币框架(conditional token framework)上的众多平台之一,是可以产生出基于ERC-1155 规范并且可以被包装成以太坊的 ERC-20 代币。但是问题是Omen的设计是对每一个市场的每一个预测结果都产生出结果代币,会大大提高了系统的复杂度。 Clover42的解决方案是每一个项目只有一种代币,比如首发项目DeFi9的ERC20的市场代币DF9,除了管理功能,DF9更多的是被赋予挖矿算力的功效。这里的“矿”指的是公开在DEX/CEX上交易有定价机制的Clover42的平台币C42。这种设计,使得平台币和各个预测市场币的关系明确,并且平台还设计了由平台总收益为基础的平台币的生产速度的数学模型,和以各个市场贡献值为基础的清晰公平的市场代币流动性挖平台币的算力的数学模型。而所有的挖矿,质押都是自动的,算法被写在智能合约上,整个系统从用户的角度看大道至简,公平合理。 Clover42的创新三部曲 大奖即拉盘 笔者认为Clover42的一大创新就是其半随机的拉盘回购燃烧C42机制: 首先平台合理利用了预测市场的客观本质,即预测有输有赢。而赢头奖又存在一种随机概率,所以系统内置了C42回购的事件触发机制。以当期有头奖赢家为主要事件,同时以若连续多期未有头奖赢家的定期事件,和奖金池溢出事件为辅的回购触发机制。从而使得在Uniswap市场上C42的价格的飙升具有半随机性的集体预期。 从市场层面来看,这大大刺激了用户的市场参与热情,因为无论预测结果如何,对于个体来讲“都是赢家”,用户的回报可以是预测正确时获得了奖金,或者错误时又可以通过别人的正确使得自己持有的C42价值产生拉升。 从经济学层面来看,系统充分利用了预测事件和标的物本质的随机性,利用概率设计出奖池的分配机制,既保证了丰厚奖金以激发市场参与度,又保证了C42的回购力度和频率。使得DeFi项目的代币同时具有了去中心化的性质,又有类似CEX的销毁机制,并且赋予了随机性,使币价在较长时间标度上具有上涨的必然性,同时又在较短的时间标度上增加了上涨的偶然性,大大增加了趣味性,势必会增加平台的关注度。 预测挖算力 上文有讲到,Clover42的代币逻辑设计的精妙之处:并没有引入条件代币的概念,单市场仅有一种代币以挖平台币的算力的形式产出,在平台层面达到了统一和谐。从单个市场角度来看,用户通过参与预测游戏,无形中自然获得市场代币,而生产速率是算法规定的,挖到的市场代币,会自动质押进本市场代币和平台代币的流动性挖矿池,整个过程简单、自动,系统隐藏了复杂的算法实施步骤,用户具有无缝体验,在乐趣中自然参与两层挖矿。同时对于某个市场有热忱,想要积极参市场治理的用户,其市场代币也可以从流动性池中Unstake,用于参与投票治理。 算法优化Yield Farming YieldFarming或LiquidityMining是Compound最初与2020年6月发起的概念,后被大部分带有AMM(自动做市商)机制的平台所采用。由于旷工在提供流动性的同时,达到了或提高了交易深度,或获得了更好的借贷利率,或减小了价格滑点等反哺生态的效果,而被币圈用户争相追捧。然后现阶段所有的流动性挖矿也面临设计上的缺陷,其中包括: ·巨鲸效应:由于持有巨量资产的旷工或机构可以通过质押分红再质押的方式,不断的增大了Staking的份额。同时网络拥堵造成了gas费的猛增,对于散户来讲流动性挖矿的收益经常抵不过手续费的消耗。马太效应逐渐形成,庄家从而在二级市场非理性抛盘,生态逐渐被破坏。 ·年化率波动:由于大部分的流动性挖矿涉及到多个币种,其以太乐高效应会让市场波动剧烈。收益模型很难估算。流动性挖矿逐渐被专业机构所垄断。 ·操作复杂:流动性挖矿对小白用户不友好,操作步骤增多,并且并没有形成规范化统一流程。 ·合约风险:技术风险一直存在于交易无法撤销的区块链合约中。尤其是流动性挖矿的可组合性质,大大增加了风险系数。 ·无损质押:无损质押虽然看上去美好,用户貌似没有损失,但是其实会形成资金盘效应,一旦出现信仰崩塌,抛压踩踏无可避免。YAM就是一个典型的例子。 Clover42尝试通过将PoS和流动性挖矿相结合的算法优化设计来解决上述问题。首先,每个流动性池都根据其对总奖池的贡献分配产币量,这里采用了PoS的公平性原则。在每个流动性池,根据质押的市场代币和C42的比例,赋予流动性挖矿者不同分红权重。流动性挖矿者当期质押,下期获取分红。流动性挖矿者可以选择5种质押比例进行质押,不同的质押比例,分红权重不同,鼓励更多的质押C42,从而锁定C42市场卖压。也鼓励单独质押C42。其算法的核心原则是: n市场代币发行越多,每期质押产生的C42分红越少。 n为防止马太效应,质押市场代币巨量的投资者分红比例适当减小。 n为鼓励投资者质押更多的市场代币,质押过少市场代币的投资者分红比例同样适当减小。 n同时质押市场代币和C42组合的投资者将获取更多的C42分红 n单独质押C42本神也能获取C42分红 n同时质押市场代币和C42比单独质押其中任何一个数字货币,收益都高。 通过阅读智能合约,我们可以得出其算法是(假设市场代币为DF9):

Clover42三大潜力点 市场热度 Clover42的首发项目为DeFi9,是一款预测每日uniswap九大流动性池liquidity变化率顺序的竞猜游戏,每日开奖,共4等奖项,而头奖为9个顺序全部猜中的预测者。笔者通过分析Clover42经济模型和DeFi9的概率统计得出了一个惊喜的结论:Clover42将引爆预测市场赛道! 原因是其中奖拉盘彻底颠覆了现有DeFi玩家的认知。可以想象,每天开奖前,不光是所有的预测参与者,很多通过二级市场获得C42持有者也会盯着结果,并且随时准备好在系统拉盘回购后在uniswap和CEX间套利。尤其DeFi9还设计了N期若无头奖者定期拉盘机制,这样持有者们一定会提前埋伏,因为此时奖池已经积累得很大 (N期没有头奖分红),拉盘效果一定明显。系统还配有奖金池溢出拉盘的机制,一般奖金池溢出不会出现在初期,这使得项目会一直火热,并且在中后期奖池基数很大时会获得24/7关注,因为奖金池会随时溢出造成拉盘效应! Clover42会大概率调动起所有的群体的参与:喜欢以小博大的圈外投机者会以中奖为目的参与预测;对DeFi世界更敏感圈内从业者则可以增大自己猜中的概率;喜欢在二级市场上炒币的玩家可以不停通过做有固定拉盘预期的波段来买卖C42获利;比较小白的用户可以自动抵押代币挖矿一段时间后在某次拉盘后抛售;而专业玩家可以通过数值计算来频繁的staking和unstaking,调整配置比率来获利。可见俄罗斯团队的设计是细致的同时具有远见的。 重构预言机 预言机在这里是一个宽泛的概念,指的是将链外的信息通过某种机制去中心化的放在链上的过程。但在预言机的发展和探索道路上,可谓事故频发,造成的经济损失不计其数。现阶段Chainlink,Augur, Gnosis, Aragon Court, Realit.io,甚至Uniswapv2都有对预言机的理解和实现。笔者从Clover42的OnePage看到他们也是通过另外一种预测与现实相互作用的途径来对阐释预言机的理解。拿DeFi9来讲,由于他们的结果数据均来自链上,但是参与者属于“外部世界”的,他们的预测则成为外部信息的输入自动写在了链上,同时这种预测是以质押DAI的形式作为保证的。这样随着参与者数量、质押量、预测期数的增加,用户对于预测标的物就形成了某种程度上的去中心化的共识。链上大数据同时也具有反作用的效果。DeFi生态里对传统金融的各个方面的链改都有涉及,但是唯独没有类似Standard&Poor(标普)这样的评级机构。Clover42通过对DeFi标的物的预测,其实参与者的“选票”也是对标的物的一种评价。由于参与者通常同样是DeFi借贷、交易等产品的使用者,那么记录了大家选择的链上大数据也自然形成了一种评价的共识,成为了一种新型的Oracle。笔者认为这里有着很大的想象空间。 新市场和V2 DeFi9仅仅是项目方的首发项目,平台也欢迎各方神圣来平台设计游戏,只要符合Clover42基本的逻辑即可。相对于Augur和Omen,Clover42的规则更简单,接口更友好,相信会有更有吸引力的预测市场项目上线从而持续带来更多的流量。另外Clover42也在wiki中提到了V2的设想,包括对各种垃圾币的回收,OR的运用和对流动性挖矿机制的更多改进方向,非常值得期待。 斌哥截图了一个官方社区的微信群,感兴趣的可以加入了解。

—- 编译者/作者:liao783066 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

聊聊俄罗斯区块链项目 ‖ Clover42:或将引爆预测市场赛道

2020-10-10 liao783066 来源:区块链网络

LOADING...

相关阅读:

- 比特币连续暴涨11%拿下次高 以太坊挖矿什么时候才不算晚?2020-10-10

- Bitfinex带着EOSFinex闯进EOS世界,其为EOS带来的最大价值或不在交易,而在2020-10-10

- 关于挖矿 你知道多少?2020-10-10

- 以比特币以太坊为代表的数字货币,其未来的发展依然任重道远2020-10-10

- 比特币以太坊产出下降,现在还有布局的必要吗?2020-10-10