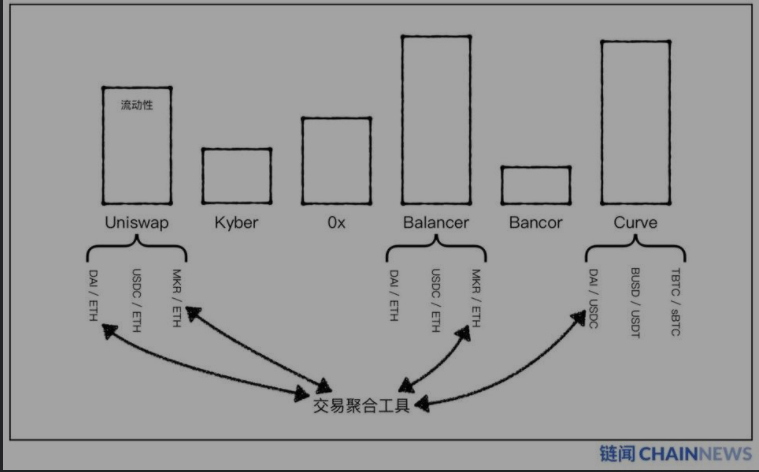

搜索引擎巨头 Google 近日被美国司法部发起反垄断诉讼,身陷「危局」。但这一案件的影响显然将不限于对 Google 自身,它或许是对过去 20 多年间互联网发展模式的一个句号,当然也不妨被解读为监管层对于相关发展模式的肯定——Google 是其中的集大成者。 过去 20 多年间,互联网的发展呈现了显著的「加速积聚效应」,无论是单点式的「阿帕奇」发展为全覆盖的因特网,还是散落的单个 Web“收纳至网景、Mosaic 等早期浏览器,抑或是零散的信息归拢到 Google 这样的搜索引擎内,这种特征都尤为明显。 与之伴随的是相关产品与公司估值的逐日抬升:聚合 Web 的网景浏览器——聚合信息的 Google——聚合商品的 Amazon 等等,它们各自在其所在的互联网阶段引领风骚,串出互联网商业 20 多年发展的「聚合」主线,支撑起了数百亿-数万亿美金的庞大故事。 商业的底层逻辑往往是相通的,相似的情景在当今加密世界中持续勃兴的 DeFi 领域亦是日臻浮现。 DeFi 中场,借贷、DEX 一超多强格局形成,聚合器仍需努力 简单回顾 2020 年这波几乎是瞬时爆发的 DeFi 的路径,不难发现,基于各类 Lending(MakerDAO,Aave 以及 Compound),DeFi 生态从加密世界内外虹吸了大量的流动性,间接催生了 USDt, USDC, DAI 等稳定币的发行,这完成了「吸引」的步骤,接下来的资产沉淀与高阶的套利,则借由 Uniswap, Sushiswap 等 DEx 以及 YFI,Harvest 等收益聚合器合力促成。 从数据端来看,目前 DeFi 总锁仓的金额接近 150 亿美金,作为借贷细分项下的三王——Maker、Aave、Compound 合计锁定了 44 亿美金的资产,而 DEX 中的 Uniswap 以 29 亿美金的锁仓量一骑绝尘(位列 DeFi 生态中的第一名),专攻稳定币交换的 Curve 与瞄准合成资产交换的 Synthetix 则分别以 11 亿美金、约 6.5 亿美金的量级位列 DEX 方向的二三名,DEX 部门的交易额更是在 8、9 月份接连超过 Coinbase Pro 与 Coinbase 主站,使得 DeFi 的叙事愈发坚实健壮。 Lending 与 DEX 部门的壮大为各类「理财收益」的策略组合创设了颇为丰富的空间,这让我们见证了 YFI, YFII 这样的神话,窥见「聚合器」的锋芒,然而这显然并不足以长期令市场信服,短期停滞于「收益聚合器」的 YFI 们锁仓金额大幅跳水——在下一阶段,应该怎样满足市场的需求呢?  「一站式流动性捕获」的可视化|来源:链闻 私以为是「流动性一站式捕获」,毕竟你无法让一个热爱 DeFi 的用户长期忍受 Uniswap 上 “浅薄” 的稳定币流动性(尤其是 USDT),你也无法让「DeFi 炼者们」持续容忍 DEX 深浅不一导致的高额价差,更不必提为了追寻价差、手续费、交易深度等而被迫多方周转导致资金效率底下…… 对成本、效率与体验感的叠合进化需求,DeFi 的当下像极了当年的互联网,市场呼唤解决这一痛点的聚合器尽快出现,那么相似产品组成的赛道现状又如何呢? 「交易聚合」摸石头过河,获资加持,扔抱缺憾 交易聚合器目前普遍处于起步探索阶段,在路由算法上尚未形成足够的护城河,在商业上尚未探索出稳健可行的模式,在交易量上尚未足额「嫁接」Uni、Curve 等 swap 的能量,但这个方向在「市梦率」上具备足够的想象空间。 如果我们借鉴 Placeholder 对中间件的讨论:

对于「交易聚合」之于 DeFi 的战略价值不妨借鉴中间件之于 DApp&底层区块链的意义 会对交易聚合有更进一步的理解——栖息于相对成熟的 DEX 们,交易聚合器们能够借助自身的路由能力持续提供给用户「综合成本最优解」的交易方案,长期而言,这将塑造一种独特的品牌能力,反向对 DEx 形成竞争势能,恰如长期聚合信息的 Google 反向成为了「信息主」一般。 一级市场一众资方的押注是对于「交易聚合」的又一有力佐证。今年以来,1inch、Paraswap 等「交易聚合器」接连斩获单轮数百万美金的融资,相较此前一年门可罗雀的惨状显然有了质的飞跃,但这尚无法在 DeFi 赛道中领先半个身位。 究其原因,目前的交易聚合器们仍然存在着一些问题:交易执行效率仍待优化、路由算法核心竞争力薄弱、操作卡顿常现——致力于优化 DEx 们的聚合器却也成为了需要被优化的对象。 怎样才会是更好的交易聚合器,进而打开一级市场的空间呢? Lattice——「交易聚合器」中一枝独秀的存在 要突破交易聚合当前的估值瓶颈,引入新势能是关键所在,Lattice 正是采用了这样的路径。 它走出了独倚 ETH 的老路,尝试构建由以太坊和 Constellation 的超图传输协议(HGTP)开发的高性能 DeFi 流动性协议,包括交易聚合,自动化做市(AMM)等模块的去中心化金融(DeFi)解决方案。 相较 1inch 为代表的「交易聚合器」所存在的路由能力一般、交易路径繁杂以及多笔交易不当撮合推高成本等短板,Lattice 利用 Constellation 网络的 Hypergraph 协议,在实现跨链互操作性的基础上,可以实现以下四大优势: 基于 AMM 的流动资金池,允许贷方从其存款(farming)中赚取交易费;智能路由算法,可在不同平台上执行交易;用于特定资产(多个 AMM)的可插拔机构订单匹配算法的高级平台;Lattice(LTX)的治理代币·——赋予持有人对诸如交易费和通货膨胀 / 通缩之类的经济参数的一定权利。对于 Lattice,业界顶级投资机构 FBG Capital 给出了恰如其分的评价:

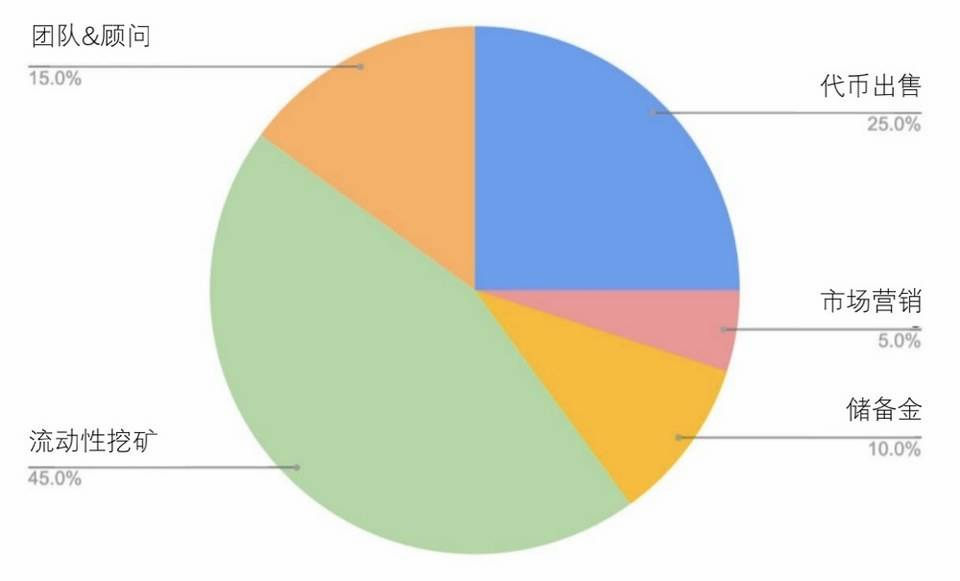

LTX 分配情况|来源:Lattice 白皮书 除却上述独特之处,Lattice 比「交易聚合器」同侪们还高明在及时地引入了生态中的治理和功能代币 LTX,固定 1 亿枚的 LTX 将助力 Lattice 生态系统的流动性和质押。这进一步为它这套系统未来的数据经济,以及帮助用户提供最佳价格与做市利润奠定了基础。 而 Lattice 卓越的团队能力更是为整套愿景提供了扎实的保障:Lattice 目前的团队有包括 Constellation Network 和 Inc 的成员和分布式系统工程师及区块链架构师,以及 NASA、PwC、欧洲中央银行、Oracle 等资深企业家。其联合创始人兼 CEO Ben Jorgensen 是一位美国企业家和投资商,具有人类学,经济学和政治学的学术背景,专注于新兴技术领域的探索。 Lattice 的独特优势不仅在于对现有短板的最大程度修补,更需要我们观出知入,以未来的眼光审视当下,做出判断。 如果我们进一步展望 DeFi 的下半场,相信可以更深层地理解 Lattice 这样「流动性一站式捕获」的交易聚合的价值:在被动辄高企数百 Gas 的 ETH 虐打数月后,社区上下都深切感受到 Layer2 的必要性,然而 ETH 的 Layer2 方案令人眼花缭乱,各有所需的产品又难以被套在同种 Layer2 下; 另一方面,Polkadot、Near、Solana 等新生代公链正在迅疾推进自身的 DeFi 生态,除了对以太坊形成竞争态势外,也在加剧用户和资金的分散化。 一言以蔽之,单个产品/平台试用专有 Layer2 是往后的大概率事件,如 Uniswap 未来将使 Op-rollup 方案,而 Curve 则会使用 ZK-rollup 方案,这种「分道扬镳」或许会让它们各自的产品在未来卡位最优解,却是 DeFi 流动性的进一步破碎,底层平台的分散化显然将进一步加速这种趋势。  「DeFi 聚合器想象空间巨大,不妨与一众互联网聚合产品类比」来源:Messari 从更广阔的市场思维来讲,站在 B 端的 DeFi 领域的 startups 立场,无论切入 Lending 还是 DEx,抑或学步 YFI 杀入聚合收益赛道,都是冲进天然高复杂领域中的红海市场拼杀,与其如此,何不在解决市场真需求的「流动性聚合」领域施展拳脚,并巧妙利用诸如「跨链」、「DAG」这样的外挂来扩大自己的比较优势。 相信相似的逻辑是支撑 Google 首先绕开 Web 聚合的浏览器,而选择信息聚合的搜索引擎切入互联网市场厮杀的底层原因之一,而这又何尝无可能支撑 Lattice 在 DeFi 的世界里描绘出类似的故事呢? —- 编译者/作者:Soros 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Lattice 的别样表演:DeFi 中场战事正酣,聚合交易或掀起新篇章

2020-11-01 Soros 来源:区块链网络

相关阅读:

- 比特币再次在Facebook上被审查。2020-11-01

- 震荡行情,做空以太坊有浮亏,最大程度地去控制风险2020-11-01

- 行情你怎么也猜不透,先跌后涨假突破,多空双爆,有人损失,有人吃2020-11-01

- 从大浮亏到小浮盈,情况不利的时候,该怎么办?2020-11-01

- 比特币大涨,冲14000美元,交易有规则,红灯停,绿灯行,宁错过,不做2020-11-01