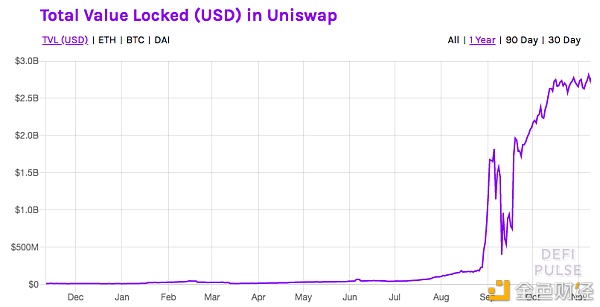

1 价值破获 Dex( 尤其是算法式去中心化交易所)今年迎来了爆发性增长,下面一张图是Uniswap的历史锁仓量(来源于Defipluse),我们可以看到Uniswap的TVL在今年的7月1号还只有4500万美金,到了11月初已经有27亿美金,4个月的时间增长了60倍。

以Uniswap为代表的基于AMM的DEX的价值捕获包括以下四个方面 -信任: DEX运营在区块链上,其分布式网络的特点更容易获取人们信任,尤其是区块链本身就是拥抱去中心精神的;而传统的CEX由于操作不透明和资产的安全性问题,一直被人们诟病 -操作方便:通过AMM算法,流动性提供者能够很方便的提供流动性,并且享受收益;而流动性的消费者也能很方便的实时交易 -代币上市容易:吸引了很多长尾的项目,这些项目在CEX交易的话很麻烦 -和其他Defi协议的组合性:和借贷,理财,保险等其他defi协议可以相互调用,形成了很强的协同效应 以上四个方面的价值中,信任是DEX的最核心价值,代表着区块链的精神和信仰,是驱动DEX发展的长期力量。 Sushiswap是Uniswap 代码的Fork,代币模型和治理有变化;而Curve的价值捕获也是和Uniswap类似,只是聚焦在稳定币领域,并且AMM机制也做了一定修改。 2 AMM模型 Uniswap和Sushiswap都采用了恒定乘积公式的AMM机制,而Curve由于稳定币的特性,采用了恒定乘积公式的变种Stableswap invariant。

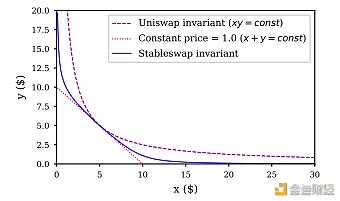

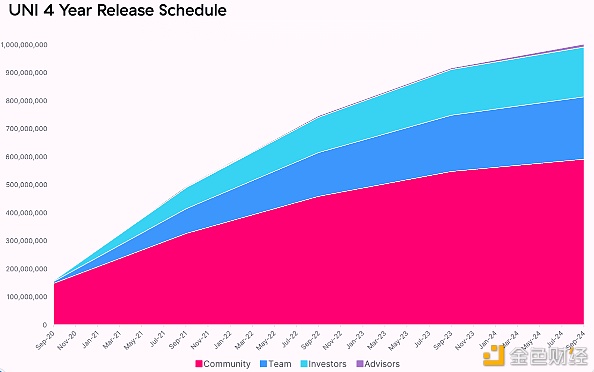

上面的图来源于Curve的white paper,展示了两个个coin X和Y,并且他们的理想价格是1。三条线从上到下分别是Uniswap的公式,Curve采用的Stableswap的公式和固定价格的公式。求导dy/dx就是Y对于X的价格,也就是线上点切线的斜率。我们可以看到,如果用恒定乘积模型,当X或者Y中的一个存量发生变化,价格就会发生变化,而且存量变化越大,价格变化也会越大;如果用固定价格模式,流动性在X=10或者Y=10的时候就无法提供了;如果用Stableswap模型,在某个余额变动范围内,价格变动会很小。curve模型适合稳定币,因为稳定币的价格变化会很小,如果兑换池里面存量变化不大,那么池子里面的货币还是可以基本锚定在1:1左右。 AMM是一个重大的模式创新,使得用户可以非常方便的给DEX提供流动性,而且能够自动化的发现价格和交易。和基于订单簿的DEX相比, 基于AMM的DEX可以快速建立流动性池子。当然,由于AMM是只是模式的创新,而且很容易被复制,无法成为项目的核心竞争力。比如,币安最近也上线了稳定币挖矿项目,模式就和Curve类似,而且目前实验下来,UDSC/USDT的兑换价格比Curve更优。 AMM目前的缺点包括无常损失,大额交易滑点高等缺点,目前一些创业项目比如DODO和CoFix以及Uniswap下一步计划都在尝试用外部预言机+主动做市机制来解决这些问题。 3 经济模型和代币分发 Uniswap经济模型 Uniswap向交易者收取0.3%的手续费,这些手续费目前全部分配给流动性提供者。 UNI代币一共10亿枚,分成4年发完,目前UNI主要是治理代币的功能。流动性提供者可以通过stake LP token来farmUNI,只限于4个代币交易对。 下面的图是release schedule,详细情况见https://uniswap.org/blog/uni/

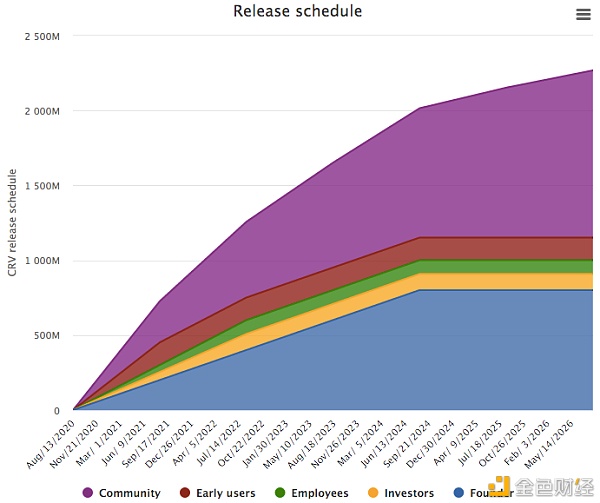

Curve经济模型 Curve向交易者收取0.04%的手续费(稳定币交易费比较低),其中一半给流动性提供者,一半给veCRV的持有者。流动性提供者可以通过deposit LP token,来farm CRV。 然后再通过锁仓CRV,就可以产生veCRV,锁仓最长可以达四年。 CRV一共30.3亿枚,用户可以通过锁仓CRV产生veCRV来参与Curve社区治理,锁仓还可以boost CRV的farm倍数,最高可以提高2.5倍。下面是CRV的release schedule

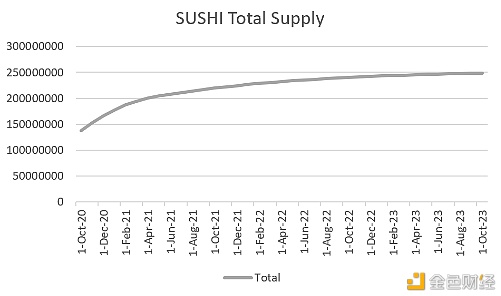

Sushiswap经济模型 Sushiswap向交易者收取0.3%手续费,其中0.25%分配给流动性提供者,0.05%分配给xsushi持有者。 Sushi代币一共2.5亿个,全部通过挖矿产生,10%的token会分配给团队,没有VC和Advisor。 Sushi可以质押生成xsushi(质押没有固定期限,可以随时赎回),xsushi可以有0.05%的手续费分红。另外,社区管理是通过持有SUSHI-ETH SLP,而不是sushi或者xushi 。下面是sushi的release schedule

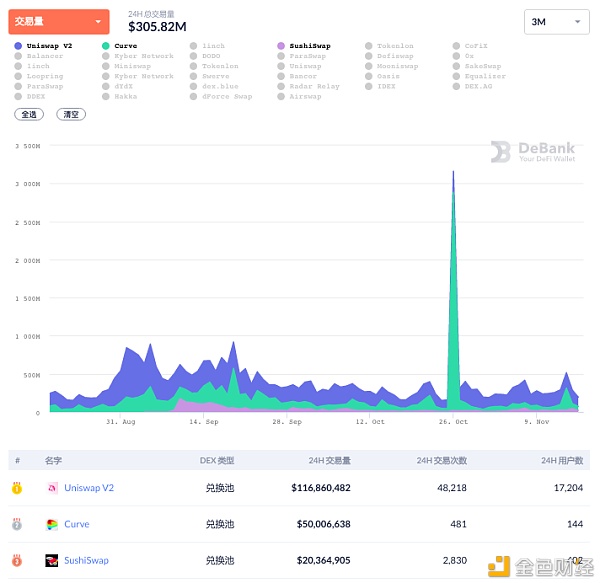

分析 交易所通过交易收手续费的商业模式,无论是传统金融里面的证券交易所和券商,还是加密资产里面的中心化交易所,都是证明可行而且利润可观的商业模式,据报道,币安2019年的利润是5.5亿美金(https://cointelegraph.com/news/cz-says-binance-invested-one-quarter-of-its-profits-last-year)。DEX的运营成本比CEX更低,只要DEX的交易规模起来以后,肯定是一个很好的现金流生意。 关于代币模式和治理方式,有投资机构和团队大量持币的项目在治理方面,往往无法做到真正的去中性化和透明化。比如Uni的投资人和团队持有大量的UNI币,但是这些UNI币是否锁定的,无法得知,而且团队和VC可以利用其持有投票权控制项目,无法做到项目的真正中心化。大家感兴趣可以读一下链闻的这两篇文章 https://www.chainnews.com/articles/397532043647.htmhttps://www.chainnews.com/articles/523673032247.htm 4 团队&投资人背景 Uniswap Uniswap的创始人 Hayden Adams(https://www.linkedin.com/in/haydenadams/)在Uniswap之前的教育背景和工作背景并不是非常出色,属于半路出家学习编程。但是从网上的信息可以查到他的创业获得了很多人的支持,包括V神等有影响力的人物。 2020年6月份Uniswap已经拿到知名VC包括Andreessen Horowitz. Union Square Ventures等1100万美元的A轮融资。 Curve Curve的创始人Michael Egorov(https://www.linkedin.com/in/michael-egorov/)拥有知名学校的数学物理的博士学位和博士后经历,以前是NuCypher的创始人,教育背景和之前经历和Curve的项目非常吻合。 Curve代币分配了投资人,但是Curve官方并没有公开投资人信息。 Sushiswap Sushi的管理团队现在是匿名团队,Sushi多签有多名币圈大佬,包括FTX 的CEO SBF。不过SBF现在并没有参与sushi的实际运营。 Sushi没有VC投资,全部是社区和团队管理。 5 运营数据 下面的图比较了UNI,Curve和sushi的交易量

从图上可以看到 - UNI龙头老大位置非常明显,相比Curve和Sushi有明显优势 - 10月份的数据和9月份的比,整体都有一定程度下降(除了被黑客攻击那天交易量暴增) - UNI相对于Curve和Uni的优势在10月份没有明显扩大 - Uniswap最大的优势在于用户数,和sushi已经Curve相差了1-2个量级,这说明了Uniswap在用户心中的知名度 6 监管&合规 去中心化的交易所监管面临的几个问题 - 因为DEX没有对用户进行KYC,所以不知道用户的基本身份。用户可以用去DEX掩盖资金流向,进行金融犯罪 - DEX上面的项目没有向CEX一样进行尽调,品质参差不齐,有些可能是骗子项目,如果造成用户损失,平台会承受相关的法律风险 -流动性挖矿的代币可能会被SEC认为是证券,而因此受到SEC的监管 7 分析和估值 我们对这三个项目进行一下整体的分析 - UNI是DEX赛道的龙头老大,虽然交易数据在10月份有所下降,但是依旧保持领先的地位。团队拿到了知名VC的投资,在用户心中也有很高的知名度,再加上DEX的网络效应,UNI有较大概率保持老大的位置。 - Sushiswap Fork的时候和UNI比有两大优点,完全通过社区治理和Sushi代币流动性挖矿,这两个优点在目前Uni挖矿暂停后表现的更加明显,包括Sushi团队的产品开发也是比较好的进展 - Curve是UNI的稳定币版,属于细分领域的老大,仿盘Swerve或者其他竞品没有对其产生实质的威胁。创始人的背景也非常适合这个项目。 我们看一下这三个项目的估值,为了对比,我们把CEX中的binance也进行了指标计算。我们考虑了三个倍数指标:市值/手续费,市值/交易量以及市值/锁仓量(市值也考虑了流通市值和全部市值)。如果倍数越高,就说明估值越高(Binance交易量里面有大量合约交易,而DEX没有合约交易,无法横向比较,所以没有计算Binance的市值/日交易量这个指标)。

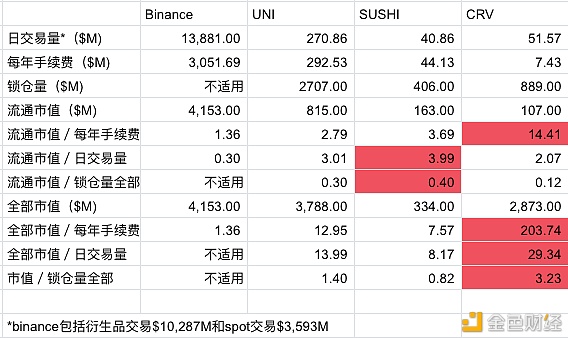

(数据来源coingecko,Binance的手续费按照Spot交易额0.15%以及合约衍生品的0.03%估计,UNI和Sushi手续费按照交易额的0.3%,Curve手续费按照交易额的0.04%) 从上面的标可以看到- DEX的估值倍数比CEX高很多,反映了投资人对DEX的快速增长有非常大的期望 - 如果考虑全部市值,CRV的估值倍数是最高的,而且高估倍数和其他差别比较大,CRV最大的问题是每天release的token太多了,造成了抛售压力。- 如果考虑流通市值,sushi的估值倍数也很高,但是由于sushi已经释放了一半左右的token,所以长期看来没有特别大的抛售压力。 - 如果考虑全部市值,UNI的估值倍数是Sushi的1.7倍左右,反映了市场对赛道老大估值的Premium。 8 DEX未来的发展展望 DEX替代CEX只是时间的问题,就像SAAS替代传统软件。着眼未来,DEX现在需要做的事情是 - layer2的解决方案,提高交易的TPS,降低交易的费用 - 对简单的AMM算法的改进,减少无常损失和降低滑点 - 做衍生品交易(参考币安的合约交易规模是币币交易的3-4倍) - 限价模型和融资交易的支持 - 合规方面的设计 —- 编译者/作者:无名区块链 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

BattleofDEX:全面分析再次起飞的Uniswap/Curve/Sushiswap

2020-11-17 无名区块链 来源:区块链网络

相关阅读:

- 新创好莱坞电影投资公司HollyGold在好莱坞王国华丽登场HollyGold24小时大涨2020-11-17

- 宝二爷极力推荐你去玩FILECOIN,目的到底是什么? 冻卡又来了吗? 宝二2020-11-17

- 币乎上面的朋友都在控诉李笑来,这个到底是为什么?低倍杠杆合约策2020-11-17

- 【ME TOO】大家都是被李笑来割韭菜的人,我也要来爆料!!李笑来拿散2020-11-17

- 区块链重回狂热季比特币市值突破2万亿这款矿机火了2020-11-17