为了减轻2008年金融危机的影响,世界各地的中央银行开始采取货币扩张政策,主要采取量化宽松(QE)的形式。 这种政策方法引发了多米诺骨牌效应,最终导致收益率下降,并深刻影响了公司的短期货币存款战略。 随着可行的替代储备资产的选择越来越少,许多公司财务部门决定给比特币一个机会。 负利率迫使企业进行投资而不是储蓄 原则上,正利率促进储蓄和赚取已存储资金的利率,而负利率则鼓励潜在的存款人进行投资而不是储蓄,这从理论上讲刺激了经济增长。 当一国经济存在根本问题时,例如经济增长疲弱或经济处于通缩状态,通常采用负利率。

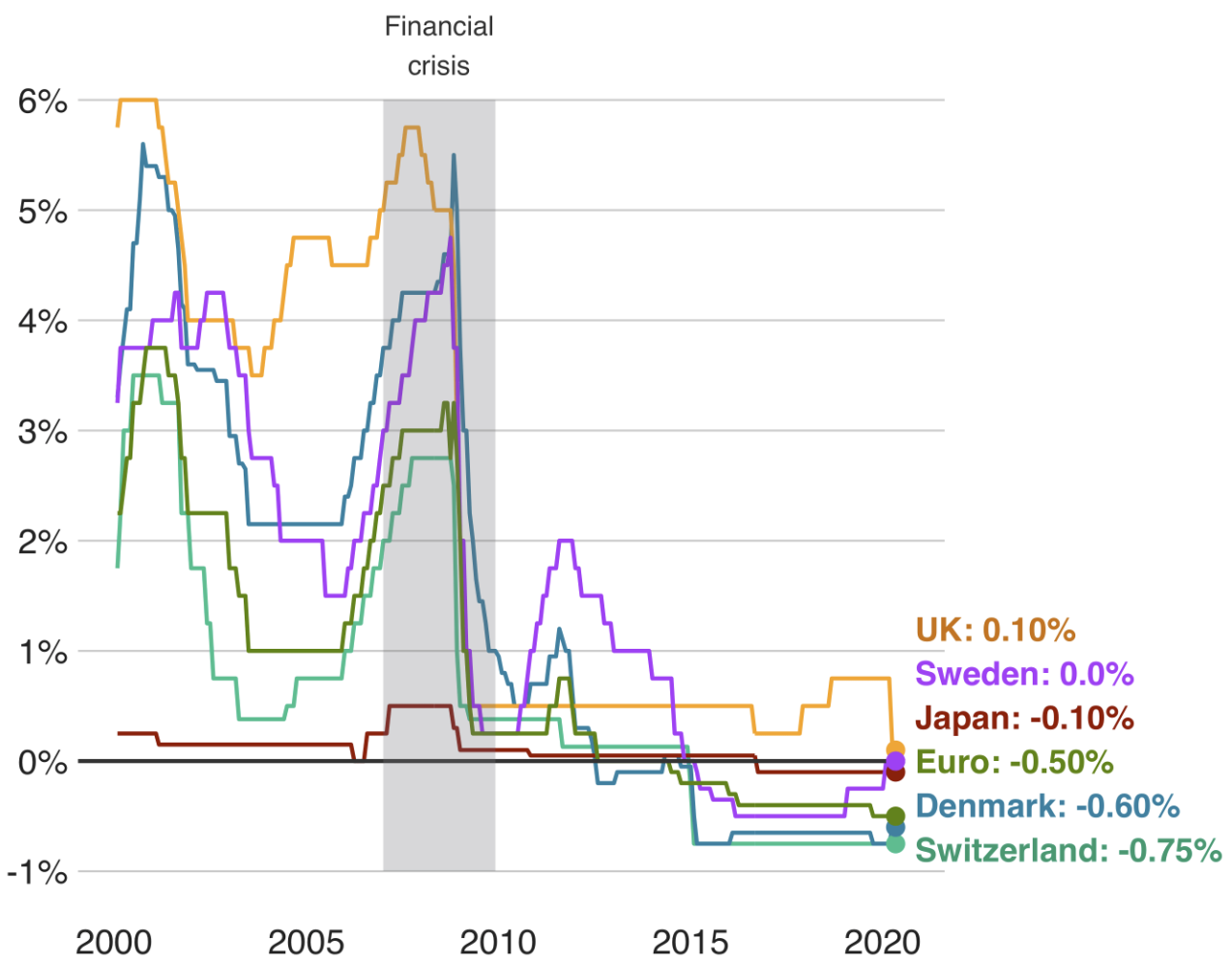

在2008-9年金融危机之后,各国央行的存款利率显示出急剧下降。 图片来源:BBC,国际清算银行 量化宽松政策的最大受益者是拥有大量“手头现金”储备的大型跨国公司,传统上一直将货币市场用于短期投资,而不是将其资金闲置在存款账户中。 然而,自2015年以来,欧洲公司面临不到一年的投资现金存款的现实,收益率主要为负数。 通过利用“收益率差异”并在美国投资,该问题暂时避开了该国,在美国,短期贷款一直保持正值。 快进到2020年,由于COVID19大流行,美国被迫发布大规模刺激计划,以避免大规模的经济衰退。 美国的刺激措施占GDP的13%(约2.5万亿美元),对短期存款的利率产生了相当大的负面影响,并给美元带来了糟糕的前景。

公开交易和私有公司的比特币持有量。 图片来源:比特币国债 随着经济形势变得更加严峻,公司资金部门正在寻找具有高流动性和有效地充当投资组合多样化者的避风港。 比特币和黄金最接近这些标准。 随着上市和私有公司投资比特币的趋势日渐活跃,比特币的广泛采用和流动性的增加很可能随之而来。 比特币作为传统投资组合中的多元化者 比特币通常被认为是一种高度波动的资产,它给由股票和债券组成的传统投资组合增加了巨大风险。 为了挑战这一概念,Coinshares决定通过进行有趣的研究来对这些假设进行检验,将仅4%的比特币添加到由58%的股票和38%的债券组成的均衡投资组合中。 同时,他们创建了三个具有相同股票和债券的独立投资组合,但他们将比特币换成金(传统多元化资产),SOCL(Facebook和Google等社交网络公司的索引),以及CRB(全球商品市场指数)。

平衡资产组合中的各种资产类别表现(2015年10月至2020年9月)。 图片来源:Coinshares,彭博社 研究表明,比特币以年化收益率压碎了其他资产,其表现比SOCL分配第二好的投资组合好近100%。 也许更令人惊讶的是,即使比特币在2017年末达到ATH时被添加到投资组合中,锐度比对投资组合的影响(获得的平均收益超过单位波动率或总风险的无风险利率)对投资者仍然是积极的。 由于这些原因,很容易理解为什么比特币是一个有吸引力的投资主张,特别是对于那些努力寻找有效的投资组合多元化和资产以减少其承受经济周期风险的公司投资者而言。 比特币与黄金 鉴于过去十年中,尤其是今年以来,世界各地的债务国已积累了大量债务,因此,新的纳税人基础似乎不可能还清贷款。 如果这种情况确实发生,那么随着经济,尤其是股票市场不稳定的基础暴露出来,从2008年开始的长期货币扩张的影响将被发现。

自第二次世界大战以来,未见到2020年达到的债务水平。 图片来源:圣路易斯联邦储备银行 当投资者希望保护自己免受货币贬值或经济衰退的其他不利影响时,他们通常会涌向黄金。 从历史上看,黄金一次又一次地被证明,无论您身在何处,无论身在何处,您都可以指望它在经济危机时期具有流动性并被普遍接受。 世界黄金协会的数据显示,黄金的平均每日交易价值约为1450亿美元。 黄金的全球供应量为20万吨,价格为每盎司1900美元,黄金的总市值达12万亿美元。 与这些数字相比,比特币的每日30亿美元的链上交易量和3280亿美元的市值似乎微不足道。 如果比特币要与世界黄金储备的价值相匹配,那么一枚硬币的价格必须升值50倍,价值60万美元。 黄金相对于比特币的最大优势是巨大的,长达5,000年的起点。 然而,由于黄金经济学在很久以前就建立了,因此增长潜力极大地支持最大的加密货币,因此其增长潜力要低得多。 结论 随着货币体系的不断不稳定,比特币将在未来几年证明其价值。 资产管理公司ByteTree的投资者估计,比特币处于明确的牛市中,其年增长率为86%。 他们还认为,比特币将吸引从技术中逃离的资金,并清除掉传统上流入黄金市场的大量资金。 尽管传统上黄金是经济动荡时期的首选资产,但比特币在许多方面都更适合我们所处的数字时代。发展中国家的互联网访问水平以及个人和公司的采用率实体都是决定其成功的主要变量。 只要公司资金继续流入比特币,并且能够证明其作为对冲全球经济波动的对冲价值,天空便是世界上最大的数字货币的极限。

—- 原文链接:https://coincodex.com/article/9999/why-is-corporate-money-getting-into-bitcoin-and-how-does-bitcoin-fare-as-a-portfolio-diversifier/ 原文作者:Ted Late 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

企业资金为何进入比特币,以及比特币作为投资组合多元化产品如何发挥作用?

2020-11-20 wanbizu AI 来源:区块链网络

相关阅读:

- 当心敲诈! Google Play商店中伪造的未交换应用会抢走数万美元2020-11-20

- 行情判断:从月线看前十主流币貌似都不错,不是已经突破,就是临近2020-11-20

- 币安起诉福布斯和两名记者诽谤2020-11-20

- COVID打破了新纪录,比特币在加密市场中的统治地位进一步增强2020-11-20

- 比特币采用热潮是禁止它的主要障碍:经济计量学2020-11-20