MakerDAO是什么 MakerDAO成立于2014年,是构建在以太坊网络的智能合约系统,提供第一个去中心化稳定币DAI。MakerDAO 是建立在以太坊上的去中心化的衍生金融体系,它采用了双币模式,一种为稳定币 Dai,另一种为权益代币和管理型代币 MKR。Dai 于2017年12月主网上线。通过双币机制,MakerDAO使得整个去中心化的质押贷款体系得以运转。 MakerDao生态中有两种代币,分别是DAI和MKR。 DAI,DAI由加密资产及真实资产抵押发行,1DAI=1美元,是目前最大的去中心化稳定币,市值超过10亿美元。 MKR,生态中的治理代币,持有MKR可以参与投票、发起提案等。 DAI的发行 USDT、BUSD等中心化稳定币锚定美元发行,而DAI则是通过抵押加密资产发行。 在MakerDao平台中,用户可以选择超额抵押加密资产生成稳定币DAI。以价值1000美元的ETH为例,DAI的发行流程基本如下: 向智能合约存入价值1000美元的ETH作为抵押物; 根据不同资产的抵押率,借出DAI的数量也不同。以太坊最低抵押率为150%,假设币小宝借出价值500美元的DAI,则抵押率为200%,当以太坊价值跌破750美元时,抵押物将被触发清算。 归还借出的DAI,此时抵押自动解除,ETH自动存入币小宝的账户内。 从以上流程可以看出,本质上,DAI对于用户实际上是一种债务,整个过程就是一种抵押借贷,目前,MakerDao不仅支持加密货币的抵押,也支持部分现实资产的抵押。 在MakerDao官网,共支持16种加密资产的抵押。不同资产的抵押率不同,其中USDT的最低抵押率为150%,而TUSD仅为101%,由于TUSD的合规性和透明性高于USDT,风险更低,因此抵押率更低。

或许有人要问,为什么要发行DAI? 稳定币DAI的主要作用有三点: 一是为长期持有以太坊、比特币等加密货币的人提供足够的流动性。当这些用户长期看好加密货币不愿卖出时,就可以将这些代币抵押在MakerDao中,获得DAI,DAI作为一种ERC20格式的稳定币,不仅可以在以太坊生态中流通,而且大部分主流交易所也支持,因此拥有很好的流动性。 二是行情不好时,对冲风险。加密货币是一个高风险高投机行业,波动远远大于一般市场,当市场暴跌时,人们可以选择持有稳定币。 三是为以太坊生态提供足够的流动性。在DAI出现之前,以太坊生态一直缺少一种去中心化稳定币。众所周知,USDT由于透明性和合规性问题一直是悬在许多投资者头上的达摩斯利剑,因此并不是100%稳定,DAI的出现,意味着稳定币可以不受监管、人人均可发行,是真正的去中心化资产。

治理型代币MKR MKR 是整个 MakerDAO 体系中的管理型和权益型代币。 (1)管理:MKR的持有者可以参与增加新的抵押债仓种类、修改已有抵押债仓种类、修改敏感参数、修改目标价变化率、选择可信任的预言机、调整喂价敏感度和选择全局清算者七个风险系统行为投票。同时,MKR 的持有者还可以参与修改 Dai稳定币系统中抵押债仓(CDP)中的四个风险参数:债务上限、清算比例、稳定费用和罚金比例。 可以说,MKR的持有者们掌控着系统的运行。那么MKR又是如何在系统中进行分配的呢? MKR 目前总量为100万枚,61%的数量在市场上流通,39%分配给基金会,15%分配给核心团队。MKR 具体的分配机制不明确,也并未进行众筹融资。目前,持仓量排名前10名持有总量的73.67%,排名前25名持有总量的81.85%。其中持有量排名第四的为投资机构a16z 。 (2)权益:在用户赎回抵押的以太坊时,需要支付 MKR 作为稳定费,这种情况下MKR 会被销毁。随着使用Dai的人越来越多,稳定费也会越来越多,销毁的MKR也就越来越多,MKR也就越来越值钱。从这个意义上讲,可以把MKR看作一个通缩体系,MKR的持有者可以从Dai的广泛使用中获取收益。 有一种情况会导致系统增发 MKR:如果抵押物价格短时间内暴跌,下跌至清算比例之下,抵押资产无法支撑 Dai的流通量时,系统将会没收资产并进行拍卖,以偿还之前借出的 Dai(对于系统而言,每发行一枚 Dai就意味着负债一枚 Dai)。 系统开始增发 MKR ,并售卖 MKR 购买 Dai。而后,系统以公开竞卖的方式出售抵押资产,并用筹集的 Dai用于回购和销毁 MKR。 在这种情况下,MKR的持币者成为了最后系统的兜底者。MKR的持有者享受系统成长的收益,同时也要承担系统崩溃的风险。

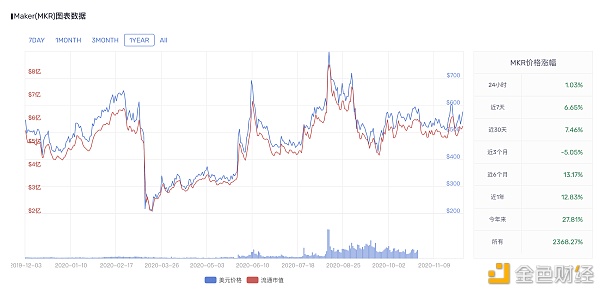

需要说明的是,尽管makerDAO锁仓资产持续增加,但MKR代币今年的表现可谓不尽人意。据币小宝区块链大数据显示,MKR今年来只取得了27.8%的涨幅,不仅远低于比特币162%的涨幅,更是远远低于多数Defi概念币。 从市场的反映情况来看,似乎用户对其并不买账,总之,如此优秀的项目,MKR价格表现非常一般,确实难以理解。 MakerDAO中的参与者 (1)平台本身 MakerDAO是一个去中心化自治组织(?Decentralized Autonomous Organization),主要为用户提供一个生成、管理DAI的智能合约系统,类似于淘宝,人人都可以开店,MakerDAO的盈利主要来源于稳定费率。 目前,系统对借出DAI的用户收取2%~4%的稳定费率,这一费率平台会根据市场情况进行调整。 按照27亿美元的锁仓,仅费率这一项便可以获得近5000万~1亿美元的利润,而这还是假设还款一次的情况下,若用户重复借贷,收益将会更高。 (2)清算者 在MakerDAO存在一种人名为清算者,即当系统发生清算后,清算者可以帮助用户还清贷款,同时抵押品也自动落入清算者口袋。根据规则,系统对被清算的资产收取高达13%的罚金,这部分将成为清算者的收益。 (3)常规用户 用户是MakerDAO的生态建设者和参与者,贡献了平台的全部锁仓量,MKR的市值与锁仓量密切相关。 结语 目前稳定币 DAI 已经是以太坊生态中强大的底层资产,而 MakerDAO 也成为以太坊中最大的借贷平台。目前,在去中心化稳定币这一领域中,尚未出现直接竞争对手,未来MakerDAO或将继续垄断这一领域。 《币小宝区块链公开课》是由币小宝官网推出的区块链入门科普内容,更多区块链知识,欢迎关注币小宝专栏,文中部分数据来自www.bixiaobao.com,转载请注明出处。 —- 编译者/作者:币小宝官方 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

MKR是什么币?读懂去中心化稳定币龙头MakerDAO

2020-12-07 币小宝官方 来源:区块链网络

LOADING...

相关阅读:

- 合成资产市场升温 ,7x24小时合成黄金市场开始测试2020-12-07

- YFI分叉代币YFIP开启新一轮空投,续写YFI传奇2020-12-07

- 势如破竹:上线即火爆的Sunflower2020-12-07

- Union平台致力于打造全球领先的去中心化链上平台UNION交易所网站雷达币2020-12-07

- AC大合并之终极猜想丨新DeFi浪潮正在涌来2020-12-07

数据显示,在今年7月份之前DAI的发行总量仅为1亿美元左右,自流动性挖矿开启之后,DAI的发行量迅速增加,目前已经攀升至10.8亿美元以上。如果按照官网显示的平均225%的质押率计算,MakerDAO锁定的资产至少为27亿美元以上,这与Defipluse数据基本一致。

数据显示,在今年7月份之前DAI的发行总量仅为1亿美元左右,自流动性挖矿开启之后,DAI的发行量迅速增加,目前已经攀升至10.8亿美元以上。如果按照官网显示的平均225%的质押率计算,MakerDAO锁定的资产至少为27亿美元以上,这与Defipluse数据基本一致。 从锁仓量来看,MakerDAO中锁定资产为27亿美元,排名第一,WBTC紧随其后,排名第二,DAI成为名副其实的第一大去中心化稳定币。

从锁仓量来看,MakerDAO中锁定资产为27亿美元,排名第一,WBTC紧随其后,排名第二,DAI成为名副其实的第一大去中心化稳定币。 https://www.bixiaobao.com/cn/coinlist/maker

https://www.bixiaobao.com/cn/coinlist/maker