北京时间3月23日凌晨,Uniswap正式发文介绍备受市场期待的V3版本,并透露该版本将于5月5日正式上线以太坊主网,而以太坊二层网络 Optimism上的版本则将于 5 月中旬发布。 根据官方发布文章,我们注意到,UniswapV3 版本上线四大新功能,主要在资金效率、收费等级、流动性及预言机方面进行改进。具体表现为: 1.聚合流动性 Uniswap V3在AMM曲线基础上增加聚合流动性功能,流动性提供者可以将资金集中在自定义的价格范围内,以期望的价格提供更多的流动性; 2.多费用等级 V3版本提供0.05%、0.30%和1.00%三种不同收费等级,流动性提供者可以根据预期的货币对波动率调整利润; 3.范围订单 用户可以在设定的某个价格范围内充值资产,如果该资产进入用户设定的范围,则资产就会逐渐换成交易对的另一种资产。相反,如果该资产价格超过价格范围的区间,其将全部换成另外一种资产; 4.预言机 在V3版本中,官方团队对预言机进行重大改进,允许第三方可以通过一次链上调用计算过去约 9 天内任何的 TWAP 价格,且Gas消耗相较V2版本降低50%。 以下为Uniswap官方发布博客全文: Uniswap v1于2018年11月推出,作为自动做市商(AMMs)的概念证明,其支持任何人将资产汇集到共享做市商策略中。 2020年5月,Uniswap v2引入新功能并在VI版本基础上进行优化,为AMM采用率的指数级增长奠定了基础。自推出以来不到一年的时间,v2交易量超促进了1350亿美元,成为全球最大的加密货币现货交易所之一。 如今,Uniswap成为去中心化金融的关键基础架构,使开发人者、交易者和流动性提供商者能够参与到一个安全、稳健的金融市场中。 今天,我们很高兴介绍Uniswap v3。我们的目标是在5月5日登陆以太坊主网,不久之后还将在Optimism上进行部署。 Uniswap v3引入了: 聚合流动性,支持流动性提供者在自定义价格范围内分配资金,从而在此过程中创建个性化的价格曲线 多种费用等级,允许流动性提供者因承担不同程度的风险而得到适当补偿 这些功能使Uniswap v3成为有史以来最灵活、最高效的AMM: 相对于Uniswap v2,流动性提供者可以提供高达4000倍的资本效率的流动性,从而获得更高的资本回报率; 资本效率为低滑点交易执行铺平道路,它可以超越中心化交易所和以稳定币交易为主的AMM协议; 流动性提供者可以显着增加他们对优先资产的敞口,并降低其下行风险; 流动性提供者可以通过将流动性增加到完全高于或低于市场价格的价格范围(近似于沿平滑曲线执行的获利限价单)的流动性来卖出另一种资产。 Uniswap的预言机更容易集成,成本也低得多。V3 预言机能够根据需求提供过去9天内任何时期的时间加权平均价格(TWAPs)。 聚合流动性 在Uniswap v2中,流动性沿着x?*?y = k价格曲线平均分布,所有价格的资产保留在0到无穷之间。对于大多数资金池来说,绝大部分流动性从未被使用。例如,v2 DAI / USDC交易对仅保留约0.50%的资金用于0.99美元至1.01美元之间的交易,这是流动性提供者期望看到最大交易量并因此获得最多费用的价格范围。 V2流动性提供者仅对其资本的一小部分收取费用,这可能无法适当补偿他们大量持有这两种代币所承担的价格风险(“无常损失”)。此外,由于流动性较为分散,交易者经常面临高滑点。 在Uniswap v3中,流动性提供者可以将资金集中在自定义的价格范围内,以期望的价格提供更多的流动性。这样一来,流动性提供者就能构建出反自身偏好的个性化价格曲线。 流动性提供者可以将任何数量的不同集中仓位合并到一个池子。例如,ETH / DAI池中的流动性提供者可以选择将100美元分配给1000~ 2000美元的价格范围,并将另外50美元分配给1500~1750美元的价格范围。 用户可以对所有单独曲线的组合流动性进行交易,而每个流动性提供者的成本不会增加。在给定的价格区间收取的交易费用由流动性提供者按比例分摊,并与流动性提供者该区间贡献的流动性成比例。 资本效率 通过集中其流动性,流动性提供者可以在指定的价格范围内提供与v2相同的流动性深度,同时将更少的资本置于风险中。节省下来的资金可以在外部持有,投资于不同的资产,存放于其他DeFi协议,或者用于在指定的价格范围内增加敞口以赚取更多的交易费用。 让我们用一个例子来说明: Alice和Bob都想在Uniswap v3的ETH/DAI池中提供流动性。他们每人都有100万美元。目前ETH的价格价值1500枚DAI。 Alice决定在整个价格区间内部署她的资金(就像她在Uniswap v2中所做的那样)。她存入50万DAI和333.33枚枚ETH(总价值100万美元)。 相反,Bob创建一个集中仓位,只在1000至2250的价格区间内存入。他存入91,751枚DAI和61.17 枚ETH,总共价值约183,500美元。余下816,500美元他自己留着,以自己喜欢的方式投资。 虽然Alice的首付金额是Bob的5.44倍,但只要ETH/DAI价格保持在1000至2250美元之间,他们就能获得相同的费用。

Bob自定义头寸也对他的流动性起到了止损的作用。如果ETH的价格降至0美元,Alice和Bob的流动性都将完全以ETH计价。然而,Bob只损失了159000美元,而Alice损失了100万美元。鲍勃可以用他额外的816,500美元来对冲下跌风险,或者投资任何其他可能的策略。

v3流动性提供者可以选择用与v2 流动性提供者相同的资金提供更大的深度,而不是像v2流动性提供者一样提供更少的资金。这就需要承担更多的价格风险(无常损失),同时支持更多的交易,赚取更高的费用。 在更稳定的资金池中,流动性提供者可能会在特别狭窄的范围内提供流动性。如果目前Uniswap v2 DAI/USDC的约2500万美元集中在v3的0.99 ~1.01之间,只要价格保持在这个范围内,它将提供与Uniswap v2的50亿美元相同的深度。如果2500万美元集中在0.999~1.001区间,它将提供与Uniswap v2中的500亿美元相同的深度。 相对于在整个价格曲线上配置资本,下面的工具计算集中流动性头寸(以当前价格为中心)的资本效率收益。

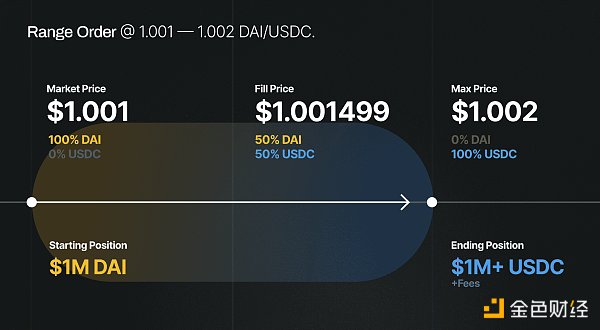

推出时,如果流动性提供者在0.10%的价格区间内提供流动性,资本效率收益将达到4000倍。在技术上,v3能够支持0.02%范围,相对于v2,最大可提高20,000倍的资本效率收益。 活跃的流动性 如果市场价格超出流动性提供者指定的价格范围,其流动性就会被有效地从池中移除,不再赚取费用。在这种情况下,流动性提供者的流动性完全由两种资产中价值较低的部分组成,直到市场价格回到其指定的价格区间,或者他们决定更新其区间以适应当前价格。 在v3中,理论上有可能在给定的价格范围内没有流动性。然而,我们期望流动性提供者能不断更新其价格范围,以匹配当前的市场价格。 范围订单 V3版本为流动性提供者提供订单功能,我们称之为「range orders」。 根据当前市场价格,流动性提供者可以在自定义价格范围内存放单个代币:如果市场价格进入指定的范围,他们就会沿着一条平滑的曲线出售一种资产,同时在这个过程中赚取交易费用。 在一个狭窄的范围内存入代币类似于传统的限价指令。例如,如果DAI的当前价格低于1.001 USDC, 那么Alice可以在1.001-1.002 DAI / USDC的价格范围内投入价值1000万美元的DAI。 一旦DAI交易价格超过1.002 DAI/USDC, Alice的流动性将完全转换为USDC。Alice必须提取她的流动性(或使用第三方服务代表她提取),以避免在DAI/USDC开始低于1.002时自动转换回DAI。

范围订单的平均执行价格是最小价格和最大价格的几何平均值:在Alice的例子中,执行价格等于1.001499 DAI/USDC,总共为1,001,499美元。此执行价格不包括在1.001 - 1.002 DAI/USDC区间内交易期间所赚取的额外交易费用。 在更大范围内的区间订单可能被证明对获利套现、逢低买入和首次主要发行事件特别有用:在最后一个案例中,发行者能够将流动性存入单一资产,并指定他们希望出售代币的确切价格范围。 不可替代的流动性 作为流动性提供者自定义价格曲线的副产品,流动性仓位不再是可互换的,在核心协议中不以ERC-20代币表示。 取而代之的是,LP质押进的流动性代币资产将由非同质化代币(NFTs)来表示。然而,共同的共享头寸可以通过外围合约或通过其他合作伙伴协议实现可互换(ERC20)。此外,交易费用不再代表LP自动再投资回池。 随着时间的推移,我们期望越来越复杂的策略被token化,使流动性提供者能够参与其中,同时保持被动的用户体验。这可能包括多个头寸、围绕市场价格的自动再平衡、费用再投资,及贷款等。 多等级的费用标准 Uniswap v3为流动性提供者提供三种不同的费用等级——0.05%、0.30%和1.00%。这一系列的选择可确保流动性提供者根据预期的货币对波动率调整其利润:流动性提供者在非相关货币对(如ETH/DAI)中承担更多风险;相反,在相关货币对(如USDC/DAI)中承担最小风险。 尽管不同的费用等级可能会导致一定程度的流动性分散,但我们相信,大多数交易对将校准到一个“明显的”费用等级,然后成为规范的市场。我们预计同类资产组合将集中在0.05%的费用级别,ETH/DAI等交易对费用在0.30%左右,而其他资产交易费可能在1.00%更合适。社区可以根据需要添加额外的费用级别。 Uniswap?V2引入了一个可切换的0.05%的协议费用(占从流动性提供者手续费的16.66%)。Uniswap v3协议费用要灵活得多。费用在默认情况下是关闭的,但可以通过每个池的管理来启用,并设置为流动性提供者费用的10%~25%。 预言机 Uniswap v2引入了时间加权平均价格(TWAP)预言机。这些预言机是DeFi基础设施的重要组成部分,已被集成到几十个项目中,包括Compound和Reflexer。 V2预言机的工作方式是以每秒钟为基础存储Uniswap交易对价格的累积总和。这些价格总和可以在一段时间的开始和结束各检查一次,以计算该期间的准确TWAP。 Uniswap v3对TWAP预言机进行了重大改进,使其可以在一次链上调用中计算过去约9天内的任何TWAP。这是通过存储一个累积总和的数组来实现的,而非仅存储一个。 这一系列的历史价格累积器使得创建更先进的预言机变得更加容易和便宜,包括简单移动平均线(SMA)、指数移动平均线(EMA)、异常值过滤等。 尽管有了这一重大改进,Uniswap交易者保持预言机更新的gas成本相对于v2减少了约50%。"外部智能合约 "中计算TWAP的成本也大大降低。 代码许可 我们坚信去中心化的金融基础设施最终应该是免费、开源的软件。同时,我们认为Uniswap社区应该率先围绕Uniswap v3 Core代码库建立一个生态系统。 考虑到这一点,Uniswap v3 Core将在商业源码许可1.1下推出——实际上是一个延时的GPL-2.0或更高版本的许可。该许可限制了V3源代码在商业或生产环境中的使用,最多两年,届时将转换为GPL许可,成为永久性的。 Uniswap管理部门可以通过更新v3-core-license-date.uniswap.eth和v3-core-license-grants.uniswap.eth文件,随时加速向GPL的转变或授予许可豁免。 请注意,BUSL 1.1 许可不影响集成。所有外部集成可能需要的代码都已获得GPL或MIT授权,包括数学库、外设合约、接口和开发者SDK。任何钱包、接口、移动应用、协议或其他项目都可以按预期与 v3 集成。 审计和Bug赏金 我们团队认为安全是最重要的。经过数百个小时的测试,我们才放心地推出Uniswap v3。 V3安全流程包括 ·来自Trail of Bits的全面审计·ABDK的全面审计·samczsun的全面审计(无报告)·来自工程团队的审计和审查过程。·综合测试套件,包括自动化工具Echidna和Manticore。·在测试和审计过程中发现的主要错误已得到修复。然而,我们想指出,·Uniswap v3是一个极其复杂的协议,我们不能保证所有的错误都已经被发现并解决。 为了帮助发现任何公开的漏洞,在接下来的30天里,我们将开展bug赏金活动,为关键错误提供高达50万美元的赏金。 发布细节 Uniswap v3智能合约将在未来几天内部署到Ropsten、Rinkeby、Kovan和G?rli测试网,使开发者有时间在正式发布前开始实验该协议。 Uniswap v3核心资源库包含为协议提供动力的基本的低层级智能合约。 Uniswap v3 Periphery存储库包含一系列智能合约,旨在简化用户与核心合约的交互。 流动性提供商迁移门户将在发布时提供,允许v2 LP将其流动性无缝转移到新协议中。 待完成的事项: 合作伙伴和集成商可以立即开始在Uniswap v3上进行部署,为主网的推出做准备。 界面、分析网站、API和开发者SDK正在重新设计,以便与Uniswap v3配合使用。 Uniswap v3路由器和位置管理器的初始合约几乎已经完成,仍有更改的可能。 文档,指南和更多示例正在进行中。 —- 编译者/作者:火星财经 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

看懂UniswapV3版本重大改进:提高资本效率与流动性降低预言机Gas消耗增加费用等

2021-03-24 火星财经 来源:区块链网络

LOADING...

相关阅读:

- 全面碾压DEX友商?全面解读UniswapV3版本“主动流动性”创新细节2021-03-24

- NFT 和 《西部世界》|北斗加密周报#172021-03-24

- 比特币SV价格分析:BSV / USD在走高之前可能会跟随横向波动2021-03-24

- 交易者指出3种加密货币处于良好的购买时机2021-03-24

- 以太坊(ETH)协议可以提供高收益2021-03-24