去中心化金融(DeFi)本质上是基于区块链的传统金融工具创新。最近来自以太坊4个公开的贷款协议(MakerDAO,Dharma,dYdX和Compound Finance)上发生的数据显示,活跃的未偿还贷款从2017年底到2018年底增长了1,200%,达到7200万美元。谁也没曾想到以太坊真正的应用价值dapp会首先出现在DeFi的金融领域。

总部位于纽约的独立研究机构Delphi Digital在 3 月末发布了一份关于去中心化金融的研究包括,详细介绍了目前崭露头角的 DeFi 协议,以及该领域的生态现状和发展趋势。IOSG联合链闻获得?Delphi Digital?授权,提供这份报告中文内容,供中国读者看清楚 DeFi 这个生机勃勃的细分领域的全景图。需要指出,该报告所列数据截止 3 月 20 日。如需报告原文,请回复DeFi。 到底什么是 DeFi? DeFi 是「Decentralized Finance」的缩写,指的是「去中心化金融」,在区块链的世界中,也称为「Open Finance 开放式金融」,因为这个概念指代那些在开放的去中心化网络中发展而出的各类金融领域的应用,目标是建立一个多层面的金融系统,以区块链技术和密码货币为基础,重新创造并完善已有的金融体系。

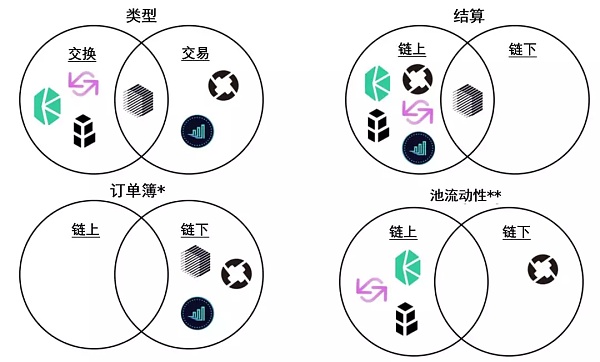

最流行的一些 DeFi 应用 通常而言,这些去中心化的金融应用,有以下一些特点和优势: 无需准入:任何一个联网的人都可进入; 抗审查:任何第三方均无法阻止一笔交易; 不可变的:任何第三方均不可逆转一笔交易; 减少交易对手风险:无需一个中心化的第三方来监管资金或者保证交易; 透明:公链(如以太坊)是完全透明、可审计的; 开源:任何人都可以开发或者更改代码; 可编程:可以为特定任务或私人编写并执行智能合约; 效率:由代码驱动而非人力; 可组合:将不同协议进行组合可开发新的金融产品和服务。 不过,这些 DeFi 的应用也存在一些问题: 不存在与物理/传统资产的联系; 存在监管风险; 用户界面不甚友好; 产品/市场有限; 存在高利差和低流动性的可能; 链上吞吐量有限。 去中心化交易所 每个去中心交易所都有其独特之处,但是想要理解他们之间的区别也非易事。可以尝试从四个维度来解读和区分这些去中心化交易所应用和协议: 交易类型: Swap(互换):交易直接针对智能合约代币储备进行; 价格使用转换公式确定; Exchange(交易所):与传统的中心化的交易所相似。 结算: On-chain(链上):直接在区块链上确定最终交易并实现所有权转移 Off-Chain(链下):在第三方系统中转移确定最终交易并实现所有权转移 订单簿: On-chain(链上): 订单薄直接在区块链上的智能合约中 Off-Chain(链下):第三方运行的订单簿(例如0x中的Relayer) 流动池: On-chain(链上):流动池直接在区块链的智能合约中 Off-Chain(链下):多个第三方将订单薄聚集在一起提供流动池 六个最核心的去中心化交易所和协议

对这些核心DEX协议进行分类

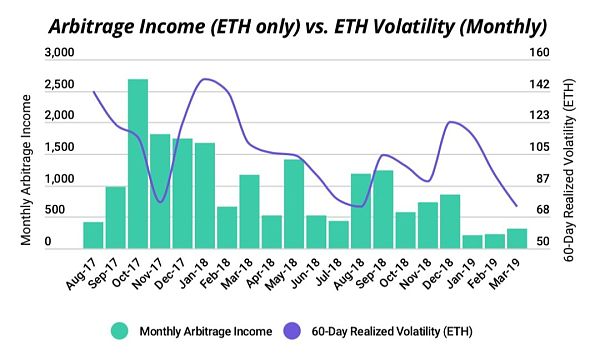

DEX 的套利机会 交易市场从来都不会完美,尤其是像去中心化交易所这样还非常初期的市场,更是不够完美,因而在不同交易所交易时,相同的资产会产生价差。优秀的交易员可利用这些短暂且微小的价差进行套利,锁定无风险收益。 以太坊上数据透明的特点可以让我们识别出这些套利交易。通过 Bloxy 的链上分析工具可以得到如下图表,可以进一步探究。(数据来自每笔交易均获得正收益的 DEX 交易者) 目前来看,套利交易者的数量保持相对较低且恒定的水平,每月中位数为 41 个。而在过去的 12-18 个月中,他们收入趋于下降,这可能是由于市场效率有所提高、市场的波动性总体下降的原因。当然,与传统资产相比,实际的波动性仍然较高。 由于市场上出现了Totle这样可以聚集 DEX 流动性的产品,让去中心化交易所的价格发现更为有效,因而可能会对不同去中心化交易所之间价差产生逐渐缩小。

套利交易数量和交易者数量

套利收益(仅包括 ETH)和 ETH 月度波动性状况 关于去中心交易所的一些核心数据 以下数据截止 2019 年 3 月 20 日

去中心化交易所上买家(蓝色)和卖家(红色)月度数量

主要去中心化交易所在过去30天内交易所占比重

主要去中心化交易所月度交易数量 借贷协议 最核心的三个借贷协议

MakerDAO 的增长 MakerDAO目前占有去中心化金融项目中锁定代币总价值的 90%,在过去的几个月中取得令人瞩目的增长。MakerDAO 最近发布了一份报告,显示有近 8,200 个链上地址,其余的余额较低的账户不考虑计入,持有人和活跃地址的月增长率为 20%。 下图展示了自 2018 以来锁定在 MakerDao 抵押债仓中ETH的数量和 ETH 价格变化的比较。需要强调的是,作为一个贷款平台,即使 ETH 的价格在 2018 年间下跌巨大,但是 Maker 的价格却一直强劲。

Compound Finance 的成长 自从Compound于 2018 年 9 月末上线其货币市场协议之后,就经历了用户大量借出 REP、DAI 和 WETH 的业务增长。该协议目前锁定了价值超过 2400 万美元的抵押品,并且在最近宣布了下一版本的协议,新版本将包括分散风险模型、更多资产网关和治理方面的改进。

Dharma Lever 增长 Dharma还未对公众发布,仅在 1 月发布了内测版本。获得早期访问权限的用户可以在该平台上借贷 ETH。从 3 月份开始,用户也可借贷稳定币 DAI。 如下图所示,Dharma 目前正通过补贴市场的方式吸引流量,该平台上的借款成本低于放贷成本。以 ETH 为例,早期用户目前可以向 Dharma 放贷并获得 4% 的利息,并用 0.10% 的利率从 Dharma 借款。

衍生品市场、保证金交易市场和预测市场

Augur Argur 是以太坊上去中心化的预测市场,允许用户对任何事件结果进行投注,或发起新的预测。用户可以通过买/卖一个事件的结果来做多/空。 REP 是 Argur 的代币。 交易费用直接支付给市场的创建者和 REP 的抵押者。 当宣布一个事件的结果后,投注结果的分配是自动、透明和即时的。

CDx CDx 是以太坊上代币保险平台,还未上线。 代币化信用违约互换可用作对交易对手违约风险的保险,同时还具有流动性,比如,用户可以通过支付保费,投保交易所被黑带来的损失。 CDx 有两种代币:其原生代币可用于质押,或支付交易费用;代币 Cred 是一种不可转让的抵押代币,支付给向网络提供流动性的参与者,并可用于治理,可折价转换为原生代币。

dYdX dYdX 是以太坊上的保证金交易和衍生品交易协议,无自己的代币。 交易者不必借入或卖出标的资产,可以通过购买 ERC-20 代币 Margin Token 来直接做空/做多标的资产。 Margin Toke在 28 天内有效,价格由一系列参数决定, 包括利率、抵押物的数量和相关资产的价格等。 交易在使用 dYdX 协议构建的 Expo上进行,目前支持 Short Ethereum(sETH)和 Leveraged Ethereum(LETH),均使用 DAI 作为报价货币。 保证金 token 可以使用 28 天,而那些拥有相关资产则在 两周后失效。 价格是由一系列参数决定的, 比如利率,抵押物的数量和相 关加密资产的价格 利用 dYdX 协议创建的保证金交易平台 Expo 已经可以使用,目前支持做空 ETH (sETH) 和杠杆 ETH(LETH), 两者都使用 DAI 作为计价货币。

bZx bZx 是以太坊上的去中心化保证金借贷协议,以 BZRX 为代币。 bZx支持保证金的借出和借入。 该协议可以与以太坊钱包整合,让用户更方便地使用该协议。 该系统应用与做空相同的机制,使用户得以做多/做空/加杠杆(目前拥有的倍数)。 该系统允许用户做多(用一类资产交换另一类资产)、做空(需要第三方保管、杠杆和追加保证金)和杠杆交易(跟做空机制类似,但是允许用户借入当前拥有资产的数倍)。

Daxia Daxia 是以太坊上的平台,可以发行代表某种资产的多头和空头的代币。 没有自己的代币。 创建者在智能合约中锁定ETH并设置费率、持续时间和开始日期。 向创建者发放多头或空头代币,代表合约的支付。这些代币可以交易,属于 ER-C20 类型。 用户还可以访问 Daxia 公告栏,使用 Metamask 钱包购买待售的代币。 DeFi 组合产品 尽管还处于市场早期,但是不少项目已经开始考虑结合多个协议,为用户提供界面更加友好的独特新产品。 以下是一些例子:

—- 编译者/作者:吹语成金 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

去中心化金融玩家地图

2021-07-01 吹语成金 来源:区块链网络

LOADING...

相关阅读:

- 另一个状态友好的界地址方案2021-07-01

- 欧洲超一线新币发行黑马即将诞生7月3日早8点薄饼开市2021-07-01

- A讯|IPFS正式官宣7月1日主网升级FIL,谈谈我的观点!!!2021-07-01

- zkT矿机的使用寿命是多久?2021-07-01

- 随着顶级代币的落后,奇怪的一群加密资产出现两位数的收益 – 市场和2021-07-01