原文标题:《USDT 暴雷担忧逐渐隐去,一年增长 10 倍的稳定币市场格局已变》 6 月 30 日,Circle 与 Coinbase 联手创办的合规美元稳定币 USDC,称未来数月内将在 Avalanche、Celo、Flow、Hedera、Kava、Nervos、Polkadot、Stacks、Tezos 和 Tron 这 10 条公链上陆续发行。

紧接着 7 月 1 日,USDC 就在 Tron 上发行了超过 1 亿美元的流通量,稳定币的中场战事,似乎终于开始有了不一样的变化。 一年激增 10 倍,「三驾马车」初步成型 稳定币的使用场景,最初集中在出入金渠道、锚定法币兑换这些基础需求上,这也刺激了 USDT 为主的初代稳定币诞生、发展。 但彼时稳定币市场的扩张也都还是处于「外在需求」刺激的背景之下,增发节奏、单次增发规模也相对和缓,直到进入 2020 年,一切才开始迈入全新阶段。 先是 2020 年上半年的节奏转换。从「312」之后市场企稳的入场需求,叠加疫情下全球整体流动性泛滥的大环境,4 月份起的 USDT 就开始明显换档,增发节奏明显间隔缩短,单次增发规模也提升明显。

紧接就是 2020 年下半年开始的「DeFi 主场」。去年年中「DeFi 盛夏」激增的 DeFi 原生场景大幅刺激了稳定币的需求,稳定币场内的收益组合可能性被挖掘,稳定币市场才算迎来了一个真正的「需求带动供给」的井喷。 后续逐步兴起的 U 本位合约等兑换模式则为 USDT 为代表的稳定币进一步拓展了使用场景,USDT 的增发也开始明显加速,进入典型的飞速扩张期。 据 CoinGecko 数据显示,截至 7 月 3 日,全网稳定币总市值已经突破 1127 亿美元,而去年同期仅为 120 亿美元左右,一年内市场体量增长 1000 亿美元、激增近 10 倍,也即一年内的成绩是过去若干年增量总和的 10 倍。 与此同时,在体量暴增之外,DeFi 世界令人眼花缭乱的快速迭代也打破了原先 USDT「一家独大」的市场格局。为了能够满足更多的使用场景,稳定币赛道发生多轮创新,业已形成「三驾马车」的稳定币生态: 以 USDT (第一)、USDC (第二)、BUSD (第三)为代表的锚定法币类稳定币出现最早,目前市场份额也最大; 以 DAI (第四)为代表的资产抵押类稳定币在一定程度上实现了去中心化属性,在 DeFi 世界稳步扩张; 以 UST (第五)、FEI (第十一)为代表的算法稳定币通过市场供需来建立货币体系,最大程度上实现了「去中心化」 ,还处于早期的市场验证阶段; 从市值排名也可见目前三个赛道的发展态势,虽然锚定法币类稳定币依旧占据绝对主流,但主流之外的长尾需求,资产抵押类稳定币、算法稳定币也在一方天地里野蛮生长。 像 DAI 主要服务于 DeFi 原生人群的各种需求,BUSD 则在币安交易平台与 BSC 链作为主要的稳定币结算资产地位稳固,其它稳定币则更多地作为市场补充存在。 「一家独大」 不再,USDC 势头强劲 不过在 USDT 之外,明眼可见的会发现,USDC 的增长又几乎远超除之外的 Dai、BUSD、UST、TUSD、PAX 等所有稳定币,甚至有直逼 USDT 的势头。

众所周知,USDT 诞生以来,「恶性增发,操纵市场」、「并未有足额保证金」的质疑就一直如影随形,但从未对其近乎垄断的市场地位产生实质性影响。 尤其是经历过 17 年 9 月之后,作为几乎唯一的法币出入金渠道,USDT 更是风头无两,与整个市场进一步深度绑定,颇有「大而不能倒之势」,市值占比常年保持在 80% 甚至更高,直到这一年以来的格局重构。 据 The Block 数据,在稳定币市场体量突破 1127 亿美元的同时,USDT 市值占比却从 86% 降至目前的 60% 左右,USDC 反倒从 6% 升至目前的 25% 左右,目前 USDC 的流通量已从牛初的 25 亿美元增长到 255 亿美元,不到一年时间流通量增长 10 倍,相比之下 USDT 流通量仅 4 倍左右。 此消彼长之下,USDC 作为合规属性最强的美元稳定币,近一年增长逾 3 倍,有望实质性挑战 USDT 的地位。尤其是 USDT 在过去的六月难得无增发,按此趋势在未来几周内,USDT 占比很可能会历史性地首次降至 50% 以下。

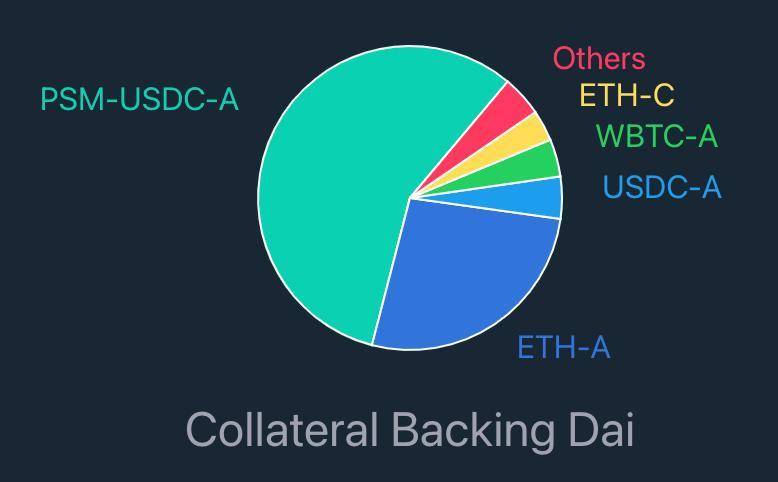

而总市值 255 亿美元的 USDC,当下共在以太坊、Algorand、Stellar 和 Solana 、Tron 这 5 条链上发行,如果继续如文初所说的扩展余下 9 个公链,在 DeFi 中的作用无疑会越来越大,从而进一步减少对 USDT 的需求。 同时背靠 Coinbase 和 Circle 的 USDC,更试图成为连接传统金融世界与加密世界的主要媒介,以帮助传统资金以合规、简便的方式享受到 DeFi 服务。 其中就有一个颇有意思的套娃:目前体量最大的非锚定法币类稳定币 DAI,自身的抵押品中却有 60% 是锚定类稳定币 USDC,也即 DAI 发行储备中有 60% 由 USDC 提供支撑。 这既说明了 DAI 这些资产抵押类稳定币难以避免的抵押品质量困境(算法稳定币的探索意义就此凸显),也说明了目前合规属性最强的 USDC 在稳定币版图中举足轻重的地位。

就在 5 月底,USDC 发行商 Circle 宣布完成一轮 4.4 亿美元的大规模融资,机构包括富达(Fidelity)、Digital Currency Group、加密货币衍生工具交易平台 FTX、Breyer Capital、Valor Capital 等。 这其中,除了 FTX 这个圈内重量级选手之外,无论富达还是 Digital Currency Group,背后都有传统金融势力的身影,其中讯息值得玩味。 「合规」,最大的变量 实事求是地说,像 USDT 目前 627 亿美元的市值,背后庞大的抵押物需求已经绕不开监管的必然审视,合规对于目前扩张的稳定币市场而言,注定是不可回避的主题。 从这个角度看,一年时间内 USDT 的市场占比降低了 20%,其中仅今年年初以来的半年期间,就降低了 15%,背后就很可能就是基于合规需求的监管因素所致,这也导致它的使用场景不断被压缩,目前主要服务于 CEX 的兑换与转账需求。 而稳定币自身在经历 2020 年的疯狂增发及 DeFi 需求激增的背景之下,已经进入到了一个全新的发展阶段,接下来无论是在加密世界的深度绑定使用,还是破圈出界的跨境支付过程中,都会扮演更重要的角色。 因此作为亟待监管认可、需要主动拓展增量的「中间业务」性质的项目,合规更是重中之重,像 Coinbase 就单单凭借合规这一条就几乎立于不败之地。

早在今年 1 月 4 日,OCC (美国货币监理署)积极表态鼓励银行体系采用稳定币,直接发公开信「允许美国银行使用公共区块链和美元稳定币作为美国金融系统的结清算基础设施」时,Circle 联合创始人兼 CEO (USDC 发行公司)就发推表示欢迎,称 USDC 已对此做好准备。 目前来看,USDC 也确实抓住了这个机遇,几乎成为了稳定币市场唯一的「正规军」,一如 Coinbase 之于交易平台们。 而其它的稳定币们,如果在接下来的竞争中想在长尾之外谋求主流,或许合规会是绕不开的一个核心因素。 —- 编译者/作者:区块链网络 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

稳定币一年激增 10 倍,USDT 的隐忧还在吗?

2021-07-08 区块链网络 来源:链闻

LOADING...

相关阅读:

- 为什么 UrGaming 会对投资者感兴趣2021-07-08

- 前 CFTC 主席解释了为什么监管机构应该批准比特币 ETF2021-07-08

- 币安“暂时”暂停欧洲银行转账存款2021-07-08

- 与比特币相关的洗钱导致韩国 33 人被捕2021-07-07

- Visa表示,加密货币等数字支付可能会扰乱每年18万亿美元的消费者支出2021-07-07