原文标题:《浅析加密货币衍生品(一)——加密货币 ETF 和杠杆代币》 交易所交易基金(Exchange Traded Fund,简称 ETF)是一种在交易所上市交易的、基金份额可变的开放式基金,多为被动管理基金,用以跟踪黄金、股指、商品指数等标的资产收益。费用低廉、交易灵活快捷等特点使得 ETF 成为全球范围内的一种主流的投资手段。 1990 年,世界上第一只股指 ETF——指数参与份额基金(TIPs)在加拿大的多伦多证券交易所推出。 「场内交易」和「1:1 跟踪股指」的特点标志着它的与众不同。普通的开放式基金一般通过基金公司直销或代理机构(如商业银行、证券营业部)代销,只进行场外的申购和赎回,价格按当天收盘后的基金净值计算。而 ETF 作为一种特殊的开放式基金,可以在交易所进行二级市场的实时买卖,从而大大提高了交易的灵活性。这只划时代的基金标志着一种崭新的交易模式的出现。 2005 年,世界上第一只反向股指杠杆 ETF——XACT Bear 基金在瑞典的斯德哥尔摩证券交易 所推出。 「反向」和「杠杆」是它最大创新——其追求与指数变化相反的大约 1.5 倍的收益。此后的十余年间,杠杆 ETF 在欧洲和北美迅速发展,衍生出三倍纳指做空(SQQQ)、三倍道指做空(SDOW)、1.5 倍恐慌指数(UVXY)等交易量巨大的杠杆 ETF。 如今,股指 ETF 已经成为股票的最重要的金融衍生品之一。根据上交所发布的《ETF 行业发展报告(2021)》,截至 2020 年底,全球挂牌交易的 ETF 达到 7527 只,资产总规模超过 7.9 万亿美元。在黄金、股指、大宗商品指数等传统的底层资产之外,以加密货币作为底层资产的加密货币 ETF 也应运而生。 加密货币 ETF 的萌芽 加密货币 ETF 简单理解就是把传统 ETF 的底层金融性资产变成加密货币。这是现有的、成熟衍生品模式在一个全新资产类别上的应用。关于加密货币 ETF 的讨论由来已久。早在 2013 年,Winklevoss 和 Cameron 就首次向美国 SEC 提出了发行比特币 ETF 的申请。8 年来,众多机构先后向美国 SEC 提出申请,但至今无一通过——要么是直接拒绝,要么是一再延期。

历史总是惊人的相似,这一次又是多伦多证交所走在了时代的最前面。 2021 年 2 月 18 日,全球首个加密货币 ETF—— Purpose Bitcoin ETF (代码 BTCC)在多伦多证券交易所上市。

加密货币的交易往往具有准入门槛高、交易成本高的特点。发行加密货币 ETF 的一个重要意义是降低了投资加密货币的门槛。相较于其它的投资方式,加密货币 ETF 有更低的管理费率、更低的溢价,并且没有锁定期(相较于灰度等公司的产品),甚至可以通过证券账户进行买卖。此外,由于加密货币 ETF 的持有者并不直接持有加密货币,所以投资者也不需要担心数字资产的存储及安全问题。这意味着随着加密货币 ETF 的发展,它们很可能吸引更多的投资者和增量资金进入这个市场。 杠杆 ETF:可能是成本最低的杠杆投资手段 2021 年 4 月 16 日,全球首个加密货币杠杆 ETF——Beta Pro Bitcoin ETF (代码:HBIT)在多伦多证券交易所上市,作为比特币的反向 ETF,其收益与比特币价格呈现负相关关系。 不同于按 1:1 跟踪标的资产的传统 ETF,杠杆 ETF 的 beta 值比较灵活,可以是正值也可以是负值。目前比较常见的股指杠杆 ETF 有三倍纳指做空(SQQQ)、三倍道指做空(SDOW)、2 倍恐慌指数(TVIX)和 3 倍做空新兴市场(YANG)等。 对于投资者而言,加密货币杠杆 ETF 提供了一种成本更低的杠杆交易方式。相较于一般的杠杆投资工具,杠杆 ETF 提供了更低的准入门槛——无论是投资规模的门槛还是对专业性的要求。另一方面,与期货工具相比,杠杆 ETF 没有持仓限制,无须缴纳保证金,不会因为爆仓而被强行平仓。因此杠杆 ETF 的操作风险也更低。

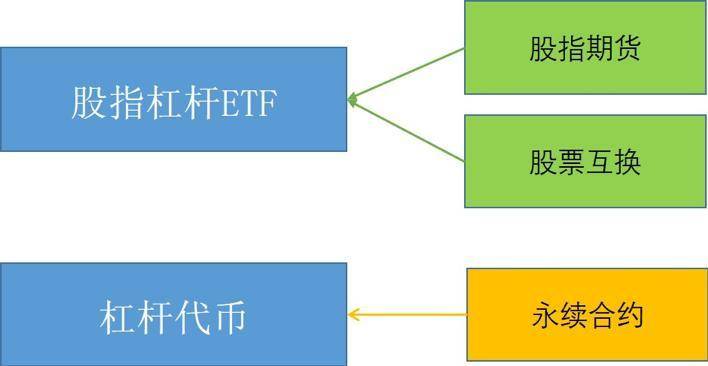

杠杆代币:币圈的「杠杆 ETF」 虽然全球首支加密货币杠杆 ETF 直到 2021 年 4 月才上市,但以币安为代表的加密货币交易所早在 2019 年前后就推出了相似的杠杆投资工具——杠杆代币(leveraged token)。 杠杆代币,即带有杠杆功能的代币(token),旨在提供加密货币资产价格变动的杠杆倍数报酬。杠杆代币作为一种杠杆交易工具,其优势与杠杆 ETF 基本相同。相较于合约、期货等加密货币杠杆投资工具,杠杆代币不仅投资准入门槛更低(无论是资金门槛还是对专业性的要求),而且无须缴纳保证金,没有爆仓的风险。 杠杆代币的运作机制 股指杠杆 ETF 通过引入股指期货、股票互换等金融衍生工具,以实现杠杆、反向等收益效果。而杠杆代币的标的是加密货币的永续合约。(永续合约是在传统期货基础上的创新。永续合约只进行现金结算,不进行交割。)

目前市面上主要有两种杠杆代币——固定杠杆代币和浮动杠杆代币。固定杠杆代币的特征是每天定时进行调仓以维持一个固定杠杆倍数;而浮动杠杆代币不定期调仓,其杠杆倍数随交易浮动。 固定杠杆代币的运作机制 固定杠杆代币需要每天定时进行调仓,是因为其 beta 值不等于 1,当底层资产价格变动时,净值和风险敞口的变化幅度不同,杠杆代币的杠杆倍数会发生变化,需要定期对底层资产进行调仓才能维持一个固定的杠杆倍数。 为了方便说明,假设 1 枚 BTC 是 100 美元(USDT),1 枚三倍杠杆 BTC 代币的底层资产是 3 枚 BTC,风险敞口是 300 美元。假设投资者用 100 美元购入了 1 枚三倍杠杆代币。若 BTC 价格上涨 5%,则杠杆代币的净值上涨 15%。此时 BTC 净值 105 美元,投资者的资产净值是 115 美元,对应的风险敞口 315 美元。在价格变动后,代币的实际杠杆倍数发生了变化,目前的杠杆倍数是 315/115=2.74——不再是三倍杠杆。就这个案例而言,杠杆代币的底层资产需要再加仓 30 美元,增加风险敞口到 345 美元,从而维持三倍杠杆。同样,如果标的资产价格下跌,杠杆代币也需要调仓以减少敞口,使杠杆倍率恢复到 3 倍。 固定杠杆代币的适用场景和「波动率衰减」 对于做多的杠杆代币而言,当行情上涨时,底层资产价值增加,杠杆代币变成一个自动复利系统,把净值增加部分继续加上杠杆。而当行情下跌时,底层资产价值减少,杠杆代币又变成一个分批止损系统,把净值减少部分的杠杆去掉。 对于一个做多的杠杆代币,其背后对应的资产包会不断发生变化,相当于是每天自动地进行追涨杀跌。这样的衍生品只适用于单边行情,而不适用于没有趋势的震荡行情。当出现单边趋势行情时,不论涨跌方向,杠杆代币的损益都会优于一般的杠杆交易。而在没有趋势的震荡行情中,杠杆代币的净值就会出现额外的磨损。这种效应被称为「波动率衰减」(Volatility Drag)。「波动率衰减」效应主要与杠杆倍数、波动率、交易日数这三个因素有关。杠杆倍数越高、波动率越大、交易日数越多,净值磨损越大。

从固定杠杆到浮动杠杆 目前更多的交易所推出了浮动杠杆代币。浮动杠杆代币没有定期的调仓制度,只有在底层资产价格出现极端变化时才会进行调仓。这意味着市场的「普通」波动不会触发调仓,代币价值将保持与标的资产价值之间的相关性。 除了考虑代币价值与标的资产价格的相关性,定期调仓制度的交易缺陷可能也是促成杠杆代币从固定杠杆向浮动杠杆转变的重要原因。为了研究这个问题,我们不妨先看看传统金融市场。Li M (2014)研究了股指的杠杆 ETF 对成份股表现的影响。研究发现许多股票交易员会将交易最后一个小时市场的剧烈波动归咎于杠杆 ETF。作者采用事件研究法进行检验,发现股指杠杆 ETF 的成分股在交易的最后一小时常常出现成交量放大和波动率放大的情况。作者推断这可能与杠杆 ETF 在每日收盘前的再平衡有关。 若底层资产价格较前一日上涨:①对于 beta 大于 0 的做多 ETF,获利部分上杠杆,推动上涨。②对于 beta 小于 0 的做空 ETF,损失部分去杠杆,同样推动上涨。反之,当底层资产价格下跌时,杠杆 ETF 也会推动其下跌。 除了交易拥挤的情况,公开的固定调仓时间可能会被交易对手利用。如 MXC 抹茶的杠杆产品定期在新加坡时间每日 0:00 进行「再平衡」,这可能导致交易对手在 0:00 前后进行针对性的交易。这可能也是促成杠杆代币从固定杠杆向浮动杠杆转变的一个原因。预计未来的加密货币杠杆 ETF 也会更多地采用浮动杠杆。 结语 由于弱监管的特性,加密货币交易所在推出衍生品时具有更高的自由度。加之以比特币和以太币为代表的加密货币交易的火热,近两年加密货币衍生品市场出现了爆发性地增长,各种产品层出不穷,更多的交易所开始推出加密货币衍生品。 根据 CoinGecko 的数据,2020 年交易量和市场份额排名前四的加密货币交易所分别是币安 (Binance)、欧易 (OKEx)、火币 (Huobi) 和 Coinbase。值得一提的是,排名前三的交易所都是由中国团队创立的。

可以看到,在交易量最大的两个交易所中,衍生品的交易量已经超过了现货交易。Coinbase 之所以没有开展衍生品业务,可能更多的是为了满足纳斯达克上市的监管要求。 而作为全球交易量和市场份额最大的加密货币交易所,币安交易所交易量前十的产品中有八个是衍生品。除了传统加密货币交易所加速向衍生品交易转型,目前还出现了一些新兴的主打衍生品的交易所,如 FTX 交易所。

加密货币衍生品多数是基于现有的较成熟的衍生品模式,在原有基础上针对加密货币的特点做出针对性的改进。不论从衍生工具设计还是市场规则的完善来看,加密货币衍生品目前仍处在快速迭代的状态中。 对于一个成熟金融市场来说,最后往往都是衍生品的交易规模远大于现货交易规模。衍生品交易达到一定规模后,往往会反过来影响现货市场。相信随着相关法律法规的完整,以加密货币 ETF 为代表的加密货币衍生品将在未来几年迎来更大的发展机遇。 —- 编译者/作者:区块链网络 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

解析加密货币衍生品中的 ETF 和杠杆代币

2021-07-28 区块链网络 来源:链闻

LOADING...

相关阅读:

- Glassnode 数据洞察:DeFi 用户增长趋缓,ETH 持续净流出交易所2021-07-28

- 摇摇欲坠OR蓄势待发?加密资产需求的幻象与现实2021-07-28

- 从股灾、比特币回四万、奥运看命运观在交易中的作用,DODO在币乎抛洒2021-07-28

- 高盛申请「DeFi 和区块链股票 ETF」,是动真格还是玩概念?2021-07-28

- 唯一支持中文语言的元宇宙游戏进化星球 NFT 土地,10+项目方社区火热竞2021-07-28

2021 年 7 月,美国 SEC 延长对天桥资本比特币 ETF 申请的审查。天桥资本于 5 月 6 日提交了一份申请,美国 SEC 已将最初的 45 天审查期延长至 8 月 25 日。

2021 年 7 月,美国 SEC 延长对天桥资本比特币 ETF 申请的审查。天桥资本于 5 月 6 日提交了一份申请,美国 SEC 已将最初的 45 天审查期延长至 8 月 25 日。 自上市以来,Purpose Bitcoin ETF 的资产规模不断走高。7 月 7 日,该 ETF 的资产管理规模超过了 2.24 万 BTC, 创历史新高。

自上市以来,Purpose Bitcoin ETF 的资产规模不断走高。7 月 7 日,该 ETF 的资产管理规模超过了 2.24 万 BTC, 创历史新高。 全球首支加密货币杠杆 ETF 在多伦多证交所上市(来源:多伦多证交所)

全球首支加密货币杠杆 ETF 在多伦多证交所上市(来源:多伦多证交所) 杠杆代币的底层资产主要是加密货币的永续合约

杠杆代币的底层资产主要是加密货币的永续合约 阴影部分表示 1.5X 杠杆代币的损益优于标的资产损益 X1.5

阴影部分表示 1.5X 杠杆代币的损益优于标的资产损益 X1.5 四大加密货币交易所 24 小时交易量(2021 年 7 月 16 日;单位:亿美元)

四大加密货币交易所 24 小时交易量(2021 年 7 月 16 日;单位:亿美元) 币安交易所交易量前 10 的产品(2021 年 7 月 16 日)

币安交易所交易量前 10 的产品(2021 年 7 月 16 日)