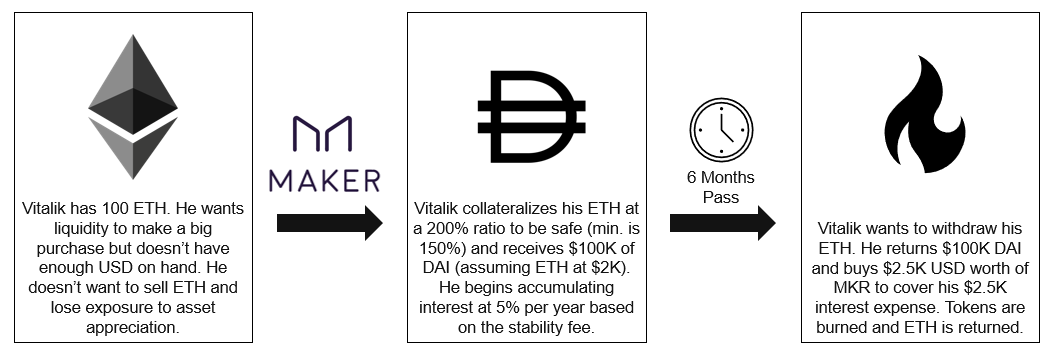

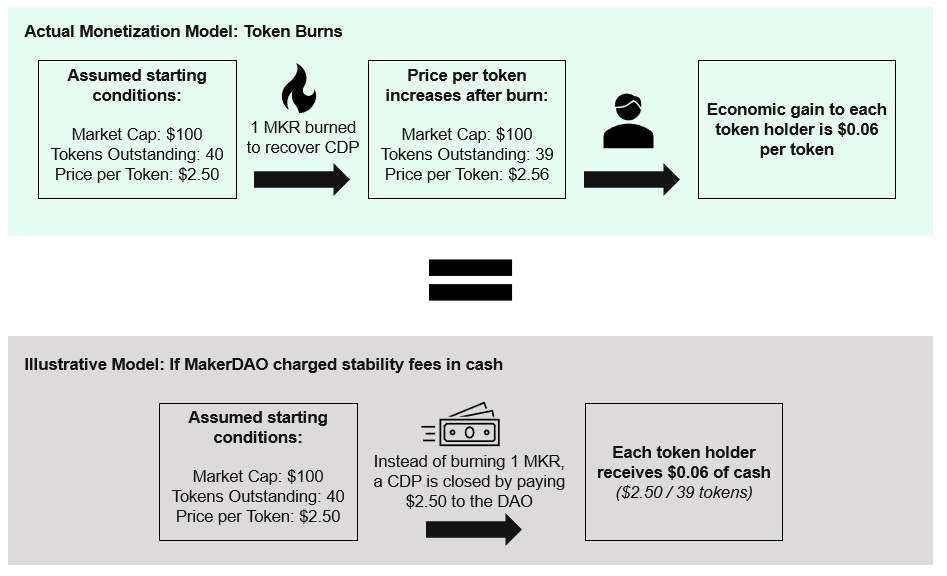

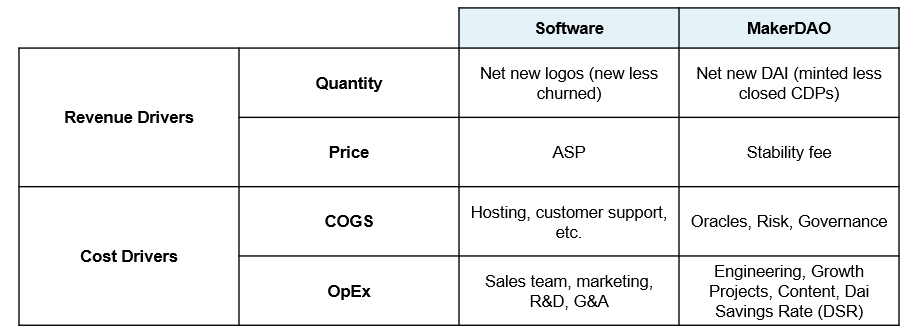

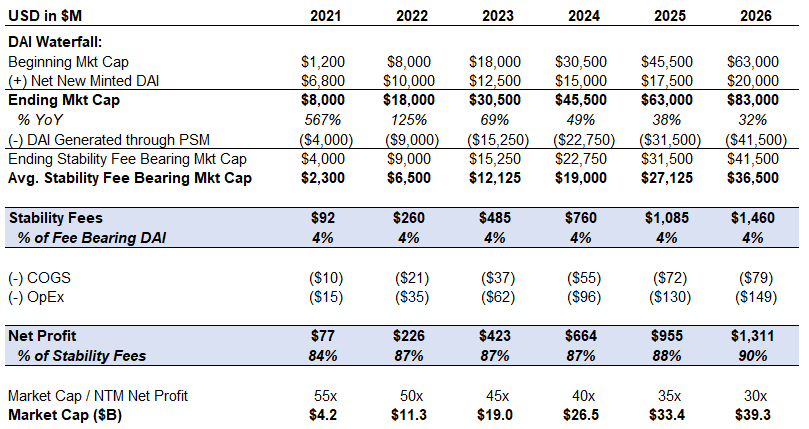

注,原文作者为Evan Fisher,以下为全文编译。  基于成长阶段投资原则的估值框架 将加密货币提升到新的水平需要更广泛的投资者买入--市场不应该仅仅依靠Meme和推文,而要依靠基本分析。 在风投领域和华尔街上,我们通过预测资产的财务业绩,并假设它在退出时以收入或税息折旧及摊销前利润(EBITDA)的某个倍数交易,来评估投资的预期回报。 令人惊讶的是,我们可以将这个确切的框架应用于许多产生收入的协议,为传统投资者创造一个投资案例。在这篇文章中,我将对MakerDAO进行拆解。 Maker是什么?我将在这里介绍基础知识,但如果你有兴趣深入了解,请查看这些资料。 Maker是一个为加密货币提供抵押贷款的平台。用户以150%或更高的抵押率将资产抵押到保险库,创建一个抵押债务头寸或 "CDP",并收到一个与美元挂钩的稳定币DAI。贷款的利息按MKR代币所有者(通过代币投票)决定,该利息(稳定费)由用户在偿还贷款时支付。意义是什么?用户可以保持对其资产价格升值的敞口(即不出售ETH),同时获得流动性,可用于日常开支(即周转资金)或杠杆。能用DAI做什么?DAI有数十亿美元的流动性,可以在整个加密货币生态系统中使用,也在交易所兑换成法币美元,并有望在不久的将来用消费卡在现实世界中购物。Maker将存款储存在哪里?正如银行将你的资金储存在金库的大门内一样,Maker将你的资金储存在受密码学保护的代码中(建立在以太坊上的智能合约)。Maker及其所有者是如何赚钱的?利息,但不是根据传统的机制。当用户关闭头寸以收回存储在Maker中的加密货币时,他们通过购买并销毁相当于欠款的MKR代币来支付累积的利息(我们将在下面举一个例子)。当一个代币被烧毁时,它就从可用的份额供应中消除了。假设MKR的市值不变(因为未来的预期现金流不会受到单个销售的实质性影响),每个MKR代币的价格应该与销毁的MKR代币数量成比例地增加。  如何看待Maker的未来"现金流"? 如何看待Maker的未来"现金流"?随着CDP的老化,他们产生的稳定费用将在未来一段时间内通过代币燃烧来偿还。这些代币燃烧应该会以价格增值的形式给MKR持有人带来经济收益,相当于收到现金。 下面,我们将通过一个例子来证明这一点。  在上述两个例子中,MKR持有者在关闭CDP时收到需要支付0.06美元的稳定费。在第一种情况下,代币持有人以内在的代币价格升值的形式获得收益。在第二种情况下,代币持有人以现金的形式获得收益。代币的销毁在经济上应该等同于现金的支付。 然而,企业并不是在收到现金时确认其收入,而是基于服务期。如果你要购买了订阅服务,并在年底支付,那么企业仍然会在全年确认收入。随着收入的确认,资产负债表上的应收账款也会增加。 对于Maker来说也是如此。该协议应该在其产生的期间确认稳定费用,并在后台计入 "应收代币销毁费"。在传统的金融/风险投资中,我们对企业的估值是基于它们在某一时期产生的收入,而不是基于收到的现金。因此,我们可以根据我们预期该协议在特定时期产生的稳定费用来评估MKR。 如何像VC一样预测稳定费用?投资者根据一些关键的收入驱动因素(赢得客户、ASP/合同规模、保持率等)和成本驱动因素(COGS、OpEx)来预测软件企业的现金流。 我们可以为MKR画出与这些等值的模型。  新的供应 新的供应新的DAI将随着加密货币渗透率的提高、资产价格的升值以及整个DeFi对DAI需求的增加而增长。投资者可以探索的几种方法包括: 自下而上的投资MKR获得新用户/资本的速度是多少?有多少比例的ETH钱包已经创建了CDP?你认为用户的钱包有多大比例会被锁定在MKR中?你是否期望MKR赢得TradFi机构的任何重大交易,如果是,这将使CDP增长多少?注意:这种方法对于今天的市场来说可能是不必要的细化,一旦这个空间成熟,将更有价值。自上而下的投资我们可以预期稳定币消耗的美元货币供应量的百分比是多少?我们可以预期DAI占整个美元稳定币市场的多大比例?Maker存款将占整个加密货币杠杆市场的多大比例?就MKR持有CDP的总价值而言,这意味着什么?这是否意味着加密货币的总市值是合理的?稳定费这是个关于资本成本的问题。Maker可以成为以太坊存款的无风险利率。历史数据显示,利率在较低的个位数。 商品和服务成本(COGS)随着存款和稳定费的扩大,其中许多成本将达到显著的规模经济效益。预言机成本可能会比风险和治理成本的规模更大。 运营费用(OpEx)工程、增长和内容成本应达到规模经济,正如传统软件/金融科技企业的研发和市场营销一样。DSR是提供给Maker中DAI存款的储蓄率(注意,不是所有的DAI都未偿还)。提高DSR可以刺激对DAI的需求。DAO投票决定在2020年将这一比率降至0%,但它尚未有意义地增加......由于如此多的DeFi活动产生了对DAI的需求,目前还不清楚这一数值是否会回来! MKR估值模型我们可以为Maker的财务状况构建一个模型,并指定一个预期退出倍数来预测该协议在5年持有期后的市值。 让我们来看看驱动计算的一些假设: 未偿还的DAI退出时,新铸造DAI净值增加到200亿美元左右。2026年未偿付的DAI总额相当于美国一家地区银行的资产。 如果你(保守地)假设货币供应量在今年早些时候大幅飙升后趋于平缓,DAI在退出时占货币供应量的0.3%。假设DAI市场份额适度增加,稳定币市场占美元货币供应量的百分比仅为个位数。牛市情况下,假设现实世界资产整合,金融科技整合,以及资产类型增加。而熊市案例中,则假设对去中心化稳定币的鹰派监管。 挂钩稳定模块(PSM)DAI的一部分市值将由其他稳定币(如USDC)提供1比1的支持。以这种方式产生的DAI不会产生稳定费。事实上,通过这种方式产生的DAI有少量费用,但由于不重要而被排除。这在整一年中,这一数据都是波动的--请查看Dune仪表板?来跟踪。该模型假设这个费用是恒定的,且在预测期内平均约为50%。 稳定费用在今年的大部分时间里,利率一直在4%左右。作为基准情况,假设这在预测期间是不变的。如果你建立了一个牛市的案例,你可以认为,随着时间的推移,消费者将为协议支付安全溢价。熊市的情况下,消费者则更喜欢资本效率更高的竞争平台(即低抵押贷款)。 经营成本和运作费用这些类目按DAI未偿付总额和稳定性费用的百分比计算。一些类目,如预言机成本,应该随着使用量的增加而扩大。其他类目,如内容和特殊增长,将达到早期规模经济。我认为DSR永远不会有意义的回归,因为DAI需求是由生态系统发展刺激的。该协议在退出时的利润率约为90%…这是一个值得垂涎的商业模式! 退出倍数公共市场的投资者通常以NTM(未来12个月)的倍数来考虑未来的增长预期。风险投资公司假设公共市场将赋予企业一个倍数,并在此基础上预测估值。对于许多软件/金融科技企业,我们会根据企业的收入来评估其价值。 但我们不能这样做,因为Maker的成本结构与传统企业有很大不同。相反,我们将根据其净利润对Maker进行估值,并假设其交易与高增长的金融科技企业的税息折旧及摊销前利润(EBITDA)倍数一致。 我们的模型假设该企业今天的交易价格为55倍,随着时间的推移,退出时将压缩到30倍。根据不同的月份,这将与Visa、PayPal和其他规模的企业保持一致。也就是说,随着一些金融科技公司获得巨大倍数(Square以三位数的EBITDA倍数收购Afterpay),那么牛市的案例就可以将其推高。 使用这一框架和这些说明性的假设(不是投资建议),我们可以在5年内为约400亿美元的MKR建立一个风险投资案例。  结语 结语加密协议正在创造改变游戏规则的产品。 建设者们正在利用创新技术和经济设计来打造新的商业模式。虽然不是所有这些业务都会有软件中看到的传统现金流,但许多项目确实创造了可量化的经济价值。是时候在金融理论上进行创新,以更好地理解正在建设去中心化经济的项目的公允价值了。 注:以上内容不属于投资建议,也不反映Insight Partners的观点。 —- 编译者/作者:Yangz 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

MakerDAO估值拆解:以传统风投模式建立代币评估框架

2021-08-20 Yangz 来源:区块链网络

LOADING...

相关阅读:

- 以太坊 2.0 质押协议 Lido 与 SushiSwap 联合推出 wstETH/DAI 流动性池2021-08-20

- 基于 Nervos 区块链的首个稳定币协议 Nexis 将上线并开启内测2021-08-20

- Ribbon Finance 迁移金库资产无需再支付退出费2021-08-18

- Unbound Finance 推出基于多边形的跨链稳定币2021-08-18

- Polygon支持首个跨链稳定币UNDMATIC价格有望上涨53%2021-08-18