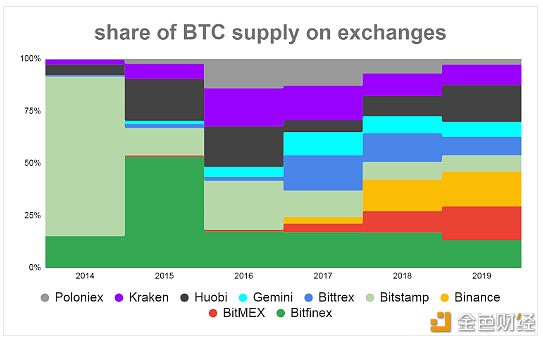

加密货币交易所正在争相采用传统金融中已有的金融服务。由于客户更换使用的交易所的成本较低,因此加密“银行”业也是瞬息万变,那些不与时俱进的交易所,瞬间就会被淘汰。 除了公链,迄今为止,加密货币领域最大的赢家就是交易所:Coinbase,Binance,Liquid Global,BitMEX和Kraken的价值都超过10亿美元(可能部分交易所的价值有出入)。币安甚至是历史上最快达到的“独角兽”地位的公司。 虽然价值飙升,但是加密行业日异月殊。老牌企业更需要提高警惕。自2016年以来,就现货交易量而言,市场的领导者几经更换,交易所中的BTC的存量可以直接展现这个情况(加密交易中,BTC的交易占主导地位):

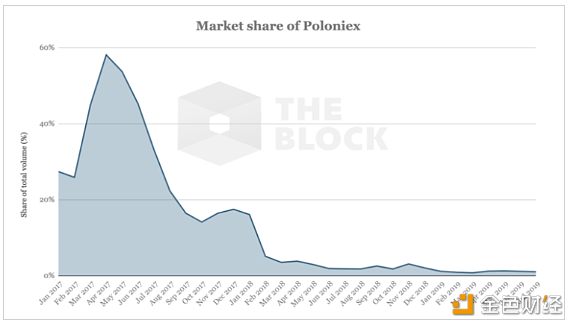

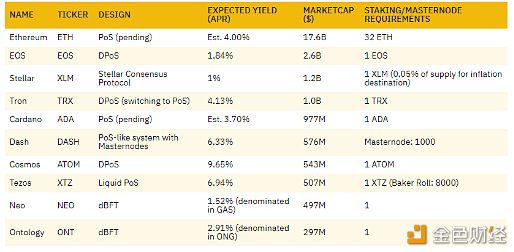

Poloniex在没有任何重大冲击(遭到黑客攻击或监管改革)的情况下,该公司的市场份额从2017年初的近60%跌至2018年5月的1%,并最终被并购。 市场份额波动有2个原因: 网络效应:流动性在上下波动过程中产生网络效应。用户最有可能加入特定资产或服务本来就占最大市场份额的交易所,因为它可以提供最大的深度和最低的价差。当然,用户也会因为该交易所的用户减少,转而使用其他交易所。 从一个交易所转移到另一个交易所的成本低:如果用户不喜欢一个交易所提供的服务,可以在几分钟之内撤回资产并转移到其他交易所。无需文书工作。 由于用户的高流动性,因此,交易所之间的业务会更快地在生态中普及。如果一个交易所提供了一项新功能,其他交易所则需要在短时间内提供相同功能,否则可能会落后。总体而言,由于动态市场、监管、套利和纯数字产品的独特组合,加密公司是历史上发展最快的公司之一。 尽管这对客户来说非常好,但它给交易所带来了很大的压力,因为必须尽力领先于同行。 在本文的分析中,我们将研究在未来两年内可能成为每个现货交易所的标准产品/服务。 (1)利息 由于加密交易所合并了资产(代币),因此交易所能够优化平均管理资产额、并通过其他服务获利就非常重要。 在法定货币即将迎来零利率或负利率的时代,加密利息账户可以成为保留现有用户并吸引新用户的网关技术。我们预测收益主要来自三个方面:抵押、在交易所内部进行借贷(保证金或市商)、交易所对外提供(DeFi)借款和提供流动性。 1.1 Staking服务 大多数网络(如Cosmos,Tezos和Algorand),以及即将推出的网络(如DFinity,Polkadot,NEAR和Ethereum 2.0)都采用了PoS机制。在PoS中,加密货币的持有者可以通过stake来参与网络或得到奖励。 如果用户已经在交易所持有代币,交易所支持stake,那么用户就可以获得利润;如果不支持,放在交易所的代币就没有意义。近期,Coinbase,Binance和Kraken都支持stake Tezos的代币。

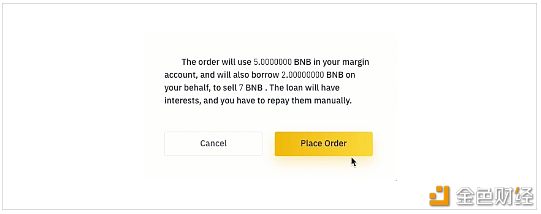

1.2 内部市场 在交易所内部为用户提供借贷市场,而资金不需要离开过交易所。借用代币的需求有两个主要来源:保证金交易和做市商。借贷的最大需求来自保证金。在Bitfinex、火币、OKEx、Binance,用户需要先有资金并存入保证金钱包,才可以进行合约交易。 因此,加密货币的结构性借款人是卖空者,而美元和稳定币的结构性借款人是希望进行杠杆交易的人。

做市商的需求较小,会以美元或USDT借入加密货币。 1.3 外部市场 除了参与交易所内部借贷市场之外,还有些用户希望撤回资金并转入DeFi市场获利。 交易所不希望客户自己提取资金,因此可以充当经纪人。这样做的好处是多方面的: 有规模经济,例如,Binance Broker可以在另一个交易所为用户提供较低的费用等级。 该交易所对用户的风险状况有更全面的了解,从而降低了资本要求。 无需将资金移出交易所即可在不同的场所进行交易。

交易所还可以代表其用户使用Maker,Compound,Kyber,DYDX或Uniswap之类的DeFi。OKEx已经支持了Dai Dais Savings Rate。 投资者可以使用衍生工具产生利息。交易所可以提供为客户赚钱的机会,同时还提供良好的用户体验,无需任何复杂的链上交易和托管。 (2)付款 交易所可以建立覆盖其他交易所和商人的支付网络,让用户进行交易。在相对可靠的当事方之间,采用次级私人帐本执行小额付款是有意义的。 这些交易可能因为额度太小哦啊,在公链中无法执行,并且手续费用很高。 私人账本可以比公链帐本更快、更私密地处理交易。 可以提供更好的用户体验,可以转换为易于理解的帐户名,例如电子邮件地址,而不是公用密钥哈希。 2.1 交易所<>交易所 为机构提供清算和结算服务的公司包括BitGo和Liquidity Offset Network,这是Circle,Coinbase,Galaxy Digital,Bakkt等公司的合资企业。 不愿意加入竞争对手的金融体系可能会受益于更多“中立”的解决方案,例如Blockstream的Liquid、大型交易所之间的MultiSig钱包。尽管到目前为止Liquid尚未实现任何实际采用,但我们发现这很可能会改变费用飙升时的用例。交易所可以允许用户快速私下交换,从而解决公链速度过慢和费用高昂的问题。 2.2 客户<>商家 交易所可以让商人接收加密货币和用户使用加密货币变得更加容易。 通常情况下,接受加密货币付款的商家为了避免价格波动受到损失,会立即卖出加密货币,因此,商家是加密货币的自然卖家,因此交易所直接处理付款是有意义的。Coinbase已经发布了Commerce.coinbase.com,领先于市场一步。 在用户方面,由于监管原因,支持加密货币的Visa和Mastercard在2017-2018年大大落后于预期。现在,已经有Coinbase卡和Crypto.com(仅适用于美国+ SG),Binance也专门为旅行者推出了一种卡。这些卡具有双重效果,既允许用户更轻松地使用加密货币,也为交易所增加了加密货币/法定货币对的交易量。 此外,Bitfinex也集成了 Bitrefill(加密礼品卡商店)。 (3)税收服务 迄今为止,很少人关注税收服务。我们认为,交易所应在这一领域投入更多精力: 在防止资金从加密领域流向税收(通过交税和流动性管理)这一点上,交易所和用户的利益是一致的。 税收的不确定性以及如何计算税收增加了持有和消费加密货币的心理和财务成本。 3.1 教育意义 在申报加密货币税款方面,大多数税务律师和财务顾问都缺乏经验。因此,用户知晓流程就非常重要,这样才可以计算自己的税费并避免损失。为此,Coinbase已为其美国用户创建了税收指南。 3.2 易于与税务服务整合 交易所可以在年底更好地帮助用户缴税。 前提是:交易所都需要对客户的加密投资组合和交易记录有整体了解。 每个交易所都可以本地访问资产和交易数据,但是对于在多个交易所交易的用户,需要一种方法来获取外部数据(例如,通过信息共享协议)或将数据导出到交易所的第三方税务程序中,例如TurboTax,CoinTracker,ZenLedger或CoinTracking。 Coinbase为投资者提供的本机损益追踪器,无需任何第三方计算税收。 3.3 跟踪税收 CoinCenter正在努力减轻监管方面的负担,但加密交易所可以通过所有交易记录来发挥作用。 3.4 流动资金管理 投资的重要部分是正确管理一个人的流动性需求。每当用户由于流动性或税收原因而被迫清算资产时,他们得到的价格往往会比平常更低。 在这种情况下,交易所可以以加密抵押贷款的形式提供紧急流动性。与保证金交易相似,用户可以在交易所借用资金支付费用,避免出售资产而需要承担额外的费用 比赛正在进行中 加密交易所并不是这个领域中唯一向着成为全栈金融服务提供商的目标迈进的实体。实际上,钱包和托管所也进入了金融服务领域。

BitGo Prime提供借贷,而OSL托管人(领先的亚洲托管人)提供定期存款(这意味着他们在固定时间内向客户借钱)。Blockchain.com为机构客户提供了自己的借贷服务平台。他们将这些产品推向客户只是时间问题。 同时,Crypto.com从相反的角度进入市场。他们从钱包开始,首先添加了借贷服务,然后完善了交易所。 随着亚洲市场的Matrixport和Babel Finance和在美国BlockFi等新参与者加入,竞争将会越来越激烈。 文章来源于deribit.com,翻译由头等仓(First.VIP)提供,转载请保留文末信息! —- 编译者/作者:头等仓 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

2020年加密交易所的角逐之战,3大服务或将成关键

2020-01-15 头等仓 来源:区块链网络

LOADING...

相关阅读:

- 到昨天,来币乎51天,更文49篇,终于从零开始撸到第一个100万key,望再2020-08-03

- yEarn Finance项目的克隆版本已贬值,未能吸引最初的炒作2020-08-03

- 金融信息交换如何固定加密货币市场2020-08-03

- 首期币赢跑腿计划圆满结束,代买项目PAR涨幅超20%2020-08-03

- CoinEx研究院:天王级项目、密码朋克Dfinity(DFN)2020-08-03

图中为支持staking的代币

图中为支持staking的代币 Binance上的保证金交易者自动进入BNB贷款池,向BNB储户支付利息。

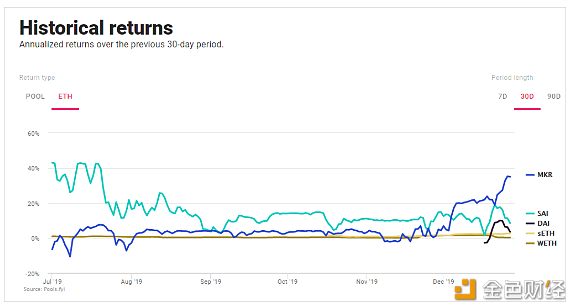

Binance上的保证金交易者自动进入BNB贷款池,向BNB储户支付利息。 Uniswap上的ETH历史回报率

Uniswap上的ETH历史回报率 如果公链基础层的交易费用变高,就需要寻求其他解决方案。

如果公链基础层的交易费用变高,就需要寻求其他解决方案。