原文标题:《注意 !Finance Attack》 PoS 还不够安全? 2018-2019 年,以链上借贷为主的 DeFi 项目蓬勃发展,越来越多的人将自己的加密资产,放在带有借贷合约的钱包中生息,也有越来越多的人将加密资产作为抵押品,放到借贷合约中。于是开始有人关注,如果上述两种获益方式更具有吸引力,那谁还会参与 stake,维护网络安全呢? Tarun Chitra 在他的论文《质押与链上借贷的制衡》 (《Competitive equilibria between staking and on-chain lending》)中谈到一个结论:理性且没有恶意的参与者为了优化他们的资产收益,选择将他们的 token 从 Stake 合约中转移到借贷合约中,从而降低了 PoS 网络的安全性。Tarun 通过蒙特卡罗法,详细模拟了这一情况是如何发生的。

另外 Tarun 还提到更令人担心的情况,就是恶意破坏者,通过提供一个有吸引力的利率借到足够多的 token,从而干扰共识过程,对系统实施攻击。PoS 系统的威胁模型中,除了防范 Nothing At stake 问题和长程攻击(Long Range Attack),还需要留意一种新的攻击方式——金融攻击。

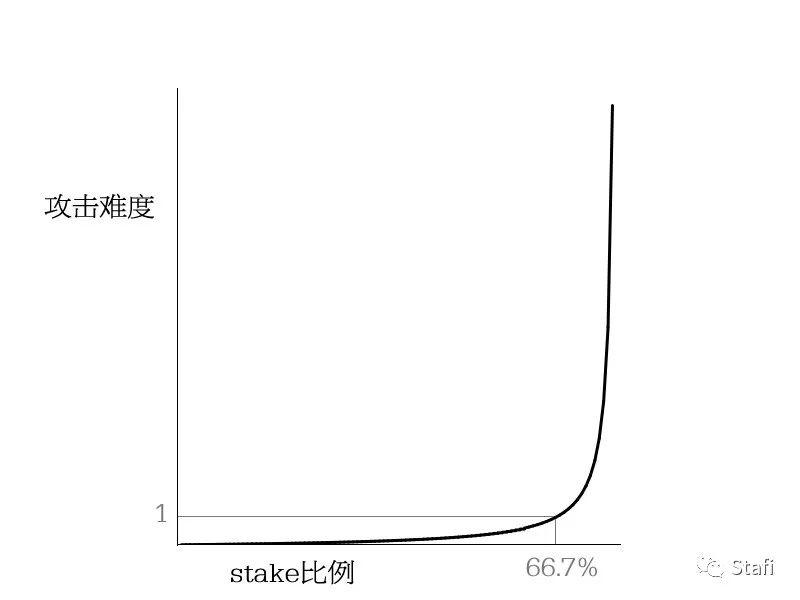

有文章指出「DeFi 正在侵蚀 PoS 系统的安全」, 也对这一情况进行了论述。但「DeFi 侵蚀 PoS 系统安全」的说法并不准确。遭遇金融攻击的可能性,是 PoS 的内生属性。在 DeFi 出现之前,token 的借贷就已经存在。在 PoS 网络中,token 本身承担了两重属性,既维护作为维护网络安全的载体,又要作为流通媒介,被赋予货币属性,因此很容易被衍生出更多金融用途。 攻击者如何实施金融攻击? 金融攻击的可怕在于,实施攻击的投入产出比,看起来非常划算。 攻击者不太可能通过买入 token 的方式实施攻击,因为买入的代价过大,而买入行为本身也会推高 token 价格,对于攻击者而言是不划算的,攻击者更有可能采用的是借入 token 来实施攻击,而且攻击者可以用期货交易的方式,把攻击后 token 贬值的损失转嫁出去,还从中赚一笔。 我们来推演一下,攻击者可能采用的步骤: Step1:提供足够高的利率,吸收到足够多的 token,超过临界值之后,参与到 Stake 中(我们假设攻击者的抵押资产足够大,有足够的借贷能力)。这个临界值,对于使用了 BFT 机制的 PoS 网络来说,是 Staking token 总量的 1/3,对于没有采用 BFT 机制的 PoS 网络来说,一般认为是 Staking token 总量的 1/2。(后面主要以采用了 BFT 的 PoS 网络为模型论述) Step2:攻击者和其他市场主体签订期货合约,约定在未来某个时点,用现有的价格卖出手里的 token。为了隐蔽,攻击者可能有多个身份 ID,也可能找了多个互不关联的市场主体来签订期货合约。 Step3:实施对 BFT 的攻击,阻碍共识过程进行,使得系统瘫痪,或者,实施一笔双花,使得账本不再被信赖,无论哪种形式的攻击,只要攻击成功,都会导致 token 被抛售,价值大跌。 Step4:从市场上低价买入 token,完成期货交易。 Step5: 受攻击的链会察觉到攻击,有可能会 slash 掉攻击者的 token,没有关系,再低价买入一批 token,偿还借来的 token 和利息,赎回抵押物。我们来算一下攻击者的账: 攻击者借到的 token, 假设价值为 V1 如果计算更细致些,还需要把攻击者承担的借入 token 的利息,还有攻击者借入 token 时的抵押物的资本成本计算进去。 假设利率为 r,攻击周期为 t, 攻击者的利息在期末支付,那么利息为 rtV2 假设抵押时要求的超量抵押倍数为 n ,那么抵押品的价值为 nV1,抵押品的利率设为 u,则抵押品的资本成本为 utnV1 攻击者的净收益为 ΔV = V1 - 2V2 - rtV2 - utn*V1 以上公式是个相对粗糙的计算,没有考虑以下两个要素,第一,如果攻击者更冒险,更贪婪一些,可以在 Step2 加大操作力度,卖空比持有 token 更多数量的 token,实施成功的话,攻击者将得到更多的收益。第二,攻击者可能自身有足够的信用以借到足量的 token, 而不用完全使用抵押物来借贷。 即便如此,我们依然看到,攻击者有巨大的获利空间。 PoW 会遭遇金融攻击吗? 我们需要认识清楚 PoS 和 PoW 在经济学本质上的区别,PoW 是一种惩罚前置的设计,不管你是不是对系统作恶,都需要先接受「惩罚」(消耗能源),只有在惩罚结束后,才有资格争夺获取奖励的资格。如果作恶,那么就有可能失去奖励。失去奖励,就意味着白白接受了惩罚。有点像中国古代的懒政官员审案的方式:不管原告被告,上来就是「何事叨扰公堂,先各打 20 大板」,打完了再论公道。 而 PoS 是一种惩罚后置的设计,质押的 token 只有在作恶后才会被 Slash,所以攻击者可以先借入 token,然后实施攻击。这种方式显然无法用于攻击 PoW 系统,因为能源首先要被消耗掉,攻击者无法通过借贷和做空的方式转嫁能源的成本。 这是不是证明 PoS 太过脆弱,我们还是得回到只有 PoW 一种共识机制选择的时候? PoS 机制如何克服金融攻击? PoS 共识机制从创生到现在,一路走来,不断完善,克服了很多问题,例如 Slash 机制的出现,克服了易分叉的问题,Jail 机制解决了节点离线或者不出块的问题,委托机制的出现克服了共识效率的问题。金融攻击的问题,当然也并非无解。 防范金融攻击的思路,有多个角度,也会产生多个方法。 方法 1 动态响应的调整 Stake 收益率 PoS 项目方通过强运营的方式,使得 Stake 的收益率始终相较于 token 的其他用途,具有相对优势。当面对攻击者吸储时,提高 Stake 收益率,可以直接和攻击者的吸储利率竞争,使得 token 向链内 Stake 合约流动。但提高 stake 收益率,会带来通货膨胀,使得人们对 token 价值的预期需要不断调整,不利于实现 token 在链上业务中本身需要承载的流通性。这不是一个可以无限制采用的方式。 方法 2 设置「熔断机制」 我们从攻击周期 t 入手,t 是由两部分构成的,一部分是攻击者吸储的时间,一部分是实施攻击的时间。吸储的时间我们是可以干预的。项目方可以为 Stake 中的 token 向外转移设置一个阈值,一个周期内,从 Stake 合约中移出 token 的数量有一个上限。(有点像股市熔断机制),这样一来,增加了攻击者吸储的时间,提升了攻击的成本。 方法 3 项目方对链进行初期看护 项目最危险最脆弱的时候,往往是项目初期市值较小的时候,项目市值越大,借入足够多的 token,需要的抵押物价值就越大,借入难度更高。项目方应该在项目初期的脆弱阶段,由自身和关联方控制大多数的 token。这样做的弊端是可能会被诟病为中心化,或者是操纵市场。 方法 4 增强市场信心的支撑要素 攻击者之所以能赚到钱是因为,预判成功攻击之后币价会迅速下跌,如果项目背后有一个积极活跃的应对团队,且有多方面的要素支撑市场的信心,那么攻击者实施攻击获利的可能性就相对较小,系统就越安全。我们看到很多 PoS 链和 PoW 有一点重要不同,PoW 链成熟之后可以进入接近无人看管的自运行状态,而 PoS 则往往是强运营模式。 方法 5 努力保持高 Stake 比例 保持高 Stake 比例是保障 PoS 网络安全最根本的措施。Stake 比例越高,攻击者通过吸储来达到攻击阈值的难度就越大,周期(t)也越长,攻击意图暴露的可能性也越大。 我们假设攻击者的持币数量达到 Staking 总数量(包含攻击者即将参与 stake 的那部分 token)的 1/3 时发起攻击。 当 stake 比例为 30% 时,攻击者需要从市场上借到 70% 中的 15% 时,可以发起攻击。当 stake 比例为 50% 时,攻击者需要从市场上借到 50% 中的 25% 时,可以发起攻击。当 stake 比例为 66.6% 时,攻击者需要从市场上借到剩余全部 token 时,才有可能发起攻击。倘若如此,当 Stake 比例超过 2/3 时,系统几乎是「绝对安全」的。 攻击难度与 Stake 比例的关系 攻击难度系数我们用攻击者需要借到的 token 占非 Staking 的 token 数量比例来表示,数值最大为 1,数值大于等于 1 时代表攻击不可能实现。

我们从图中可以看到,提高 Stake 比例对于提升 PoS 系统安全性有显著作用。 我前面提到的方法 1,方法 2,方法 3,都可以作用于提高 Stake 比例。另外,我们还可以想到,有一种偏金融方式,可以更加彻底的保持高 Staking 比例。不少文章和业内朋友也都提过,那就是架构一层协议,发行基于 Staking 资产的债券。 在持币者将 token 参与到 stake 中时,给持币者发放一个债券(bond), 这个债券代表了对 token 的赎回权,持币者随时可以归还债券,然后申请将 stake 中的 token 取回,在 stake 锁定期结束后,token 回归到持币人的账户。当然持币人也可以将债券卖出。债券买卖带来的流通性解决了 stake 锁定中的 token 不能流通的问题。 这是 Stafi 采取的方法,早在人们关注 token 借贷行为侵蚀 PoS 网络安全的问题之前,Stafi 就已经在做这样的事情,立足于解决 Stakeing 资产的缺乏流动性的问题。我们姑且称之为 Stafi 方法(Stafi way)。 Stafi 方法 Stafi 方法可以极大的提升 Stake 比例。Stake 和 token 的链外用途,将不是竞争关系,而是可以同时实现,对于借出生息行为,可以使用 bond 来代替原生 token 进行生息,原生 token 参与 stake 获取收益,双重收益,同时享受。对于作为抵押品借贷,也可以使用 bond 来代替原生 token 作为抵押品。参与 stake 获益,和作为抵押品借贷,两种用途,同时实现。 对于恶意攻击,我们来做一个推演。恶意攻击者可能会采取 2 种方式: 一种是不接受 bond,坚持只愿意为原生 token 提供更高的利率 这种方式会面临两大障碍,首先是吸储的利率成本变大,攻击者提供的利率必须大于 Stake 收益和 bond 的市场利率之和,才有可能有效吸储,其次,由于 Stafi 方法极大的提高的初始的 Stake 比例,再结合我们之前提到的「熔断机制」,可以让攻击者的吸储周期变的很长,攻击成本增大的同时,不确定性也大幅度增加,因为项目方必然采取措施应对。 攻击者的第二种方式,是直接针对 bond 发动攻击 攻击者提供更高的利率给 bond,从而吸引 bond 持有人将 bond 放在攻击者手里生息,汇集大量 bond 之后,攻击者未经持有人同意,私自将 bond 赎回为原生 token,然后再发动攻击。我认为这种成功率也非常低,因为攻击者将 bond 集中赎回的过程,也会触发「熔断机制」,项目方可以采取措施应对。项目方能够采取的最激烈的措施,便是按下暂停键,冻结出块。此时,攻击者除了等待无计可施,而攻击者承担的金融成本随着时间推移,越来越大。虽然这种做法杀敌一千自损八百,但是只要这样的手段存在,攻击者就不会轻易下手,因此,达成了一种威慑平衡。 Stafi 方法,是 PoS 安全生态演化的终局吗? 金融世界何其复杂,以后可能还会有更新的攻击方式出现。不过,无论我们对未来还有什么样的顾虑,Stafi 方法的普及是必然会发生的事情。 因为用 Bond 来代替 token 承担链外流通的作用,与其说是 Stafi 的创造,不如说是人们想获取 Stake 收益,又不想放弃 token 的其他用途的需求催生的,是 Staking 生态的必然产物。这也是 Stafi 强调「Staking Finance」这一概念的主要原因。 更值得思考的是,当 Stafi 方法普及之时,还会有什么样的新的攻击方式威胁到 PoS 系统的安全。如果新的攻击方式出现了,我们还需要新的智慧去应对。 来源链接:mp.weixin.qq.com —- 编译者/作者:Stafi 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

PoS 还不够安全?探讨针对 PoS 系统的攻击方式与应对方法

2020-01-17 Stafi 来源:火星财经

LOADING...

相关阅读:

- 李宁快报:火币集团成立DeFi实验室,比特币能否重回巅峰2020-08-03

- DREP双周报7.16- 7.312020-08-03

- 郑州区块链周期间LongBit长币网正式宣布成立DeFi专项发展基金2020-08-03

- 币赢DeFi专区8.3项目复盘汇总2020-08-03

- DeFi之后下一个浪潮将是DAO?2020-08-03