2020伊始比特幣又迎來新一輪牛市,作爲市值已經近2000億美金的全球新興金融資産,比特幣的發展需要吸引占據世界財富90%的機構投資者的更多關注。而機構爲什麽要入場這個話題,除了監管合規外,我們需要去回答一個更直接的問題,比特幣對機構投資本身有什麽樣的價值? 數字黃金 雖被稱爲“數字黃金”,比特幣一直被傳統投資機構诟病波動大,不能穩定保值。看上去比特幣也沒有像成爲黃金一樣的投資標的,與黃金相關性低,並未體現避險的資金情緒。事實上,黃金在現代金融下擁有更多元化金融屬性,除作爲穩定的避險資産,還充當流動性替代工具,影響因素也更爲複雜,與宏觀經濟與美元、債券等大類資産的聯系更密切。比特幣作爲剛走入第二個10年的新興金融資産,金融功能還比較單一,僅作爲高風險收益的投機資産。 2019年以來,隨資本市場黑天鵝事件頻發,比特幣越來越對得起“數字黃金”的稱號。諸如2019年中美兩次貿易摩擦、2020年初美伊衝突與新冠疫情等事件中,比特幣比黃金、美元、債券等傳統避險資産表現出更亮眼的避險屬性,驅動新一輪價值共識。 1)2019中美第一回合貿易摩擦 特朗普5月5日推特對中國2000億美金商品征稅,13日美國繼續對3000億美金商品征稅,中國予以還擊,徹底點燃了比特幣2019年牛市,直接站上8000美金。 圖:2019中美第一回合貿易摩擦期間各資産表現

數據來源:Bloomberg,?CoinDesk 2)2019中美第二回合貿易摩擦 7月30日,中美重新進行經貿磋商,8月2日特朗普表示將對3000億美金中國商品加征10%關稅,宣告談判破裂。一周內比特幣上漲15.69%,重新觸碰12000美金,而標普500在美聯儲降息利好下仍出現8/5當日超過3%的大跌。 圖:2019中美第二回合貿易摩擦期間各資産表現

數據來源:Bloomberg,?CoinDesk 3)20年伊始美伊衝突 19年底,美伊矛盾擴大,自12月27日美基地遇襲,美國展開一系列新年報複行動;1月3日炸死伊朗高級領袖蘇萊曼尼後,局勢徹底升級,避險資産集體走強。至1月9日局勢緩和,比特幣上漲11.85%。 圖:2020年初美伊衝突期間各資産表現

數據來源:Bloomberg,?CoinDesk 4)新冠疫情 2020年1月20日,專家組披露新冠病毒可人傳人消息後,中國進入疫情惶恐之中,滬深股市迅速下跌。隨23日武漢封城,由疫情可能引發的中國經濟放緩擔憂波及至全球風險資産,避險資産上漲,至31日世衛組織將疫情列入國際公共衛生緊急事件(PHEIC)避險情緒達到高峰。期間,比特上漲9.57%,黃金、全球債券分別上漲1.71%、1.34%,標普500下跌3.08%,滬深300大幅下挫12.27%。 圖:2020年1月新冠疫情期間各資産表現

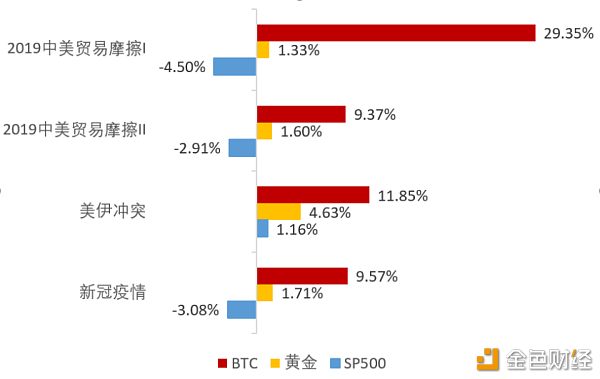

數據來源:Bloomberg,?CoinDesk 在上述四個事件中,比特幣都與黃金一同扮演了避險工具的角色,又由于自身體量小在避險資金的湧入下呈現出更大的波動。相反,風險資産風向標標普500在多數風險事件中都受到衝擊,比特幣顯露的避險屬性恰好能在這些黑天鵝中對標普500形成對衝。 圖:黑天鵝事件中比特幣、現貨黃金與標普500的收益變化

數據來源:Bloomberg,?CoinDesk 在風險事件中與黃金高度趨同的背後,不難看出,基于比特幣的避險情緒更多針對于黑天鵝事件本身引發的恐慌,而對一些潛移默化的經濟征兆則反應較弱,如在一些關鍵經濟數據披露節點,投資者對于經濟下行的擔憂未能顯著反應在數字資産上。這可能與債券等低風險機構投資者較少參與數字資産有關,投資者對比特幣的避險預期接近于從風險中牟利,而非保住自己的財富。因此比特幣在黑天鵝之外與黃金長期走勢相關性並不高,與“數字黃金”相比比特幣更應當獲得“黑天鵝獵手”的稱號。 至于比特幣爲何開始呈現黑天鵝避險屬性,可能源于去年多次的風險資産危機下機構投資者買入比特幣行爲,促使更多投資者形成跟隨效應。比特幣誕生至今恰逢美股的黃金11年,很難否認風險資産普漲對比特幣高收益資産的帶動,而比特幣持續的高波動也很難被認定成真正的避險資産。比特幣誕生至今就一直是高收益資産中的另類,如今又演變成經濟穩定反向標的與傳統風險資産對立,非常符合其爲貨幣系統擔憂的本源。然而,無論是懼怕黑天鵝的股票,還是豪賭黑天鵝的比特幣,就像篩子的兩面,僅供風險投資者壓大小。經曆了多次漲跌周期之後,比特幣避險的錨是否是有長期生命力還需要再2020s更多驗證。 把比特幣加入風險資産組合 我們正處在一個風險資産投資配置難度增加的時代,潛在衰退征兆,民粹主義下全球矛盾加深,導致全球經濟與政治不確定性正處于近三十年的新高度。19年瑞銀進行的投資者調研中,79%的投資者認爲我們正進入新的高波動階段,66%的投資者認爲未來地緣政治事件將比經濟基本面更多地影響市場,58%的投資者認爲投資回報將與過去相比更不可控。對于追求收益的風險資産投資者來說,潛在的黑天鵝們令人無限憂愁。 圖:世界不確定性指數(WUI, 1996-2019)

數據來源:Ahir, H, N Bloom, and D Furceri (2018), “World Uncertainty Index”, Stanford mimeo 比特幣長期持有回報遠超其他資産,越來越多的投資機構已經認識到于風險資産組合中加入適量的比特幣能夠顯著提高收益,但常讓人忽略的是比特幣?“黑天鵝獵手”的屬性還能夠改善風險資産組合穿越全球風險事件的整體波動率。 以權益資産爲例,在美國、中國、香港以及新興市場股票組合中加入1%的比特幣並月度調倉保持比例,長期收益率均有顯著改善,2015年以來的複合收益率能夠提升近1個百分點;同時5年波動率能夠普遍降低1~2bps。這對風險資産均衡配置的大型資管機構十分有意義,尤其是在被動投資受歡迎程度逐漸超過主動投資的當下,在一攬子投資級ETF組合中增加數字資産,對衝2020s與日俱增的全球經濟與政治不確定性,或是保持長期收益的最佳方式之一。 圖:美股/A股/港股/新興市場股票投資級ETF及加入1%比特幣之後的收益率比較

數據來源:Bloomberg, Bgain Digital 圖:美股/A股/港股/新興市場股票投資級ETF及加入1%比特幣之後的波動率比較

數據來源:Bloomberg, Bgain?Digital 去年底衆多資管機構的2020展望中,對今年的風險資産仍然相對樂觀。我們相信,只要比特幣獨特的價值得以持續,不管是繼續複蘇的發達市場,還是被寄予厚望的亞洲與新興市場,數字資産都足以以收益與避險兼具的特點成爲一項選擇。 —- 编译者/作者:BgainDigital数字金融 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

比特幣——2020s資産組合中的“黑天鵝獵手”

2020-02-13 BgainDigital数字金融 来源:区块链网络

LOADING...

相关阅读:

- 加密货币金字塔使圣保罗成为新的受害者,损失超过25万雷亚尔2020-08-03

- 交易员告诉我们,比特币涨势持续的可能性有多大2020-08-03

- 币圈大魔王---BTC晚间复盘后市思路分析2020-08-03

- 比特币【年线】的秘密:2020年不会有牛市!2020-08-03

- 在美国拆除了盗窃2100万美元的比特币骗局2020-08-03