在加密资产领域里,一开始并没有托管服务提供商,因为加密货币的最初目标之一,就是要消除所有中介人(比如银行、政府等),让人们可以真正控制自己的资产,唯一的托管方就是交易所。用户将资金存入到加密货币交易所,并且信任交易所可以确保资金安全。但是在中心化交易所中,当用户需要提款时,他们必须发起提款请求,这意味着他们只能在交易所同意之后才能转移资金。 这些交易所不受监管(尽管现在已经有合规交易所的出现),但是,随着买方机构进入市场,人们发现这些机构投资者需要受监管的托管方以确保他们的资金安全(尽管许多地区的监管机构仍没有给出明确监管指南)。 加密资产托管服务应运而生 随着区块链技术的加速发展,数字资产的规模不断扩张,机构投资者的托管需求上升,为机构投资者提供安全、可信的托管服务对行业的发展尤其重要。合规是加密资产发展的基础,合规的加密资产托管不亚于加密市场的“基础设施”。 加密货币基金投资公司Multicoin Capital管理合伙人Kyle Samani在接受彭博社电话采访时表示,“对于很多投资者来说,数字货币监管是最后的障碍。在接下来的一年中,监管问题将得以解决,而这将释放一股大的资本浪潮”。 距离机构资金大举进入加密领域还有多远 “机构接受区块链资产的相关阻碍中,95%?与托管相关。”EOS 母公司 Block.one 首席执行官 Brendan Blumer 发推如是说。 相比较于传统金融的体量,加密资产领域无疑还有相当长的一段路要走。

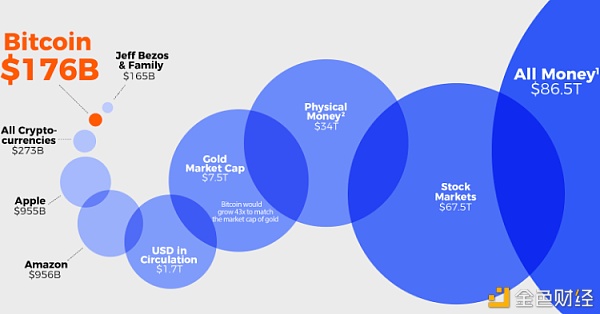

来源:BitcoinIRA 不管上面这张图看了多少次,都令人印象深刻。2480亿美元的加密行业市值只是资本市场微不足道的一部分。目前,流通中的日元纸币总计达1万亿美元,不含银行存款或国债。 全球20个最大的资产管理公司管理的资产总值为42.3万亿美元。而这些资管公司仅仅只需投资加密货币0.5%的资产总值,即2,115亿美元,已当于加密资产行业总市值的85.28%。 自从2009年中本聪发布第一版比特币客户端以来,现在每天都有各种各样的新型加密资产产生。截至2020年5月10日,加密市场的总市值已经达到了2417亿美元。如何妥善的保管加密资产也是投资者面临的一个问题,根据Chainalysis的分析,约有近400万枚比特币永久的丢失了。自己保管,私钥容易丢失。用硬件钱包需要一定的成本,且需要一定的技术和经验。由于加密资产的爆发增长与安全问题,加密货币市场迎来了一批新兴的托管机构。 但目前加密资产的托管及管理业务尚处于早期,还未形成像传统金融那样的标准化功能,有待进一步发展。加密行业也在大踏步向前发展,大量传统对冲基金、家族信托基金、财富基金等开始配置加密资产,对加密资产托管与管理业务的需求也与日俱增。 美国比特币期货交易所 Bakkt 在经历一年的波折后终定于 2019年9 月末正式上线,监管对其开启绿灯的重要原因之一,离不开其对合规数字资产托管公司(DACC)的收购。合规托管的解决方案,不仅 Bakkt 在合规之路的重要助力,也是其吸引机构资金的最大亮点。 加密资产托管平台有哪些(部分列举)? 大型机构对数字资产托管的需求非常强烈,银行这类传统金融领域内的托管机构离托管业务很近,但缺乏足够的经验和动力去创新。毫无疑问,只有在充分考虑合规以及风险的情况下,银行才会对外提供加密资产托管服务。相对于传统的股票、债券等,比特币等加密资产能给银行带来更高的托管费用。据The?Block去年的报告统计,大型银行因为风险高而不愿对加密资产提供银行服务。美国所有提供加密资产服务的银行,总资产只有不到700亿美元。对加密资产友好的银行中,也只有三分之一提供托管服务。今年1月,瑞士的一家私人投资银行Vontobel针对银行和资产管理公司推出了加密资产的托管解决方案。在国外,目前也只有极少数银行开通了加密资产的托管业务。但可以预知,随着法律和市场的逐渐完善,会有越来越多的银行参与其中。包括摩根大通、北方信托、纽约梅隆银行等都在探索和研究加密资产托管业务,高盛投资的BitGo托管着欧洲最大的交易所之一Bitstamp的加密资产。但在国内,银行在短期之内几乎不可能开展相关业务。 用户放在交易所的加密资产算不算托管可能存在争议。与传统的证券交易不同,在加密资产的交易中,交易所同时承担了券商管交易与银行管资金的职责。作为交易双方之外的第三方,交易所在收到买家的付款时,也同时将加密资产付给买家。因此,此处也算作托管。交易所是加密资产中的重要一环,矿工可以将挖矿所得变现;所有的新参与者几乎都是通过中心化的交易所购买加密资产;很多中小参与者更是直接将交易所当作加密资产的存放工具。根据chain.info数据显示,排名前十的交易所链上余额总共约236.6万BTC,占比特币总供应量的11.3%。

数据来源:chain.info 交易所为市场提供了流动性,同时自身也通过提供订单撮合、资金结算等服务收取巨量佣金、上币费等。据官方公告显示,2020年第一季度,币安销毁约337.4万BNB,销毁部分市值约5246万美元;火币销毁价值约2668万美元的HT;OKEx销毁价值约1750万美元的OKB。交易所仍是目前加密行业为数不多能赚钱的公司之一。除了我们最关心的交易之外,币安、鲸交所等都推了借贷和理财服务,有些交易所还有针对Staking的服务。

除了面对中小用户的加密资产交易、存取及理财业务之外,以Coinbase为代表的少部分交易所还面向机构投资者提供专业的托管服务。Coinbase是美国最大的数字货币交易所,有纽约金融部分颁发的BitLicence牌照,管理着超过200亿美元的加密资产,估值达到80亿美元,在《福布斯》“美国2020年最大的10家金融科技公司”榜单中排名第三。其派生出的员工与Coda、dYdX、Oasis、Filecoin、OxZcash、Blockstack、NEAR、XRP等项目都有着千丝万缕的关系,被业内称为“Coinbase黑帮”。Coinbase的托管服务于2018年正式推出,托管服务年费为1.2%,高于行业收费。但由于Coinbase的体量够大,合规、技术和信誉都很好,是很多机构的首要选择。Coinbase?Custody独立于Coinbase公司之外存在,受《纽约州银行法》管理,所有加密资产都被隔离,并以信托的方式持有。Coinbase托管采用冷存储来保护资金,有着业内领先的保险政策,定期接受外部公司的财务和安全审计。通过Coinbase托管能够与Coinbase?Pro机构交易平台无缝连接,并且能参加staking和网络治理。Coinbase还托管着著名的加密信托基金Grayscale的资产。

部分Coinbase系加密组织: Polychain,投资基金(Olaf Carlson-Wee) Paradigm,投资基金(Fred Ehrsam) dYdX,去中心化衍生品交易平台(Antonio Juliano) Scalar Capital,投资基金(Linda Xie、Jordan Clifford) 1Confirmation,投资基金 (Nick Tomaino) TruStory,真伪验证平台 (Preethi Kasireddy) District0x,去中心化市场 (Joseph Urgo) Radar Relay,去中心化交易平台 (Caleb Tebbe) Blocksphere,区块链应用开发 (Cailen Sullivan) merkleX,交易平台 (Patrick Lorio) 很多人会选择将加密资产放到钱包里。如果是存放在去中心化的钱包,并不能完全算是托管,因为只有掌握私钥的自己才能访问该账户。而存放在有些中心化的钱包中,可能无法保证资产的安全性。

Cobo等由钱包派生出的软件也推出了专业的托管服务,团队主要在国内。Cobo是由F2Pool创始人神鱼与前Facebook高级研究科学家蒋长浩联合创办的一个一站式数字资产存储和管理平台。Cobo的产品线包括钱包、金库以及托管。Cobo的数字资产托管服务——Cobo?Custody,于2018年推出,面向机构客户。Cobo通过协同托管服务和全托管服务,以及多重安全防护制度,为机构客户提供多重签名、API等数字资产解决方案。通过提供托管服务,Cobo也能收获一笔管理费用以及其它增值费用。比如,Cobo为ChaiNext-启垠指数基金提供托管及销售服务,而客户在赎回该基金时会被收取1%的管理费,Cobo参与管理费用的分成。 Bitpay是一个面向商家和个人的比特币支付解决方案。BitPay成立于2011年,当时比特币正处于起步阶段。作为构建区块链支付技术的先驱,BitPay正在改变着企业和个人在全球范围内汇款、接收和存储资金的方式。BitPay向商户提供比特币网页和邮件支付方案,向个人提供支付卡和钱包功能,其钱包同样采用了多重签名来保障安全。此外,在BitPay中还可以直接将加密资产兑换成美元。在向客户提供解决方案的同时,BitPay会收取1%的费用。从2011年至今,BitPay已经处理了超过28亿美元的资金,受到成千上万家商户的信任,在App中就可以直接购买亚马逊和Delta的礼品卡。

Matrixport是比特大陆联合创始人吴忌寒召集前员工成立的,于去年7月上线,该公司的目标是为场外交易、贷款和数字资产托管提供一站式平台,总部位于新加坡。Matrixport托管服务由Cactus?Custody提供,这是一家合规、独立的香港信托公司,持有香港信托公司牌照、符合瑞士金融机构管理局FINMA的监管要求。Cactus?Custody协助交易双方进行法币及数字资产的安全托管和交手,降低对手风险。由于公司的关系,Cactus?Custody的客户主要是矿机生产商/矿池/矿场、数字货币项目方/基金、交易所、OTC平台、借贷平台。Cactus?Custody的一个目的便是帮助比特大陆及其合作伙伴的合规,其托管业务中的部分直接来源于比特大陆,在发布之初就已经托管了10亿美金的资产。

HyperBC是一家专业的加密资产安全托管服务商,为企业级用户提供一站式加密资产托管服务和商家支付服务,总部位于新加坡,在马来西亚、墨尔本、中国香港、中国大陆等地建立了区域总部,已获得美国和新加坡的金融牌照。HyperBC托管服务采用7*24小时全年无休的、全球服务响应服务,提供全托管、协同托管、私有部署等解决方案,为用户打造自适应和可定制的服务系统。技术上,HyperBC采用多级安全存储方案,通过HSM银行级安全防护和KMS多重签名机制,同时采用独特的冷、温、热钱包分离存储技术,动态加固数据资产安全。冷端私钥在全球分布与备份,在亚洲、欧洲、大洋洲等地拥有最高安全级别的保险箱,最大限度的抵抗物理威胁和系统性风险。HyperBC托管具备AI智能风控引擎为用户提供人工智能风险感应,实时的风控预警。目前,HyperPay钱包、HCash钱包、HyperFin平台、CoinW交易所、HPX交易所等的资金都由其托管。HyperBC托管的资金量折合约13000 BTC,支持44+公链的10000+币种,支付规模超过6亿美元,覆盖350万以上的服务用户。 写在文章的最后 数字资产的规模不断扩张,但合规限制了机构投资者的参与热情。面对市场需求,各行各业一大批机构开始组建合规的加密资产托管公司。银行、证券等传统金融巨头虽然现在进入加密资产托管的不多,但也正在布局。例如,高盛投资了区块链安全公司BitGo,而BitGo已经获得美国部门的批准,为机构客户提供受监管的加密资产托管服务。欧洲最大的加密货币交易所之一Bitstamp宣布,将其客户的数字货币托管给BitGo,为BitGo带来大量业务。ICE的比特币期货合约平台Bakkt通过收购加密货币托管服务公司,获得美国商品期货交易委员会的批准。传统金融机构资金量大,重视合规,提前布局可以帮助他们抢占市场,并在自己需要时随时进入加密市场。 以Coinbase为代表的交易所,其自身为了合规也有另设托管公司的需求,并且有足够的技术。Coinbase可能是世界上最大的、最合规的交易所,该交易所甚至被允许上线证券型代币。Coinbase?Custody也托管着最多的加密资产,著名的加密信托基金Grayscale的资金就由其托管,据报道今年一季度Grayscale新买入的比特币占据了这期间挖矿产出的一半。但Coinbase的托管费用较高,提币时间也很长。 其它公司在加密市场的托管中占据的业务相对较小,满足基本的合规需求,主要通过提供差异化的服务在竞争中胜出。例如,BitPay的支付解决方案帮助客户通过自己的网站和邮件接收比特币,个人可以直接将代币换成现金。Matrixport的一个目的就是帮助帮助比特大陆及其合作伙伴解决合规问题,部分托管资产直接来源于比特大陆。HyperBC是一个集托管服务、金融服务、支付服务于一体的综合性平台,为钱包、交易所、借贷平台、Token Fund、OTC平台等客户提供一站式解决方案,安全性和合规性也具备一定优势。 可以预见,未来会有越来越多的机构进入加密市场,这些都离不开托管。开展托管业务的公司也会越来越合规,以便分享比传统金融市场更高比例的托管费用,并为其它业务带来流量。在提高安全与技术的同时,也要注重给客户更多的功能选择,比如借贷、理财,以及很多平台争相开发的Staking业务。 —- 编译者/作者:HyperPay 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

当我们希望机构大举进入加密货币领域时机构还在等待什么

2020-05-20 HyperPay 来源:区块链网络

- 上一篇:变盘将至新高将至

- 下一篇:路人点币:520比特币晚间策略方向未出?

LOADING...

相关阅读:

- 知道什么是金融资产??的代币化2020-08-03

- 本周主要内容:比特币从$ 12,000美元下跌以及DeFi行业和Grayscale的新记录2020-08-03

- 沉睡的巨人觉醒:Ripple(XRP)完成升天准备!2020-08-02

- Ripple的一项重要投资揭示了新的XRP银行平台路线图2020-08-02

- 卡尔达诺的查尔斯·霍斯金森(Charles Hoskinson)返回最新消息:IOG池,2020-08-02