今晚的笔记来自math show第五期线上分享。行走可以简单说下自己做这份笔记来观察的目的。一是为了继续了解去中心化金融,算法金融的新进展和数学逻辑;二是行走也有观察到最近一些小市值的加密货币项目出现了不同幅度的上涨,这个现象是否和Uniswap等去中心化算法交易所有关?希望大家也能带着这些思考一起学习。 本期主题:聚焦Uniswap,是否能成为下一个风口 嘉宾:DeBank & DappPub 创始人 汤洪波

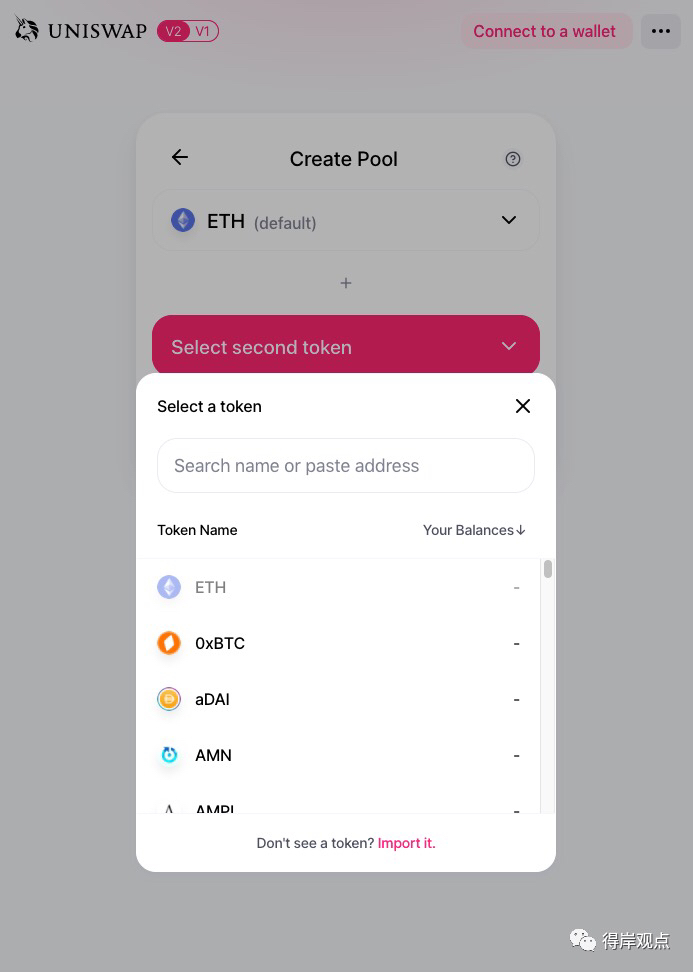

主持人:我是今晚的Math Show 主持人 T,作为一名从16年挖BTC、ETH、Grin到现在的散户,一直对币圈的智能合约、去中心化金融(DeFi)、匿名技术问题很感兴趣。 今天非常有幸作为主持人,近距离的了解ETH生态里一个比较重要的去中心化交易所,Uniswap项目。 首先欢迎今晚的主咖:DeBank 创始人 & DappPub 社区创始人 汤洪波,请嘉宾做个简单的自我介绍。 洪波:我是汤洪波,叫我洪波就好。 18年正式创办 DeBank 进圈,主要做 DeFi 生态钱包。 主持人:最近社区围绕“Uniswap”的讨论很多,而且Uniswap V2上线改进了很多。能否成为下一个风口,我们该如何合理利用好这一波的赚钱机会? 洪波:今天主要来跟大家介绍一下 Uniswap。 Uniswap 是18年底上线的 DeFi 项目,算是 DeFi 里面的明星项目了。我们都知道它是做去中心化交易所的,但和之前普通交易所不一样的地方是,Uniswap的交易不基于订单簿,而是靠兑换池来做市。 对于普通用户来说,从表面看起来Uniswap 是更简单了。但实际上兑换池有兑换池一些需要注意的地方。今天我们主要针对兑换池的几个应用场景来介绍一下。 一、Uniswap 兑换池 所谓的兑换池,其实指的就是一个资金池。而这个资金池里的通证比例和 uniswap 的定价算法决定了最终用户交易的价格。这个池子主要有四类参与者: 1、代币的项目方 对于通证的项目方来说,将任意的 ERC20 token 和一定数量的 ETH 存入Uniswap 就可以创建出一个该 token 同 ETH 的兑换池。之后任意的用户都可以通过这个兑换池进行这个 token 同 ETH 的交易。 当然我们知道,最近 Uniswap 完成了V2 的升级,升级后其实已经能够支持创建任意 token 之间的兑换池,而不再局限于 ETH。 但目前看下来 V2 里面大多数还是对 ETH 的交易对。如下图Uniswap 里创建池子的截图所示:

可以看到ETH 是默认的选择,然后下面可以选我们想要创建的交易对的代币。 当兑换池创建好之后,交易的价格,或者说交易汇率,就由兑换池中两个 token 的数量比例决定。有了兑换池,普通用户就可以过来交易了。 不过,兑换池中 token 数量较少时,因为 Uniswap算法的特性,交易用户会承担很大的价格滑点(用户下单价格和最终成交价格不同导致的差距,更多是因为流动性导致的,行走注) 因为滑点存在,刚创建好的兑换池,如果资金量不大的情况下,再进入一笔交易就很容易可以把价格拉上去。这时就需要引入参与兑换池的第二个角色——做市商。 2、做市商 在Uniswap 成为兑换池的做市商很容易。直接在Uniswap 的产品界面中往里面增加流动性就可以了。 这里要注意的是,在给兑换池添加流动性时,需要按照当前的兑换汇率成比例地添加两个 token。

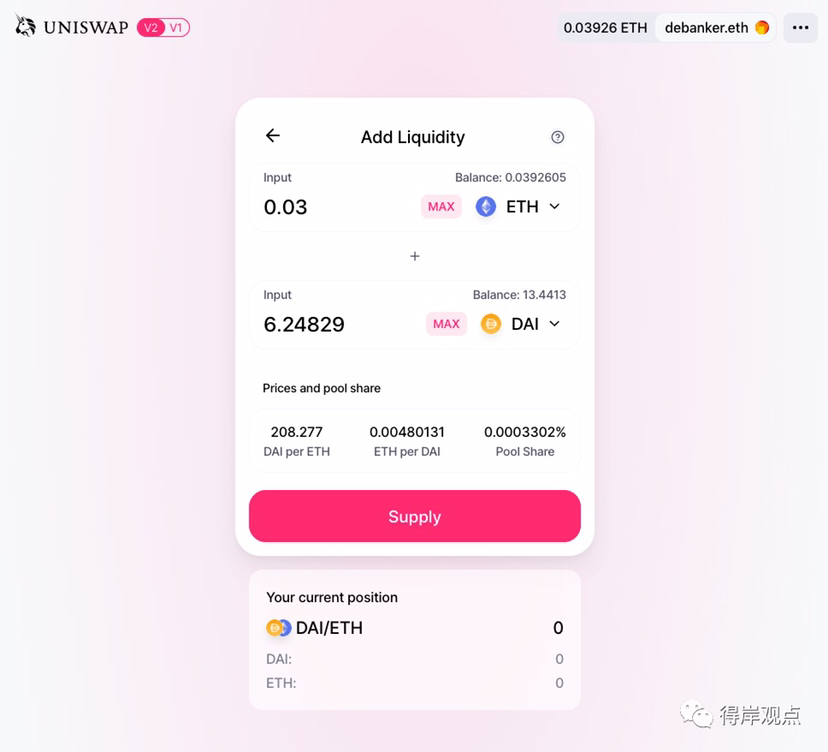

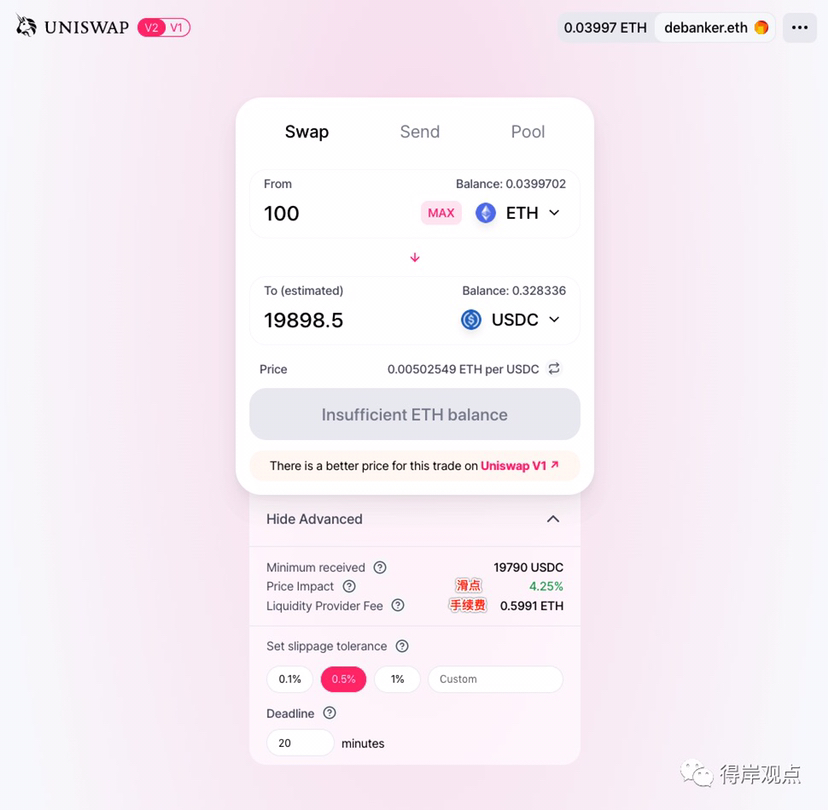

比如在这个添加流动性的页面中,我要添加的交易对是 :ETH/DAI,这时需要我同时有 ETH和DAI,然后按照Uniswap中的价格1:1的添加进去。添加流动性之后就会成为这个兑换池的做市商。 当然做市商不是白做的,会有手续费的收益。交易过程中收取的手续费(0.3%)会直接添加到兑换池中,作为流动性提供者(也就是向池子中存币的用户)的收益。 Uniswap 就是靠着交易手续费来激励大家帮交易平台做市。 如果作为做市商想要赚到钱,就需要有真实的用户来交易。这就涉及到交易池的第三个角色: 3、普通的交易用户 普通的交易用户一般是用 Uniswap 首页的 Swap 功能来兑换通证。在 Uniswap 里的交易界面里大概长这样: 这里大家看不到任何传统交易所的订单簿,可能会觉得有些陌生。界面里只有一个价格,K线什么的都没有。 虽然 Uniswap 和传统的交易所有比较多的区别,但也有一些共通的东西需要大家去注意: (1)滑点:因为交易深度不够好,池子不够大造成的; (2)手续费:就是刚才说的 0.3%给做市商作为收益的部分; (3)交易池大小 普通用户在Uniswap里交易一定要注意兑换池的大小,否则很容易掉坑里,因为滑点会大得吓人。 如果你一定要在一个不大的兑换池里做比较大额的交易,最好不要一次**易掉。当拆分成小笔交易后,只要价格上出现了套利机会,链上就会有许多机器人过来套利,帮你把Uniswap里的价格搬平。 所以,如果遇到兑换池深度不够,普通用户可以拆成一笔笔小单来交易,等机器人完成套利,价格回归正常了,再继续交易。 (4)滑点保护 然最近很多朋友找我抱怨说,Uniswap 里很多小币抢IUO经常会失败。他们的问题也和滑点有关,就出在 Uniswp 对用户的 “滑点保护” 上。 Uniswap 为了保护用户的交易不被抢跑,默认设置了 0.5% 的滑点保护。

当然,0.5%只是个默认值,其实你可以自己改成10%甚至更多。只不过产品会提示你有可能被抢先交易,造成损失。 对于“抢先交易”和“滑点保护”的含义,对不懂技术的同学来说理解起来可能有点繁琐。 简单来说,因为区块链上一笔交易从发起到最终确认成功是有一个比较长的时间过程的。如果别人发现了你提交的交易后,就可以通过一些技术手段抢在你前面完成交易。这就会导致你在Uniswap 产品看到的价格和实际上在区块链上成交的价格不一致。所以 Uniswap 的滑点保护,可以认为是价格保护的意思。 目的是保证用户在产品页面上看到的价格和最终链上交易的价格之间不至于有特别大的差距。默认设置的0.5%的滑点就是为了保护一般场景下用户的交易。 但最近的问题是怎么出现的呢,是因为最近很多朋友是为了抢 IUO ,或者一群人一起去抢一个通证标的导致的。这时候0.5%的滑点保护就很容易会被触发。最终结果就是大家看到的,自己的交易失败。 如果是要参与抢 IUO 的用户,你可以根据自己的情况适当的对滑点保护的设置上做一些调整。 4、搬砖机器人 兑换池里第四类角色是一般用户参与不了的,隐藏在背后的角色,搬砖机器人。 Uniswap 上的价格都是由算法和兑换池里的资金比例决定的。这样Uniswap上的价格就会经常和市场上其他地方的价格出现差异。这时就需要搬砖机器人来帮池子做搬砖,以保证兑换池里的价格跟其他地方都是一样的。 总结一下,基本上 Uniswap 上的四类角色:项目方、做市商、用户、搬砖机器人。 二、为什么Uniswap这么火 下面我们分析下Uniswap到底有哪些投资机会。

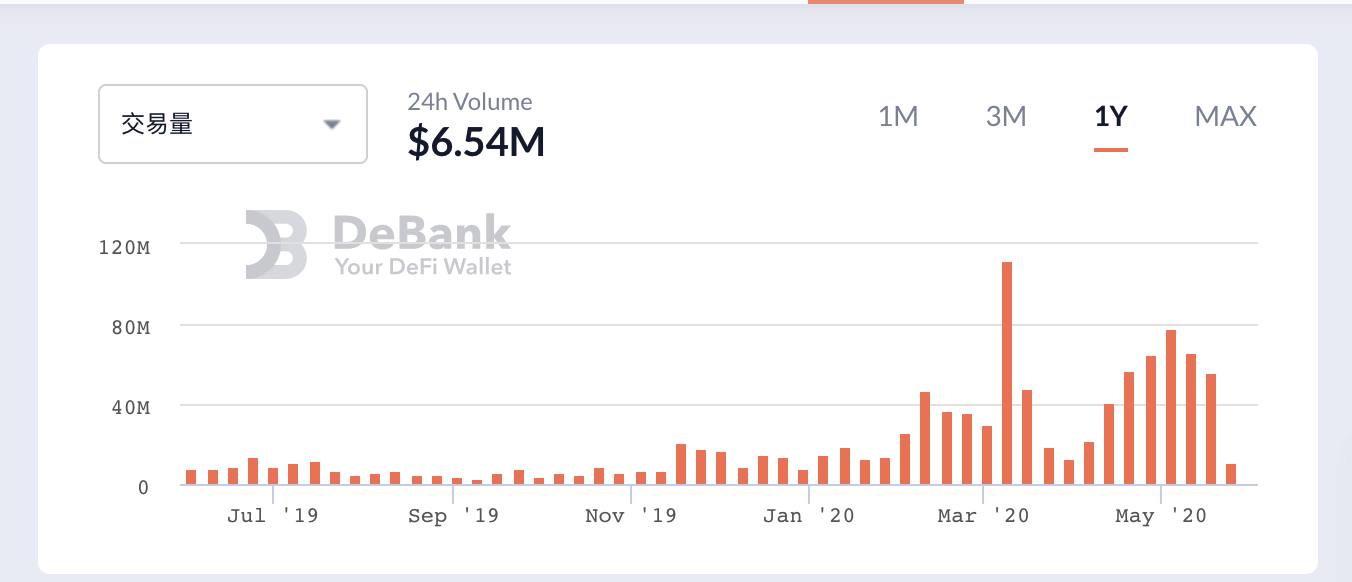

上图中我们可以看到,Uniswap 的交易量在最近几个月里涨得非常快。 主要原因就是 Uniswap 本身所有的功能都是无许可的。任何人都可以来自己创建交易对。一定程度上这里就成了一些小项目方和 ZJP 的乐园。 最近几个月来,在 Uniswap 上出现了大量的小项目方和ZJP。因为在Uniswap 上币、做市都特别简单,扩散得也非常快。而这些小项目和ZJP整体上资金体量也都不大,所以稍微有些用户参与就可以很快的飞涨起来。也因此吸引了一大波项目和用户进来。

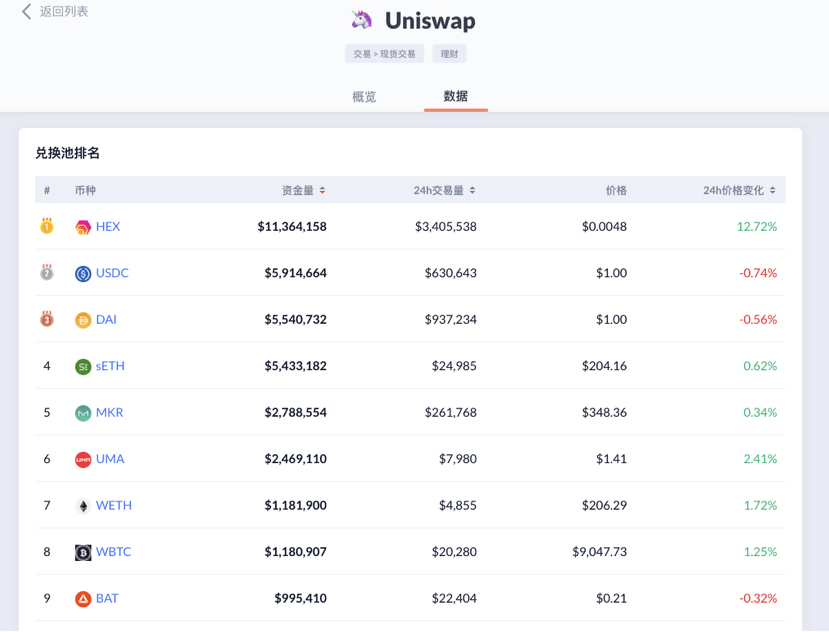

如上图所示,目前 Uniswap 兑换池中最大的也只有一千万美金的资金量。所以大的资金并没有进场,只是小规模的玩了起来而已。 三、互动问答 1.、最近很多人说抓住UniswapV2机会小赚一笔,那如何把握最快发现uniswap上各个小币种的投资机会?要注意什么风险? 如果是要关注 Uniswap 支持的小币种,我可以推荐些工具帮助大家: 一个是自家产品:https://debank.com/projects/uniswap?mode=data&order_by=price24hChange%20desc 这里有 Uniswap 上所有的兑换池。可以按照24小时价格波动、总交易量、还有兑换池大小进行排序。相信能帮助大家发现大部分值得关注的币种。 2、大家都知道,特别小的币种在中心化交易所,就算是三大,也可能存在盘口太浅、滑点过高的问题。Uniswap有没有办法做好长尾小币种Token交易的同时,还能解决滑点过高的问题?对参与的多方角色有没有特别的建议? 其实长尾小币种的交易在 Uniswap 上已经做的比绝大多数中心化交易所要好了。目前上面的稳定币兑换滑点问题已经解决的非常好。百万级别美金的交易量,滑点能控制在千分之几。 只不过确实价格曲线上还存在优化空间。目前社区里像 Curve (curve.fi) Balancer( https://balancer.finance/) Bancor 都在往这方面优化。 大家可以持续关注这些兑换池类的去中心化交易所项目,特别是 Curve。 3、去中心化交易所有可能是未来的一个趋势,uniswap自动化做市商,如何保证底池的流动性? DeFi领域新项目出的太快。他们的价格其实就是靠算法来决定的。用价格算法来保持底池中能一直有流动性提供。 还有就是搬砖机器人会帮助整个兑换池的价格与外部保持一致。 存的越多的币种,流动性就会越好。 项目方抽掉流动性是有可能的。目前还没有太多机制保证,但交易手续费会激励大家往池子里放钱的。 主持人:所以,一个是激励奖励,一个是可以看成debank的报警,如果不太适合交易的话,debank会提醒流动性不好。毕竟做市者可以拿钱。 洪波:如果兑换池的做市收益很高,就会吸引其他的做市商进来。我们的数据有统计兑换池的大小,大家交易前可以确认一下到底有多大的池子。 主持人:大家如果特别看好一个项目考虑长拿,给uniswap提供流动性也赚钱。 4、Uniswap 如同一个特殊的自动售卖机,只要有人买走商品,该商品的价格就会提高,且取的越多,价格飙升越快 ,谁是最终的获利者?这个和上个问题可能有点像,多解释下吧。 自动售卖机挺形象的,不过也会有人补货。 至于谁是最终获利者,实际上肯定是用户获利。如果用户在价格低的时候买了,价格高的时候出掉。获利的肯定是你。 而在交易的过程中会出现手续费,会给到做市商。如果出现大额交易,可能会出现套利的机会,这时会有搬砖机器人进场帮着把价格搬平,机器人会拿走套利的收益。 做市商的机会只在风平浪静的时候。如果价格一直涨,做市商的收益是比不过囤币的,这时候做市商可能与其做市不如囤币了。 主持人:提到风平浪静,下一个问题我们问个波涛汹涌的。 5、有用户表示,对前一阵子闪电贷(FlashLoan)攻击的担忧,因为里面涉及单个大户扭曲市场价格的行为。Uniswap如何做到抵御之前的闪贷攻击?有什么优势? 其实 Uniswap 自己是有极强的大单惩罚的。 前面提到,当单个大户扭曲市场价格的时候,滑点是非常高的。这时也要付出不少手续费给平台。只不过在闪电贷的场景下,用户可以买了再立马卖。这样大单子的滑点惩罚就没了,只收了两次手续费。 但整体上闪电贷攻击对 Uniswap 平台而言是没有什么作用的,只能给平台送钱而已。真正要担心的是其他依赖 Uniswap 提供价格的 DeFi 项目,比如之前的 bZx。 这次 V2 升级,Uniswap 专门做了价格预言机方面的优化。提供的价格是有延时平均的,这种情况下即使有人用闪电贷,也没办法操控预言机中的价格了。 但毕竟 V2 是个比较新的升级,是否能真的成为预言机,还需要时间来证明。 屏蔽了一笔交易内乱搞价格,闪电贷要在一笔交易内还回去的。 主持人:最后来个比较难以理解的,就是uniswap的核心数学原理。 6、Uniswap采用的自动做市模型是基于“Constant Product Market Maker Model”的变体,那么什么是Constant Product自动做市的模型呢,可以简单介绍下吗? 这是之前画的做市商收益曲线:

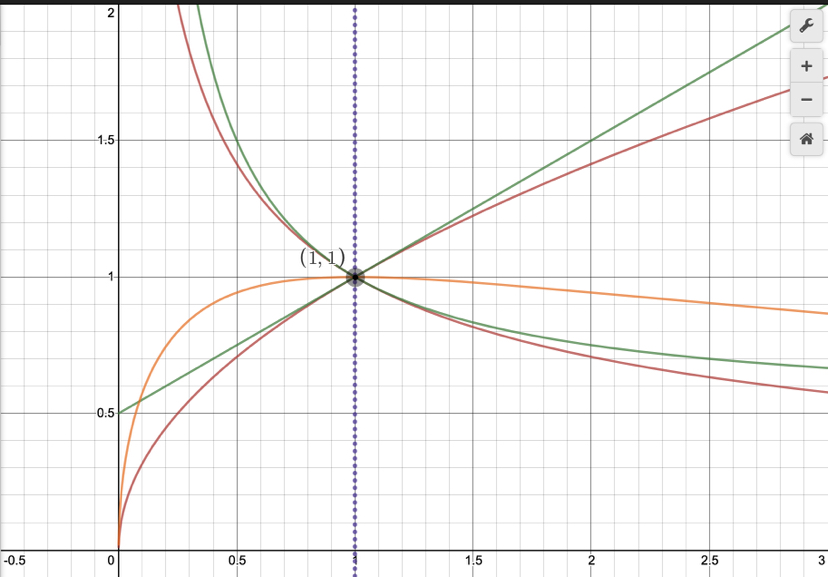

说白了就是当一个通证的价格能够在一定范围内波动的情况下,是可以靠交易手续费来 Cover 相比 Holding 的损失的。 比如一个币,价格涨了。这时做市商手里的币如果没有做市手续费,相比 Holding 一定是有损失的。但如果这个过程中手续费足够多,就可以Cover 掉这部分损失。

比如,价格如果涨了50%,从1到了1.5。这时做市商手里的币相比 Holding 只值 97.98%,但价格涨到 1.5 的过程中,只要能赚到有 2.02% 的手续费,做市商最后就是赚钱的。 以上就是今晚输出的笔记。 最后行走要提示一下风险。对于小币值的品种,多看少参与是行走个人的选择。虽然有了Uniswap这样的平台可以降低滑点,但面对这些大概率只有短时间套利机会的品种,除了认知,或许你还真需要一些运气,超越项目方能解套走人的运气。 —- 编译者/作者:行走 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

行走笔记:Uniswap,小币种短期上涨的原因原来和它有关

2020-05-28 行走 来源:区块链网络

LOADING...

相关阅读:

- 冷风视角:BTC震荡筑底主流币岀玩分化2020.08.032020-08-03

- 中原地区新的时代契机崛起《问鼎中原原力破局》郑州峰会圆满落幕2020-08-03

- 币圈小白学习篇:“盛威国际”背后的圈套2020-08-02

- 牛市来了准备发车2020-08-02

- 还是老老实实的屯币靠谱2020-08-02