借贷即挖矿来了,听到 **即挖矿,是不是有种熟悉的感觉,有点熟悉的味道,有种CX的内味。 下面列举几个**即挖矿的案例: 1、交易即挖矿,Fcoin 2、赌博即挖矿,菠菜DAPP 3、打赏即挖矿,火牛 站在赚钱的角度看,这几个项目早期的用户都赚到了,后入场的用户都有各种痛苦的经历。 如今,**即挖矿,又来了。这次来的不算山寨项目,也算是一个有头有脸的项目:Compound,DeFi 领域的一个名悍将。

至于 Compound 的借贷即挖矿能玩多久,值得观察。这里主要来算一个算,借贷即挖矿是否有利润空间,利润空间有多大的问题。具体计算逻辑和参数,看文中。 一、Compound 是个啥? Compound 是一个基于以太坊的 DeFi 协议,主要实现的业务类似于银行的「抵押借贷」,用户可以将自己的资产抵押在协议中获得年化收益,而资产的借出方则需要支出相应的利息。 Compound 是 DeFi 项目中的明星,而 DeFi 则是目前加密货币行业最热门的领域。 在DeFi生态中Compound的地位也是响当当的,毕竟 DeFi 各项目之间交织在一起,而 Compound 则是众多 DeFi 产品的基础。

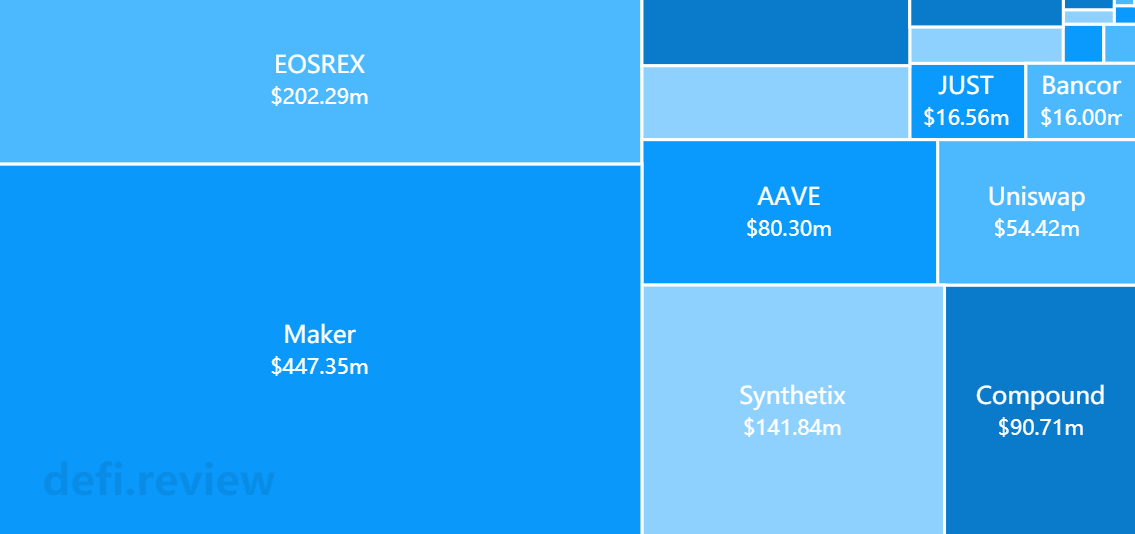

来源:defi.review

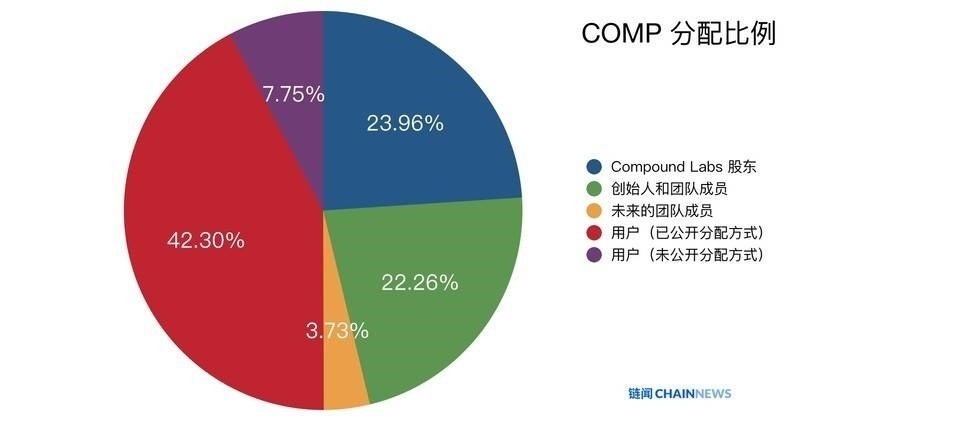

在 DeFi 领域Compound 锁仓量排第5,锁仓金额达到9000万美元,可见 Compound 到了将影响到许多 DeFi 项目的发展。 因此,Compound 推出的“借贷即挖矿”,其影响也是巨大的,有可能改变整个 DeFi 市场的格局。 二、Compound 开启借贷即挖矿,不甘寂寞 or 想割韭菜 DeFi 的抵押借贷类目中,目前的情况是有发币项目和无币项目,如下: 发币的项目有:Maker(MKR),Aave(Lend)。 没有发币的项目有:Compound,dYdX,bZx,Nuo network。 其中,根据非小号数据,MKR和Lend项目代币的市值分别为:4.8亿美元和1亿美元。 根据tokenterminal.xyz数据显示,Maker、Aave、Compound的年盈利分别为: Maker: $95,797 Aave:$119,115 Compound:$43,232 虽然三个之间营收差距没有出现一个量级,但Maker和Aave毕竟还有项目代币可以创收。是不是意味着,Compound 发行一个币,其市值起码也要在5千万~1亿美元。 Compound 或许是不甘寂寞,或许是为了扩大收入来源等原因,Compound 准备通过引入治理系统和治理代币 COMP 来开始它的去中心化过程,即发币:COMP 。 一共发行1000万个COMP代币,COMP没有预售和预留,分配比例如下图。

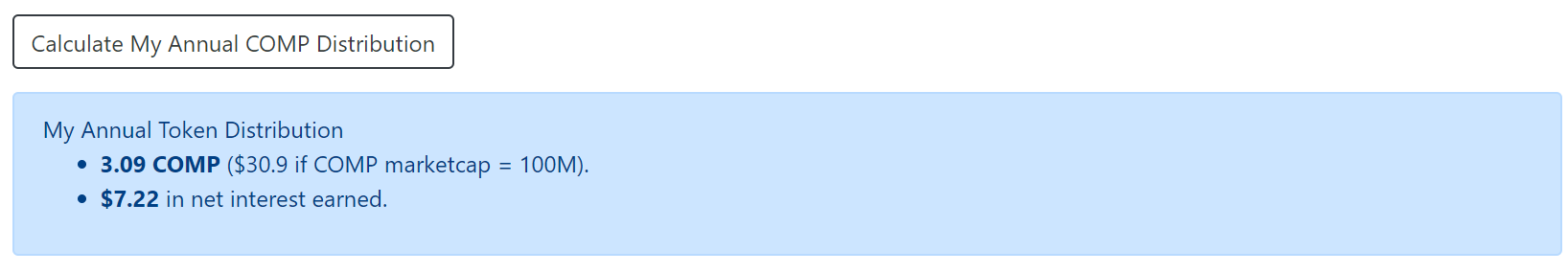

其中,借贷挖矿的为总量 423 万个 COMP、以以太坊每个区块 0.5 COMP 分发的速度计算,每天约产出 2880 个 COMP,需要 4 年挖完。 COMP 于北京时间 6 月 16 日的凌晨 2 点 20 分左右开始,只要用户使用 Compound 协议进行借贷交易即可,借贷的金额越多,挖的 COMP 数量越多,或许可以把这个过程称为借贷即挖矿。 三、COMP 挖矿成本多少呢? Compound号称其 COMP 是免费挖出来的,但其实是有成本的。 对于资金提供方而言,其实是将资本潜在的收益换成了 COMP;对于借款人而言,其实是将要支出的利息换成了 COMP。 当然这个过程会达到一个平衡,即当 COMP 价格形成后,支出的利息可能是接近于或略小于所能获得的 COMP 价值,不然借款人是亏损的。因此,当「COMP 收益≥支出利息」时,借款人可以选择套利。 那么COMP具体成本是多少呢?可以通过predictions这个网站进行计算。 网址:www.predictions.exchange/compound/None 在网站中输入具体的数量,就能计算出大概的年化 COMP 收入,以及 COMP 的成本。

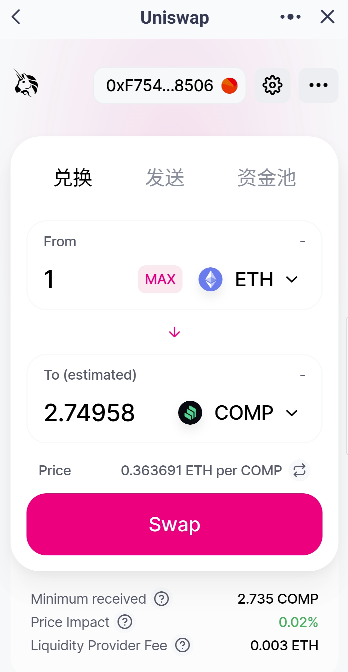

比如:借入 100 USDT,每个 COMP 的生产成本为 2.34 美元。 其实随着参与的人越多,各种参数是会大规模变化,最终达到一个动态平衡,即COMP 的生产成本接近于「挖矿」成本。 比如链闻昨天发的文章,计算出的COMP成本是2.5 美元,晚上试验的时候就变成了2.34 美元。 有了挖矿成本,那么来算一算 COMP 的价值。 四、COMP 价值,算一算 Compound 没有预售,但其股权投资者可以获得代币,意味着 COMP 代币有了隐含价值。 Compound 有过两轮融资,分别是种子轮融资 820 万美元,A 轮融资 2500 万美元,一共募资 3320 万美元。 根据COMP代币的分配,有23.96%的COMP 给投资者,即 2,396,000 COMP 代币。 那么 COMP 代币隐含的最大价格=3320万美元/2396000=13.856美元。 (要注意,23.96%分给投资者,投资者的利益不止是COMP代币,还有其他利益) 那么 COMP 代币隐含的市值=13.856*1000万=1.3856亿美元。 如果这么来算,COMP的挖矿成本为2.34 美元,而 COMP 隐含的价格为13.856美元,貌似空间很大。 不过,需要在算一笔数: 根据 COMP Dashboard 数据显示,Compound 所有市场在6月15日支付的利息总额为3582.02 美元。查询网址:https://compound.finance/governance/comp 而 COMP 每天产出2880 COMP 币,如果从利息等于产出的 COMP 价值出发: COMP的价格=3582/2880=1.24美元 问题来了,如果 COMP 的价格大于1.24 美元,意味着Compound每天因为用户借贷产生的利息为3582美元,而 Compound 释放给用户的 COMP 代币价值大于3582美元,意味如果自己左手借给右手,都能赚到钱。 那么这钱从哪里来呢?钱来自 COMP 价格,即二级市场护盘的钱。 这就有另外一个问题:如果COMP=1.24美元,那么COMP的市值才1240万美元,相比Aave和Maker将近有10倍的差距。 对于 Compound 来说,拖住 COMP 的价格是好的,会吸引许多人来套利,而当来借贷的人多越多,COMP 的产出成本就越大。 换句话说,Compound 通过 COMP 代币发行,拉升COMP币价,就能吸引大量存币借币的人来Compound 上玩,Compound 将有效地增强其加密借贷平台。 看到这里,是不是有点似曾相识的味道,曾经疯狂的Fcoin,就是有过这样的效应。曾经 Fcoin 情景还会上演吗?值得关注。 五、是否引发疯狂,如何操作呢? 如何在 Compound 的交易即挖矿中如何获利呢?参考Fcoin,有两种: 1、参与借贷即挖矿,当计算出挖的COMP成本低于COMP市场价时,可参与。 2、二级市场购买COMP代币,如果你觉得二级市场的 COMP价格低,那就囤币待涨。 或许你会问题,什么价格才是低价呢?上面我已经给出了估算的方式,至于什么价格才是低价,这个问题我只能说,一千个人眼中有一千个哈姆雷特。 然而一早上起来,COMP价格爆了,Compound Team在Uniswap上放上2000ETH / 25000 COMP 交易对,等于自行定价金额每个代币 0.08ETH,就是2亿美元的市值。 经过6小时的演变,COMP价格被拉到1个0.36 ETH,换算成美金是83.64,也就是说爆拉了450%,这个价格可以吸引一波挖矿人员参与了。 有点疯狂了……

作者郑重申明:截至发文时,作者与文中提及项目存在利益关系,特此告知。利益关系包括但不限于下述情况:本人为项目团队成员、本人是项目团队成员的直系亲属或配偶、参与投资该项目、持有该项目发行的股份或通证、参与做空或做多该项目、收取回报进行有偿撰文等。 —- 编译者/作者:插兜小哪吒 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

借贷即挖矿来了,COMP上线爆涨450%,能引爆市场吗?怎么玩这里算给你看

2020-06-16 插兜小哪吒 来源:区块链网络

LOADING...

相关阅读:

- 观察丨如何利用“聚合三要素”让DeFi协议捕获价值2020-08-03

- *3000key红包*【跟着勇哥柒学知识38】DeFi已经很热了,需要提前追寻下一2020-08-03

- 虎符折戟DeFi2020-08-03

- Vite主网即将迎来第五次硬分叉 打造开放式金融应用平台2020-08-03

- 开源金融信息平台 DIA 计划 8 月 3 日晚开启治理代币分发2020-08-03