在过去的几周中,DeFi空间一直呈爆炸式增长。根据DeFiMarketCap,DeFi的总市值已达62亿美元。此外,根据DeFi Pulse的数据,锁定在DeFi中的总金额达到了15亿美元的历史新高。 这种飙升是由于COMP的价格因宣布在Coinbase Pro上上市而飙升的人们跳入DeFi代币的结果,而复合金融的治理代币COMP的初始发行仅几天后。 这些令牌赋予被持有人对化合物平台上的更改的管理权。可以将它们委派给他人,但是到目前为止,该项目没有给持有人任何财务上的收益。 每天,每个市场以50/50的价格向借方和贷方分配2880个COMP代币。 Compound的业务发展部Nick Martitsch说,目前有91%的代币都流向USDT供应商和借款人。 Tether(USDT)已“超越ETH成为Compound的最大市场。” 目前,有1.2亿美元的未偿还USDT借款;这种增长导致了“每借入1美元赚取的COMP”的下降趋势。 USDT的供给率和借贷率分别为12%和17%。

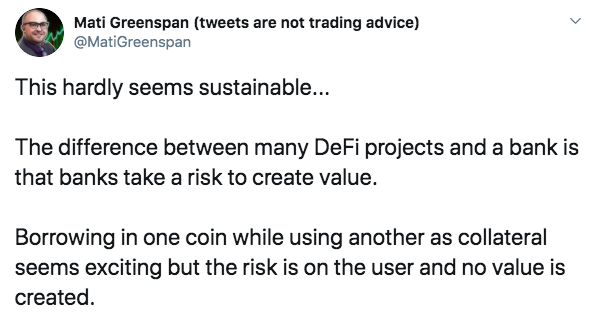

同时,流动性矿工的借贷均得到补偿。这就意味着,“最佳策略是借出最高利率资产,以cAsset代币(债权抵押资产)借入尽可能多的钱,然后将剩余资产重新添加到借贷池中,” Nelson Ryan解释说。 ,eblockventures的高级助理。 他说,年化回报率令人印象深刻,超过100%,但非稳定币资产的利率甚至更高,这导致这些资产的价格上涨,因为人们购买了这些资产然后向其借钱。 这些收益率以COMP的市值为基础,COM的市值目前只有25%处于流通状态,“未来四年,没有借入市场会卖空COMP现货市场,每天有2880个新COMP进入市场。” 尽管在撰写本文时,COMP的价格可能已急剧上升至240美元,但COMPX 9月在FTX上的期货价格要低得多,约为185美元。 只是临时套利,或存在未说明的风险 除了提高DeFi代币价格外,上周,Ren,Synthetic和Curve Finance共同推出了一个新项目“ BTC Yield Farming Pool”。 BlockTower的阿里·保罗(Ari Paul)表示:“对收益率的反叛追捕正在接近一个有趣的拐点,”他说,DeFi项目提供的激励措施“实在太好了,因为高收益率最终来自代币的未来内在价值。最多可以值得将来的借款人和贷方从租金中提取的价值。”

王巧还以“如果您现在正在通过DeFi收益来赚钱,请感谢刚刚被亚瑟(Arthur)清算的可怜人。”

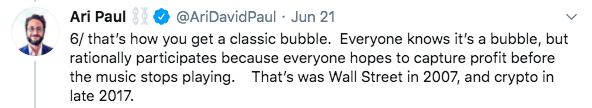

根据阿里·保罗(Ari Paul)的说法,DeFi可能是“由流动性挖掘推动的经典泡沫”,当系统可能会充分利用杠杆作用,追赶股票筹集量和平均收益率开始下降之后,追赶者迅速逆向前进,或者可能是错误或游戏时,DeFi将会解散。脆弱时刻的理论攻击。他说,

在这种日益增长的狂潮中,以太坊的联合创始人也发出了谨慎的声音,

他说,与其优化收益,不如改善甲骨文,DEX,隐私,稳定币和合成令牌等核心构件。

—- 原文链接:https://bitcoinexchangeguide.com/another-bubble-in-the-making-the-case-of-flashy-defi-with-fancy-interest-rates/ 原文作者:AnTy 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

制作中的另一个泡沫?带有利率的浮华DeFi案例

2020-06-23 wanbizu AI 来源:区块链网络

LOADING...

相关阅读:

- Tether官方:USDT市值突破110亿美元2020-08-03

- 于嘉硕:8.3比特币以太坊太子大起大落后,多头还能重启?2020-08-03

- 如何选择加密货币基金的一般策略,第1部分2020-08-03

- 知道什么是金融资产??的代币化2020-08-03

- 本周主要内容:比特币从$ 12,000美元下跌以及DeFi行业和Grayscale的新记录2020-08-03