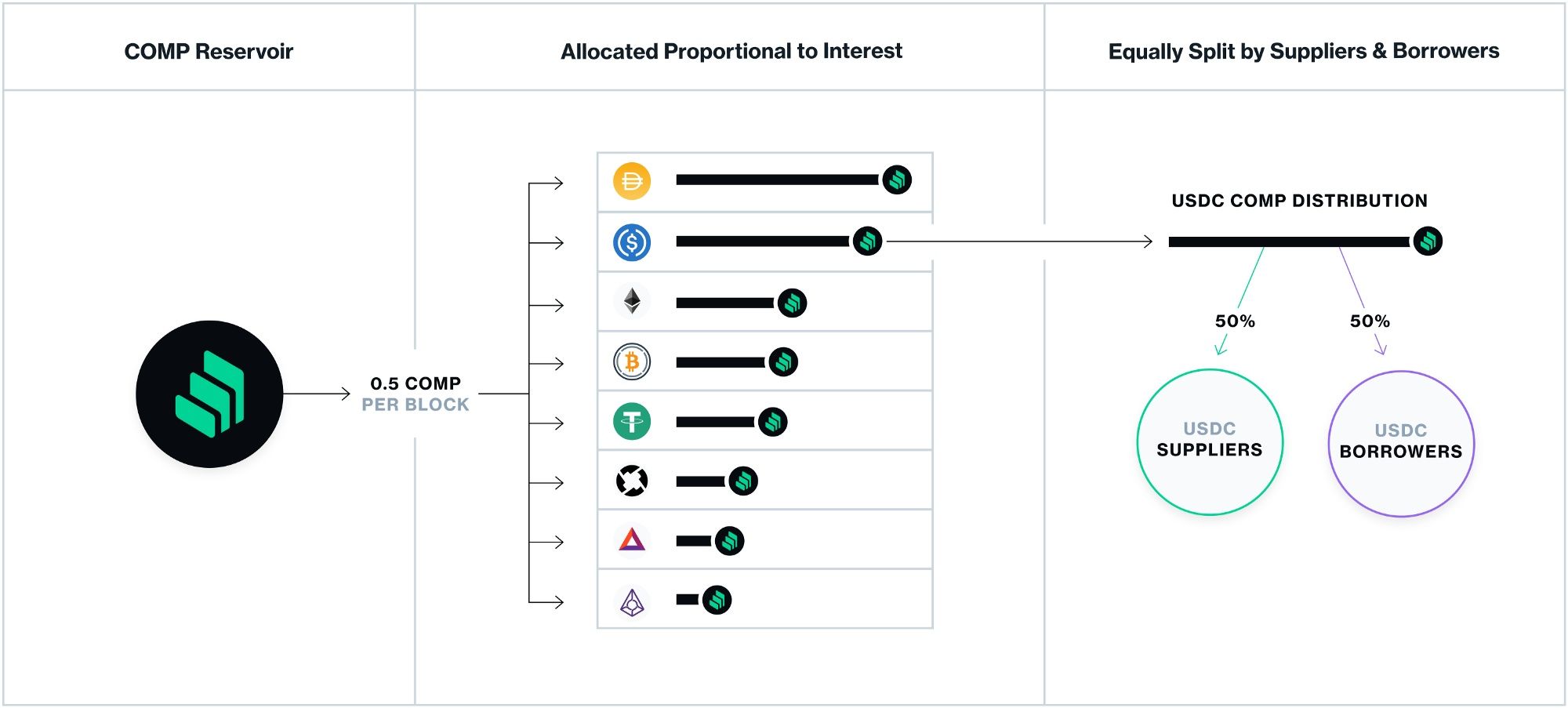

Compound无疑是Defi领域的一个明星项目,也是目前加密空间最热门的。最近,它通过引入治理系统和代币COMP,开始了去中心化的过程。作为这个过程的最后一步,它发布了COMP分配计划。 COMP的效用是为治理设计的,COMP分配绝对是一种激励性设计。COMP代币可以提供“负借贷利率+正高借贷利率”!这种激励是如此强烈,毫无疑问,它将推动巨大的增长。不幸的是,这样的激励设计将不可避免地导致虚幻的增长,就像FCoin的“交易挖矿”一样,而且它很可能会导致集中式的治理,与Compound最初的目标即协议完全去中心化背道而驰。 DeFi生态系统相互交织,Compound已成为许多其他DeFi产品的基础。Compound的重大变化将打开潘多拉的盒子,这将大大改变整个DeFi市场的格局,很难预测复杂的经济博弈将如何在市场上发挥作用。但是,观察是否/何时进行COMP分配将是一件令人着迷的事情。 1.负贷款利率与正高贷款利率,真的吗? Compound的业务是加密贷款,衡量吸引力的正确标准是平台产生的总兴趣。因此,正如上图所示,COMP与利息成比例地分配,也就不足为奇了,该设计也正确地为供应商和借款人提供了激励。 为了使任何基于代币的激励变得有效,代币需要建立一个市场价值。目前,对于如何对像COMP这样的治理代币进行估值还没有定论,但是,Compound通过将代币分配给其股权投资者为其COMP代币创造了隐含价值。 Compound已通过2轮融资筹集了总计3320万美元,并向总发行量为10000000枚代币的投资者分发了2396307枚代币。一个简单的计算将为我们提供COMP的大致市值:3320万美元/ 2,396,307 * 10,000,000 = 1.8333亿美元。为了方便分析,我们以1.5亿美元作为市值,这意味着每个COMP代币的价格为15美元。 请注意,即使Compound明确指出“在去中心化过程完成之前,COMP不会分发给公众。”它将无法阻止私人OTC市场,甚至像许多其他代币一样在公共交易所交易。鉴于其较高的知名度,COMP代币的价值可能会依赖于何时开始分配COMP。

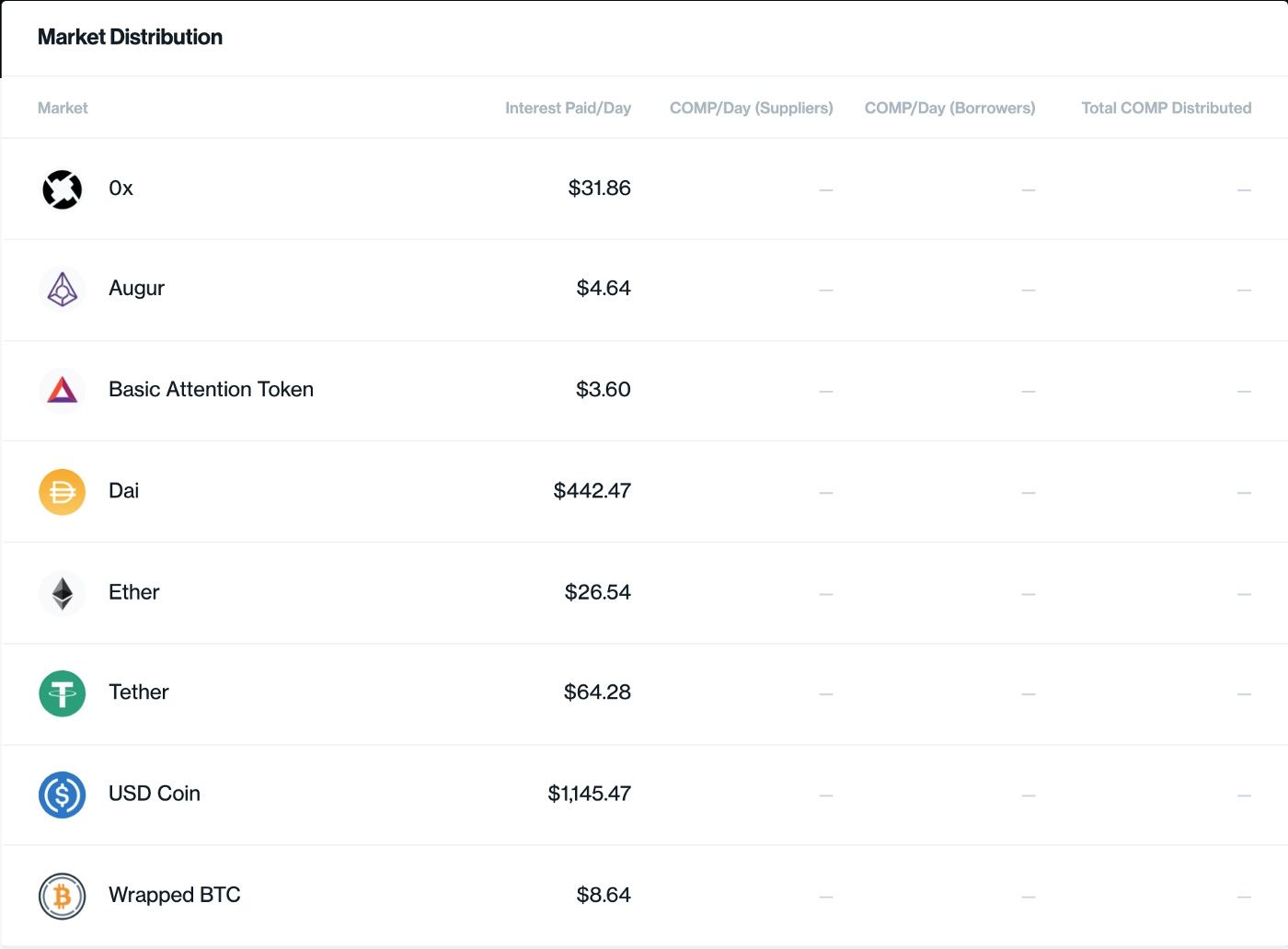

根据COMP分配计划,将向供应商和借款人奖励每个以太坊区块0.5 COMP(每天约2880 COMP)。在每个COMP 15美元的情况下,分配给Compound用户的价值为每天15 * 2880美元= 43200美元。 每天43200美元似乎不是一个大数目。然而,根据COMP Dashboard的数据(上面的屏幕截图摄于2020年5月31日),所有Compound市场每天支付的总利息只有1727.5美元。哇,25倍($ 43200 / $ 1727.5 = 25)!这是什么意思? 对借款人来说,这意味着他们每天要支付1727.5美元的利息,但每天能赚21600美元(43200美元的50%)。借款人甚至可以赚到钱,可能是12.5倍的回报!对于供应商来说,这意味着他们的贷款利率将上升12.5倍。例如,对USDT来说,基于当前2% (2%*12.5x = 25%)的利率,贷款利率可能高达25%。还有其他平台可以为供应商提供如此高的回报率吗?通过COMP分发,Compound有效推广其加密货币借贷平台: “负贷款利率与正高贷款利率” 2.虚幻增长 有了如此强大的激励设计,Compound协议的使用肯定会增长,至少在最初阶段会快速增长。这是因为强烈的动机将改变用户使用Compound协议的正常原因,并吸引包括投机者,套利者在内的新型用户。 借助COMP代币激励措施,对于许多借款人而言,Compound正在转变为一个投资平台,最初可以提供12.5倍的高回报。他们会借入他们实际上并不需要的资产,然后支付利息来赚取补偿代币。只要回报是正的,借款人就会继续来。 在当前的宏观环境下,套利者将法定货币转换成USDT,再将其提供给Compound以赚取回报是再简单不过的事情了。持有Compound资产的大型资产持有者现在有强烈的动机来提供他们未使用的资产,并将其作为抵押来借款,这样他们就可以同时作为供应商和借款人来赚取补偿代币。 激励设计也在最初创造了一种积极的放大力量。强有力的激励措施将吸引更多的借款人和供应商使用Compound协议,这将产生更多的利息,从而推高COMP的价值,进而产生更多的激励措施。 舞会会停止吗?何时停止?很难预测何时发生,但是可以肯定的是,COMP市场价值的增长将远远高于其内在价值,并且在某个时刻,COMP市场价值将开始下降。然后它将触发负放大力。较低的COMP价值将减少激励措施,这将导致借款人和供应商离开,产生的利益减少,从而进一步压低COMP价值。 3.潘多拉的盒子 COMP分发的潜在影响将不仅限于Compound协议本身。正如“金钱乐高”叙事的可视化,Compound正在成为许多DeFi产品的基础。COMP发行将打开潘多拉的盒子,对整个DeFi生态系统的影响是一个非常复杂的经济游戏,需要自己详细研究。 Compound的目标是完全去中心化它的协议。Compound公司不太可能实现它的目标,因为COMP发行有利于拥有大量资产可借出并有钱支付利息的用户。会不会有一些拥有大量资源的大玩家加入游戏并超越其他小玩家来获得多数代金券,从而导致游戏的集中化?BAT,REP,ZRX,ETH项目是否会将其备用代币转移到Compound中以赚取最多代币并否决任何新市场,以便他们可以继续赚取更多代币?USDT和USDC是否会造币并向Compound存入大量新代币以赚取更多COMP,并否决任何新市场,以便他们可以继续赚取更多代币?请注意,与许多其他治理代币设计一样,团队和投资者控制着大多数代币,因此在早期阶段拥有投票权,这可能会改变市场动态。 许多DeFi产品都是建立在Compound基础之上的,更重要的是依靠Compound收益作为其商业模式。例如,Dharma v2产品向消费者提供固定利率,将稳定币中的资金存入Compound以赚取利息,并获取利率之间的差额。COMP激励对Dharma可能是巨大的,因为它可以将COMP代币的所有价值转移给用户,而无需通过将其固定代币转移给其用户,而是通过提高固定利率将其部分价值转移给其用户。对Dharma来说,也有一个巨大的风险,因为大玩家可能会涌入供应方,从而降低Dharma的利率和收益。现在,对于消费者而言,固定利率较高,但Compound收益率较低且COMP收益较低,Dharma会崩溃吗? “负贷款利率+正高贷款利率”会帮助Compound杀掉竞争对手吗?例如,用户是继续将ETH存入MakerDAO铸币代币并支付借款费用,还是转为将ETH存入Compound借入USDC并实际赚钱?为了与Compound竞争,其他项目会发行自己的代币来提供类似的激励吗?代币是DeFi市场的基础,减少代币的供应会不会冲击整个DeFi市场? 4.结论 COMP分配是促进Compound方案快速增长的有效激励设计。有效地利用COMP代币,Compound以“负借贷率和正高借贷率”来增强其加密借贷平台,这将不可避免地导致虚幻增长。Compound的行动将打开潘多拉的盒子,影响整个DeFi生态系统。经济游戏如何在市场中上演是如此复杂,难以预测,但它将引人入胜。 —- 编译者/作者:楚涵 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

COMP,会是下一个FCoin吗?

2020-06-23 楚涵 来源:区块链网络

相关阅读:

- Tether官方:USDT市值突破110亿美元2020-08-03

- 如何选择加密货币基金的一般策略,第1部分2020-08-03

- 波场带着梦想前行2020-08-03

- IPFS是云存储市场的未来IPFS与Filecoin构建万亿美元存储市场2020-08-03

- 知道什么是金融资产??的代币化2020-08-03