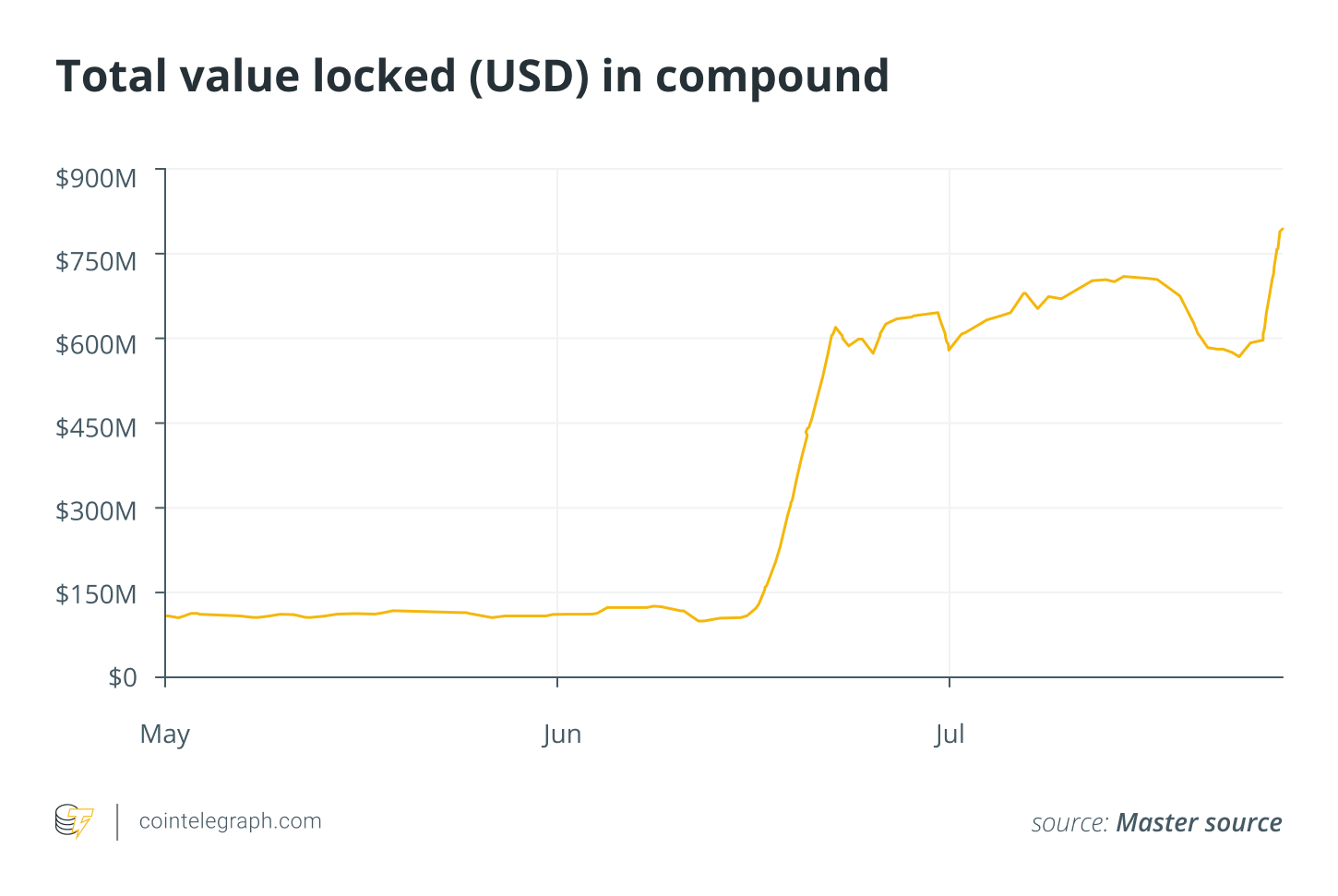

从2017年最初的代币发行狂潮开始的三年后,去中心化金融成为新的炒作。 在获得高额年度收益的希望的刺激下,交易者似乎在加密货币最新的产生收益的领域即DeFi中大量播种。 加密货币初期的项目似乎一般都集中在支付和金融上。 但是,企业家开始将区块链技术的实用程序扩展到其他具有不同程度成功的用例中。 借助DeFi,可以得出一个论点,即加密货币正在恢复使金融民主化的承诺。 通过消除对传统看门人的需求,全球金融包容性可以达到更加多样化的人群。 DeFi的发展已经见证了去中心化交易所的交易量增加,借贷和货币市场协议吸引了越来越多的投资。 然而,在过去的几周中,收益农业已成为焦点,投资者渴望为DeFi项目提供流动性,以换取高收益的治理代币。 在收益农业(也称为流动性采矿)日益普及的情况下,一些行业观察家表示,趋势只是一时的趋势,将不可避免地放慢脚步,而DeFi的支持者则认为,价格上涨无关紧要,而重点应该放在稳健的金融体系上正在创建。 流动性挖掘 DeFi贷款协议Compound在6月份开始了对农作物的疯狂生产。 当时,该项目引入了一种新的令牌分配机制,该机制通过COMP奖励流动性提供者,COMP是Compound平台的管理令牌,使令牌持有人能够对影响该项目的协议级问题进行投票。 短期内,COMP的价格迅速上涨,迎来了当前的收益套利淘金热。 根据DeFi分析追踪器DeFi Pulse的数据,截至撰写本文时,化合物的总锁定价值(TVL)超过7.7亿美元。 在6月中旬,这个价值约为1亿美元,这表明该项目在短短一个月内增长了近八倍。

除了为用户提供百分比收益率和治理令牌外,流动性挖掘还为DeFi协议创建了积极的使用循环。 可用性通常是DApp的祸根,因为项目无法在一定时间范围内保留其客户。 但是,通过单产种植,贷款人和借款人可以获得参与市场的激励。 因此,根据可用的套利机会,看到投资者存入代币,借用其他代币并在不同市场上转移头寸已成为普遍现象。 收益堆叠已成为流动性挖掘过程的最新迭代,投资者可以从一个平台借钱并多次存入另一个项目,以增加整体收益。 堆叠收益率还使交易者可以从扩展的投资组合中赚取多个治理代币。 TokenInsight在其最近发布的“ 2020 Q2 DeFi行业研究报告”中透露,鲸鱼已获得COMP采矿奖励的一半以上。 该报告还表明,集中式贷款平台也正在参与流动性开采行动,Nexo已在稳定币Tether(USDT)中存入了超过6000万美元用于种植COMP治理代币。 像Instadapp这样的DeFi初创企业甚至还在创建简化收益堆叠过程的工具,以允许投资者有效利用其交易资本。 鉴于这些治理代币的流通量较低,因此看到它们获得实质性的价格上涨也许不足为奇。 另一个“ ICO型”狂热? COMP等代币的分配阶段期满可能会改变目前的收益农业市场经济。 显然,意识到这一现实的投资者无疑正在寻找成为这一新领域的先行者,并从那些在加密货币领域占据领先地位的交易者那里获得收益。 因此,很可能错过了如Compound和Balancer之类的项目的最初收益的市场参与者将寻找下一个项目,以启动其自己的流动性挖掘阶段。 Ren,Synthetix,Curve甚至是Flash贷款平台bZx之类的公司都被认为正在制定流动性采矿计划。 加密货币分析平台TokenInsight研究和分析负责人Johnson Xu谈到了当前的收益农业嗡嗡声和2017年ICO狂热之间的区别时表示:

对于徐来说,与2017年代币销售时代相比,进入DeFi领域的门槛明显更高,这将激励前者为朝着强劲的市场发展方向努力。 尽管当前的欣喜之情可能呼应ICO领域常见的“抽水式”循环,但DeFi参与者似乎正在努力为整个行业创造有形的价值。 DeFi借贷协议Aave的首席执行官Stani Kulechov也回应了Xu的观点,并强调了一个事实,即当前的高收益正在激励更多的参与。 Kulechov谈到收益农业的炒作与ICO热潮有何不同时说:“ 2017年在人们向任何事物投入资金的意义上是不同的,而在DeFi中,如果没有诸如非托管协议之类的特征,就不能成为DeFi。 ” yEarn的奇怪案例 为了支持投资者正在寻找下一个流动性开采机会的早期观点,请考虑由Andre Cronje开发的yEarn(收益率汇总协议)的案例。 正如Cointelegraph先前报道的那样,尽管Cronje警告说其YFI治理令牌价值不高,但投资者仍然蜂拥而至,引发了4,000%的单日价格上涨。 YFI甚至在自动做市商平台Uniswap上上市。 截至撰写本文时,来自加密市场监控器CoinGecko的数据显示,YFI已在FTX和Poloniex等交易所上市。 该项目启动时价值30美元,YFI代币价格飙升至4,661.97美元,在短短一周内上涨了约15,400%。 Cronje告诉Cointelegraph:“我根本没想到这一点。” 投资者通过在yEarn协议的主持下向一系列项目提供流动性来赚取YFI代币。 该系统用作市场监控器,可提供有关DeFi协议的信息,该协议可提供最高产量并实时更新。 根据7月24日发布的公告,yEarn将在未来几天内推出“版本2”。 作为公告的一部分,该项目表示此更新将解决有关第一次迭代的刚性问题。 yEarn的第二个版本将包含三个主要组件:yVault,控制器和策略。 借助yVaults,投资者将能够在任何流动性池中追踪其代币的份额。 其他两个部分(控制者和策略)使交易者可以创建治理协议的子集,以期获得市场上的最高收益并以最小的资本损失获得最大的回报。 根据公告,yEarn v2将消除相对较小的资本敞口对投资者的进入壁垒,并指出:“该系统旨在为小产量农民提供高能效气体,即使在100 gwei的情况下,存款和取款低至约2美元。” DeFi是否会成为良种耕作的问题? 在Compound上进行的围绕流动性开采的炒作使该项目短暂超越了Maker,成为TVL最大的DeFi协议。 目前,yEarn位居第九,领先于dYdX和Uniswap。 鉴于围绕加密货币新收益产生机的狂热的性质,一些专家正在与2017年的ICO热潮相提并论。如果流动性挖掘是新的ICO,那么TVL是新的市值,因为其增长创造了一个初始的正循环这刺激了投资者的进一步参与。 但是,TVL的增加首先是由于投资者希望通过为这些DeFi协议提供流动性而获得较高的年化收益率。 只要治理代币的价格继续上涨,交易者似乎就有动力继续借贷和借贷,从而在这一过程中积累收益。 从整个DeFi TVL花费了20天时间,从20亿美元增加到30亿美元。 在不到一周的时间里,从30亿美元大关到40亿美元估值大关,DeFi市场已经占据了57%的份额。 随着这样的加速增长,人们开始担心DeFi市场是否经过了充分的考验以应对压力。 在回答这个问题时,Cronje认为:

对于TokenInsight的Xu来说,对于加密货币参与者而言,风险并不是一个陌生的概念,并补充说,由于基础设施故障以及其他因素,除了智能合约和市场周围存在重大风险之外,仍然需要大盘市场来测试产量农业。 徐补充说:

Xu表示,随着TVL将继续增长,吸引更多的投资者,DeFi领域的增长才刚刚开始。 正如Cointelegraph先前报道的那样,机构投资者开始将注意力转向DeFi市场。 相关:关键指标表明机构对比特币的需求正在迅速增长 随着投资者眼中的高收益潜力,克朗耶认为,重点应转向可持续收益。 Cronje在评论当前市场状况的潜在影响时说:“我知道?10%的APR听起来不及1000%的APR,但这就是可持续性。 有趣的是,如果不正确地处理,产量的困扰会长期造成损害。” Aave的Kulechov也对降低DeFi空间的风险提出了类似的观点。 在7月22日发布的推文中,他呼吁强调“安全农业”,重点是激励那些不会危害市场稳定的活动。

—- 原文链接:https://cointelegraph.com/news/defi-yield-farming-is-driving-adoption-but-stakeholders-urge-caution 原文作者:Cointelegraph By Osato Avan-Nomayo 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi增产农业正在推动采用,但利益相关者敦促谨慎

2020-07-28 wanbizu AI 来源:区块链网络

LOADING...

相关阅读:

- AMPL 流动资金恢复4500万美元,持币地址到1.9万,越折腾越牛逼2020-08-02

- 以太坊的价格跃升至400美元,继续创下两年来的新高。2020-08-02

- ETTH又双叒叕大涨了,彻底疯了!但老铁你千万别疯,稳不住就完了!2020-08-02

- 【链得得早报】俄罗斯总统普京签署法律以监管数字资产和加密货币2020-08-02

- 以太坊正在为超过400美元的价格做准备; 这就是将其推向更高的原因2020-08-02