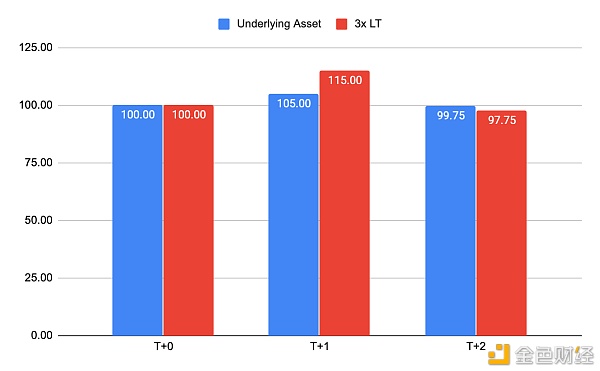

传统的杠杆仓位可能带来极高收益,但用户也面临着清算风险。因此,用户需要在清算风险和可能的高收益之间进行取舍。 杠杆代币(LT)让用户不需要再进行这一取舍。与杠杆交易不同,用户可以在不需要任何抵押品、维持保证金和担心清算风险的情况下拥有杠杆头寸。 虽然LT因这一创新功能广受用户欢迎,但也导致了争议和疑惑。历史上看,与传统保证金杠杆产品相比,LT的长期回报率是相对较低 。 尽管LT存在缺陷,但全球用户对其需求在仍持续增长中。因此,为解决现有杠杆代币的这一关键问题,币安推出了币安杠杆代币(BLVT)。 什么是币安杠杆代币? 币安杠杆代币(BLVT)设计解决了用户在进行传统杠杆代币交易时面临的问题。与传统LT不同的是,BLVT的杠杆倍率不是“固定”的,BLVT的目标杠杆倍数保持在1.5倍至3倍之间。 BLVT可以在币安现货专业交易界面进行交易,旨在提供标的资产的杠杆倍数收益。每个杠杆代币的背后都对应了一篮子的币安永续合约持仓。杠杆代币价格将跟踪永续合约市场的价格变化,并随之产生杠杆水平的涨跌。 目前BLVT有两种类型:BTCUP 和BTCDOWN ● BTCUP让用户可以在比特币价格上涨时获取1.5倍-3倍杠杆收益。 ● BTCDOWN则让用户可以在比特币价下跌时格获取1.5倍-3倍杠杆收益。 与传统LT相比,使用BLVT交易有哪些优势? 与传统LT相比,BLVT具有多重优势,包括多档杠杆倍率、调仓、流动性及交易费优势。 1. 浮动杠杆 vs 固定杠杆 目前最流行的LT产品使用固定3倍固定杠杆,这意味着用户可能获得的最终收益为标的资产本身收益的3倍。例如,如果BTC价格上涨5%,LT为用户带来的收益率就是15%。 下面我们举例说明固定杆杆代币中杠杆的工作原理: 1. 假设标的资产和3倍杠杆LT的初始价值都为100美元。 2. 在第一个交易日,标的资产上涨5%,3倍杠杆LT将上涨15% 3. 在第二个交易日,标的资产下跌5%。同样地,LT也将下跌15%。 两种资产的T+2盈亏状况如下:

正如你所看到的,标的资产价格几乎没有变化,但3倍杠杆LT的初始价值却亏损了超过2%。这样的情况被称为“波动率衰减”,指的是波动率对投资的长期不利影响。波动率越大,时间跨度越长,波动率衰减对投资造成的影响越不利。 大多数LT用户都意识不到LT的隐藏风险,特别是LT的“恒定”杠杆倍率对长期回报率的影响,在较长一段时间内价格变化极小的市场中,这一影响尤其严重。 让我们把前面的例子放在较长的一段时期内(365个交易日),标的资产价格变化平稳,波动率在+5%/-5%之间,看看这种情况对证券产品价值的影响如何。

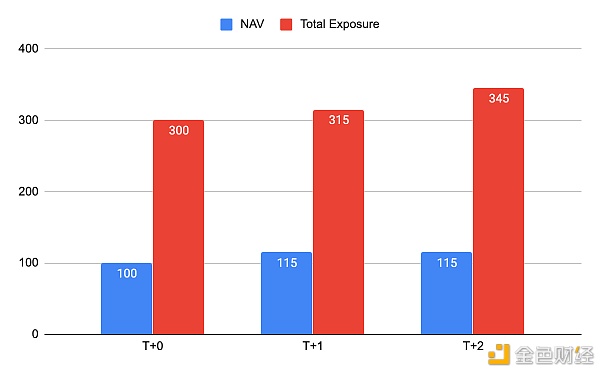

这个例子展示了波动率衰减在涨跌幅很小的市场中可能造成的影响。用户之所以持仓3倍杠杆LT是因为认为它能完美反映标的资产走势,而这一影响对用户来说将是很大的打击。 为解决这一问题,币安设计了BLVT。这一代币通过采用从1.5倍-3倍的不同目标杠杆倍率来降低波动率衰减的影响。在涨跌幅很小的市场中,BLVT受到的影响更小,跟随市场势头的表现也更好,资产价格可能变化,但BLVT的价值不会因市场波动而受到较大的影响。 这就意味着在合理的一段时期内,与LT相比,BLVT价值趋向零的可能性是较低的。因此,长期来看,BLVT的表现更可能优于现有LT。 2. 调仓 LT通过增减标的资产敞口来达到该交易日的目标杠杆倍率。如果标的资产价格上涨,就会加仓;相反,如果价格下跌,就会减仓。这也被称为“调仓”。传统LT需要每天进行调仓,才能维持目标值。 例如,假设3倍杠杆LT初始资产净值(NAV)为1亿美元,那么它对应的标的风险敞口则为3亿美元。

现在,让我们设想一下标的资产收益率为5%的情况下,LT的每日调仓过程: ● 价格上涨5%,敞口增加1500万美元,达3.15亿美元。其结果是,LT的资产净值也将增加1500万美元,达到1.15亿美元。 ● 现在的敞口总和为3.15亿美元,资产净值为1.15亿美元,LT杠杆倍率不再是3倍,也就是说,总敞口与资产净值不匹配。 ● 最终,LT必须再加仓3000万美元,让总敞口达到3.45亿美元,即资产净值的3倍,从而实现调仓。 同样,如果标的资产价格下跌,LT也需要调仓以减少敞口,使杠杆倍率恢复到3倍。 基本上,如果用户持仓超过一天,敞口水平就有可能大幅上升或下降,这将影响用户的初始投资。 传统LT的调仓是预先设定的(每天一次)。这种完全可预测的调仓可能导致提前交易行为。高频交易者和套利者可以通过预测入市交易来操作赚取差价。 相反,若非出现极端亏损,BLVT是不会强迫调仓的。事实上,只有需要在行情上涨时获取最大收益,或需要实现最小亏损以避免清盘时,BLVT才会调仓。这意味着市场的“普通”波动不会触发调仓,代币价值将保持与标的资产价值之间的相关性。 3. 市场流动性 币安是BLVT的唯一发行方,也是唯一流动性提供方。这意味着用户可以按公允价格购买这一代币,如果供应量不足,币安将注入资本,发行更多代币,并在公开市场进行销售。这样就确保了用户可以高效地进行代币交易,并以可接受的价格完成交易。 此外,币安还保证BLVT的销售和购买价格变动永远在资产净值的10%以内,不会出现‘价格欺诈’等行为 – BLVT在币安市场的销售价格将永远处于这一严格限制的范围内。 4. 交易与相关费用 与其它现有杠杆代币相比,币安杠杆代币提供更低的交易费。BLVT的每日管理费用低至0.01%,年化仅为3.5%,而其它代币的每日管理费用可高达0.03%。 如果BLVT用户需要平仓,可以在现货市场卖出代币,或以其资产净值的市值进行赎回。交易和赎回都将产生费用,由用户承担。用户可以在任何时间进行赎回,但费用比在现货市场卖出更贵,因此通常不推荐这种方式。 BLVT的相关费用有3种:交易费、赎回费、每日管理费

长期来看,与传统杠杆代币相比,币安杠杆代币是更安全的投资工具。BLVT的创新功能旨在解决传统杠杆代币产生的争议问题,从而保护用户免受传统LT带来的长期不利影响。 虽然BLVT不能取代在现货市场中持有的资产,但也是长期持有的合理选择。如果用户对市场走势预测准确,通常可以直接交易BLVT获利。它为放大收益提供了多种选择,并减少了暴露于风险之中的交易资本量,甚至可以在市场势头强劲时获利。 —- 编译者/作者:币安资讯 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

币安杠杆代币---基础指南

2020-08-14 币安资讯 来源:区块链网络

LOADING...

相关阅读:

- Uniswap是什么?为你完整解读最近大火的DEX独角兽uniswap2020-08-14

- 普利拓斯:“HODL”加密货币,或是投资者最明确的选择2020-08-14

- 交易USDT合约,10万美元WAVES福利来袭2020-08-14

- 最担心的还是发生了,YAM的bug产生暴雷事件99.9%资产蒸发,再次证明了2020-08-14

- DeFi项目YamFinance(YAM)短时暴跌98.8%2020-08-14

总结?此外,用户还需要注意的是,BLVT还包含了资金费率,直接在资产净值中体现。币安不收取资金利率转移费用;资金费用将在交易者之间进行。

总结?此外,用户还需要注意的是,BLVT还包含了资金费率,直接在资产净值中体现。币安不收取资金利率转移费用;资金费用将在交易者之间进行。